저를 보수적이라고 부르지만 FAANG 주식(또는 Facebook이 메타로 이름을 변경한 지금은 MANGA 또는 MAMAA 주식이라고 해야 하나요?)이 제가 가장 좋아하는 주식 중 하나입니다. FAANG은 Facebook, Apple, Amazon, Netflix 및 Google의 약자입니다. 이들은 입증된 실적과 긍정적인 현금 흐름을 가진 대기업입니다. 오늘은 그 중 하나인 Google(일명 Alphabet)에 대해 이야기하겠습니다.

검색 엔진의 우위를 감안할 때 Google이라는 단어는 이제 인터넷에서 정보를 검색하는 작업을 설명하는 영어 사전의 동사입니다. 그런 지배력을 가진 회사가 얼마나 됩니까?

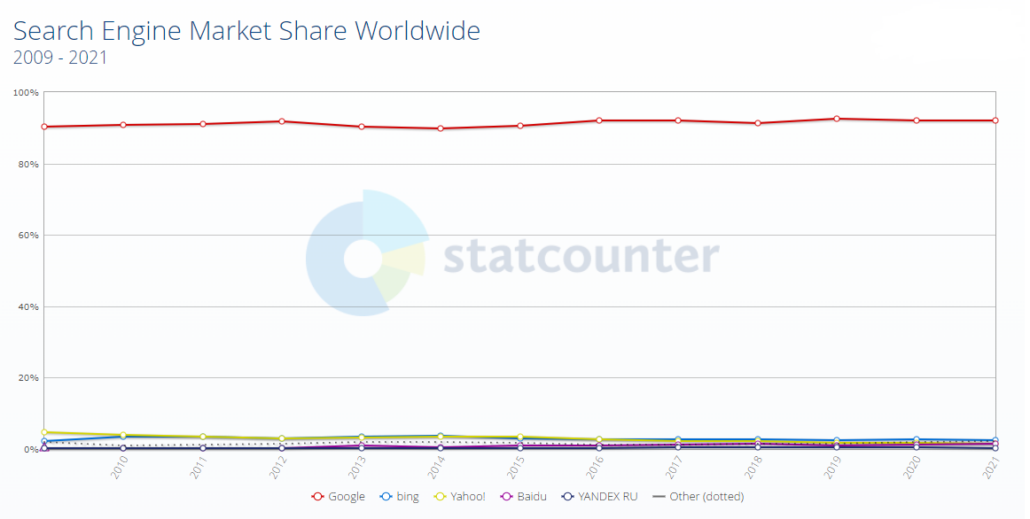

이 회사는 현재 전 세계 검색 엔진 시장의 91.4%의 시장 점유율을 가지고 있습니다. Microsoft가 소유하고 있는 다음으로 가장 가까운 경쟁업체인 Bing도 시장 점유율이 3.14%로 훨씬 뒤쳐져 있습니다. 사실, 지난 10년 동안 이 수치는 크게 변하지 않았으며, 이는 Google이 얼마나 강력한 해자를 가지고 있는지를 보여줍니다.

지난 5년 동안 구글이 가지고 있는 이 해자는 주가 성과에 반영된다. Google의 모회사인 Alphabet Inc는 광범위한 S&P500 지수를 능가했습니다.

광고는 Google 수익의 대부분을 차지합니다. 그러나 회사는 메일, 생산성 도구, 엔터프라이즈 제품, 휴대기기 및 기타 벤처를 포함하도록 서비스를 확장했습니다.

이 모든 것은 Google 서비스, Google Cloud 및 기타 베팅의 세 부분으로 나눌 수 있습니다.

Google 서비스의 핵심 제품 및 플랫폼에는 Android, Chrome, Gmail, Google 드라이브, Google 지도, Google 포토, Google Play, 검색 및 YouTube가 있습니다.

이 세그먼트에는 Google Pixel 휴대전화, Chromecast 및 Google Nest Hub 스마트 디스플레이와 같은 하드웨어 항목도 포함됩니다. Google 소프트웨어에서 제공하는 전체 디지털 경험을 통합합니다.

이러한 제품은 함께 작동하여 광고, 앱 판매, 인앱 구매, 디지털 콘텐츠 제품, YouTube Premium 및 YouTube TV와 같은 구독 기반 제품에 대해 받는 수수료에서 수익을 창출합니다.

구글이 클라우드를 기반으로 설립되었다는 점을 감안하면 클라우드 서비스를 포함하도록 제공 범위를 확장하는 것이 논리적일 수 밖에 없었습니다. Google Cloud Platform 및 Google Workspace(이전의 G Suite)는 회사의 엔터프라이즈급 클라우드 서비스 중 두 가지입니다.

Google Cloud Platform에서 개발자는 애플리케이션을 빌드, 테스트, 배포할 수 있습니다.

반면 Google Workspace는 실시간 커뮤니케이션을 지원하는 Gmail, 문서, 드라이브, 캘린더, Meet 및 기타 앱을 포함하는 공동작업 도구 모음입니다.

그런 다음 Google Cloud는 이러한 플랫폼을 제공하여 사용자에게 부과되는 수수료를 통해 수익을 창출합니다.

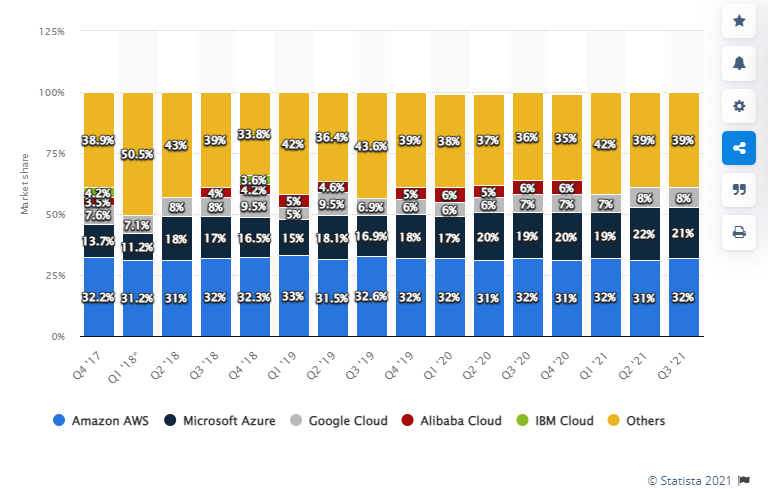

작성 시점에서 Statista는 Google이 Amazon Web Services(32%) 및 Microsoft Azure(21%)에 비해 클라우드 인프라 분야에서 8%의 시장 점유율을 가지고 있다고 보고합니다.

이러한 큰 조직의 한 가지 과제는 인수 합병을 통해 확장할 수 있는 능력입니다. 입법자는 그들의 움직임을 거의 확실하게 조사하여 성공적인 구현에 어려움을 겪을 것입니다.

그럼에도 불구하고 Alphabet은 사내에서 새로운 기술에 대한 과감한 베팅을 계속하고 있습니다. 연구 개발에서 상업화의 초기 단계에 이르기까지 다양한 개발 단계에 걸친 베팅.

웨이모 작년에 애리조나주 피닉스에서 공개, 상용, 완전 자율 차량 호출 서비스를 시작한 는 모두가 더 안전하고 쉽게 교통 수단을 이용할 수 있도록 노력하고 있습니다.

정말로 는 건강 결과를 개선하기 위한 도구와 플랫폼을 개발하고 있습니다. 그 중 하나는 최근 Covid 19와의 싸움에서 사용되었습니다.

마지막으로 DeepMind에 대한 Google의 투자 , 50년 된 단백질 접힘 문제를 극복하고 잠재적으로 생물학 연구의 속도를 높일 수 있는 AI 기반의 거대한 돌파구를 달성한 AI 시스템입니다.

물론 초기 단계의 벤처이기 때문에 불확실성이 많다. 즉, 도박이 돈을 벌면 회사를 발전시키는 데 도움이 될 수 있습니다.

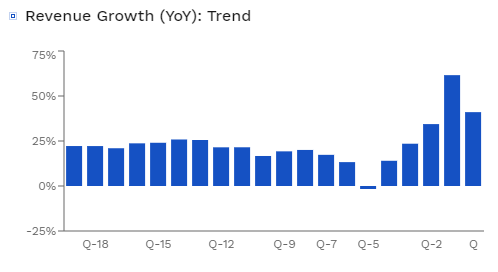

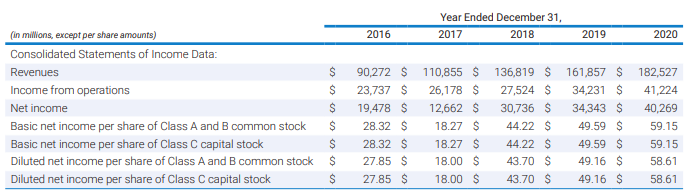

Alphabet의 수익은 지난 5년간 꾸준히 성장해 왔습니다.

2020년에 끝나는 회계 연도의 총 수익은 1,825억 달러로 전년 대비 13% 증가했습니다.

미국, EMEA, APAC 및 기타 아메리카는 각각 850억 달러, 554억 달러, 326억 달러 및 94억 달러의 매출을 올렸습니다.

가장 최근 분기에 매출은 41% 증가했으며 영업이익률은 FY2020의 23%에서 현재 32%로 개선되었습니다.

이 마진으로 Alphabet은 Big Tech 동료들 사이에서 목록의 최상위에 가까웠습니다.

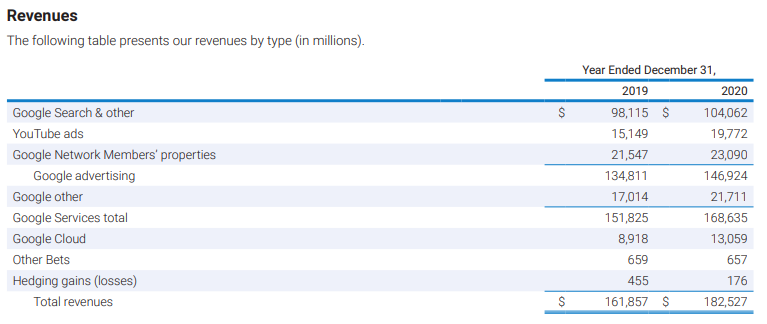

수익 분석, 즉 Google 서비스, Google Cloud 및 기타 베팅을 살펴보겠습니다.

회사 수익의 대부분은 Google 검색 및 기타, YouTube 광고, Google 네트워크 회원의 자산 및 Google 기타를 포함하는 Google 서비스에서 나옵니다.

2019년부터 2020년까지 Google 검색 및 기타 수익은 59억 4700만 달러 증가했습니다. 특히 모바일 장치에서 사용자 채택 및 사용이 지속적으로 증가함에 따라 검색 문의가 증가했기 때문입니다. 광고주 지출이 증가하고 광고 형식 및 게재가 개선되었습니다.

같은 기간 YouTube의 광고 수입도 46억 2,300만 달러 증가했습니다.

마지막으로 Google의 기타 수익은 Google Play의 수익을 포함하여 2019년부터 2020년까지 46억 9,700만 달러 증가했습니다. Google Nest 홈 제품, Pixelbook, Pixel 휴대전화, YouTube Premium 및 YouTube TV 구독과 기타 서비스를 포함하는 광고 외 YouTube

이는 최근 분기에 강화된 우수한 개발입니다. 기업이 팬데믹에서 벗어나면서 광고에 더 많은 비용을 지출하고 있습니다.

검색 광고 수익은 지난 분기에 40% 이상 증가했으며 이는 환상적인 수익입니다. YouTube의 광고 수익도 올해 지금까지 57% 증가했습니다. 이는 고객이 케이블 TV에서 YouTube와 같은 플랫폼으로 이동함에 따라 계속해서 이익을 얻기 때문입니다.

Alphabet의 유망 부문은 Google Cloud입니다. 2019년부터 2020년까지 Google Cloud 수익은 41억 4100만 달러 증가하여 2020년에는 총 130억 5900만 달러에 달했습니다.

이 섹션은 Alphabet moonshots를 포함하여 현재로서는 그다지 중요하지 않은 여러 운영 부문으로 구성되어 있습니다. 이 부문의 수익은 적지만 Alphabet이 성공적으로 상용화할 수 있다고 해서 성장하지 않는 것은 아닙니다.

큰 숫자가 인상적이지만 더 중요한 것은…

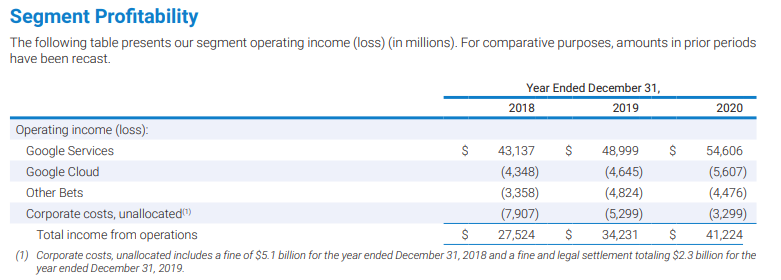

현재로서는 Google 서비스 부문만 수익성이 있습니다.

Google Cloud 수익이 빠르게 성장하고 2020년 총 수익의 7%를 차지하지만 이 부문은 여전히 적자를 내고 있습니다. 그럼에도 불구하고 클라우드 서비스에 대한 거대한 시장을 고려할 때 계속 성장한다면 Alphabet의 또 다른 수익성 있는 벤처가 될 것이 거의 확실합니다.

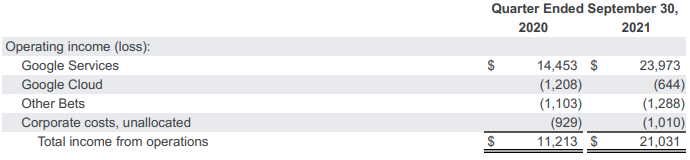

실제로 아래의 가장 최근 분기 실적은 회사의 손실이 줄어들고 있음을 시사하며 이는 좋은 징조입니다.

영업 이익도 최근 분기에 크게 개선되었습니다.

Alphabet에게는 앞으로 몇 가지 장애물이 있을 것입니다.

내 생각에 Alphabet이 사용자의 관심을 계속해서 사로잡는 능력은 당장의 가장 큰 위협입니다. 이러한 사용자를 잃게 되면 Alphabet은 광고 수익의 상당 부분을 잃게 됩니다.

장기적으로 Metaverse의 개발은 Alphabet에 도전 과제가 될 수 있습니다. 메타버스는 광고 진화의 다음 단계가 될 수 있습니다. 앞으로 더 많은 기업이 메타버스에 광고를 게재할 수 있으며, 해당 분야에 가입하지 않으면 Alphabet에 상당한 위험이 될 수 있습니다.

그러나 이것은 조만간 일어나지 않을 것이며 Alphabet은 여전히 편안한 위치에 있습니다. 그러나 그들은 경계심을 늦출 수 없습니다. 혁신하지 않으면 혼란에 대비하는 것이 좋습니다.

Alphabet은 광고 비즈니스에서 유일한 회사가 아닙니다. 우리는 메타(페이스북)와 같은 거대 기업들이 항상 소비자의 시선을 놓고 경쟁하고 있습니다.

경영진은 이러한 문제를 이해하고 아래에 경쟁업체를 나열했습니다.

Alphabet은 광고 사업 외에도 다음과 같은 경쟁에 직면해 있습니다.

알파벳의 PER은 28.09로 5년 평균에 가깝다.

PER이 각각 36.13, 66.31인 마이크로소프트와 아마존 같은 거대 기술 경쟁사와 비교하면 알파벳의 현재 밸류에이션은 공정하거나 심지어 할인된 것으로 보인다.

PEG 비율을 사용하면 회사의 성장에 따라 가격을 책정할 수 있으며 PEG 비율이 1 이하인 회사는 종종 저렴한 것으로 간주됩니다.

Alphabet의 현재 PEG 비율은 1.07로 업계 평균인 3.51보다 낮습니다. 그런 점에서 Alphabet은 이 가격에 투자자들에게 좋은 거래인 것 같습니다.

Alphabet이 좋은 투자라고 확신한다면 어떤 종류의 주식을 살지 결정해야 합니다. Alphabet의 주식은 클래스 A, B, C의 세 가지 범주로 나뉩니다.

이러한 분할은 설립자의 의사 결정 권한을 유지하기 위해 수행되었습니다. 다음은 클래스 구조를 요약한 것입니다.

클래스 A와 클래스 C만 시장에서 거래되며 가격은 일반적으로 나란히 움직입니다. 그러나 A클래스는 의결권이 있기 때문에 일반적으로 프리미엄에 거래됩니다.

Alphabet은 더 많은 사용자가 오프라인에서 온라인으로 전환함에 따라 계속해서 이익을 얻을 것이며 이 회사가 계속해서 번창할 것이라는 데는 의심의 여지가 없습니다.

2021년 Alphabet의 주가는 유리한 실적과 성장 마진으로 인해 급등했습니다. 강력한 펀더멘털을 감안할 때 현재 가격이 매수하기에 좋은 시기로 보일 수 있습니다. 그럼에도 불구하고 투자자들은 Alphabet이 성장 궤도를 따라가지 않거나 마진을 유지하지 않도록 주의해야 합니다.

추신 포트폴리오를 더 빠른 속도로 성장시키기 위해 고성장 기술 주식을 찾고 있다면 Google이 너무 느릴 수 있습니다. 당사의 고성장 SaaS 트레이너인 Cheng이 CAGR 20% 이상으로 포트폴리오를 성장시키기 위해 고성장 기술 주식을 선택하는 방법을 공유합니다. 그의 라이브 웨비나를 기대해 주십시오.

공개:저자는 위에 언급된 주식의 어떤 주식도 소유하지 않습니다.