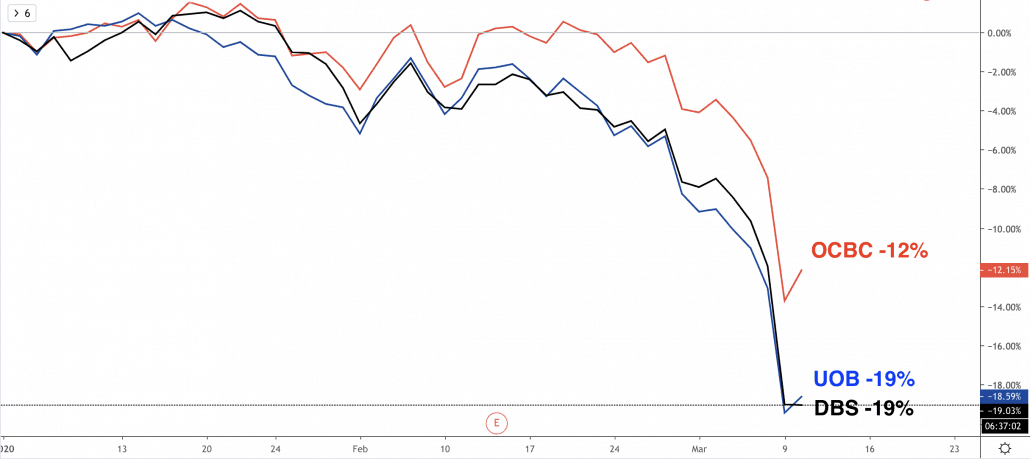

3개 지방은행의 주가는 2020년 초 이후 10% 이상 하락했다. 투자자들은 이 기간 동안 무슨 일이 일어나고 있으며 무엇을 해야 하는지 궁금해하고 있다. 이 글에서는 DBS, OCBC, UOB 3개 지방 은행을 5가지 핵심 기준으로 분석하여 그 중 어느 것이 가장 좋은 투자인지 결정하겠습니다.

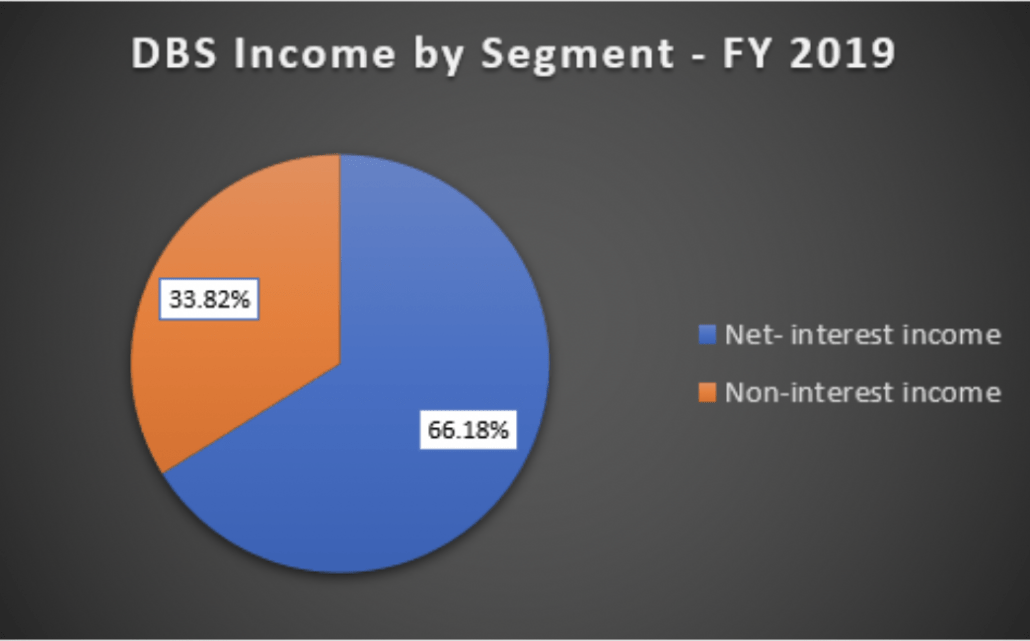

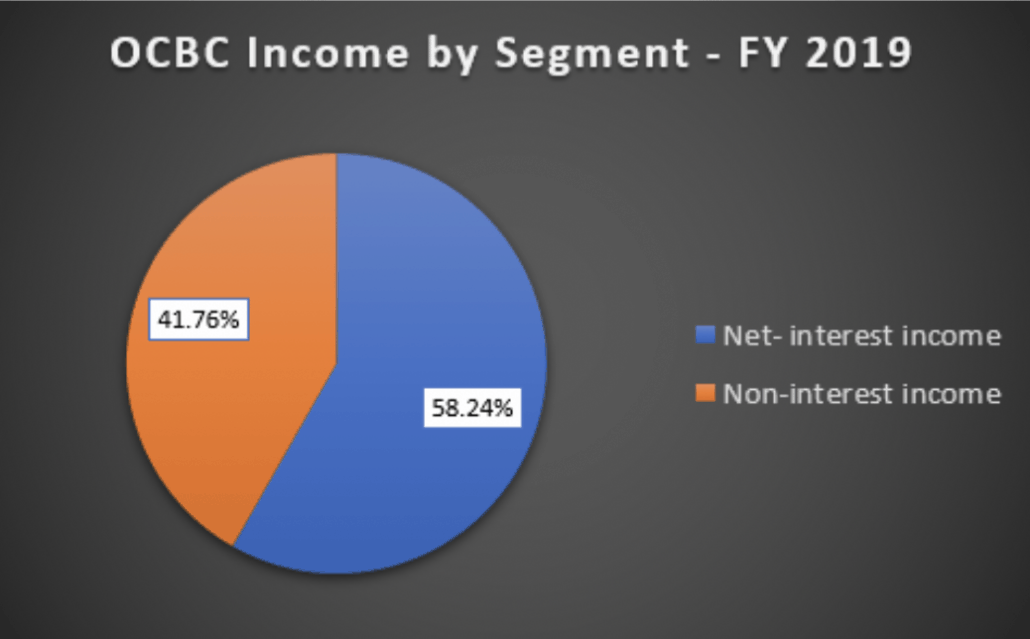

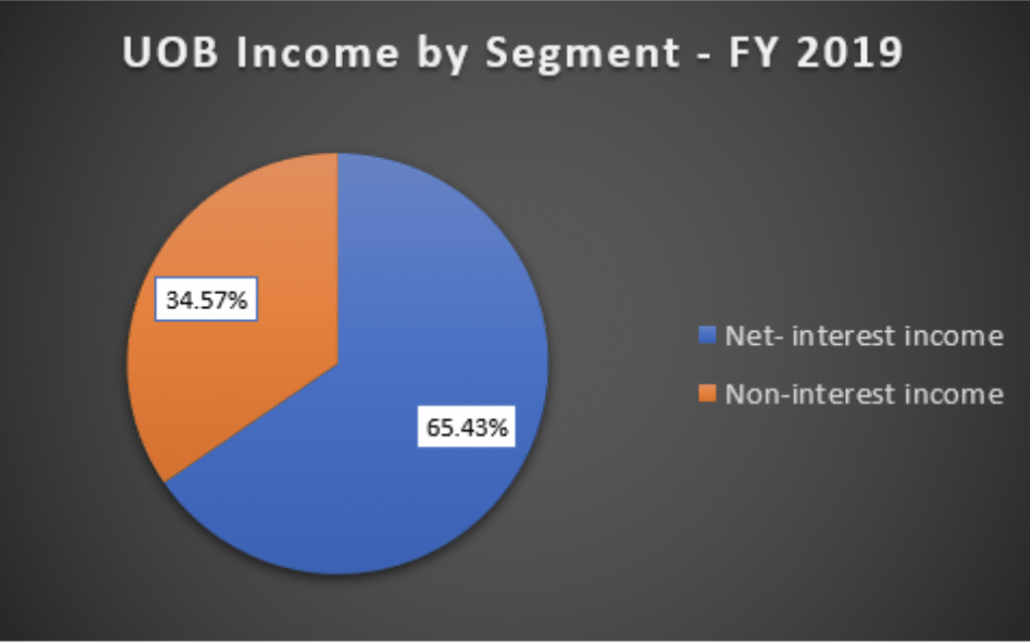

모두 지방 은행이지만 각각의 사업 부문과 지리적 노출의 구성이 다릅니다. 우리 모두 알다시피, 글로벌 금리는 여러 차례 금리 인하를 하게 되어 은행의 이자 마진을 낮출 것입니다. 따라서 순이자수익에 대한 익스포저가 낮은 은행은 수익이 더 안정적인 경향이 있습니다.

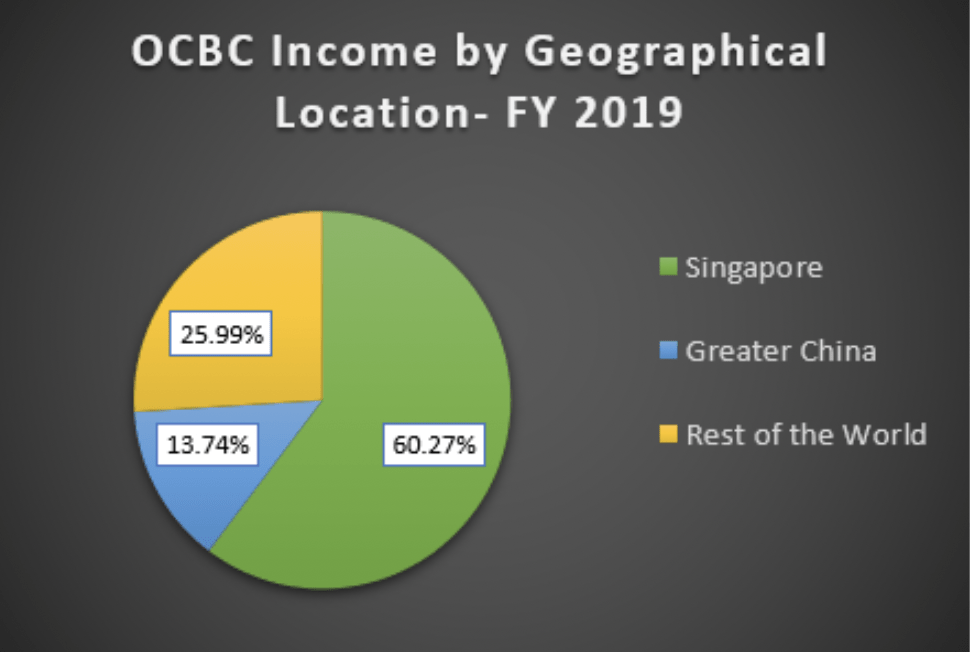

OCBC는 세 은행 중 순이자 소득이 가장 낮습니다. 수익은 이자율에 덜 민감합니다.

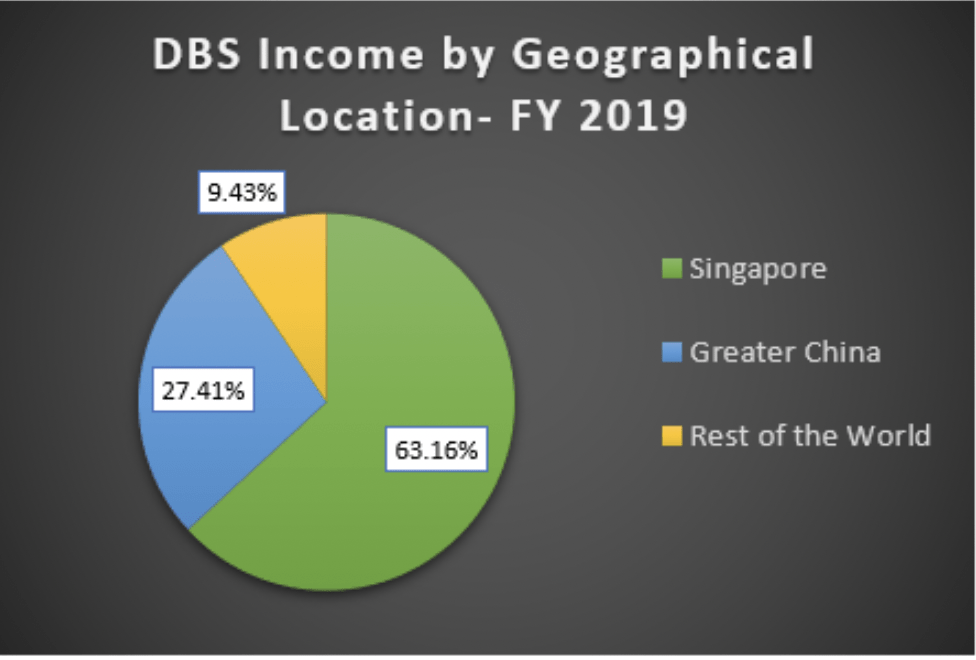

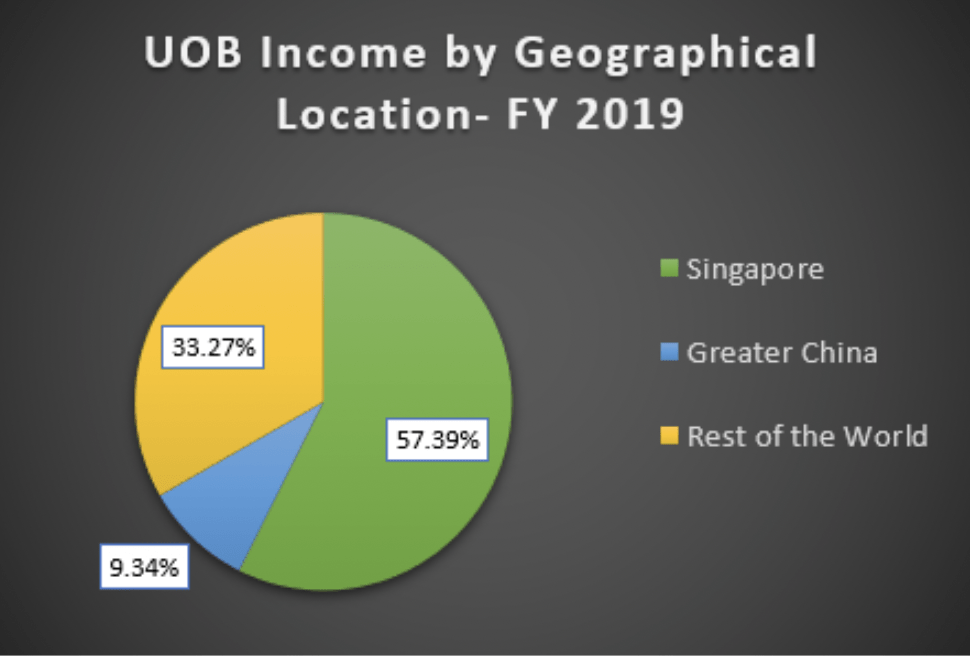

지리적 익스포저 측면에서 중화권 익스포저가 적은 은행은 중국 경제가 코로나19로 심각한 영향을 받은 점을 감안할 때 수익이 더 안정적이어야 합니다.

UOB는 세 은행 중 중화권에 대한 소득 익스포저가 가장 낮습니다. 중국 경기 침체의 영향을 덜 받아야 합니다.

은행의 주가는 하락하고 있지만 실제로 3개 은행 모두 2019 회계연도에 더 나은 재무 결과를 보고했습니다.

실적 측면에서는 DBS가 전년 대비 순이익 증가폭이 가장 높았고 OCBC의 순이익률은 은행 중 가장 높았다.

더 높은 수익이 보고되면서 세 은행 모두 2019 회계연도에 더 높은 배당금을 선언했습니다. 2020년 3월 9일 주가 기준으로 UOB 배당 수익률은 6%로 가장 높고 OCBC는 46.49%로 가장 낮습니다.

| 회사 | 연간 순이익 변화 | 순이익률 | 배당 수익률(3월 9일 20일 가격) | 배당금 비율 |

| DBS | +15% | 44% | 5.8%(가격 $21.15) | 50% |

| OCBC | +8% | 45% | 5.6%(가격 $9.52) | 46% |

| UOB | +8% | 43% | 6.0%(가격 $21.50) | 51% |

많은 투자자들이 경기 침체에 대해 우려하고 있기 때문에 투자자들은 은행이 향후 몇 년 동안 경제적 충격을 견딜 수 있도록 강력한 재무 안정성을 확보해야 합니다.

은행의 경우 부채비율 대신 자기자본비율을 사용해야 합니다. 자본 적정성 비율(CAR)은 은행이 지급 불능 상태가 되기 전에 합당한 금액의 손실을 흡수할 수 있는 충분한 완충 장치를 갖추도록 하는 데 중요합니다.

싱가포르 통화청(MAS)은 최소 CAR을 10%로 설정했습니다. 세 은행 모두 MAS 가이드라인에서 상당히 많은 버퍼를 가지고 있습니다. UOB는 17.40%로 가장 높은 CAR을 가지고 있습니다. 이는 싱가포르 은행이 부실채권(NPL)으로 인한 손실을 흡수할 수 있어야 함을 보여줍니다. NPL 비율의 경우 세 은행 모두 1.50%로 동일한 비율을 갖습니다.

| 회사 | 자본적정성비율(CAR) | 부실 대출(NPL) |

| DBS | 16.7% | 1.5% |

| OCBC | 16.8% | 1.5% |

| UOB | 17.4% | 1.5% |

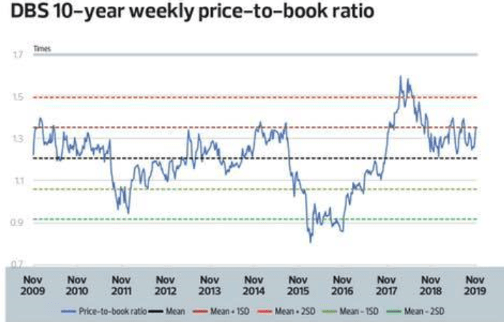

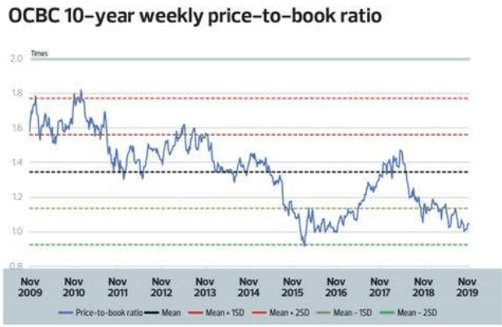

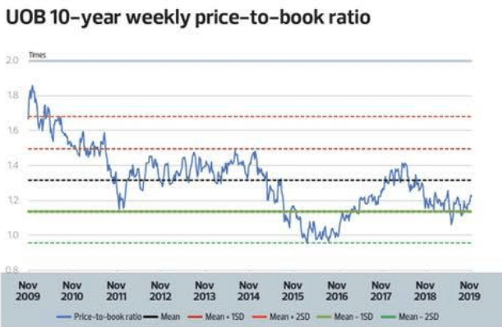

현재 가격 조정을 감안할 때 은행 중 어떤 은행이 낮은 밸류에이션으로 거래되고 있어 진입하기에 좋은 가격인지 식별할 수 있는 것이 좋습니다. 은행의 경우 상대적인 장부가액 평가를 사용하고 과거 평균과 비교하는 것을 선호합니다. 핵심 아이디어는 장기적으로 시장의 평균 회귀 효과 때문에 밸류에이션이 역사적 평균 수준으로 되돌아가야 한다는 것입니다.

| 현재 가격(2020년 3월 9일) | 평균 PB 가격 | 장점/단점 | |

| DBS | $21.15 | $23.00 | +8.7% |

| OCBC | $9.52 | $14.01 | +47.2% |

| UOB | $21.50 | $29.03 | +35.0% |

2020년 3월 9일 주가 기준 , 세 은행 모두 과거 평균보다 낮은 가격 대비 장부가 비율로 거래되고 있습니다.

현재 COVID-19 상황을 감안할 때 투자자들은 대출 및 은행 사업의 성장 둔화를 예상해야 합니다. 저금리 환경은 순이자마진이 축소될 가능성이 높기 때문에 은행의 이자수익을 감소시킬 것이다. 경기 침체가 장기간 지속되면 부실채권 비율이 증가할 수 있습니다.

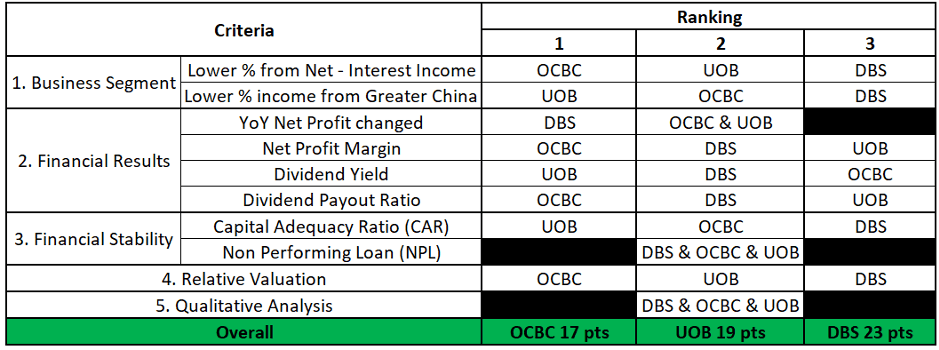

각 은행마다 장단점이 있지만 어떤 은행이 펀더멘털과 밸류에이션이 더 좋은지 판단하기 위해 포인트 시스템을 사용하면 더 쉬울 것입니다.

포인트 시스템이 작동하는 방식은 다음과 같습니다. 비율이 가장 높은 은행의 경우 1포인트가 부여됩니다. 두 번째로 좋은 비율을 가진 은행은 2점, 가장 나쁜 비율은 3점을 받습니다. 전체 점수가 가장 낮은 은행이 투자하기에 가장 좋은 은행이 되며 상은… OCBC에 돌아갑니다. !

면책 조항:여기의 분석은 순전히 제 개인적인 견해를 기반으로 합니다. 이것은 재정적 조언을 구성하지 않습니다. 책임감 있게 읽으십시오. 저자는 은행 중 하나에 투자했습니다.