모든 강세장에는 고유한 특성이 있지만 이 강세장은 노년기에 분열된 성격을 발전시켰습니다. 2018년 말에 거의 죽을 뻔한 경험을 한 후 2019년에 상승세가 회복되었고 주식 시장은 S&P 500 주가 지수로 측정한 10월 말까지 놀라운 23%의 수익률을 기록하며 새로운 최고치를 경신했습니다.

그러나 이것은 충전 황소가 아닙니다. 그것은 싸움을 거부하는 오래된 동화 캐릭터 인 Ferdinand와 더 비슷합니다. 매우 이상한 점은 기록적인 고점을 향한 행진이 강력한 상승세보다 약세장에서 더 수요가 많은 소심한 미국 대형 우량주, 변동성이 낮은 주식 및 방어 업종이 선호하는 투자에 의해 주도되었다는 것입니다. 주식 펀드에서 흘러나온 돈은 지수 이익을 속였습니다. Leuthold Group의 수석 투자 전략가인 Jim Paulsen은 "우리는 모든 약세 자산이 주도하는 주식 시장에서 20%를 달리고 있습니다."라고 말했습니다. "이 모든 것은 이 회복의 기이함을 반영합니다."라고 그는 말합니다. "정말 곰들이 이끄는 강세장입니다."

우리는 강세가 2020년에 좀 더 완만하게 운영될 수 있다고 생각합니다. 시장 리더십은 전통적으로 더 강세를 보이는 부문에서 나올 가능성이 높습니다. 익숙한 위험 요소가 사라지지 않았습니다. 그러나 숨어 있는 약세와 임박한 경기 침체(적어도 한동안)에 집착하기보다는 포트폴리오에서 약간의 공격과 방어를 혼합하는 것이 합리적입니다. 지금 당신의 돈으로 무엇을 할 것인지에 대한 몇 가지 아이디어는 2020년 시장을 형성할 것으로 예상되는 트렌드에 대해 읽어보십시오. 가격 및 기타 데이터는 10월 31일 기준입니다.

주식 시장은 소득 성장 둔화, 경기 침체 공포 및 관세로 인한 불확실성의 거대한 구름에도 불구하고 11년차까지 계속해서 상승함으로써 확률을 무시했습니다. 2020년에는 중앙 은행의 부양책이 경제 전반에 영향을 미치고, 이익 성장이 회복되고, 투자자들이 위험에 대한 욕구를 회복하면서 중국과의 최소한 부분적인 무역 거래가 가능한 것처럼 보이기 때문에 이러한 확률 중 일부는 황소에게 유리하게 더 많이 바뀔 것입니다.

분명히 말해서, 우리는 경기 회복과 강세장의 이 늦은 단계에서 주식에 올인하라는 말이 아닙니다. Paulsen은 현재 적절한 포트폴리오 가중치가 최대 익스포저와 평균 주식 익스포저의 중간 정도라고 생각합니다. Sierra Funds의 최고 투자 책임자인 Terri Spath는 지금은 안주할 때가 아니라고 말합니다. 그녀는 "전술적이어야 하고 변동성을 관리하는 방법에 대한 계획을 세워야 합니다."라고 말합니다.

2020년에 S&P 500이 3200에서 3300 사이의 수준에 도달할 것으로 예상하는 것이 합리적으로 보입니다. 보수적이고 낮은 범위는 가격 상승이 5%를 약간 넘고 배당금을 추가하면 총 수익률이 7%를 약간 넘는다는 것을 의미합니다. . 이는 다우존스 산업 평균이 약 28,500마르크임을 의미합니다. 우리의 콜이 큰 폭인지, 그리고 2020년의 정점이 올해 중반인지 연말인지는 주로 미국 대통령 선거가 시장을 얼마나 뒤흔드는지에 달려 있습니다. 또한 2020년에는 S&P 500과 같은 미국 우량 지수가 성공의 유일한 척도가 아닐 수도 있다는 점에 주목합니다. 소규모 기업 주식과 해외 보유 주식도 빛을 발할 수 있기 때문입니다.

10월 미국 제조업은 글로벌 무역 긴장이 제조업 부문에 계속 압박을 가하면서 3개월 연속 감소했습니다. 그러나 보고서는 전월보다 개선되었으며 유사한 지수는 더 많은 변곡점을 보여주고 있습니다. Ally Invest의 수석 투자 전략가인 Lindsey Bell은 “제조업 경기 침체가 바닥을 치고 있다는 초기 녹색 싹을 보고 있습니다. (자세한 내용은 Bell과의 인터뷰를 참조하십시오.)

미국 경제 전반에 대해 Kiplinger는 2019년 2.3%, 2018년 2.9%에서 2020년 1.8%의 성장률을 예상했습니다. 미국의 기업 지출은 무역 협정에 대한 불확실성, 브렉시트의 여파 및 불안으로 잠잠해졌습니다. 대통령 선거를 통해. 그러나 실업률이 수십 년 동안 최저치를 기록하면서 미국 경제의 대부분을 차지하는 소비자들은 여전히 강력한 기반을 유지하고 있습니다. 6월 이후 세 차례에 걸쳐 단기 금리를 인하한 연준도 마찬가지입니다.

키플링거는 실업률이 2019년 3.6%에서 2020년 3.8%로 소폭 하락할 것으로 예상하고 연준은 2020년 초에 최소 한 번 금리를 인하할 것으로 예상합니다. 투자 대기업인 BlackRock의 글로벌 수석 투자 전략가인 Mike Pyle은 "미국 가계와 연준의 몫"이라고 말했습니다. 그는 미국 소비자와 중앙 은행가가 있는 쪽에 베팅하고 있습니다.

2019년은 기업 실적에 있어 실망스러운 해였다고 해도 과언이 아닙니다. 수익 추적업체 Refinitiv에 따르면 월스트리트 애널리스트들은 2019년에 1.3%의 미미한 이익 성장을 예상합니다. 그러나 맥락이 중요합니다. 2019년 수익이 법인세 인하로 인해 크게 증가한 2018년의 수익과 비교할 때 변동이 없었다는 것은 놀라운 일이 아닙니다.

분석가들은 2020년에 10%를 약간 넘는 강력한 수익 성장을 기대합니다. 이러한 장밋빛 전망은 의심할 여지 없이 높습니다. 1년 전 분석가들이 2019년에도 10%의 수익 성장을 예측했다는 점을 고려하면 높은 수치입니다. FTSE Russell Global Markets Research의 전무이사인 Alec Young은 2020년 수익 성장에 대한 보다 현실적인 기대는 컨센서스 추정치의 대략 절반 또는 5~6%라고 말합니다. 하지만 "시장이 계속 상승하기에는 충분합니다."라고 그는 말합니다.

2019년 추세를 역전시키면 2019년에 가장 뒤쳐진 3대 산업인 에너지, 산업재 및 재료 부문에서 가장 큰 이익 성장이 예상됩니다. 다음 4분기에 대한 실적 추정치를 기준으로 S&P 500은 5분기보다 17.5배 높은 이익으로 거래되고 있습니다. -연간 평균 P/E 16.6, 10년 평균 14.9이지만 이상한 수준과는 거리가 멀다.

2020년 대선에 대해 걱정하기 전에 투자자들은 먼저 대통령 탄핵의 잠재적 여파를 분석해야 합니다. 월스트리트에서는 트럼프 대통령이 탄핵되더라도 사임할 가능성이 희박하고 그 운동이 주식에 대해 중립적인 것으로 판명될 것이라는 견해가 있다. Federated Investors의 수석 주식 전략가인 Phil Orlando는 "탄핵 과정 전체가 그 무엇보다 정치적인 연극"이라고 말했습니다.

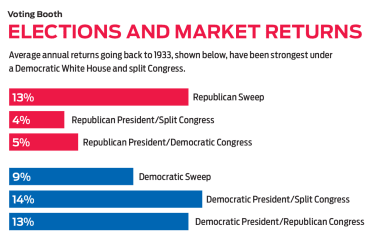

그리고 선거가 첨예한 사건이 될 것이라고 약속했지만 Stock Trader's Almanac에 따르면 1833년으로 거슬러 올라가는 대통령 선거 기간 동안 주식은 평균 6%의 수익률을 기록했습니다. RBC Capital Markets에 따르면 선거 결과와 관련하여 역사적으로 최악의 주식은 의회가 분열된 공화당 대통령이었습니다(2019년은 명백한 모순입니다). 1933년으로 돌아가보면 그러한 리더십 구성이 있을 때마다 S&P 500은 연 4%의 수익률을 거두었습니다. 연간 14%의 최고의 수익은 민주당 대통령과 분할 의회에서 나옵니다.

보험회사와 제약회사가 처방 가격을 억제하고 메디케어를 확대하자는 제안으로 인해 어려움을 겪고 있는 가운데 건강 관리만큼 정책 십자선에 있는 분야는 없습니다. 이것은 친숙한 주제의 변형이며 건강 관리 주식은 종종 미국 선거보다 뒤떨어져 있다고 Goldman Sachs는 보고합니다. Goldman Sachs는 1976년 이후 11번의 대통령 선거가 있기 전 12개월 동안 S&P 500보다 중앙값이 7%포인트 떨어졌습니다. 결과적으로, Goldman은 투자자들이 건강 관리 주식에서 멀어질 것을 권장합니다. 투자자는 에너지(기후 위험 공개, 탄소 배출 규제, 프랙킹 금지) 및 금융(더 많은 규제, 신용 카드 이자 한도, 학자금 탕감)을 포함하여 잠재적인 정책 변화의 위험이 가장 큰 다른 부문을 신중하게 다루어야 합니다.

이 후기 단계에서는 직관에 어긋나는 것처럼 보일 수 있지만 2020년 시장은 특히 순환 주식(경제 변동에 더 민감한 주식)에 베팅하는 경우 더 많은 위험을 감수하는 데 도움이 될 수 있습니다. Janney Capital Management의 수석 투자 전략가인 Mark Luschini는 "지난 18개월 동안 방어적으로 정렬된 것은 보람 있는 일이었습니다."라고 말했습니다. "우리는 미묘함을 감지하기 시작했지만 지속적이고 주기적 섹터로의 이동을 생각합니다. 그것이 2020년에 우리가 포지셔닝하고자 하는 위치라고 생각합니다.”

임의소비재(비필수 소비재를 만드는 회사의 주식)를 고려하십시오. 투자자는 소비자 임의 선택 부문 SPDR을 통해 광범위한 접근 방식을 취할 수 있습니다. (기호 XLY, $121), 최대 보유 종목이 Amazon.com(AMZN)과 The Home Depot(HD)인 상장지수펀드입니다. 리서치 회사 CFRA의 수석 전략가인 Sam Stovall은 회사가 가장 선호하는 임의 주식에는 자동차 소매업체 CarMax가 포함되어 있다고 말합니다. (KMX, $93) 및 O'Reilly Automotive (ORLY, $436). Bank of America Merrill Lynch는 최근 Mid-Atlantic 주택 건설업체 NVR을 추천했습니다. (NVR, $3,637) 10월 중순에 주가가 하락한 이후에.

BofA는 또한 Caterpillar 산업의 선두 주자인 주식을 좋아합니다. (CAT, $138), 12개월 목표주가를 주당 $154에서 $165로 상향 조정했습니다. 금융 부문에서 UBS Investment Bank는 보험사 American International Group을 추천합니다. (AIG, $53) 보험 실적 개선 및 이익 마진 증가에 대한 전망을 기반으로 합니다.

기술은 2020년에 또 다른 유망한 분야이지만 반전이 있다고 Paulsen은 말합니다. 그는 "대형주는 소유가 과도하고 사랑받고 있다"고 말했다. 그는 "작은 이름도 잘 했고 성장률이 더 빠르며 규제 기관의 십자선에 있지 않습니다"라고 덧붙입니다. Paulsen은 S&P SmallCap 600 Information Technology 지수의 주식은 S&P 500 infotech 지수의 주식과 거의 동일한 P/E에서 거래되며, 전자가 일반적으로 18% 프리미엄을 요구한다고 말합니다. 살펴볼 가치:Invesco S&P SmallCap 정보 기술 ETF (PSCT, $91). 주요 보유 기업으로는 Cabot Microelectronics(CCMP), Viavi Solutions(VIAV) 및 Brooks Automation(BRKS)이 있습니다.

필수 소비재, 유틸리티 또는 변동성이 낮은 주식과 같은 방어적 보유 종목을 포기하지 마십시오. 그러나 더 저렴한 이름을 찾고 싶을 것입니다. 예를 들어, Credit Suisse는 광고 회사 Omnicom을 포함하여 회사가 보다 합리적인 평가라고 생각하는 변동성이 낮은 주식 목록을 작성했습니다. (OMC, $77) 및 기술 회사 Citrix Systems (CTXS, $109).

수년 동안 가치주(수익 또는 매출과 같은 기업 측정을 기반으로 하는 헐값)는 성장주(동종 기업보다 빠르게 이익 및 매출 증대)를 따라가지 못했습니다. S&P 500 가치 지수는 지난 3년 동안 성장률 지수를 5% 이상 추격했습니다. 그러나 9월 이후 가치 지수는 2%에서 6.5%를 반환하여 성장률을 하회했습니다. 우리는 이전에 그러한 헤드 페이크를 본 적이 있습니다. 그러나 Bank of America Merrill Lynch의 분석가는 "지속적인 가치 실행을 위한 신호의 수렴"을 보고 있습니다. 그 중:경기 변동에 민감한 산업과 겹치는 경향이 있는 가치주는 일반적으로 경제 데이터가 상승하기 시작하고 기업 이익 성장이 가속화될 때 더 나은 성과를 냅니다.

더욱이 BofA에 따르면 가치주는 펀드 매니저들에 의해 기피되어 저렴하고 운용할 여지가 많습니다. S&P 500 성장 지수는 최근 1년 예상 수익의 22배로 거래되었으며, 가치 지수는 15배였습니다. 우리가 가장 좋아하는 무부하 펀드 목록인 Kiplinger 25의 두 펀드로 포트폴리오에 가치를 더하는 것을 고려하십시오. Dodge &Cox Stock (DODGX) 및 T. 행 가격 값 (TRVLX).

10년물 국채 수익률은 경기 침체 우려가 정점에 달하면서 지난 여름 1.47%까지 하락했습니다. 그 이후로 연준은 단기 금리를 낮추었고 10년 만기 국채 수익률은 10월 말까지 다시 1.7%까지 하락했습니다. 역수익률 곡선이라고 합니다. 그러나 Kiplinger는 무역 전쟁이 지속되는 한 10년 만기 국채 수익률이 2% 이상 상승할 것으로 기대하지 않으며, 이는 소득 투자자에게 도전 과제가 됩니다. FTSE Russell의 Young은 “변동성이 있을 때 포트폴리오에 안정적인 국채가 필요합니다. "하지만 엄청나게 낮은 수준의 요율을 사용하면 다른 출처에서도 수입을 얻는 것이 중요합니다."

고수익 채권(오일 패치 제외), 신흥 시장 채권 및 부동산 투자 신탁 및 유틸리티와 같은 배당금 지급 주식은 수익률을 찾기에 좋은 장소입니다. 고려해야 할 자금에는 Vanguard High Yield Corporate가 포함됩니다. (VWEHX), 수익률 4.5% 및 TCW 신흥 시장 채권 (TGEIX), 5.1%를 산출합니다. Schwab 미국 배당금 (SCHD, $56) 우리가 가장 좋아하는 ETF의 Kiplinger ETF 20 목록에 속해 있는 이 회사는 고품질 배당금 지급자에 투자하고 3%를 약간 넘는 수익률을 제공합니다. Sierra Funds의 Spath는 우선주에 대해 낙관적입니다. IShares Preferred 및 Income Securities ETF (PFF, $37) 수익률 5.5%. (더 많은 아이디어는 소득 투자를 참조하십시오.)

낮은 밸류에이션과 더 적은 역풍의 조합은 2020년에 국제 시장을 탐험할 가치가 있게 만들 수 있습니다. 예상 수익과 관련하여 MSCI 시장 지수를 비교하면 최근 미국이 18에 가까운 P/E에서 거래하고 있음을 보여줍니다. 12 신흥 시장. 한편, 유럽 중앙 은행(European Central Bank)은 10월에 또 다른 통화 부양책을 시작했으며 미국 연준의 금리 완화는 신흥 국가의 통화 및 금융 시장을 상승시키는 데 도움이 될 것입니다. 미국 선거가 다가오면서 글로벌 무역 긴장이 완화될 수 있고 영국의 EU와의 이혼이 좀 더 시민의식을 갖게 되었습니다.

야데니 리서치(Yardeni Research)의 시장 전략가 에드 야데니(Ed Yardeni)는 "정책 측면에서 좋은 소식은 최근 나온 것이며 세계 경제를 부양하는 데 몇 달이 걸릴 수 있다"고 말했다. 그러나 포트폴리오 전략과 관련하여 그는 "결론은 현재 강세장 대부분에서 Stay Home이 Go Global을 능가했지만 Stay Home은 향후 6~12개월 동안 지연될 수 있다는 것입니다."라고 말합니다. 일부 국제 노출 추가를 고려하는 투자자에게 가치 있는 선택은 Dodge &Cox International Stock입니다. (DODFX), 0.63%의 비용 비율로. 지난 봄에 투자자들에게 다시 개방된 이 펀드는 가치가 기울어져 있으며 마지막 보고서에서는 자산의 거의 20%가 신흥 시장에 투자되었습니다. 가장 많이 보유하고 있는 회사는 두 개의 프랑스 회사인 제약회사 Sanofi와 은행가인 BNP Paribas입니다.