올해 초부터 루치소야 점유율이 꾸준히 오르고 있다. 그리고 이것은 대부분의 주식 시장 투자자들이 같은 질문을 하는 결과를 가져왔습니다. Ruchi의 주가가 6개월 만에 +8,000% 증가한 비밀 소스가 있습니까? 이 주제에 대해 더 깊이 들어가기 전에 몇 가지 예를 통해 Ruchi Soya의 현재 주가 시나리오를 이해하려고 노력하겠습니다.

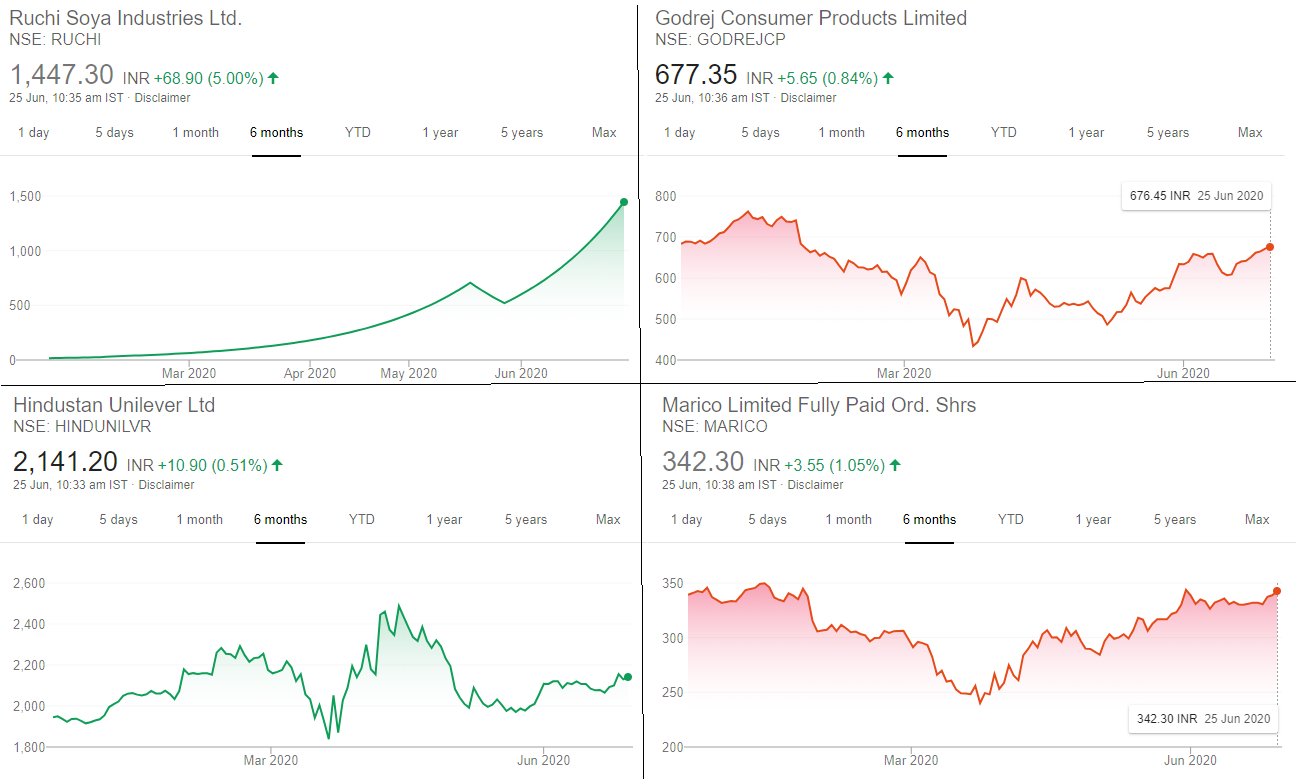

아래에 표시된 주가 움직임을 나타내는 4개의 그래프는 모두 인도 주식 시장의 다양한 산업에 걸쳐 거래되는 다양한 주요 주식에서 가져온 것입니다. 아래에 표시된 주식의 주가 움직임에서 이상점을 찾을 수 있습니까?

<노스크립트>

또한 FMCF 섹터의 여러 회사를 살펴봐도 다른 회사에 비해 특히 불규칙한 성과를 보이는 주식을 찾을 수 있습니다.

<노스크립트>

Ruchi Soya Industries Ltd.의 몫인 두 가지 모두에서 이상치를 포착하는 데 몇 초 밖에 걸리지 않습니다. 그러나 더 놀라운 것은 주식의 부드럽고 매끄러운 8000% 상승 움직임이 코로나 기간 동안이라는 것입니다. 오늘 우리는 실제로 8000% 가격 인상으로 이어진 사실에 대한 통찰력을 제공하기 위해 Ruchi Soya Industries Ltd를 자세히 살펴봅니다.

목차

Ruchi Soya Industries Ltd.는 34년 동안 인도에서 가장 큰 식용유 제조업체 중 하나입니다. Ruchi Soya의 주식은 배당금을 찾는 모든 투자자에게 2015년 이전의 꿈의 주식이 될 것입니다. 2001년부터 2015년까지 15년간 꾸준히 배당금을 지급했기 때문이다.

그러나 Ruchi의 실행은 2015년 이후에 단축되었습니다. 회사는 2016년, 2017년 및 2018년에 연속적인 손실을 입었습니다. 확장 목표에서 막대한 부채를 축적한 회사에 매우 건강에 해로운 신호입니다. Ruchi는 12,000조에 달하는 막대한 부채로 인해 2017년 12월에 파산 절차에 들어가게 되었습니다.

<노스크립트>

파산 절차에서 Ruchi가 입찰에 참여했습니다. 여기서 입찰 금액의 일부는 부채를 상환하는 데 사용되고 나머지는 Ruchi에 주입됩니다. Patanjali는 결국 Adani와의 입찰 전쟁에서 승리했습니다. 2019년 12월 Patanjali는 Rs.에 Ruchi Soya 인수를 완료했습니다. 4350억 해결 계획.

<노스크립트>

2019년까지 매출과 시장 지배력이 더욱 악화된 회사를 위해 플레이어들이 왜 공격적인 입찰 전쟁에 참여하는지 궁금할 것입니다. 이에 대한 답은 이미 구축된 유통 채널과 3.3에 있습니다. 전국 13개 정제 공장에서 연간 백만 톤의 식용 오일 정제 용량. 이 공장 중 5개는 항구 기반입니다. 항구에 기반을 둔 정제 공장은 인도에서 소비되는 식용유의 70%가 수입되기 때문에 매우 중요합니다.

Ruchi Soya의 주식은 구조 조정 과정으로 인해 2019년 11월부터 2020년 1월 27일까지 상장 폐지되었습니다. 구조조정 과정에서 기존 주주들이 보유한 지분이 희석됐다. 그들의 몫은 100:1 감소했습니다. 이것은 더 잘 이해하기 위한 리버스 주식 분할로 설명할 수 있습니다. 여기서 보유 주식 100주는 이제 1로 줄어들었지만 기업 행동은 없었습니다. 이것은 현재 99%의 소유권을 가지고 있는 Patanjali를 위한 길을 만들기 위해 수행되었습니다.

Patanjali의 총 주식 주입 중 Rs450 crore는 우선주의 교환으로 투자되었습니다. 흥미롭게도 4월에는 우선적으로 Ashav Advisory에 충분한 주식이 할당되었습니다. 4월은 Ruchi Soya의 주가가 Rs.180에서 Rs.413로 계속 상승한 달이기도 합니다. 우선주는 회사 이사회 승인 후 Rs.1.87 crore 투자와 교환하여 Rs.7에 Ashav Advisory에 할당되었습니다.

<노스크립트>

Ruchi Ltd.의 주식은 1월 27일에 재상장되었습니다. 주식은 Rs.17에서 시작되었지만 그 이후로 행동에 참여하려는 투자자들에게는 악몽이었습니다. Ruchi의 주식은 매일 5%씩 지속적으로 상승했습니다. 이로 인해 매일 서킷 브레이커가 발동되어 매일 주식 거래가 중단되었습니다.

이는 주가가 1000만원에 육박할 때까지 100일 이상 지속됐다. 706.95. 그 뒤를 이어 519.80루피까지 꾸준히 하락했는데, 이는 균형 가격에 도달하기 위한 시장 조정처럼 보였습니다. 그러나 지난 5월 27일 이후 다시 5%대의 랠리가 시작됐다. 6월 24일 현재 Ruchi Ltd.의 주식은 Rs에 도달했습니다. 1378.40, 1월 이후 값이 8008% 증가했습니다.

Brickworth Rating Agency는 올해 회사의 장기 및 단기 차입금에 대한 안정적인 전망을 지정했습니다.

Ashav Advisory에 대한 우선주 할당은 Covid-19로 인해 여전히 보류 중이지만 여전히 COVID-19 환경에서 가장 큰 승자 중 하나입니다. 4월에 투자한 1300만 달러는 이제 Rs.2577 crores의 가치가 있습니다.

Ruchi Soya의 퍼레이드에는 투자자들이 어떻게든 일부가 되기를 바라는 마음이 있습니다. 가격이 8000% 인상된 이유는 다음과 같습니다. 또한 관찰하는 투자자가 Ruchi Soya의 주식에 대해 더 나은 입장을 취하는 데 도움이 될 것입니다.

<노스크립트>

<노스크립트>

Patanjali는 선반에 대한 아유르베다 대안을 구입했을 때 FMCG 부문을 처음으로 혼란에 빠뜨렸습니다. Ayurvedic 제품 거인은 이제 인도에서 FMCG 부문을 완전히 지배하는 것을 목표로 합니다. 이것은 Patanjali가 HUL과 같은 다른 거물과 정면으로 맞서야 한다는 것을 의미합니다.

HUL은 2018-19년에 37000억 이상의 매출을 기록했습니다. Ruchi는 이것을 달성하는 데 중요한 역할을 할 것입니다. 그러나 Patanjali는 현재 FMCG 시장 리더를 능가하는 것을 목표로 할 뿐만 아니라 연간 Rs의 매출을 목표로 합니다. 향후 2년 동안 100,000,000,000,000,000,000 crores. HUL, Nestle, Procter and Gamble, Britannia 및 ITC와 같은 320,000 crore FMCG 시장의 현재 시장 리더는 기존 유통 채널에서 매출의 75% 이상을 얻습니다. 반면 Patanjali는 브랜드 프랜차이즈 매장에서 매출의 70%를 받습니다.

Patanjali는 판매 목표를 달성하기 위해 현재 5000개 유통업체를 향후 2년 내에 25000개 유통업체로 늘리는 목표를 설정했습니다. 분석가들은 Patanjali가 소매 범위를 확장함으로써 100만 매출 목표를 달성할 수 있을 것으로 예측했습니다. 또한 이러한 목표의 일부인 Ruchi는 Patanjali에 인수된 이후 부채가 없었습니다.

(출처:Ruchi Soya의 최근 지분 패턴)

Patanjali의 인수 후 발생한 구조 조정 이후 일반 주주와의 지분이 99% 감소했습니다. Patanjali는 현재 최대 99%의 지분을 소유하고 있으며 일반 주주는 1% 미만을 보유하고 있습니다. 이것은 Patanjali의 29.59 crore 주식 중 28.59 lakh만이 일반 대중이 보유하고 있음을 의미합니다. 이로 인해 투자자에 대한 수요는 많지만 매각 의사가 있는 주주의 공급이 너무 적은 상황이 발생했습니다. <노스크립트>

(위 그래프는 Ruchi Soya Industries Ltd. 주식의 거래량을 보여줍니다. 이것은 2020년 2월 이후 상당한 거래량이 부족함을 보여줍니다:출처)

주가의 큰 폭 상승은 시가총액의 원인이 되었습니다. Ruchi의 Rs. Patanjali가 7월 24일 현재 40,447.38 crores로 4350 crore를 구입했습니다. PNB, DLF, Cipla 등과 같은 다른 거대 기업과 동등합니다.

그러나 이것은 Patanjali가 어떻게 합법적으로 지분의 99%를 보유할 수 있었는지에 대한 의문을 제기합니다. 그 이유는 시장 규정에 따라 상장 회사의 과반수 주주는 허용 한도인 75% 이상을 보유할 수 없기 때문입니다. 그러나 Patanjali는 Ruchi Soya가 파산 법원에서 막 나왔기 때문에 예외의 일부입니다. 그러나 Patanjali는 향후 2년 동안 회사 지분의 20-25%를 매각할 것이라고 발표했습니다.

Ruchi Soya의 주식은 COVID-19 환경에서 인도 주식 시장에 존재하는 가장 큰 은벽 중 하나였습니다. 그러나 Ruchi가 향후 몇 년 동안 수요가 공급을 초과하는 다이아몬드를 계속 유지할 것인지의 문제는 남아 있습니다. 투자자들은 투자 결정을 내린 후 적절한 시기를 결정해야 합니다.

기간은 Ruchi가 일부인 Ramdev 비전의 일부가 되기 위한 현재 랠리 중 하나에 있습니다. 또는 Patanjali가 마침내 향후 2년 동안 20-25%를 포기할 때 투자할 수도 있습니다. 그러면 공급도 증가하여 가격에 영향을 미칠 것입니다. 동시에 Patanjali 아래에서 Ruchi의 역할과 수행에 대한 통찰력을 얻으십시오. 즐거운 투자하세요!