과도한 분산화가 주식 포트폴리오에 위험한 이유 이해: 우리가 무언가를 과도하게 하기 시작하고 그것이 우리에게 유리한 대신에 우리에게 부정적인 영향을 미치기 시작할 때가 있습니다. 너무 많은 주식을 사는 경우도 마찬가지입니다. 워렌 버핏의 말:

투자 관련 서적을 읽거나 인기 있는 투자 고문의 말을 듣게 되면 대부분의 조언을 통해 포트폴리오를 다각화할 수 있습니다. “모든 계란을 한 바구니에 담지 마세요!! ” 얼핏 보기에 이 팁은 논리적으로 들립니다. 결국, 단 하나의 주식에 투자할 때 수반되는 위험은 10개 주식에 투자하는 것보다 훨씬 높습니다. 그러나 문제는 사람들이 포트폴리오를 과도하게 다각화할 때 발생합니다.

과다분산은 투자 집단 사이에서 흔히 저지르는 실수입니다. 이 게시물에서는 과잉 분산이 정확히 무엇이며 주식 포트폴리오에 과도한 분산이 어떻게 위험할 수 있는지 논의할 것입니다. 시작하겠습니다.

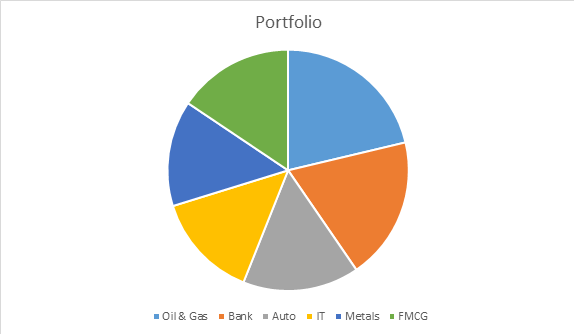

다각화된 포트폴리오는 수익성을 높이고 노출을 늘리기 위해 서로 다른 산업/섹터의 다양한 주식에 투자하는 것입니다. , 전반적인 투자 위험을 줄이고 단일 주식의 저조한 실적으로 인한 포트폴리오 손상을 방지합니다.

<노스크립트>

이상적으로는 개인 투자자는 다양한 산업 및 부문의 주식을 3~20개 보유해야 합니다. 그러나 개인적으로는 8~12개의 주식이 다각화된 포트폴리오에 충분하다고 생각합니다. 투자자에게 '과다' 및 '미달' 분산투자가 모두 위험하므로 포트폴리오가 충분히 균형을 이루는 것이 중요합니다.

아이러니하게도 Peter Lynch는 그의 베스트셀러 'One up on the Wall Street'에서 비효율적인 다각화를 강조하는 '다각화'로 설명했습니다. 또한 50주를 매수할 계획이라면 뮤추얼 펀드에 투자하는 것이 좋습니다.

<노스크립트>

다각화를 과도하게 한다는 것은 단순히 포트폴리오에서 과도한 수의 주식을 소유하는 것을 의미합니다. 개인 투자자이고 30-40개 이상의 주식을 보유하고 있다면 포트폴리오를 과도하게 다각화하고 있는 것입니다. 이제 다음 질문은 사람들이 포트폴리오를 과도하게 다각화하는 이유입니다.

가장 일반적인 대답은 많은 투자자들이 자신이 과도하게 분산되고 있다는 사실조차 모르고 있다는 것입니다. 그들은 단지 인기 있는 책에 쓰여진 유명한 전통적인 팁에 따라 주식을 계속 매수합니다. 즉, 위험을 줄이기 위해 분산합니다. 그들은 더 많은 주식을 보유하는 것이 포트폴리오에 좋다고 생각합니다.

신인 시절에도 비슷한 일이 있었습니다. 한때 내 포트폴리오에는 27개의 주식이 있었습니다. 그 중 나는 18개 주식에 거의 균등하게 투자했고 나머지 9개는 내 포트폴리오의 아주 작은 부분만을 차지하는 후행 주식이었습니다.

많은 보유 주식의 수익률은 높았지만 그 기간 동안 내 포트폴리오의 전체 수익률은 그렇게 크지 않았습니다. 어쨌든 몇 달 후, 왜 이런 일이 일어나는지 이해하기 위해 내 포트폴리오를 분석했을 때 답을 찾았습니다. 포트폴리오를 과도하게 다각화했습니다. 앞으로 몇 개월 동안 나는 보유 주식의 수를 27개에서 14개로 천천히 줄이고 내가 확신하는 최고의 주식만 유지했습니다.

과다 분산화의 개념이 잘못되었다는 것을 이해하는 데 도움이 된 놀라운 책은 Mohnish Pabrai의 '단도 투자자'를 읽은 것입니다.

이 책에서 가장 마음에 들었던 원칙은 '소수 베팅, 큰 베팅 및 드문 베팅 '. 여기에서 Mohnish Pabrai는 자주 내기를 할 필요가 없다고 제안합니다. 때때로, 당신은 당신에게 유리한 압도적인 확률에 직면하게 될 것입니다. 그럴 땐 과감하게 행동하고 거액의 베팅을 하십시오. 아직 '단호 투자자'를 읽지 않았다면 이 책을 꼭 읽어보길 권한다.

사람들이 포트폴리오를 과도하게 다각화하는 또 다른 큰 이유는 '보안'이 있기 때문입니다. 많은 수의 주식을 구입하면 여러 상품에 투자 위험을 분산하는 데 도움이 됩니다.

여러 주식으로 포트폴리오를 다양화하면 큰 폭의 하락을 경험할 가능성이 줄어듭니다. 특정 시점에 모든 주식이 실적이 저조할 가능성이 훨씬 적기 때문입니다. 귀하의 주식 중 일부가 어려운 시기를 겪고 있을 때 다른 주식은 더 나은 성과를 낼 수 있습니다. 따라서 효율적인 분산투자는 일관된 전체 포트폴리오 성과를 유지하는 데 도움이 됩니다.

방어적인 투자자의 경우 보안이 과도한 분산 투자의 이유가 될 수 있습니다. 위험은 확실히 감소하지만 기대 수익도 감소합니다. 최고의 주식에 대한 높은 수익률은 항상 대다수의 평균/손실 주식과 균형을 이룰 것입니다.

<노스크립트>

지금쯤이면 과잉 분산의 개념을 막연하게 이해하셨을 것입니다. 과잉 분산이 주식 포트폴리오에 해가 될 수 있는 이유에 대해 논의해 보겠습니다.

포트폴리오에 너무 많은 주식을 추가하거나 다각화하면 위험은 줄어들지만 기대 수익도 감소합니다. 두 가지 극단적인 상황의 도움으로 더 잘 이해합시다.

2개의 주식을 소유하고 있는 경우, 귀하의 포트폴리오는 높은 위험과 높은 기대 이익과 연관됩니다. 반면에 100개의 주식을 소유하면 포트폴리오 위험은 낮지만 기대 이익도 낮습니다.

과다 다양화는 기대 수익의 손실이 위험 감소의 혜택보다 더 큰 지점입니다. 잘 분산된 포트폴리오를 위해서는 너무 많은 주식도 너무 적게 소유하지도 않는 최적의 지점을 찾아야 합니다.

투자한 주식을 효율적으로 모니터링하려면 분기 보고서, 연간 보고서, 기업 발표, 기업과 관련된 최신 뉴스 등을 평가해야 합니다. 30개의 주식을 보유하고 있다면 포트폴리오에서 모든 것을 모니터링하는 것은 정말 어려울 수 있습니다. 특히 전일제로 일하는 개인 투자자에게는 더욱 그렇습니다.

반면에 포트폴리오에 10개의 주식만 보유하고 있다면 모니터링하는 데 너무 많은 시간이나 노력이 필요하지 않습니다. 하지만 보유 종목이 많아질수록 투자 종목과 관련된 중요한 뉴스/공지 사항을 놓칠 확률이 높아집니다.

다각화란 다양한 산업 또는 부문의 여러 회사를 소유하는 것을 의미합니다. 예를 들어, 자동차 부문에서 1개, 정보 기술 산업에서 2개, 제약에서 1개, 은행에서 2개, 에너지 부문에서 2개 등.

그러나 포트폴리오에 있는 10개 주식 중 5개 은행주를 구입했다면 포트폴리오를 효과적으로 분산하지 못한 것입니다. 과도한 다각화는 종종 포트폴리오에서 유사한 회사를 소유하게 됩니다.

투자 인구의 대다수는 주식 포트폴리오를 엄청나게 다양화할 수 있는 잘못된 정보를 받습니다. 그러나 이 전략을 따르는 것은 개인 투자자에게 매우 위험합니다. 포트폴리오는 '과다' 또는 '과소' 분산이 아닌 충분히 분산되어야 합니다.

이 게시물의 전부입니다. 도움이 되었기를 바랍니다. 주식 다각화와 관련하여 의심스러운 점이 있으면 댓글 섹션에 자유롭게 적어주세요. 좋은 하루 되시고 행복한 투자 되세요!