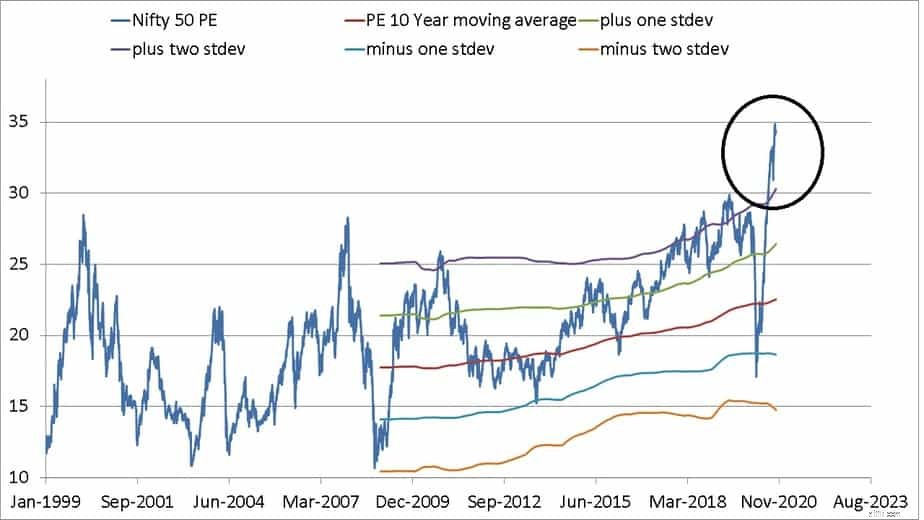

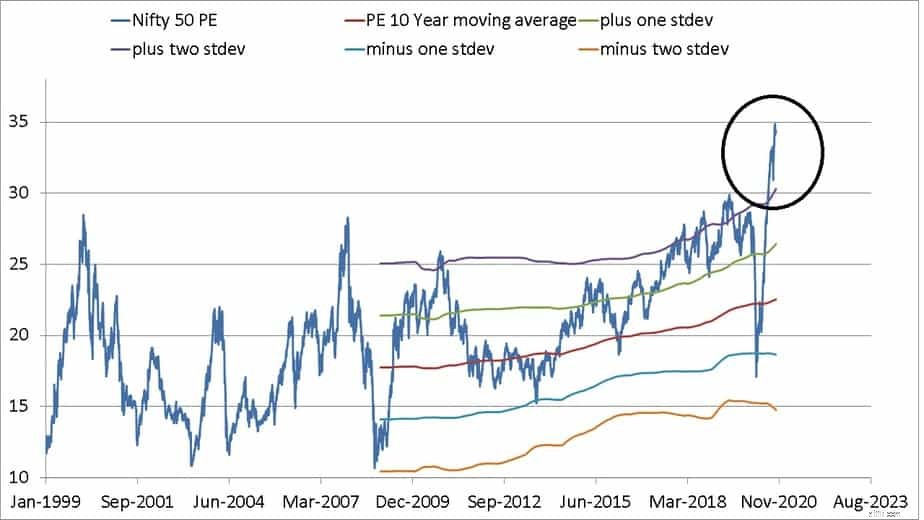

2020년 10월 14일 현재 Nifty P/E ratio 또는 PE ratio는 34.87입니다. 이는 1999년 1월 1일부터 사상 최고였습니다. 즉, Nifty 50은 수익의 34.87배에 가격이 책정되었습니다. 공시 시점의 최신 PER은 34.37(2020년 10월 23일)이다. 투자자들은 이 높은 PER이 시장 붕괴의 지표인지 걱정하고 있습니다. 시장 현황에 대한 토론

1999년 1월 1일부터 2020년 10월 23일까지 Nifty PE부터 10년 이동 평균과 첫 번째 및 두 번째 표준 편차 대역으로 시작하겠습니다. 이 기사의 모든 그래프는 Nifty Valuation Tool로 작성되었습니다.

<노스크립트>

동그라미 친 부분이 역대 최고치를 기록하고 있다. 니프티 PE 신자들은 '교정'이 이미 시작됐다고 지적할 수 있다. 그러나 이 그래프에는 주의 깊은 검사와 동화가 필요한 몇 가지 기능이 있습니다.

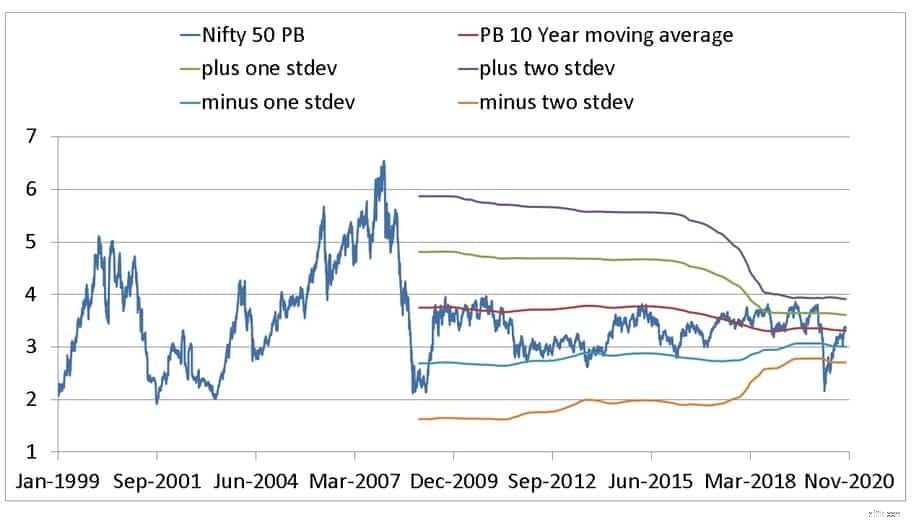

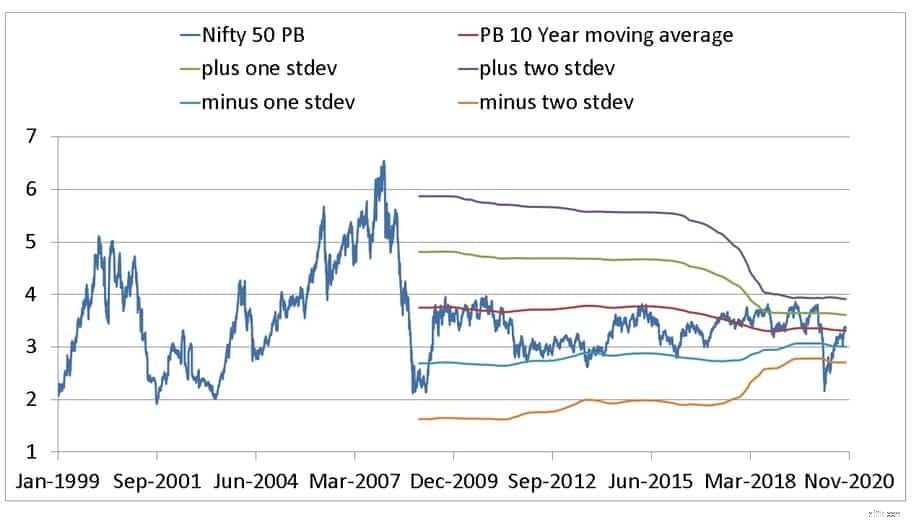

1999년 1월 1일부터 2020년 10월 23일까지의 Nifty PB는 10년 이동 평균과 1차 및 2차 표준편차 대역을 포함합니다. 이것은 완전히 다른 그림을 그립니다.

정직함을 높이 평가한다면 모르겠습니다. 우리는 알 수 없습니다. Nifty PE와 함께 시장의 타이밍을 맞춰보는 것은 어떨까요? 데이터에서 비롯된 의견에 감사하는 경우 지수 PER 비율을 사용한 시장 타이밍:전술적 자산 배분 백테스트를 참조하십시오. "상식"과 "직관"을 따르고 싶다면 빗방울 사이를 젖지 않고 미끄러지듯 하는 행운을 빕니다.

PER 비율로 시장 타이밍은 작동하지만 우리가 원하는 방식으로 작동하지 않습니다! 위험을 더 자주 낮추는 효율적인 방법입니다. 이러한 노력이 더 많은 수익을 가져오는지 여부는 거의 팟럭입니다. 참조:Nifty PE로 시장 타이밍을 잡고 싶으세요? Franklin Dynamic PE Fund에서 배우십시오. 주의:Franklin은 이제 전략에 PB를 포함시켰습니다. 이 연구는 그 이전의 것입니다.

독자들이 알고 있듯이, 다양한 유형의 시장 타이밍 전략이 백테스트되었으며 그 중 더 자주 작동한(높은 수익률) 전략은 12개월 이동 평균에 대한 6개월 이동 평균의 모멘텀을 기반으로 합니다. . 참조:이 "고가 매수, 저가 매도" 시장 타이밍 전략은 놀랍게도 효과가 있습니다!

요약하면 높은 PE는 큰 의미가 없습니다. Nifty PE를 시장 타이밍에 사용하려면 더 높은 수익이 아니라 더 낮은 위험을 기대해야 합니다. 신규 투자자들은 하락기에 매수하면 더 많은 수익을 얻을 수 있다고 항상 가정합니다. 죄송합니다. 그런 식으로는 작동하지 않습니다. 시장 시간을 정하고 싶으신가요? 그럼 제대로 해! 급락 매수는 타이밍이 아닙니다!

우리는 시장이 미래에 어떤 방향으로 나아갈지 모르지만 한 가지는 확신합니다. 시장이 하락하기를 기다리는 것은 투자자가 할 수 있는 최악의 실수입니다. 시장 타이밍을 선택하든 안하든 체계적인 투자가 필수적입니다. 전술적 전략을 전개하는 사람들은 조용히 그에 따라 행동합니다. 그것을 소유하다; 그들은 개인 재정 포럼에서 "토론"을 하지 않습니다.