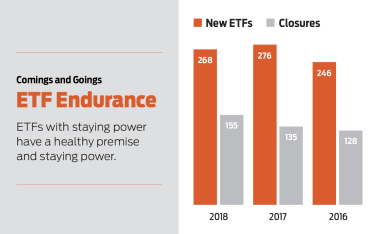

상장지수펀드(ETF) 산업에 뒤처지지 않으려고 한다면 눈을 깜박이지 마십시오. 제공자들은 2014년부터 2018년에 268개의 신규 펀드를 출시하는 것을 포함하여 2014년부터 매년 200개 이상의 새로운 펀드를 만들어내고 있습니다. 그렇다면 당신에게 딱 맞는 ETF를 구매하기 위해 이 모든 제안을 어떻게 검토하고 계십니까?

확실한 승자를 찾아내는 데 도움이 되는 마법의 공식은 없습니다. 그러나 약간의 숙제만 하면 실제 잠재력이 있는 펀드를 구매할 확률을 높이고 순식간에 사라지는 일시적인 투자를 유지할 확률을 줄일 수 있습니다.

구매하기 전에 다음 세 가지 중요한 질문을 하십시오.

ETF 제공업체는 상상할 수 있는 모든 헤드라인을 새 상품으로 바꾸는 습관을 개발했습니다. 때때로 그들은 진정한 투자 테마로 금을 칩니다. 그러나 일부 아이디어는 그대로 두는 것이 좋습니다.

2013년에 출시된 LocalShares Nashville Area ETF(NASH)를 생각해 보십시오. 이 ETF는 내슈빌과 그 주변에 본부를 둔 약 30개 기업을 추적했습니다. 내슈빌이 인구 붐을 경험하기 시작했다는 점을 고려할 때 그것은 영리한 생각이었습니다. 그러나 투자 논제는 결함이 있었다. 특정 도시에 본사가 있다고 해서 해당 도시의 인구 증가나 경제 확장의 혜택을 누릴 수 있는 것은 아닙니다.

예를 들어 내슈빌 근처 테네시주 굿렛츠빌에 위치한 소매업체 Dollar General(DG)은 44개 주에 걸쳐 15,000개의 매장을 자랑합니다. 그러나 그 중 불과 수십 개만이 Music City와 그 주변에 있습니다. 내슈빌의 경제는 침체되었을 수 있으며 나머지 국가의 고객들이 돈을 쓸 수 있는 한 Dollar General은 괜찮았을 것입니다.

내슈빌과 연계된 ETF발달 좋은. 그러나 궁극적으로 NASH는 작은 회사 묶음이 우편물을 보내는 곳을 중심으로 회전하는 인덱스 펀드였습니다. 그것은 건전한 투자 논문이 아닙니다. 투자자들은 동의했고 지갑으로 투표했습니다. NASH는 2018년에 거래를 중단했습니다.

대조적으로, ROBO Global Robotics and Automation ETF (ROBO, $39.50) - 로봇, 자동화 및 인공 지능의 부상을 포착하고자 하는 -는 "올바른 일"을 하는 방법의 한 예입니다.

분명한 성장 스토리가 있습니다. 예를 들어, 글로벌 AI 시장은 2017년에서 2025년 사이에 연평균 57.2%씩 폭발할 것으로 예상됩니다. 그리고 공장 자동화는 글로벌 산업이 더 확립되었지만 2018년에서 2025년 사이에 여전히 연간 8.8%씩 성장할 것으로 예상됩니다. .

더 중요한 것은 ROBO는 AI의 부상에 기여하는 기술을 보유한 미국 칩 제조업체 NVDA(Nvidia)와 일본 자동화 회사 Fanuc와 같이 이러한 추세의 직접적인 혜택을 받을 수 있는 회사에 투자한다는 것입니다. (가격은 10월 31일 기준입니다.)

투자자들은 펀드를 검토할 때 두 가지에 초점을 맞추는 경향이 있다고 오클라호마 시티에 있는 Exencial Wealth Advisors의 수석 자산 고문인 Jared Snider는 말합니다. "그들은 펀드의 이름을 보고 펀드가 무엇을 달성하고 있는지 확인한 다음 최근 실적을 확인하는 경향이 있습니다."

그것만으로는 충분하지 않다고 Snider는 말합니다.

"당신이 보고 있는 유일한 정보라면 얻고자 하는 투자 경험을 항상 얻을 수 있는 것은 아닙니다."

ETFdb.com은 "배당금"으로 분류되는 약 170개의 ETF를 나열합니다. 그들은 모두 배당금을 지급하는 회사에 투자합니다. 그러나 ETF가 배당 투자에 접근하는 방식은 펀드마다 다릅니다. 일부는 높은 수준의 수익률을 목표로 하는 반면 다른 일부는 배당금을 단순히 품질의 척도로 간주합니다.

제품 이름은 때때로 몇 가지 단서를 제공합니다. 고소득 구직자들은 iShares Select Dividend ETF(DVY, 3.4% 수익률)가 First Trust Value Line Dividend Index Fund(FVD, 2.2%)보다 1.2% 포인트 더 높은 수익률을 제공한다는 것을 그 이름만으로 알 수 있습니까?

펀드 제공자의 상품 페이지 및 Morningstar.com과 같은 데이터 제공자 웹사이트에서 찾을 수 있는 펀드의 목표, 전략 및 보유 자산에 대해 자세히 살펴보십시오.

이는 테마형 ETF의 투자자에게 특히 중요합니다. 투자자들은 기대하는 종류의 노출을 얻고 있는지 확인하기 위해 약간의 조사를 해야 할 수도 있습니다.

예를 들어, 2011년 출시 이후 몇 년 동안 Facebook(FB), Twitter(TWTR) 및 Snap Inc.(SNAP)와 같은 주식에 투자하는 Global X Social ETF(SOCL)는 보유량을 늘리고 있습니다. 여기에는 소셜 미디어를 고객 지원 시스템의 일부로 간주한 체중 감량 회사인 Nutrisystem이 포함되었습니다. 이는 사회적 주제에 대한 기술적 연계이지만, Nutrisystem과 같은 주식을 소셜 미디어 산업의 성장에 투자하는 이상적인 방법이라고 생각하는 투자자는 거의 없습니다.

그러나 Global X U.S. Infrastructure Development ETF (PAVE, $16.58) 2017년 3월에 출시되었으며 기존의 다른 기금에서는 다루지 않는 주제인 대규모 정부 기반 시설 패키지의 가능성을 적절하게 다룹니다.

ETF 제공업체인 Global X의 연구 책임자인 Jay Jacobs는 기존 인프라 펀드가 이미 사용 중인 유틸리티 및 파이프라인과 같은 자산을 소유하고 있다고 말합니다. 그리고 이러한 펀드 중 상당수는 해외에 많이 투자되고 있습니다.

따라서 해당 펀드에 투자한 투자자들은 "미국에 대한 익스포저가 거의 없었고 실제로 인프라 비용의 혜택을 받지 못할 것"이라고 말했습니다.

이와 대조적으로 PAVE의 지분(철도, 건설, 전기 부품 및 산업 기계 회사가 모두 여기에 미국에 소재함)은 인프라에 지출할 초당적 계획의 결실을 누릴 수 있는 더 나은 위치에 있는 것 같습니다.

마지막으로, 펀드가 얼마나 많은 자금을 운용하고 있는지 알려 주는 관리 중인 자산을 간단히 살펴보십시오.

텍사스 달라스에 위치한 Sizemore Capital Management의 Charles Lewis Sizemore는 "돈 관리에서 규모가 정말 중요합니다."라고 말합니다. "펀드의 기본 비용은 펀드의 자산이 50만 달러이든 5000억 달러이든 크게 변하지 않습니다. 펀드가 클수록 이러한 비용은 더 많이 희석됩니다."라고 그는 말합니다.

Sizemore는 자산이 2천만 달러 미만인 ETF를 보면 운용사가 돈을 잃을 가능성이 매우 높다고 말합니다. "AUM을 지속 가능한 수준까지 올리지 못하면 일반적으로 펀드를 폐쇄하는 것 외에 선택의 여지가 거의 없습니다."

그렇다고 해서 자산이 2000만 달러 미만인 펀드나 다른 전문가들이 모래 위의 선이라고 지적하는 1000만 달러 미만인 펀드를 무분별하게 피하라는 의미는 아니다. 어느 정도의 위험을 감수할 수 있고 펀드가 타당한 전제를 가지고 있는 것 같으면 모든 투기적 투자와 마찬가지로 취급하십시오.

자산 성장을 주시하십시오. 900만 달러 미만의 자산으로 마감한 NASH와 같이 낮은 수준을 유지한다면 펀드가 청산되어 돈을 위한 새 집을 찾게 될 수 있다는 점을 이해하십시오.