11월 6일 Nifty는 2020년 1월 14일 12362의 놀라운 거리 내에 있는 12263에 마감했습니다. 이는 몇 달 전인 3월 23일에 장중 최대 하락을 보고 10년 Nifty SIP Return이 2.3으로 떨어졌을 때 아무도 믿지 않았을 것입니다. % 및14년 SIP 수익률은 5%입니다. 그럼에도 불구하고 주식 투자를 중단해서는 안 된다고 생각하는 이유는 다음과 같습니다.

두 가지 이유. 하나, 우리가 최근에 보았듯이 Nifty PE는 사상 최고치를 기록했지만 PB는 장기 평균과 관련하여 여전히 합리적으로 평가되었습니다. 두 번째는 앞서 언급한 시장 불균형입니다. Nifty 50 대 Nifty 50 동일 가중치 지수의 수익률 차이가 사상 최고치를 기록했습니다! 이것은 2019년 12월에 확인되었지만 꽤 오래 전에 아래에서 볼 수 있듯이 시작되었습니다.

시장 불균형이란 Nifty 50 및 Nifty 50 Equal-weight 수익의 현저한 차이를 의미합니다. 독자들이 알고 있듯이 Nifty 50은 시가 총액 기반 지수이며 가중치의 대부분을 차지하는 주식은 몇 개뿐입니다. 반면에 Nifty 50 동일한 가중치는 50개 주식 모두에 대해 동일한 노출을 갖습니다.

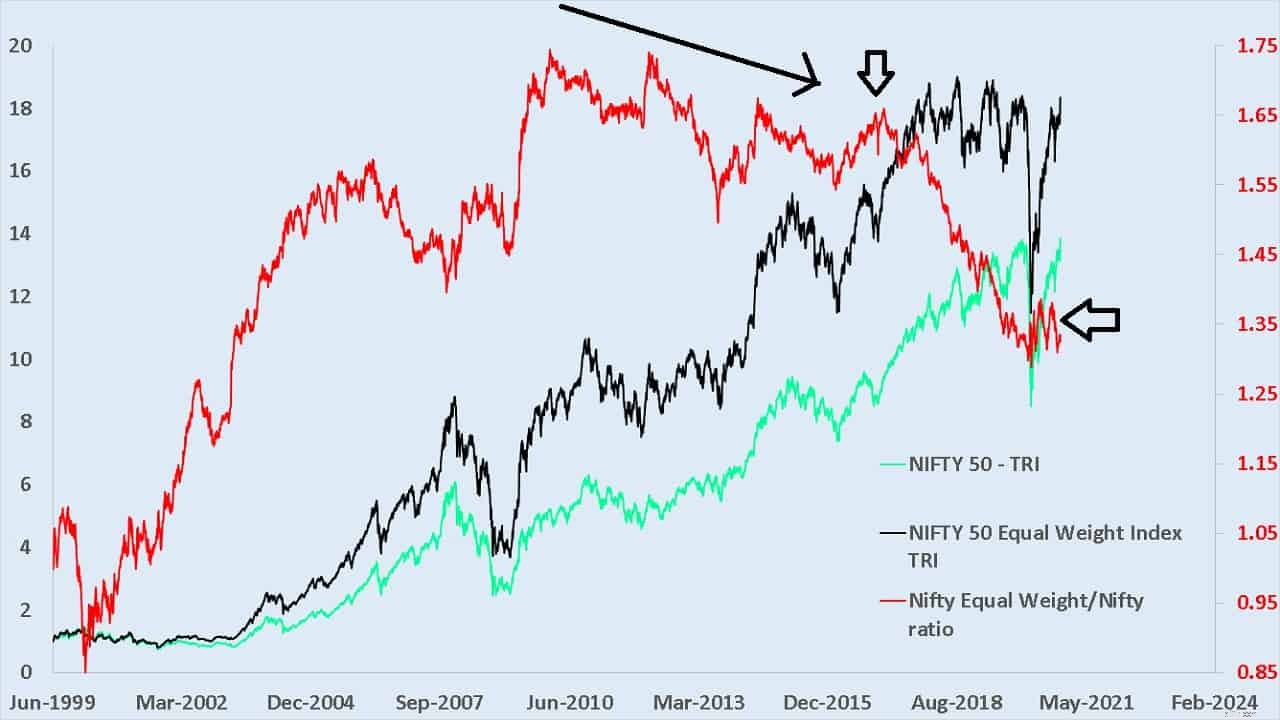

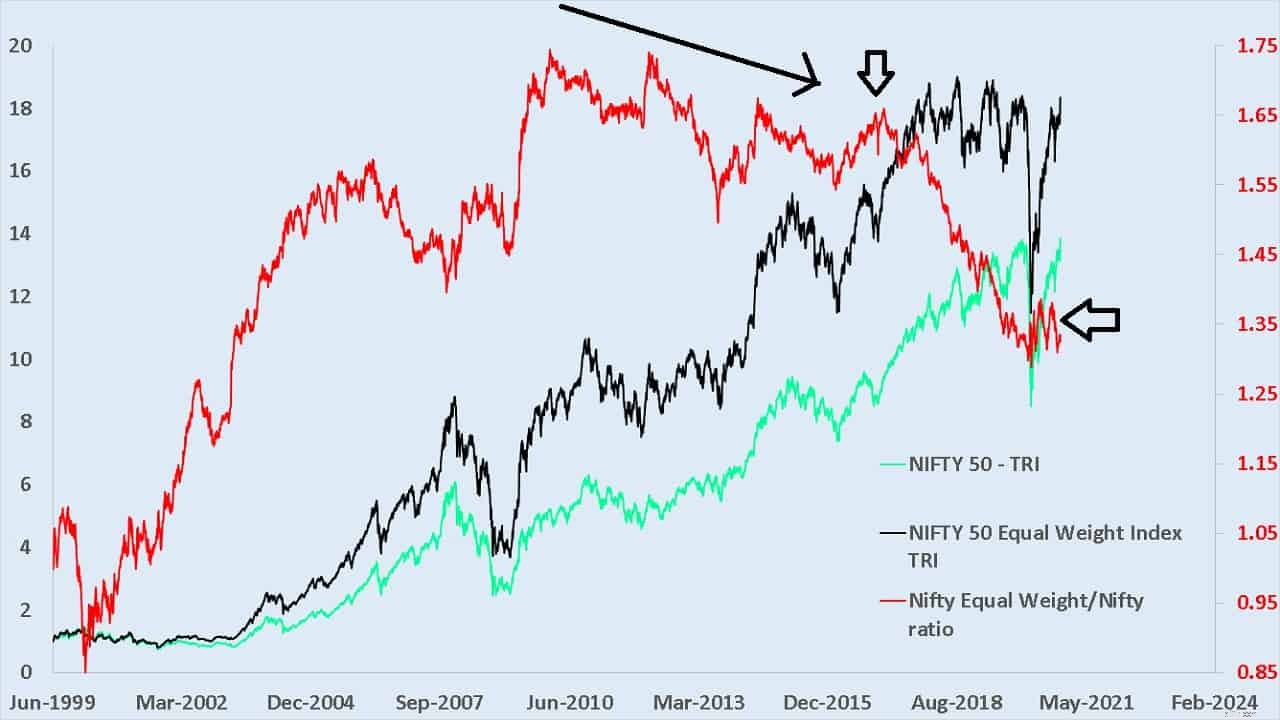

아래는 Nifty 50 TRI(녹색), Nifty 50 Equal-Weight TRI(검정) 및 Nifty 50 Equal-Weight를 빨간색(오른쪽 축)으로 나눈 플롯입니다. 이 비율의 증가는 시장 상승 움직임에 해당합니다. 모든 Nifty 주식이 상승했음을 의미합니다. 비율의 하락은 비대칭을 나타냅니다. 상위 Nifty 주식은 나머지 지수보다 더 많이 상승했습니다.

길고 가는 화살표는 2008년 위기 회복 이후 N50EW/N50 비율의 점진적인 하락을 나타냅니다! 최근 연구에서 이를 확인했습니다. 활성 뮤추얼 펀드는 지난 7년 동안 Nifty 50을 이기기 위해 고군분투했습니다! 아래쪽 화살표는 2017년 말부터 활성 펀드의 저조한 성과가 별 등급에서 명백해진 이후로 비율이 급격히 하락했음을 나타냅니다.

Marc 2020 충돌 덕분에 비율 하락이 눈에 띄게 억제되었습니다(왼쪽 화살표). 재정 목표가 몇 년 남았다면 Nifty 수준에 관계없이 투자하기에 좋은 시기입니다. 비율이 잠시 동안 1 바로 위에 있거나 더 아래로 이동하더라도 결국에는 상승해야 합니다. 그럴 때 유닛이나 주식이 충분하다면 운이 바뀔 수 있습니다. 적절한 투자 시기를 기다리지 마십시오. 이것은 아마도 당신이 저지를 수 있는 최악의 투자 실수일 것입니다.

위의 차트가 Nifty 50 Equal-Weight 구매를 유혹하지만 단순히 너무 위험합니다. Nifty의 집중 위험을 줄이면서도 수동적인 투자자를 유지하는 가장 간단한 방법은 Nifty Next 50에 약간의 노출을 두는 것입니다. 얼마는 위험 선호도에 따라 달라집니다:참조:Nifty와 Nifty Next 50 펀드를 결합하여 대형 중형 지수 생성 포트폴리오. 이 무료 추적 오류 보고서를 사용하여 다음 인덱스 펀드를 선택할 수 있습니다. 추적 오류가 가장 낮은 Three Nifty 인덱스 펀드(2020년 11월)

=============

공지: 2020년 11월 주식 뮤추얼 펀드 실적 스크리너를 이용할 수 있습니다.