2백만 달러는 큰 돈입니다.

하지만 10년 전만큼은 아닙니다.

따라서 희망퇴직자가 200만 달러 상당의 알을 들고 나에게 접근하여 그들이 성공적으로 은퇴할 수 있는지 알고 싶어할 때 많은 사람들이 생각하는 것처럼 명확한 답은 없습니다.

다음과 같은 방정식에 들어가는 많은 요소가 있습니다.

이것이 재무 계획을 까다롭지만 모든 상황과 스토리가 독특하기 때문에 매우 재미있습니다.

다음은 200만 달러 상당의 알을 품고 은퇴를 희망하는 퇴직자의 샘플 사례 연구입니다. 보호를 위해 일부 세부 정보가 변경되었습니다.

이 사례 연구는 곧 은퇴하는 사람들에 초점을 맞추지만 언젠가는 은퇴하고 싶어하는 X세대 또는 Y세대에게도 중요한 교훈이 될 것입니다.

일부 사람들에게는 불가능해 보일 수도 있지만 훈련과 공격 계획만 있다면 매우 달성할 수 있습니다.

먼저 그들의 뒷이야기를 소개합니다.

조셉 피터슨 58세, 24세에 라인맨으로 Ameren Corporation에서 근무하기 시작했으며 현재는 Ameren의 위기 관리 팀에 속한 교육 및 시뮬레이션 감독자로 일하고 있습니다.

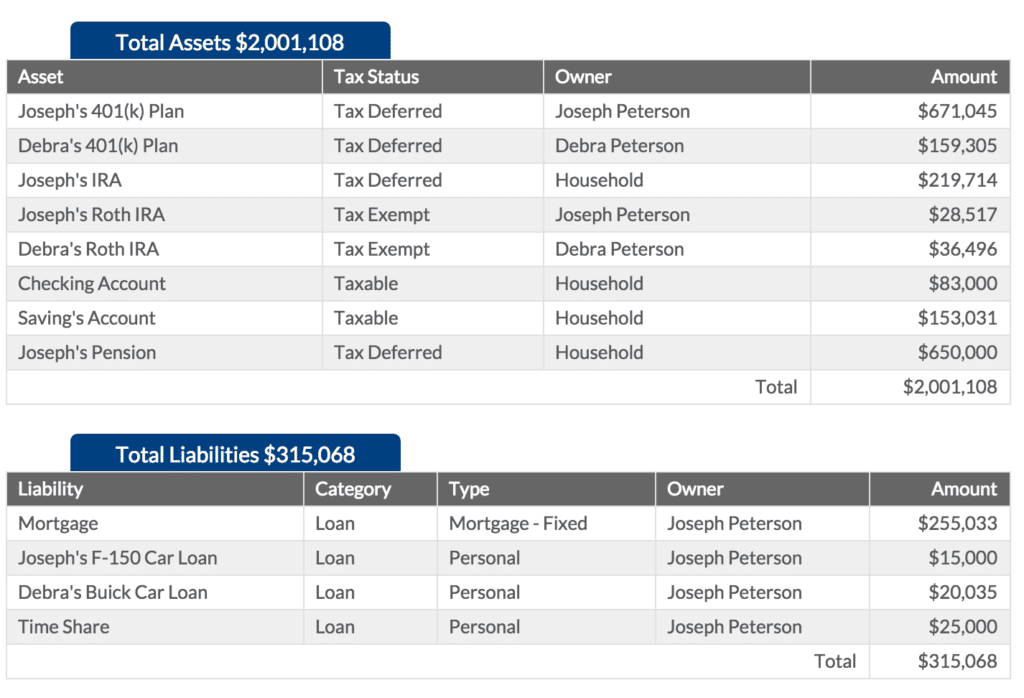

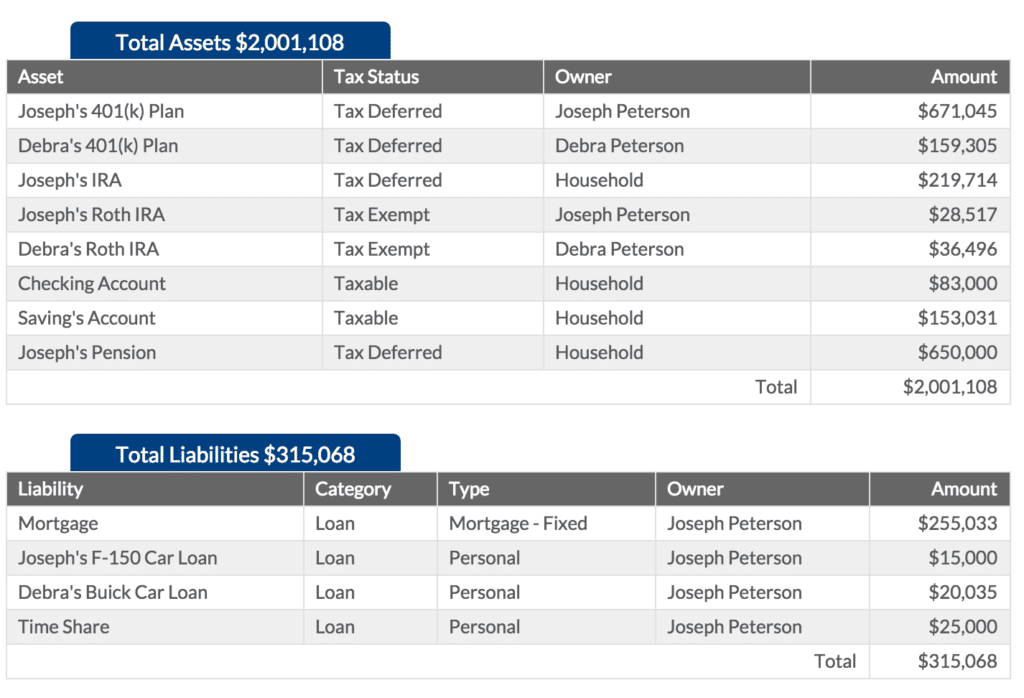

Joseph은 4년 후 62세의 나이로 은퇴할 예정입니다. Joseph은 현재 $671,045에 해당하는 세금 유예 401(k) 플랜을 보유하고 있습니다. 4년 전 Joseph은 면세 Roth IRA를 개설하고 연간 $6,500를 기부합니다. 현재 가치는 $28,517입니다.

Joseph은 또한 $219,714 상당의 전통적 IRA를 보유하고 있습니다. 또한 Joseph은 Ameren과의 고용 혜택의 일부로 확정 급여 연금 계획을 가지고 있습니다. 연금 계획의 현재 가치는 $650,000입니다.

데브라 피터슨 57세, 22세에 RN으로 일을 시작했고, 30세에 직장을 그만두고 전업주부가 되었습니다. Debra는 10년 동안 자녀와 함께 집에 머물렀다가 40세에 RN으로 일터로 돌아갔습니다.

그녀는 병원에서 고용주를 통해 $159,305 상당의 세금 유예 401(k) 플랜을 가지고 있습니다. Debra는 5년 전에 면세 Roth IRA를 개설하고 연간 $6,500를 기부합니다. 현재 가치는 $36,496입니다.

Joseph과 Debra는 함께 $83,000의 당좌 예금 계좌 잔액과 $153,031의 저축 계좌를 보유하고 있습니다.

그들은 현재 모기지로 155,033달러, Joseph은 트럭 대출로 15,000달러, Debra는 자동차 대출로 20,035달러를 빚지고 있습니다.

Joseph과 Debra에게는 세 자녀가 있습니다. 27세의 Matt는 St. Louis에서 라인 쿡으로 일하고 있습니다. 25세의 모건은 아직 집에서 살고 있으며 대학원을 졸업하는 과정에 있습니다. 그리고 대학을 시작할 준비를 하고 있는 18세의 사만다. Joseph과 Debra는 Samantha의 대학 교육비를 지불할 예정입니다.

다음은 자산 및 부채 총액입니다.

<노스크립트>

<노스크립트>

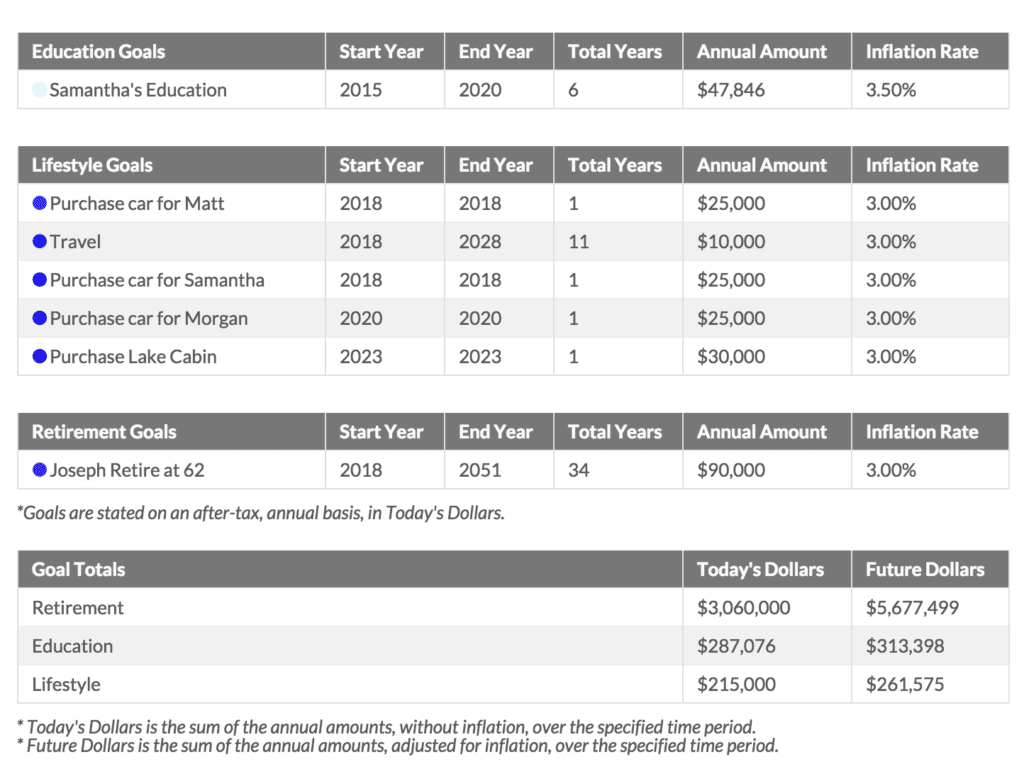

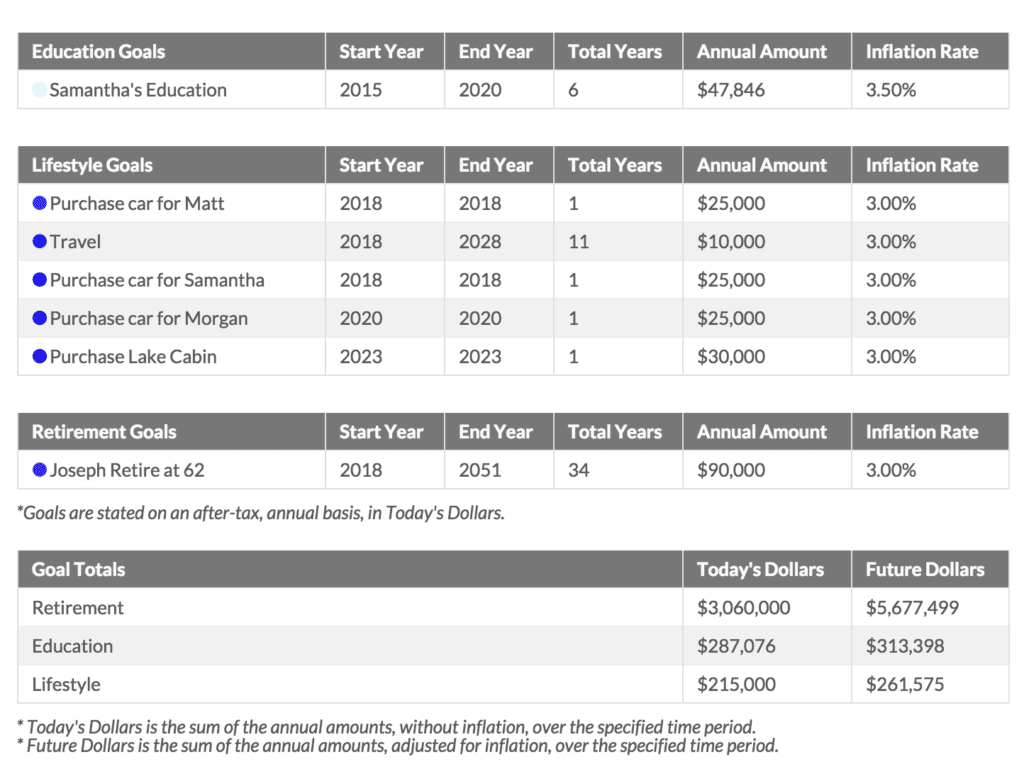

Joseph과 Debra는 은퇴를 위해 연간 $90,000를 받고 은퇴 후에도 편안하게 살면서 달성하고자 하는 특정 목표를 갖고 싶어합니다.

첫째, Joseph은 은퇴할 때 그의 아들 Matt를 위해 새 차를 사는 데 25,000달러를 쓰고, 2년 후 딸 Morgan을 위해 새 차를 사는 데 25,000달러를 쓸 계획입니다.

Joseph과 Debra는 또한 Joseph이 은퇴하는 즉시 여행을 시작하기를 원하므로 10년 연속 여행을 위해 연간 10,000달러의 예산을 마련할 계획입니다. 그들은 이탈리아, 로마, 그리스를 함께 여행하고 싶어합니다. 그들은 또한 아이들을 뉴질랜드로 데려가고 싶어합니다.

조셉은 은퇴한 지 5년 후인 2023년에 자신과 가족이 여름을 보낼 수 있는 호숫가 오두막을 구입할 계획입니다. 그는 오두막에 $30,000를 쓸 계획입니다.

<노스크립트>

<노스크립트>

내 고객 중 한 명이 200만 달러를 받고 은퇴할 수 있는지 묻는다면 확실한 대답을 찾기 위해 숫자를 넘어서야 합니다.

그렇기 때문에 숫자 계산을 시작하기 전에 고객이 은퇴와 향후 몇 년에 대해 진지하게 생각하게 하고 싶습니다. 제가 그들에게 하는 간단한 질문은 다음과 같습니다.

<블록 인용>“만일 우리가 3년 후의 만남에서 지금까지의 3년을 되돌아본다면 개인적으로나 직업적으로나 그 기간 동안 당신의 발전에 대해 만족하기 위해 어떤 일이 일어났어야 했을까요?”

분명히 그들의 투자 성과와 우리의 협력은 이 방정식의 일부가 될 것이지만 더 알고 싶습니다.

그들이 그 질문들 중 일부에 답한 후에 우리는 숫자로 뛰어듭니다. Blueleaf라는 계정 수집기를 사용합니다. 이를 통해 모든 고객이 한 곳에서 전체 포트폴리오를 볼 수 있습니다.

얼마나 많은 사람들이 5개, 6개, 7개 또는 8개의 다른 기관에 여러 개의 401(k) 투자 계정을 가지고 있지만 한 번에 그것을 들여다보지는 않을지 놀랍습니다. 이것이 바로 Blueleaf가 제공하는 것입니다.

처음에는 현재 할당량을 살펴본 다음 스트레스 테스트를 시작하여 시간이 지남에 따라 해당 포트폴리오가 어떻게 유지될지 확인합니다.

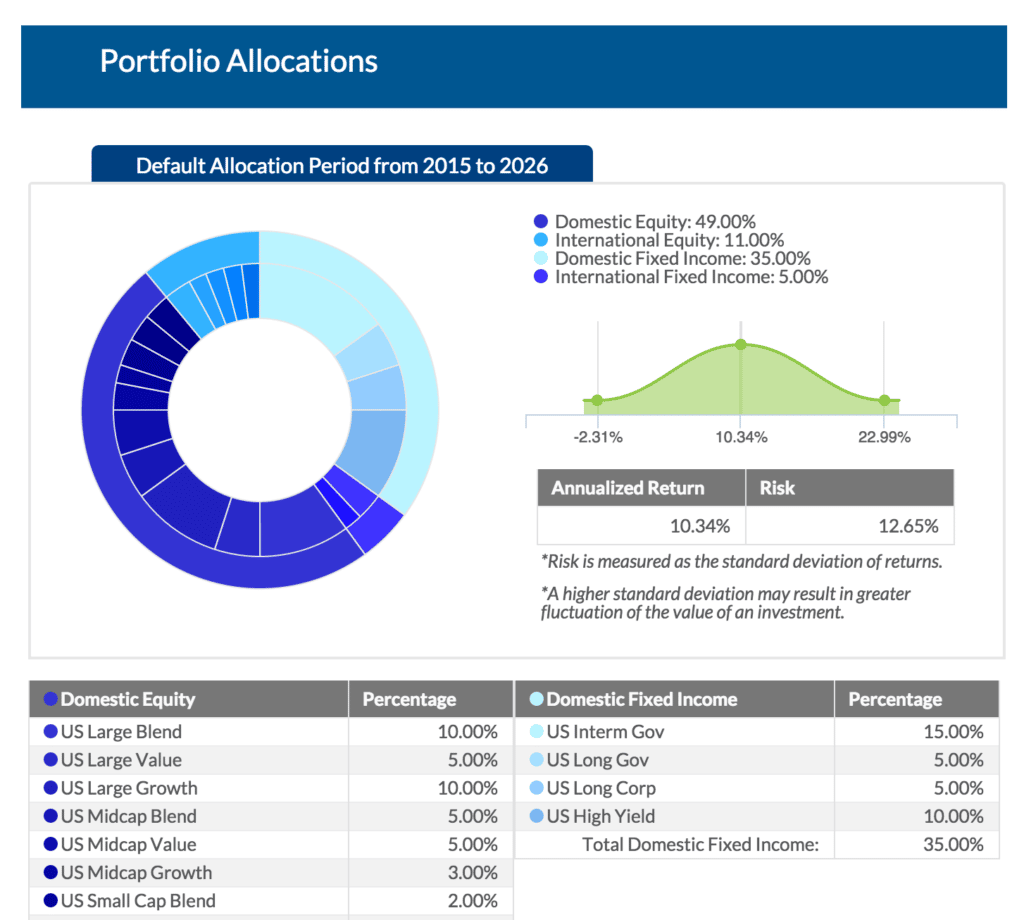

위험 감수성과 소득 요구 사항을 기반으로 우리는 Joseph과 Debra가 은퇴 후 첫 10년 동안 주식 투자의 약 60%, 채권 투자의 40%가 필요하다고 결정했습니다.

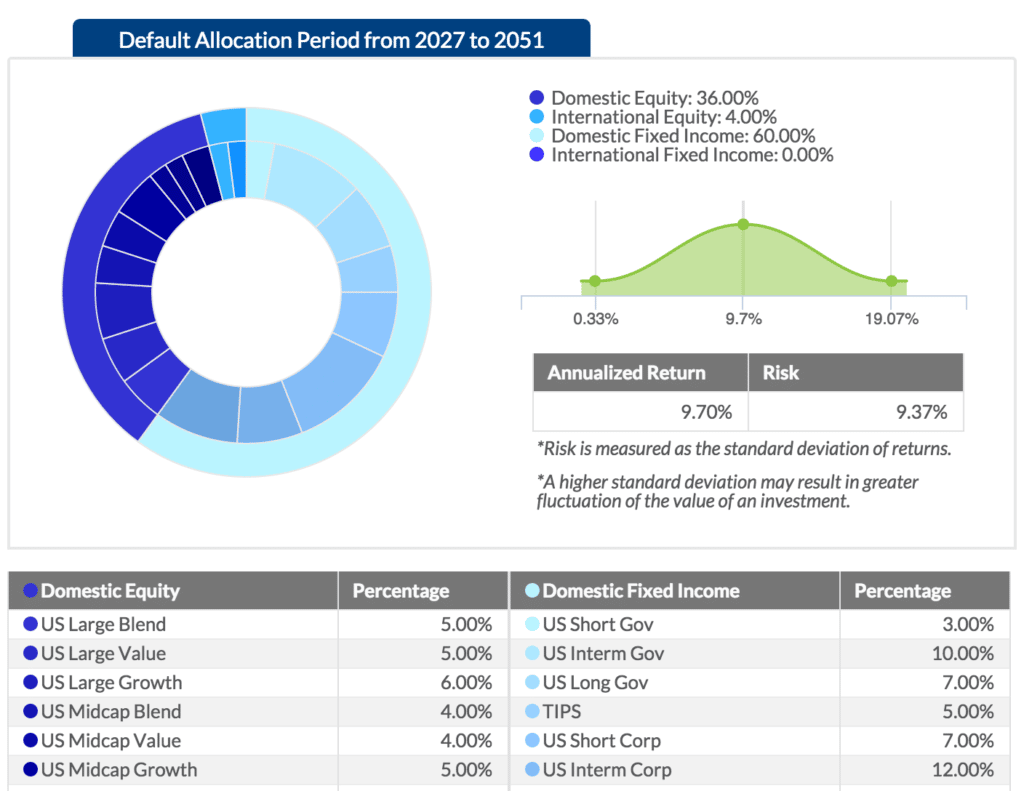

시분할을 구입하고 자녀의 졸업 선물을 구입하는 목표 중 일부를 달성한 후 우리는 할당량을 주식 40%와 채권 60%(이 두 그래프가 나타내는 것)로 축소할 수 있다고 생각했습니다.

저는 모든 고객들에게 산출물은 투입물만큼만 좋기 때문에 재정 목표와 은퇴 후 필요한 수입이 무엇인지 명확히 이해하기 위해 최선을 다해야 한다고 말합니다.누군가에게는 이것이 어렵다는 것을 알고 있지만 성공적인 은퇴를 원한다면 일종의 예산을 확보하는 것이 얼마나 중요한지 다시 한 번 강조합니다.

<노스크립트>

<노스크립트>

<노스크립트>

<노스크립트>

이 모든 수치를 바탕으로 Petersons는 가능성이 있습니까? 조셉이 원하는 62세에 200만 달러로 은퇴할 수 있습니까? 살펴보겠습니다.

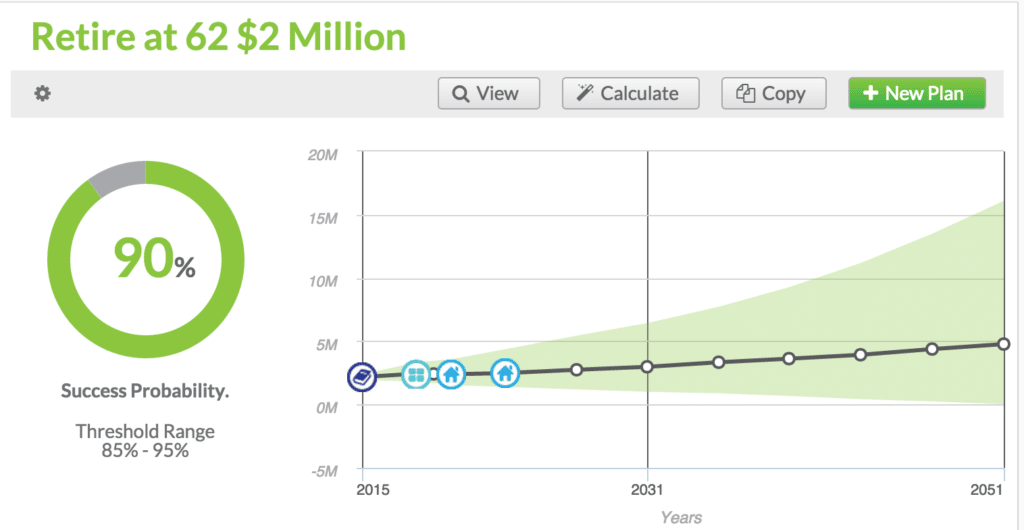

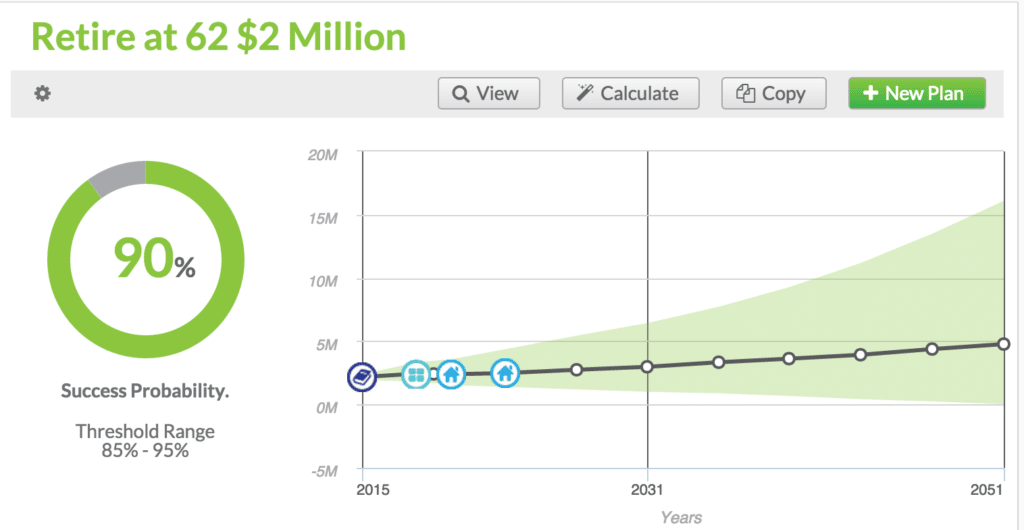

재무 계획 소프트웨어에 따르면 이 목표를 달성할 확률은 90%입니다.

이 90% 숫자는 정확히 무엇을 나타냅니까?

재무 계획 소프트웨어는 1,000가지 다른 시나리오를 실행하여 우리가 경험한 모든 단일 시장, 좋고 나쁨을 살펴보고 인플레이션에 맞게 조정된 소득 요구 사항을 살펴봅니다. 따라서 이 모든 것을 기반으로 하면 Joseph의 95세에 해당하는 퇴직금이 바닥나지 않는다는 목표를 달성할 확률이 90%입니다.

궁금하시다면 좋은 소식입니다. 일반적으로 우리는 85% 또는 그 이상의 범위에 있는 고객을 보고 싶어하므로 90년대의 모든 것은 우리에게 꽤 자신감을 줍니다.

<노스크립트>

<노스크립트>

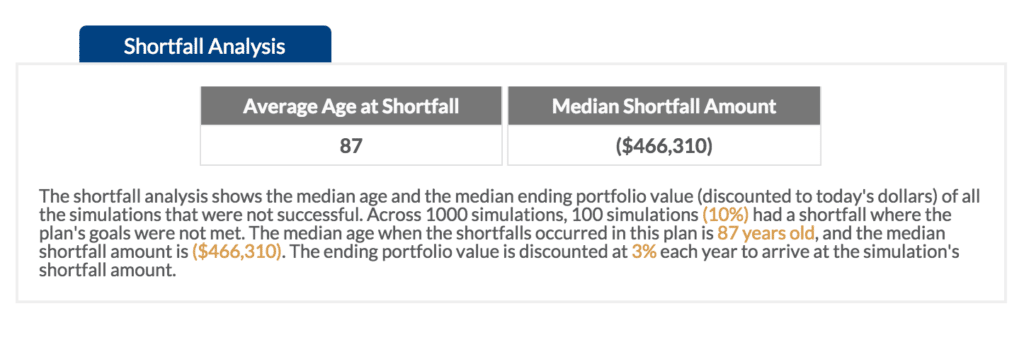

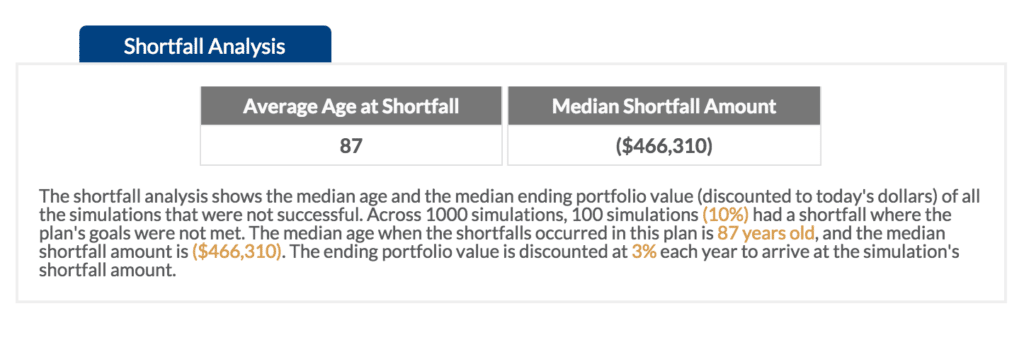

그렇다면 퇴직금이 바닥날 가능성이 있습니까? 포트폴리오에 200만 달러가 있으면 정말로 돈이 바닥날 가능성이 있습니까?

보시다시피 평균 연령 부족은 87세로 은퇴에서 가장 중요한 년을 훨씬 넘었습니다.

<노스크립트>

<노스크립트>  우리가 가정하는 또 다른 요인은 인플레이션으로 인해 은퇴 지출이 매년 증가하고 있다는 것입니다.

우리가 가정하는 또 다른 요인은 인플레이션으로 인해 은퇴 지출이 매년 증가하고 있다는 것입니다.

저는 많은 고객들에게 일반적으로 은퇴 지출이 처음 몇 년 동안은 은퇴 둥지에 더 많은 돈을 지출하는 종 모양 곡선에 가깝다고 말합니다.

여행을 하고 은퇴 후 기다리던 일을 하고 처음 몇 년이 지나면 종형 곡선이 쇠퇴하기 시작하고 지출이 감소합니다. 일반적으로 그렇습니다만 일반적으로 미래를 예측하는 것은 쉽지 않습니다.

보시다시피 예측에 영향을 미치는 많은 요소가 있습니다. 포트폴리오의 가장 그럴듯한 성과를 예측하는 것은 쉬운 일이 아닙니다. 사실 까다로운 사업입니다.

고맙게도 재정 고문이 고객에게 최상의 조언을 제공하는 데 도움이 되는 도구가 많이 있습니다. 그러나 문제는 이러한 도구 중 상당수가 제대로 사용되지 않고 있으며 일반적으로 올바른 질문을 하지 않는다는 것입니다.

이것 또한 고려하십시오. 특정 투자가 특정 기간 동안 특정 방식으로 수행되었다고 해서 미래에 해당 투자가 유사하게 수행될 것이라는 의미는 아닙니다. 과거 실적은 미래 실적과 직접적인 관련이 없습니다. 재정 고문은 말할 것도 없고 고객이 특정 조치의 가능한 모든 결과를 고려하지 않고 이를 잊고 가정을 하는 것은 쉽습니다.그렇기 때문에 저는 고객과 함께 앉을 때 이것 또는 저것의 결과에 대해 높은 수준의 확신이 있더라도 여전히 다른 결과가 나올 가능성이 있음을 상기시킵니다.

100% 정확하게 미래를 예측할 수 있는 방법은 없지만 계획된 휴가 시간, 주요 구매 등과 같은 알려진 모든 요소를 고려하면 예측을 더 잘할 수 있습니다.

우선 저는 펀드의 미래 성과를 제안할 때 항상 신중합니다. Forbes에 기고한 Scott Beaulier는 다음과 같이 주장합니다. <블록 인용>

금융 세계에서 "그냥" 평균이 되는 것은 실제로 매우 좋은 일입니다.

재정 고문이 매년 12%의 수익을 지속적으로 얻을 수 있다는 주장을 듣는다면, 그것은 당신이 그들을 해고하고 다른 방향으로 달려가야 하는 많은 이유 중 하나일 수 있습니다.

Petersons는 그들이 꿈꾸던 은퇴의 꿈을 이룰 수 있는 좋은 기회를 가지고 있지만, 내가 그들의 전망을 좀 더 호의적으로 비추면 아마도 나는 그들에게 너무 많은 자신감을 줄 것입니다. 사실은 그들이 예상치 못한 난관에 부딪힐 가능성이 있다는 것입니다. 그럴 가능성은 없지만 가능하며 이를 알아야 합니다.

Petersons는 2백만 달러로 편안한 은퇴를 할 수 있습니까? 대부분 그렇습니다. 그러나 그들은 관련된 위험을 최소한으로 이해해야 합니다.

200만 달러로 은퇴할 수 있습니까? 100만 달러는 어떻습니까? Forbes에 기고한 Mitch Tuchman은 다음과 같이 말합니다.

<블록 인용>목표를 정하고 저축을 진지하게 생각하면 백만 달러 또는 다른 금액으로 은퇴할 수 있습니다. 잘 설계된 투자 포트폴리오는 거의 필연적으로 당신을 거기에 데려다 줄 것입니다.

여기서 핵심 단어는 "잘 설계된" 투자 포트폴리오가 필요하다는 것입니다. 그 중 하나는 어떻게 얻나요?

전문가와 함께 앉아서 가능한 한 많은 변수를 고려하고 계획을 설계하도록 하십시오. 특정 금액으로 은퇴할 수 있는지 스스로에게 물을 때 시간을 가지십시오. 실수할 여유가 없습니다. 당사의 고유한 재무 계획 프로세스 재무 성공 청사진도 확인할 수 있습니다.