아무도 돈을 잃고 싶어하지 않습니다. “고통 잃는 것이 얻는 기쁨보다 심리적으로 약 두 배 더 강력합니다.” (손실 회피 이론 Daniel Kahneman 및 Amos Tversky 작성 )

이제 주식 시장에 투자할 때 단기 손실의 광경은 현실입니다. 변동성은 언제든지 물릴 수 있습니다. 사실, 그것은 매일 시세 표시기가 움직입니다.

그런데 Asset Allocation을 사용하여 고통을 최소화하는 방법이 있습니다. 자산을 자본과 부채 사이에 분배하면 됩니다. 시간이 지남에 따라 재조정을 계속하여 할당을 유지하십시오. 주식은 상승세에 참여할 수 있게 하고 부채는 심각한 하락으로부터 당신을 보호합니다.

그러나 이것은 투자자들에게 문제입니다. 이 작업을 수행하는 것은 말처럼 쉽습니다.

당신을 위해 할 수 있는 투자 옵션이 있습니까?

Dynamic Asset Allocation Fund는 아마도 당신이 찾고 있는 답일 것입니다.

당신은 이미 자본과 부채의 두 가지 유형의 펀드를 알고 있습니다. 그들 각각은 자신의 임무를 고수하고 각각의 자산군, 자기 자본 또는 부채에 최소 65%를 투자합니다.

Dynamic Asset Allocation Fund는 사전 정의된 모델에 따라 펀드가 자기자본과 부채 비율을 변경할 수 있는 하이브리드 옵션입니다.

이 모델은 관리자가 자본 할당을 늘리거나 줄일 수 있도록 하는 다양한 기본 및 기술 지표에서 파생됩니다.

이를 통해 큰 손실을 피할 수 있습니다(예, 약간의 고통은 있지만 순수 주식 펀드만큼 많지는 않습니다). ). 예를 들어, 2020년 3월 시장이 30% 이상 하락했을 때 일부 동적 펀드는 약 10% 이하로 하락했습니다. 좋아요!

그러나 드로다운 고통을 줄이는 데는 비용이 따를 수 있습니다. 시장이 지속적으로 상승할 때 모델은 여전히 신중할 수 있으므로 시장 수익에 미치지 못할 수 있습니다.

생각해보면 공정한 거래입니다. 그들은 시장과 같은 상승세를 보여주지 않을 수 있지만 시장이 하락할 때 고통을 줄입니다.

요약하면 이것이 동적 자산 할당의 큰 아이디어입니다. 펀드 – 포트폴리오의 변동성을 좁히고 손실 규모를 축소합니다.

더 자세히 살펴보겠습니다.

ValueResearch에 따르면 이 범주에는 25개의 체계가 있습니다. 각 펀드는 다양한 전략을 사용하여 작동 방식에 고유한 영향을 미칩니다. 주요 차이점은 모델이 작동하는 방식에 있습니다. 일부는 시장 밸류에이션을 주도하고, 다른 일부는 모멘텀과 함께 시장 밸류에이션을 사용합니다.

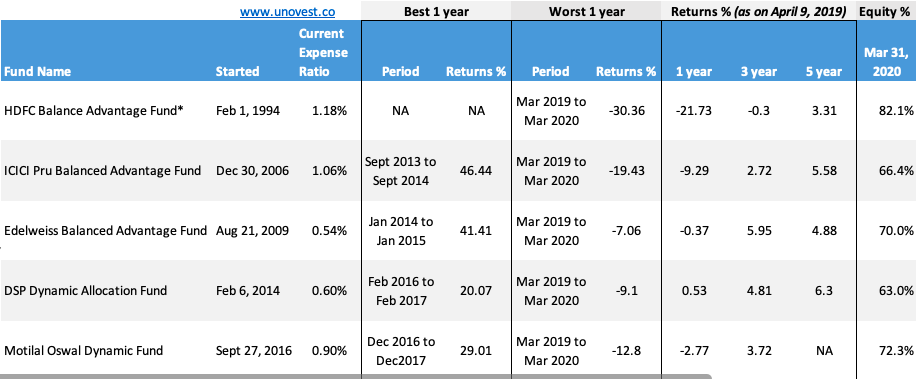

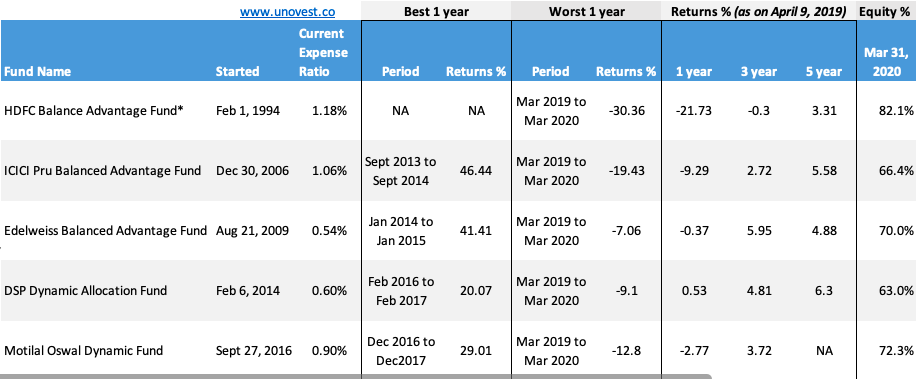

아래에서 몇 가지 자금을 살펴보겠습니다.

<노스크립트>

*HDFC Balanced Advantage 펀드는 HDFC Prudence 펀드 중 하나인 두 펀드 간의 합병 결과였습니다. 이 펀드에 대한 최고의 기간 데이터는 현재 무시되었습니다.

모든 데이터는 직접 요금제 전용입니다. 데이터 소스는 마지막으로 사용 가능한 팩트시트입니다. 2020년 4월 9일 기준 데이터 반환

최악의 1년 실적을 1년 중 최악의 손실을 측정하는 기준으로 사용하고 있습니다.

처음 2개의 펀드는 카테고리에서 가장 오래되고 가장 큰 규모의 펀드입니다. 마지막 3개는 각각 HDFC 또는 ICICI 펀드의 1/10 크기입니다.

이것은 구 HDFC 푸르덴스 펀드입니다. 규모 면에서 하이브리드 펀드 카테고리로 자리 잡았습니다. Prashant Jain 이외의 다른 사람이 관리하지 않습니다.

HDFC Balanced Advantage는 동적 자산 할당 범주에서도 가장 공격적입니다. 2020년 2월 말(시장 하락 전)에 이 펀드는 주식에 80%를 할당했습니다.

이미지에서도 알 수 있듯이 이 펀드는 부채가 30%에 육박했음에도 불구하고 시장만큼 하락했습니다. 일종의 보호 장치가 없었습니다. 하락하는 길에 당신의 비명은 순수 주식 펀드를 보유한 사람들의 비명만큼이나 컸습니다.

동적 자산 배분의 최초 실무자는 ICICI Prudential Balance Advantage라고 생각합니다. 축적. 일부 투자자들은 이 펀드에 대해 맹세합니다! 시장 상황을 고려하여 펀드의 지분 배분을 변경합니다. 이를 통해 하락하는 시장에서 하락을 줄이고 시장 상승의 이점을 누릴 수 있습니다.

ICICI 푸르덴셜 MF는 자기자본과 부채 모두에 대한 자체 내부 모델(다양한 매개변수 기반)을 가지고 있습니다. 팩트시트의 일부로 공개적으로 공유됩니다. 이 펀드의 자기자본 배분을 결정할 때도 동일한 모델이 사용된다고 생각합니다. 펀드는 최고 스타 매니저인 Sankaran Naren이 관리합니다.

우리 데이터에서 이 펀드는 일반 시장과 비교하여 2020년 3월에 손실을 최소 1/3로 줄일 수 있음을 알 수 있습니다. 난기류를 느꼈지만 카펫이 발 아래에서 당겨진 것처럼 느껴지지는 않았습니다.

이 카테고리에서 실제로 위업을 달성한 펀드는 Edelweiss Balanced Advantage Fund입니다. . 펀드는 시장 하락에서 거의 빠져나올 뻔했습니다(시장의 1/3에 대해 7% 하락).

이 펀드는 다양한 형태로 역사를 가지고 있습니다. 2017년 4월까지 절대 수익형 펀드였습니다. 합병 후 Dynamic Equity Advantage Fund로 바뀌었습니다. SEBI 분류를 게시하고 최신 아바타를 사용했습니다.

이 펀드는 주식 배분을 결정하기 위해 내부 모델에 짜여진 펀더멘털 및 기술적 지표를 사용하여 수년 동안 거의 유사한 전략을 따랐습니다. Edelweiss MF 웹사이트에는 모델 기능에 대한 모든 세부 정보가 있습니다.

이 펀드는 우리 목록에서 처음으로 올바르게 명명된 펀드 계획으로 나타납니다. 다양한 펀더멘털 + 기술적 지표로 구성된 내부 모델을 기반으로 포트폴리오의 지분 배분도 다양합니다.

펀드가 단 9%로 포트폴리오의 손실을 상당히 잘 억제할 수 있었다는 점은 흥미롭습니다.

이 펀드는 주식에 대한 배분이 가장 낮습니다(약 63%). ) 우리 목록의 다른 동적 펀드와 비교합니다. 이것은 각 모델이 다르게 작동한다는 사실을 나타냅니다.

이 펀드는 2016년 9월에 시작된 이 분야에 가장 최근에 진입한 기업 중 하나입니다. 이 동적 펀드는 Motilal Oswal이 내부적으로 만든 모델인 Motilal Oswal Value Index의 약자인 MOVI 지수에 따라 할당을 변경합니다.

각 요소에 가중치가 할당된 P/E, P/B 및 배당 수익률의 혼합을 사용하여 MOVI 지수는 자기자본 배분이 증가할지 하락할지 여부를 알려줍니다. 색인은 웹사이트에서 볼 수 있습니다.

팩트시트 데이터에 따르면 이 펀드는 감소폭을 -12%로 축소하는 한편 가을 동안 할당량을 재조정하기 위해 공격적으로 주식으로 이동했습니다.

내가 언급했듯이 다른 많은 펀드가 있습니다. 범주 스펙트럼에 대한 좋은 개요를 얻기 위해 몇 가지 예를 들었습니다.

설마! 동적 또는 균형 잡힌 이점이라는 단어가 사용되는 방식에 대해 꽤 혼란이 있습니다.

SEBI의 분류 가이드는 동적 자산 할당 / 균형 이점을 제공합니다. 하나의 카테고리로. 따라서 체계 이름이 동적이거나 균형 잡힌 이점이 무엇이든 이 범주에 속합니다.

이 펀드는 독립형 주식 펀드로 운용되거나 펀드로 운용될 수 있습니다.

위에 사용된 예제는 모두 독립 실행형 예제입니다. 그들은 자기 자본 + 차익 거래(주식과 유사함) 사이의 방식으로 자기 자본 구성 요소를 관리하며, 포트폴리오의 65% 이상을 자기 자본으로 분류하여 과세 목적의 주식 펀드로 만듭니다.

Franklin India Dynamic Asset Allocation Fund와 같은 펀드는 펀드(FOF)로 운영됩니다. 이 펀드는 동적 할당 공식을 사용하여 다른 Franklin India Schemes(주식 및 부채 모두)에 투자합니다. 이 FOF 구조로 인해 부채 펀드로 과세 대상이 됩니다.

물론 당신은 할 수. 실제로 (뮤추얼 펀드 이외의) 다양한 유형의 투자를 소유하고 있을 가능성이 높습니다. 이 경우 투자 전반에 걸친 자산 배분을 관찰하고 정기적으로 재조정해야 합니다.

저비용 인덱스 펀드와 부채 펀드 포트폴리오를 유지하는 패시브 투자 진영에 있다면 정기적으로 보유 자산의 균형을 재조정해야 합니다.

혼자서 하는 것이 추가 세금 지출로 이어질 수 있다고 주장할 수 있습니다. 고비용 자금을 사용하는 경우 사실일 수 있습니다. 인덱스 펀드의 경우 낮은 비용은 비용 절감에 대한 세금을 상쇄하는 것 이상일 수 있습니다.

가장 중요한 것은 자산 할당과 재조정에 있어 훈련을 받아야 한다는 것입니다. 그렇지 않으면 모든 것이 무효가 될 것입니다.

위험에 민감한 다른 투자자들에게 동적 자산 배분 펀드는 규율 있는 자산 배분 및 재조정을 가능하게 하는 강력한 제안을 제공하며, 세금 효과적이고 비용 효율적입니다.

글쎄, 왜 안되지? 그것은 얻을 수있는만큼 간단합니다. 별도의 자본이나 부채가 없으며 하나의 펀드만 있으면 됩니다.

이 작업을 수행하려면 기대치를 올바르게 설정해야 합니다.

첫째, 당신의 마음에 최소 3년의 시간 지평이 있어야 합니다. 둘째, 귀하가 찾고 있는 주요 이점은 높은 수익률이 아니라 낮은 변동성입니다. 그게 다야.

안심하세요!