인덱스 펀드로 포트폴리오를 완벽하게 구성하고 싶으십니까? 아니면 인덱스 펀드나 ETF를 사용하여 "최고의 포트폴리오"를 구성하고 싶으십니까?

어떻게 하시겠습니까?

패시브 투자 공간에서 사용할 수 있는 옵션이 많다는 것이 좋습니다. 캡 기반 지수(Nifty 50, Nifty Next 50, Nifty Midcap 150 등)와 팩터 지수(Momentum, Low Volatility, Quality, Value 등)가 있습니다.

그러한 옵션을 갖는 것은 좋지만 그러한 지수로 포트폴리오를 구성하는 방법은 무엇입니까?

귀하의 포트폴리오에서 이러한 각 요소에 얼마나 비중을 두시겠습니까? 최고의 팩터 인덱스 펀드 또는 ETF는 무엇입니까?

이 게시물에서는 위의 질문에 대한 객관적인 답변을 찾아보겠습니다. 많은 주의 사항이 있지만. 즉, 과거 데이터를 기반으로 귀하의 요구 사항에 따라 "최고의 포트폴리오"를 찾을 것입니다.

우리는 다음(가격 수익률) 지수를 고려합니다.

나는 이전 게시물에서 이 모든 지수에 대해 썼고 그 방법론에 대해 논의했습니다. 이러한 요인 지수의 성과도 비교했지만, 저는 주로 지수의 성과에 대해 개별적으로 우려했습니다. 나는 지수 간의 상호 작용이나 상관 관계에 초점을 맞추지 않았습니다. 또는 2개 또는 3개의 전략을 결합하면 더 나은 결과를 얻을 수 있습니다. 그리고 이것은 하나의 전략에만 모든 돈을 투자할 수 없기 때문에 문제가 됩니다.

왜?

투자에 관해서는 항상 효과가 있는 것은 없다는 것을 알고 있기 때문입니다. 따라서 아무리 좋은 전략도 항상 능가할 수는 없습니다. 사실, 심하게 투쟁할 때가 있을 것입니다. 그리고 거기에 모든 돈을 걸었다면 실적이 저조한 전략을 오랫동안 고수하기가 어렵습니다. 최악의 시기에 구제 금융을 받을 수도 있습니다.

이제 이들 지수(전략) 중 2개 이상을 이용하여 포트폴리오를 구성하면 한 전략이 어려움을 겪고 나머지 전략이 잘 될 때 가능합니다. 이렇게 하면 전반적으로 원활한 수행이 가능하고 규율을 유지하는 데 도움이 됩니다.

이 포스트에서는 이러한 지수들을 조합하여 포트폴리오를 구성하는 방법을 알아보겠습니다.

또는 다시 말해, 이 지수들의 어떤 조합이 "최고" 포트폴리오가 될까요?

저는 인기 있는 캡 기반 지수 단일 요인 지수(Nifty 50, Nifty Next 50, Nifty Midcap 150), 단일 요인 지수(품질, 모멘텀, 낮은 변동성, 가치) 및 다중 요인 지수(Alpha Low 변동성 30) 지수. 이미 인덱스 펀드나 ETF가 있는 인덱스를 선택하려고 했습니다. Nifty Midcap Quality 50 지수의 유일한 예외입니다.

Nifty 50 Value 20 지수(NV 20)에 대한 참고 사항 :순수가치지수(니프티 500 밸류 50 지수)는 장기적으로 실적이 좋지 않아 선택하지 않았다. 순수 가치 지수는 아니지만 Nifty 50 Value 20을 선택했습니다. NV 20은 일반적으로 양질의 주식과 연관시키는 지표인 ROCE(사용 자본 수익률)에 대해 매우 높은 가중치를 갖습니다. 따라서 품질 + 가치 지수에 가깝습니다.

"최고의 포트폴리오"에 대한 객관적인 정의는 없습니다. 우리 모두는 포트폴리오에 대한 기대치가 다르기 때문입니다. 우리 중 일부는 가장 높은 수익을 목표로 하는 반면, 다른 일부는 중간 수준이지만 안정적인 수익에 만족합니다.

포트폴리오의 일부 바람직한 기능은 다음과 같습니다.

나는 위에 작은 목록을 제시했습니다. 포트폴리오의 순위를 매길 수 있는 다른 지표가 많이 있을 수 있습니다. 예를 들어, 하방 편차가 걱정될 수 있습니다.

또한 포트폴리오는 모든 지표에서 좋은 순위를 차지하지 않을 수 있습니다. 예를 들어, 포트폴리오/펀드는 최고의 CAGR을 제공할 수 있지만 가장 변동성이 크거나 가장 큰 손실을 입을 수 있습니다.

따라서 먼저 포트폴리오에서 원하는 것을 결정해야 하며 그에 따라 해당 지표에 맞게 포트폴리오를 최적화할 수 있습니다. 예를 들어, 가장 높은 CAGR 포트폴리오는 가장 낮은 하락 포트폴리오와 다를 수 있습니다.

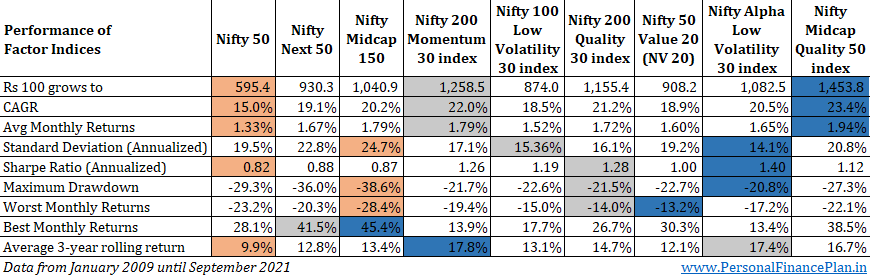

2009년 1월부터 2021년 9월까지의 성능을 비교했습니다.

이유:Nifty 50 Value 20 지수에 대한 데이터는 2009년 1월 1일부터 사용할 수 있습니다.

다음과 같이 부분을 강조 표시했습니다.

모든 지표에서 순위 1 또는 2를 가진 인덱스가 없음을 알 수 있습니다. 그리고 이것은 우리에게 중요한 점을 알려줍니다. 이 지표를 혼합하여 다양한 측정항목의 실적을 개선할 수 있습니까?

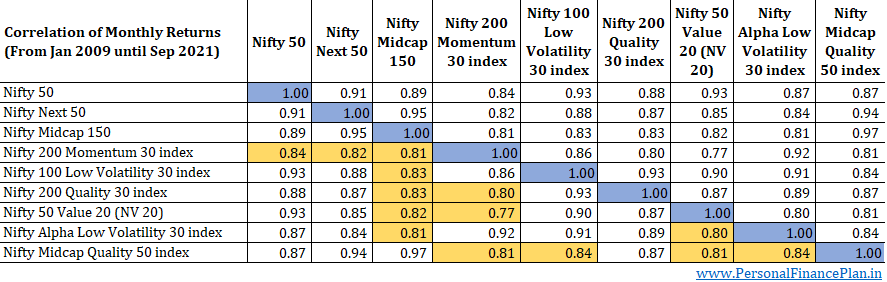

알아 보자. 여기서 먼저 확인해야 할 것은 다양한 지수들 간의 상관관계이다. 상관관계는 다양한 지수가 함께 움직이는 방식을 측정한 것입니다. 1의 상관관계는 두 변수가 같은 방향으로 함께 움직인다는 것을 의미합니다. -1의 상관관계는 한 변수가 올라가면 다른 변수가 내려가고 그 반대의 경우도 마찬가지임을 의미합니다.

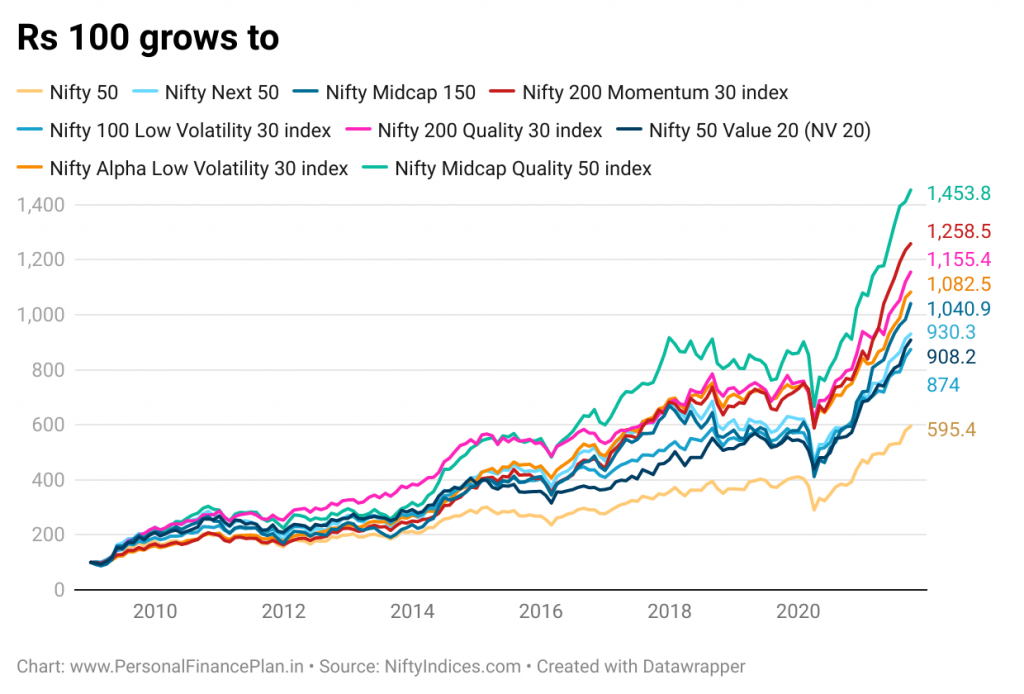

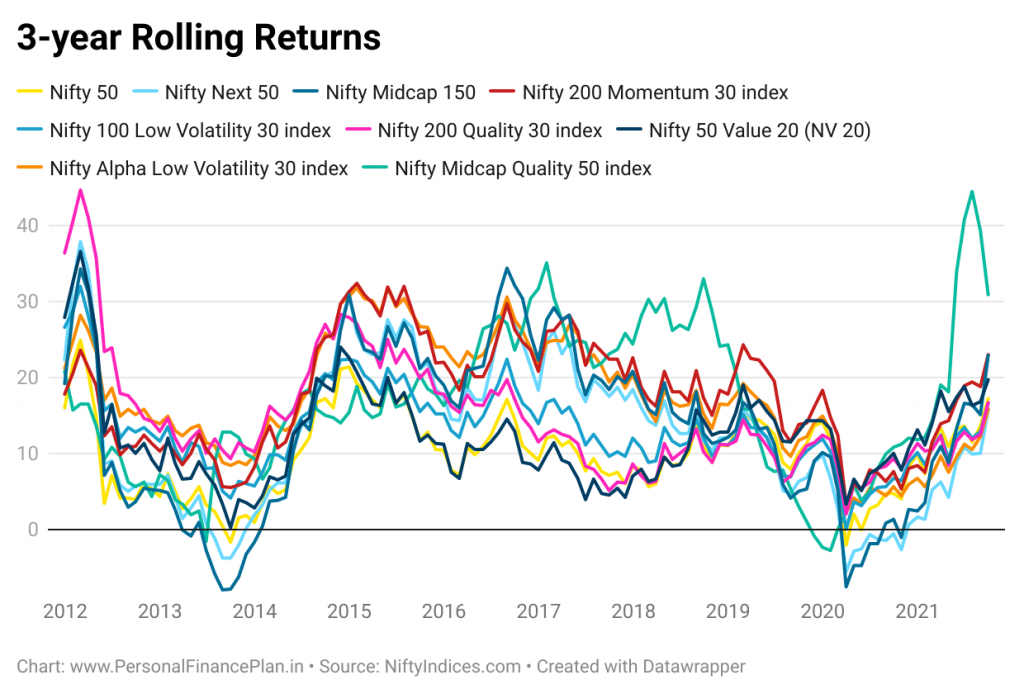

완성을 위해 아래에 "Rs 100 Grow to"와 롤링 수익률 차트를 제시합니다.

이 모든 지수는 인도 주식으로 구성되어 있습니다. 따라서 서로 매우 높은 상관관계를 가질 것입니다. 그리고 위의 표를 보시면 알 수 있습니다. 대부분의 숫자는 0.8 이상입니다. 나는 0.85 이하를 강조했다. 따라서 위 지수의 포트폴리오 믹스의 한계를 인식해야 합니다. 게시물의 나머지 부분에서 테스트할 내용은 국내 주식 포트폴리오 최적화에 대한 것입니다. .

다각화를 위해 이러한 지수가 혼합된 포트폴리오에 의존할 수 없습니다. 다양화를 위해서는 훨씬 더 낮은 상관 계수가 필요합니다(위 표에서 볼 수 있는 수치보다). 이는 포트폴리오에서 완전히 다른 자산을 혼합할 때 발생합니다.

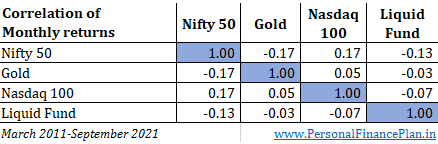

비교를 위해 Nifty, Gold, Nasdaq 100 지수와 2011년 3월 이후의 부채 펀드 간의 월별 수익률의 상관 관계를 제시합니다. Nippon Gold BeES를 금의 대용으로 사용했습니다. Nasdaq 100용 Motilal Oswal Nasdaq 100 ETF 및 부채 펀드용 HDFC Liquid 펀드

숫자는 음수이거나 낮은 양수입니다. 이것이 포트폴리오를 다양화하고 포트폴리오 손실을 줄이는 방법입니다. 음의 상관관계가 있거나 낮은 상관관계를 가진 자산을 결합합니다. 이제 본론으로 돌아가 보겠습니다.

최상의 포트폴리오 조합은 포트폴리오를 최적화할 측정항목에 따라 달라집니다. 나는 당신이 선호하는 지표가 아닙니다. 따라서 위에서 논의한 모든 측정항목에 대해 최적화된 포트폴리오를 찾을 것입니다.

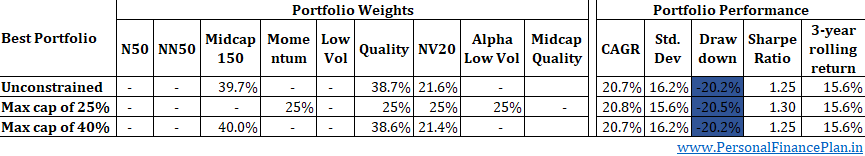

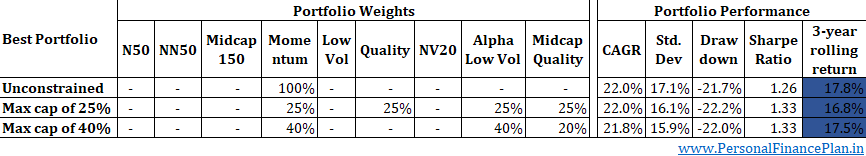

먼저, 제한되지 않은 가중치에 대한 각 메트릭에 대한 결과를 볼 것입니다. 단일 인덱스로 100% 갈 수도 있습니다. 음수 가중치(또는 단락)는 허용되지 않습니다.

그런 다음 보다 실용적인 접근 방식을 취합니다. 특정 전략이 너무 무거워지는 것을 방지하기 위해 최대 가중치를 25%와 40%로 제한합니다. 또는 최대 2개의 최대 가중치를 사용하여 "최고의 포트폴리오"를 찾습니다.

Excel Solver 기능을 사용하여 가중치 한도에 따라 각 측정항목에 대한 최상의 포트폴리오를 식별했습니다.

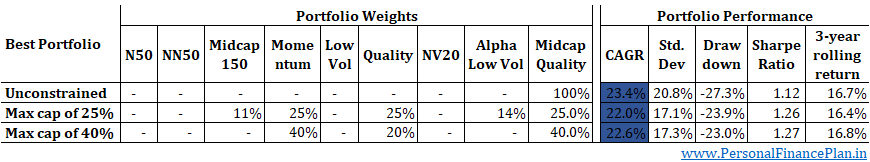

최적화 중인 측정항목을 파란색으로 강조표시했습니다.

가장 높은 CAGR 포트폴리오는 Nifty Midcap 150 Quality 50 지수, Nifty Momentum 지수 및 Nifty 200 Quality 30 지수에 있습니다.

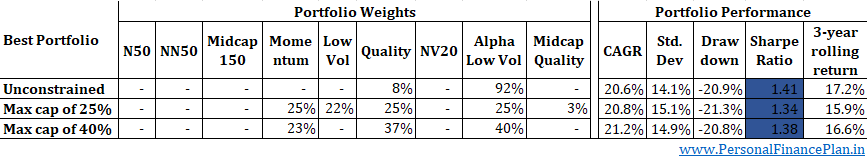

Nifty Alpha Low Vol 30, Quality 30 및 Nifty Momentum 지수에 중점을 둡니다.

Nifty Alpha Low Vol 30, Nifty Low Volatility 30 지수 및 Nifty Quality 30 지수에 중점을 둡니다. Nifty Momentum Index는 상한선이 있는 포트폴리오로도 제공됩니다.

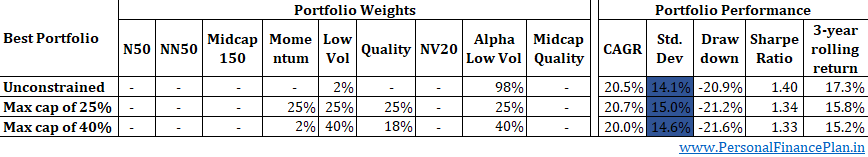

이것은 흥미 롭다. Nifty Midcap 150 지수는 가장 큰 하락폭을 보였습니다. 그럼에도 불구하고 가장 낮은 하락 포트폴리오에서 좋은 비중을 차지합니다. Nifty Quality 지수와 NV20 지수는 이러한 포트폴리오의 다른 주요 업체입니다.

여기서 가장 큰 비중을 차지하는 것은 Nifty Momentum 지수입니다. 제한된 포트폴리오에는 Alpha Low Vol 30, Nifty Quality 및 Midcap Quality 지수가 포함됩니다.

한 가지 놀라운 사실은 최적화된 포트폴리오에서 Nifty 50에 대한 가중치를 찾을 수 없다는 것입니다. 아무것도 없습니다.

그것이 Nifty 50을 나쁜 선택으로 만드는가?

아니요. Nifty 50은 나쁜 선택이 아닙니다. 그리고 아래의 "주의 사항" 섹션에 몇 가지 이유를 나열했습니다.

장기 포트폴리오 구축 방법에 대한 게시물에서 저는 핵심 주식 포트폴리오가 시가총액 기반 지수를 중심으로 구축되어야 한다고 언급했습니다. 그리고 저는 그것을 고수합니다.

기호에 따라 주식 포트폴리오의 위성 부분에 대해 "최고의 포트폴리오"를 사용할 수 있습니다.

따라서 이러한 결과를 약간의 소금과 함께 섭취하십시오. 동시에 과거 데이터도 완전히 쓸모없는 것은 아닙니다. 과거 데이터에 의존하는 것이 수정을 바라보는 것보다 낫습니다.

이 정보를 어떻게 사용하시겠습니까?

포트폴리오를 최적화하려는 측정항목은 무엇입니까? 그리고 포트폴리오에 어떤 요인 지수를 사용할 것입니까?

댓글 섹션에서 알려주십시오.