불량/불충분한 반품을 제공하는 제품을 구매하면 낮은 반품을 받게 됩니다.

이 제품 중 두 개를 구입하면 여전히 불량품을 받을 수 있습니다.

아니면 좋은 수익을 얻을 수 있는 기회가 있습니까?

기회는 없습니다.

5가 아닌 2+2=4(마법을 믿지 않는 경우)

따라서 2개 이상의 저수익 전통적인 생명 보험 플랜을 묶으면 여전히 낮은 수익을 얻게 됩니다.

불행한 부분은 많은 보험 대리인이 그렇게 한다는 것입니다. 더 깊이 파고들지 않는다면 멋진 프리젠테이션은 당신과 당신의 걱정을 휩쓸어버릴 수 있습니다.

LIC Retire and enjoy가 대표적인 예입니다.

LIC의 계획이 아니라 LIC 에이전트가 구성한 제품입니다.

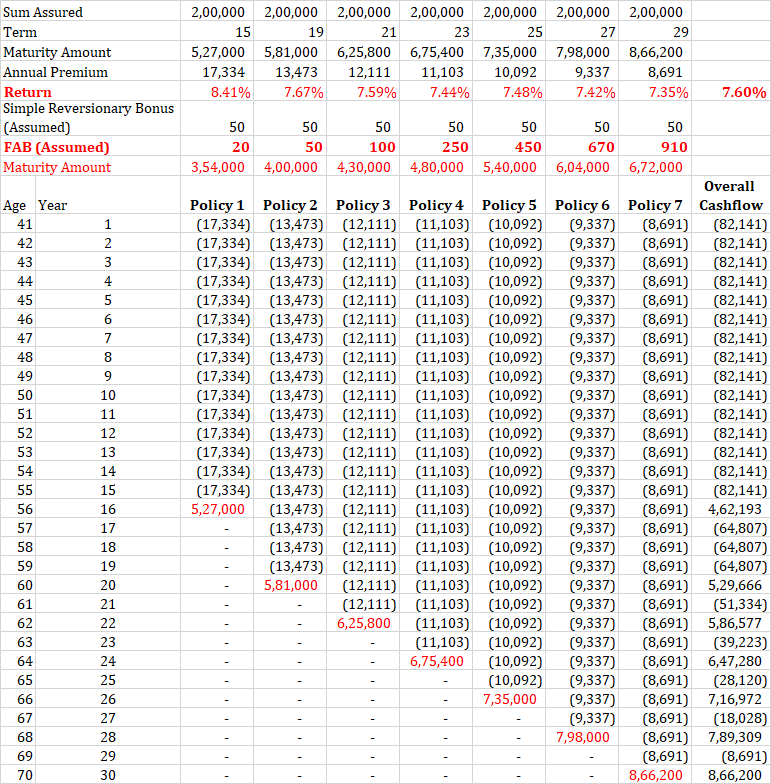

기본적으로 LIC New Jeevan Anand 또는 LIC New Endowment Plan을 여러 개 구매하게 됩니다. 그래서 하나의 제품을 구매하고 있다는 느낌을 받을 수 있습니다. 그러나 만기가 다른 여러 제품을 구매하고 있습니다.

그런데 LIC Retire and enjoy가 유일한 제품은 아닙니다. 유사한 방식으로 다양한 제품을 구성할 수 있습니다. LIC Kanyadaan 계획에 대해 들었습니다. 이름만 봐도 정책 성숙도는 딸이 전공이 되는 시기에 맞춰질 것이라고 생각합니다.

몇 주 전에 독자로부터 여러 LIC 계획의 유사한 번들 구조에 대한 의견을 받았습니다.

설명(정책 세부정보)을 그대로 복사합니다.

성숙하면

합계 보장 + 기득권 단순 복귀 보너스 + 최종 추가 보너스(있는 경우)

보험 만기 후에도 종신 보장은 계속됩니다. 즉, 보험 만기 후에 사망한 경우 Sum Assured가 지급됩니다.

나이:57 –> 기간-15세 –> 프리미엄:17334, 총 급여:266250

SA 2 Lac –> 만기 금액:3,27,000 + 2 lac + 2 lac

정책 기간 15년, 연간 보험료:Rs 17,334, Sum Assured:Rs 2 lacs

만기 금액 :Rs 3.27 lacs(보너스) + Rs 2 lacs(Sum Assured) + Rs 2 lacs(이것은 트릭입니다)

두 번째 Rs 2 lacs는 성숙 후 사망에 대한 것입니다. 물론 언제 죽을지는 아무도 모릅니다. 따라서 이 Rs 2 lacs도 만기 시 지급될 것이라고 가정하는 것은 잘못된 것입니다. 이것은 명백히 잘못된 표현입니다.

따라서 사망 보험금을 고려하지 않고 수치를 조정하고 수익률을 계산했습니다.

보시다시피, 채무 상품의 수익률은 상당히 좋습니다. 또한 이러한 플랜이 종신 보장도 제공한다는 점을 고려해야 하며, 이 경우 수익이 탁월합니다.

하지만 기존의 생명 보험이 낮은 수익을 제공한다는 사실에 대해 여러 번 논의하지 않았습니까?

보너스의 가치가 중요합니다.

만기 금액 =보장 총액 + 보너스

보험 총액은 각 보험에 대해 Rs 2 lacs입니다.

따라서 문제가 있는 경우 보너스의 가치와 관련이 있어야 합니다.

보너스는 보장되지 않으며 매년 LIC에서 발표합니다.

보너스 =기존 단순 복귀 보너스 + 최종 추가 보너스

Simple Reversionary Bonus는 매년 발표되지만 정책 만기 시 지급됩니다. 단순 복귀 보너스는 정책 조건에 따라 다릅니다.

최종 추가 보너스는 성숙/사망 연도에 발표됩니다.

2018 회계연도에 LIC New Jeevan Anand에 대한 단순 복귀 보너스를 확인했습니다. 1,000 Sum Assured 당 Rs 41 ~ Rs 49 범위였습니다.

낙관적으로 전체 보험 기간에 대한 단순 복귀 보너스가 1,000 Sum Assured 당 Rs 50이라고 가정하겠습니다. . 이는 Rs 2 Lacs의 보장 합계에 대해 연간 Rs 10,000(Rs 2 lacs/1000 X 50)로 환산됩니다.

이 경우 15년 기간 보험(첫 번째 보험)의 경우 총 복귀 보너스는 Rs 1.5 lacs(Rs 10,000 X 15)입니다.

총 보너스 Rs 3.27 lacs를 받으려면(코멘트에 언급된 대로) 최종 추가 보너스는 Rs 1.77 lacs여야 합니다. 이는 Sum Assured 1,000당 Rs 885의 FAB를 의미합니다.

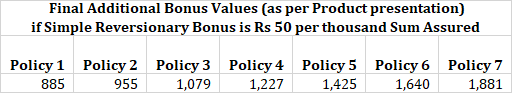

다른 정책에 대해서도 암시적 FAB를 계산했습니다.

FAB의 가치가 매우 낙관적이라고 말해야 합니다. FAB는 만기 연도에만 적용됩니다.

따라서 일회성 항목에 대해 매우 높은 가치를 가정하는 것은 부당합니다. 만기/만기의 해에 FAB가 낮으면 어떻게 됩니까?

최종 추가 보너스(FAB)는 보험 기간 및 보장된 금액에 따라 증가합니다. 그러나 이 계획 발표에서 가정한 만큼 높을 것 같지는 않습니다.

LIC 웹사이트에서 이전 연도의 FAB 값을 검색했습니다. 찾을 수 없습니다. 웹사이트(http://insurancefunda.in/lic-bonus-rates-2017-2018/)에서 이러한 세부 정보를 찾았습니다.

진위를 보증하지는 않지만 몇 가지 온라인 계산기를 사용했으며 성숙도 값은 앞서 언급한 사이트의 FAB 값과 일치했습니다.

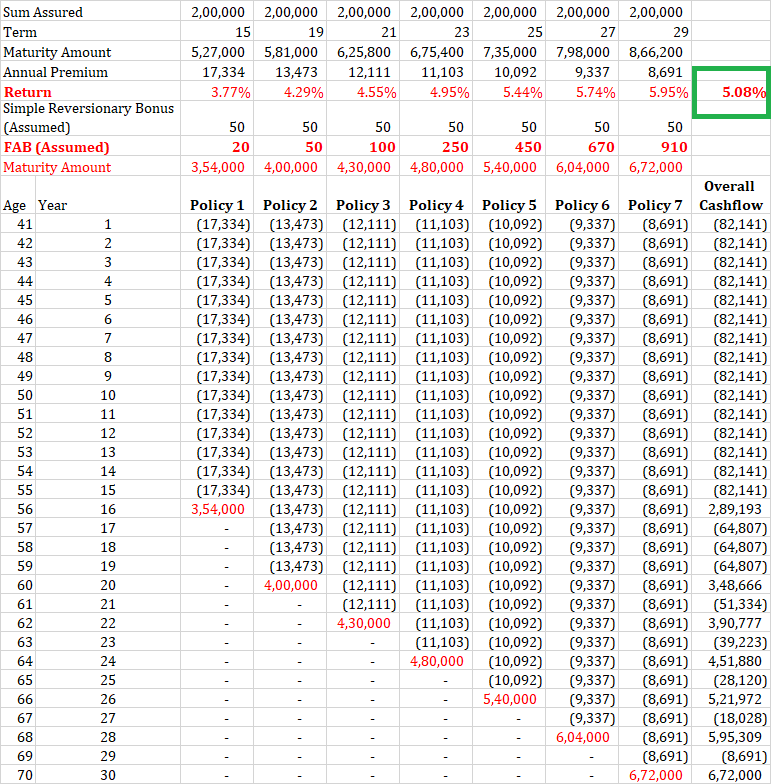

이제 연간 5.08%의 수익 , 보시다시피 기존의 생명 보험 플랜에 더 가깝습니다.

LIC New Jeevan Anand의 경우 보험 만기 후에도 생명 보장이 계속된다고 주장할 수 있습니다. 충분히 공정합니다.

모든 7개 보험에는 Rs 2 lacs의 생명 보장(Sum Assured)이 있습니다.

가입자가 마지막 보험이 만료된 직후 사망했다고 가정해 보겠습니다. 이 경우 보험 계약자는 위 이미지에 언급된 모든 금액을 수령했을 것입니다.

추가로, 후보자는 보험 계약자가 사망할 때 Rs 14 lacs(Rs 2 lacs x 7)를 받게 됩니다. 그럼에도 불구하고 수익률은 최대 연간 6.86%까지 상승합니다. (그리고 보험 계약자는 죽어야 합니다).

따라서 프레젠테이션의 좋은 수익은 보너스에 대한 매우 낙관적인(비현실적인) 가정의 결과였습니다.