2018년 예산에서는 주식 뮤추얼 펀드에 대한 장기 자본 이득세가 도입되었습니다. 변경 이전에는 주식 뮤추얼 펀드 판매에 대한 LTCG가 세금이 면제되었습니다. 이 변화는 흥미로운 과세 차익 거래를 가져왔습니다. 보험사에서 제공하는 ULIP(Unit Linked Insurance Plans)의 만기 수익에 대한 과세는 그대로 두고 ULIP의 만기 금액은 그대로 둡니다.

2018년 초 게시물(LTCG에 대한 세금 후, ULIP 이후 뮤추얼 펀드보다 나은가요?)에서 질적 논증을 통해 이 문제를 해결하려고 시도했지만 이와 관련하여 계속해서 투자자 문의를 받았습니다. 그래서 정량적 분석을 해보고 수치가 어떻게 나오는지 알아보기로 했습니다.

저가 ULIP를 선택합니다. . HDFC 클릭 2 투자 이 게시물에서. 온라인 플랜입니다. 프리미엄 할당 또는 관리 비용이 없습니다. 사망 비용 또는 FMC(자금 관리 비용)만 지불하면 됩니다. 사망 비용은 유닛 취소를 통해 회수됩니다. FMC는 NAV에 내장되어 있습니다.

HDFC Click 2 Invest는 Type-I ULIP입니다. . 유형 I ULIP에서 보험 계약자가 사망한 경우 지명인은 보장 총액 또는 펀드 가치 중 더 높은 금액을 받습니다. 따라서 펀드 가치가 증가함에 따라 Sum-at-risk(보험 계약 기간 동안 보험 계약자가 사망한 경우 보험사가 자신의 주머니에서 지불해야 하는 금액)는 계속 감소합니다.

유형 II ULIP도 있습니다. 이러한 ULIP에서 보험 계약자가 사망하는 경우 차명인은 보장 총액 + 기금 가치를 얻습니다. 이 경우 Sum-at-risk는 일정하게 유지됩니다.

사망 비용(생명 보장을 제공하기 위한 비용)은 Sum-at-risk에 부과되므로 순수익에 대한 사망 비용의 영향은 Type-II ULIP에서 더 높습니다.

비용이 중요합니다.

따라서 ULIP를 투자로 구매하려는 경우

이 게시물에서 이에 대해 썼습니다(최고의 ULIP를 선택하는 방법)

또한 이 게시물에서 온라인 및 오프라인 Type-I ULIP의 성능을 비교했습니다(다양한 요금이 ULIP 반품에 어떤 영향을 미치나요?).

HDFC Click 2 Invest가 유일한 저가 Type-I ULIP는 아닙니다. 다른 많은 사람들이 있습니다. 다른 플랜은 로열티 혜택 등의 기능을 제공할 수 있습니다. 저는 그러한 플랜을 비교하지 않을 것입니다. 제가 보기에 공짜는 없습니다.

뮤추얼 펀드를 사용하면 보이는 그대로 얻을 수 있습니다. 구매 NAV가 있고 판매 NAV가 있습니다. NAV가 10일 때 Rs 1000을 투자합니다. 100단위를 얻습니다. 판매 시점에 NAV는 15입니다. Rs 1500(100개 X 15개)를 받게 됩니다. 모든 비용(비용 비율)은 NAV에 포함됩니다.

ULIP는 다른 방식으로 작동합니다. 펀드 NAV는 총 수익을 반영합니다(FMC는 조정됨). 사망 비용은 유닛 취소를 통해 회수됩니다. 예를 들어, NAV가 10일 때 Rs 1000을 투자하면 100단위를 얻을 수 있습니다. 몇 년 후, NAV는 16으로 증가합니다. 그러나 펀드 가치는 Rs 1,600(Rs 100 X 16)이 아닙니다. 사망 비용을 회수하기 위해 유닛이 취소되어 유닛 수가 감소합니다. 90개만 남아 있을 수 있습니다. 따라서 펀드 가치는 Rs 1,440(90단위 X 16)이 됩니다.

뮤추얼 펀드와 FMC의 비용 비율은 모두 NAV에 내장되어 있습니다.

IRDA는 ULIP 펀드의 펀드 관리 수수료를 연 1.35%로 제한합니다. 이에 대해 GST가 적용됩니다. 보험 회사가 연 1.35% 미만으로 청구하는 ULIP는 아직 본 적이 없습니다. ULIP 주식 펀드에서. 보험사가 돈을 버는 곳입니다. 따라서 펀드 운용 수수료를 연 1.35%로 가정하겠습니다. ULIP 주식 펀드의 경우.

현재 ULIP에는 인덱스 펀드 옵션이 없습니다. IRDA가 이러한 맥락에서 생각하고 있다고 생각하십시오. 그러나 보험 회사가 이러한 자금 관리에 대해 얼마를 청구할 것인지는 알 수 없습니다.

주식 뮤추얼 펀드는 훨씬 더 높은 경쟁 압력에 직면해 있습니다. 저비용 온라인 ULIP에 대해 이야기하고 있기 때문에 뮤추얼 펀드 계획의 직접 계획을 고려할 수 있습니다. . 능동적으로 운용되는 주식형 펀드의 다이렉트 플랜 비용은 연간 약 0.5-1%입니다. 인덱스 펀드의 비용은 약 25-30bp(0.25%-0.3%)에 불과합니다.

제 생각에는 주식형 펀드가 훨씬 저렴한 비용 구조를 제공합니다.

이 분석에서는 펀드 관리 수수료(ULIP의 경우)와 비용 비율(뮤추얼 펀드의 경우)도 단위 취소를 통해 설명된다고 가정했습니다. 이것은 큰 가정이며 결함이 있습니다. 하지만 이 분석을 수행하는 더 간단한 방법이 생각나지 않았습니다.

ULIP와 MF 투자가 2000년에 시작되어 2020년에 투자가 완료된 것으로 가정합니다. 또 결함. 같이 놀자.

MF 투자자에게 이것은 단순히 20년 동안 월 10,000루피의 월간 SIP입니다. ULIP 펀드와 MF 계획 모두 Nifty 50 TRI의 성과를 총액 수준에서 복제할 것이라고 가정합니다.

두 경우 모두 총 투자액은 Rs 24 lacs(10,000 X 12 X 20)입니다.

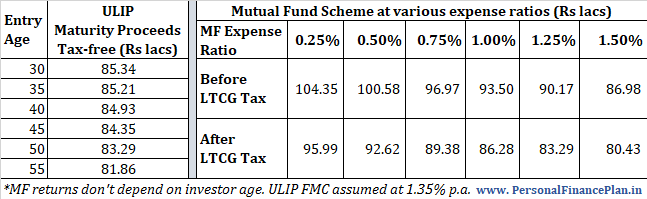

ULIP의 다양한 진입 연령 및 뮤추얼 펀드 계획의 다양한 수준의 비용 비율에 대한 만기/종료 값을 복사합니다.

최종 가치의 차이는 비용 구조가 다르기 때문입니다. ULIP에는 사망률과 FMC가 있습니다. 반면에 뮤추얼 펀드 계획은 총 수익을 잠식하는 비용 비율을 가지고 있습니다.

위 표의 데이터를 보면 10%의 LTCG 세금에도 불구하고 MF가 ULIP보다 좋아 보입니다.

ULIP 비용 구조는 지난 10년 동안 상당히 개선되었습니다. 그러나 연 1.35% 펀드 관리 비용은 여전히 높은 편에 있기 때문입니다. ULIP 펀드 운용 수수료가 떨어지면 제 생각이 바뀔 수도 있습니다. IRDA는 펀드 관리 비용의 상한선만 지정했음을 기억하십시오. 보험사가 상한선을 고수하기만 하면 됩니다.

그래도 ULIP(만기 면세 포함)와 뮤추얼 펀드(LTCG 10% 포함) 중에서 제 투표는 여전히 뮤추얼 펀드입니다. 솔직히 말하면 위에서 보여준 수치와는 거의 관련이 없지만 ULIP의 유연성 부족과 많은 관련이 있습니다.

하지만 그것은 모든 것을 최적화하려고 노력하는 나일 뿐입니다.

어떻게 생각하세요?