<노스크립트>

보험회사 VitalityLife의 새로운 투자 제안은 사람들이 더 많이 저축하도록 장려함으로써 장기 저축의 부족 문제를 해결하는 것을 목표로 합니다. 건강을 돌보는 동시에 은퇴를 위해. 그러나 어떻게 작동하며 누가 혜택을 볼 수 있으며 단점은 무엇입니까? 이 VitalityInvest 리뷰는 타이어를 확인하는 데 도움이 됩니다.

보험회사 VitalityLife의 새로운 투자 제안은 사람들이 더 많이 저축하도록 장려함으로써 장기 저축의 부족 문제를 해결하는 것을 목표로 합니다. 건강을 돌보는 동시에 은퇴를 위해. 그러나 어떻게 작동하며 누가 혜택을 볼 수 있으며 단점은 무엇입니까? 이 VitalityInvest 리뷰는 타이어를 확인하는 데 도움이 됩니다.

VitalityLife는 전 세계적으로 500만 명이 넘는 고객을 보유한 남아프리카 공화국의 보험사인 Discovery가 소유한 보험 브랜드입니다. 건강 및 생명 보험을 판매하며 더 건강한 라이프 스타일을 살기 위한 노력에 대해 고객에게 보상한다는 개념을 기반으로 합니다. 그룹은 2007년 Prudential과 함께 영국에서 개념을 시작하여 PruHealth 및 PruProtect를 만들었습니다. Discovery가 2014년 합작 투자에 대한 Pru의 지분을 인수하기 전입니다. 현재 이곳에서 VitalityHealth 및 VitalityLife 브랜드로 거래되고 있으며 가장 최근에 추가된 것은 VitalityInvest입니다. 올림픽 선수 Jessica Ennis-Hill과 소시지 개를 사용한 광고를 알 수 있습니다.

생명 보험 고객은 체육관에 가거나, 더 건강하게 식사하거나, 치과를 방문하는 것과 같은 일에 대해 Vitality 포인트를 적립할 수 있습니다. 그런 다음 이 포인트를 특전과 캐쉬백, 스파 휴식, Apple Watch로 교환할 수 있을 뿐만 아니라 보험료를 최대 40%까지 할인받을 수 있습니다.

놀랍게도 Vitality는 2017년 데이터를 통해 건강 검진 할인, 체육관 멤버십 및 활동 기기, 커피, 영화 티켓과 같은 보상과 같은 건강 혜택을 통해 고객에게 한 해 동안 6천만 파운드를 돌려주었다고 밝혔습니다.

<블록 인용>대체로 말하자면 저는 VitalityLife를 보험 상품으로 좋아합니다. 사실 저도 이 제품을 직접 사용하고 있습니다. 제 자세한 Vitality 리뷰를 읽고 제품 범위, 사은품, 그리고 이 제품이 믿을 수 없을 정도로 비용 효율적이고 비용보다 더 많이 절약할 수 있는 훌륭한 제품(적합한 사람들을 위한)이라고 생각하는 이유에 대해 자세히 알아볼 수 있습니다. .

6월에 Vitality는 첫 번째 투자 상품인 VitalityInvest를 공개했습니다. 세 가지 투자 상품 세트는 주식 및 주식 ISA, 주니어 ISA 및 퇴직 계획으로 구성됩니다. 은퇴 계획은 고객이 은퇴를 대비하여 저축하고 은퇴 연령에 도달하면 저축액을 인출할 수 있도록 합니다. 투자자는 두 가지 Vitality 펀드 범위 중에서 선택할 수 있습니다. 즉, 활성 펀드 범위와 소득 또는 성장에 초점을 맞춘 다중 자산 위험 목표 지수 추적기 범위입니다. 또한 다양한 제3자 펀드 중에서 선택하여 투자할 수 있습니다.

새로운 VitalityInvest 제품은 현재 재정 고문을 통해서만 구할 수 있습니다. Vitality는 건강 및 생활 습관 요소가 기대 수명 및 재무 계획에 어떻게 영향을 미치는지 고객에게 보여주기 위해 고문이 사용할 수 있는 개인화된 기대 수명 계산기와 현금 흐름 모델링 도구를 만들었다고 말합니다. 특히 주식 및 주식 ISA는 규제를 받는 투자 상품이기 때문에 제한된 유통 채널을 이해할 수 있습니다. 그러나 Vitality가 제때 투자 제안을 대중에게 직접 제공할지 여부를 보는 것은 흥미로울 것입니다.

Vitality는 오늘날 사람들이 훨씬 더 오래 살고 있지만 노후 자금을 마련할 만큼 충분히 저축하지 못하고 건강이 좋지 않을 수 있다는 사실을 해결하는 투자 상품을 만들고 싶었다고 말합니다. VitalityInvest는 '웰니스'를 투자와 연결하여 장기적인 행동 변화를 장려함으로써 저축 격차를 줄이는 데 도움이 되는 것을 목표로 합니다.

제품 인센티브 제도에는 투자 부스터, 은퇴 부스터 및 건강 생활 할인의 세 가지가 있습니다. 다음은 이러한 각 요소의 작동 방식에 대한 간략한 설명입니다.

얼핏 보기에 Vitality는 혁신과 소비자의 은퇴 및 투자 계획을 가로막는 여러 문제를 해결하려는 노력에 박수를 보내야 한다고 생각합니다. 위에 나열된 세 가지 이점은 소비자가 더 많이 투자하고, 비용을 덜 지불하고, 전략적으로 퇴직금 인출을 관리하는 데 도움이 될 수 있습니다. 이 모두는 훌륭한 재무 계획의 중요한 측면입니다. 그러나 특히 지금처럼 관련된 주의 사항을 볼 때 완벽한 것은 없습니다.

투자 부스터를 사용하려면 VitalityInvest의 자체 펀드에 투자해야 합니다. 물론, 그들이 지불하는 보너스는 수년에 걸쳐 연간 관리 수수료를 청구하여 얻은 이익으로 최소한 부분적으로 자금을 조달 할 것이기 때문에 이해할 수 있습니다. 주식 및 주식 ISA, 주니어 ISA 또는 은퇴 계획을 통해 5년 동안 지속적으로 Vitality 펀드에 투자한 경우에만 투자 부스트를 받습니다. Vitality 펀드에 계속 투자하는 한 5년마다 Vitality는 또 다른 부스트를 제공합니다. 결정적으로, 활력 상태(즉, 더 건강한 생활 방식을 유지하고 있는지 여부)는 이러한 투자 증가와 관련이 없습니다. 아래 표는 시간이 지남에 따라 부스트가 어떻게 추가될 수 있는지 보여줍니다. 그러나 기억해야 할 가장 중요한 것은 성장과 함께 부스트가 지급된다는 것입니다. 부스트는 보장되지만 투자하는 기본 펀드의 성장은 그렇지 않습니다. 따라서 사용 가능한 Vitality 펀드가 적절한 수익을 제공하지 않는 한(비 Vitality 동료와 비교하여) 보너스를 받았음에도 불구하고 이론적으로 더 나빠질 수 있습니다. 이 기사의 뒷부분에서 저는 Vitality 펀드의 성과와 보너스가 실제로 좋은 거래인지 여부를 자세히 살펴봅니다.

| 투자 기간 | 부스트 | 누적 부스트 |

|---|---|---|

| 5년 | 2% | 2% |

| 10년 | 2.5% | 4.5% |

| 15년 | 3% | 7.7% |

| 20년 | 3.5% | 11.5% |

| 25년 | 4% | 15.9% |

| 25년 후부터 5년마다 | 4% | 해당 없음 |

VitalityLife 건강한 생활 할인 혜택을 받으려면 VitalityLife 생명 보험 또는 VitalityHealth 보험에 이미 가입되어 있어야 합니다. 이 제품에 대한 전체 Vitality 리뷰와 고려할 가치가 있는 이유를 읽을 수 있습니다. 약간의 난점이지만 Vitality Invest가 이미 Vitality 보상을 받고 있는 Vitality 생명 보험 또는 건강 보험 플랜을 가지고 있는 사람들에게 가장 적합한 이유를 강조합니다. Vitality 상태가 높을수록 Vitality 펀드에 투자할 때 제품 비용을 더 많이 절약할 수 있습니다. 플래티넘 등급을 획득하면 £0를 지불할 수 있습니다. 다시 한 번 인센티브는 활력 펀드에 투자하도록 권장하는 것입니다.

| 모든 VitalityInvest 제품에 대한 투자 가치 | 적격한 VitalityLife 또는 VitalityHealth 보험이 있고 Vitality 기금에 투자한 금액이 있는 경우 | 비 활력 기금에 투자된 자금 | |||

|---|---|---|---|---|---|

| 브론즈 상태 | 실버 등급 | 골드 등급 | 플래티넘 등급 | ||

| 최대 £30,000 | 0.50% | 0.40% | 0.25% | 0.00% | 0.50% |

| 금액 30,000 초과 ~ 75,000 | 0.40% | 0.30% | 0.20% | 0.00% | 0.40% |

| 금액 £75,000 이상 최대 £250,000 | 0.30% | 0.25% | 0.15% | 0.00% | 0.30% |

| 25만 파운드 이상 최대 50만 파운드 | 0.20% | 0.15% | 0.10% | 0.00% | 0.20% |

| 50만 파운드 이상 금액 | 0.15% | 0.10% | 0.05% | 0.00% | 0.15% |

Retirement Booster는 퇴직자가 연금을 너무 빨리 지출하지 않도록 방지하여 퇴직 후 몇 년 동안 자금을 조달하는 데 어려움을 겪지 않도록 합니다. 적격한 Vitality 생명 보험 또는 건강 보험 플랜이 있거나 Vitality Plus를 VitalityInvest 은퇴 플랜에 £3.80의 추가 월 사용료로 추가한 경우에만 은퇴 부스터의 혜택을 받을 수 있습니다. 은퇴 부스트는 활력 상태(예:체육관에 가는 것과 같은 생활 방식이 얼마나 건강한지)를 기반으로 하기 때문입니다. 다시 한번 당신은 Vitality 펀드에 당신의 돈을 가지고 있어야 합니다(다시 당신이 그들의 펀드에 투자하도록 장려). 보너스가 작동하는 방식은 Vitality 상태, 인출한 금액 및 Vitality 펀드에 투자한 금액에 따라 연금에서 인출한 금액의 일정 비율을 일시불로 돌려주는 것입니다. 아래의 첫 번째 표는 귀하가 받게 될 퇴직금의 비율을 보여줍니다.

| 1년 동안 인출한 수입액 | 은퇴 부스터 비율 | |||

|---|---|---|---|---|

| 브론즈 상태 | 실버 상태 | 골드 등급 | 플래티넘 등급 | |

| 0% - 1% | 10% | 20% | 40% | 50% |

| 1% - 2% | 7.5% | 15% | 25% | 35% |

| 2% - 3% | 6% | 12.5% | 15% | 20% |

| 3% - 4% | 4% | 7.5% | 12.5% | 15% |

| 4% - 5% | 0% | 5% | 10% | 12.5% |

| 5% - 6% | 0% | 2.5% | 5% | 7.5% |

| 6% - 7% | 0% | 0% | 2.5% | 5% |

| 7% - 8% | 0% | 0% | 0% | 2.5% |

| 8% 이상 | 0% | 0% | 0% | 0% |

그러나 여기에 약간의 관점을 제공하기 위해 연금의 85%가 Vitality 펀드에 있고 은퇴 계획에 총 £100,000가 있다고 가정해 봅시다(그리고 Vitality 생명 보험에 가입되어 있음) 아래 표는 얼마를 돌려받을 수 있는지 보여줍니다. 매년 파운드와 펜스로. 정책의 이 부분은 플래티넘 등급을 획득할 때 특히 흥미로워집니다. 나이가 들수록 운동을 통해 이전처럼 많은 활성 활력 포인트를 얻는 것이 더 어려울 수 있다는 점을 지적할 가치가 있습니다. 그것은 단지 자연이 대가를 치르는 것입니다.

| 1년 동안 인출한 수입액 | 은퇴 부스터 £ | |||

| 브론즈 상태 | 실버 등급 | 골드 등급 | 플래티넘 등급 | |

| 500.00파운드 | 42.50파운드 | 85파운드 | 170.00파운드 | 212.50파운드 |

| 1,500.00파운드 | 95.63파운드 | 191.25파운드 | 318.75파운드 | 446.25파운드 |

| 2,500.00파운드 | 127.50파운드 | 265.63파운드 | 318.75파운드 | 425.00파운드 |

| 3,500.00파운드 | 119파운드 | 223.13파운드 | 371.88파운드 | 446.25파운드 |

| 4,500.00파운드 | 파운드- | 191.25파운드 | 382.50파운드 | 478.13파운드 |

| 5,500.00파운드 | 파운드- | 116.88파운드 | 233.75파운드 | 350.63파운드 |

| 6,500.00파운드 | 파운드- | 파운드- | 138.13파운드 | 276.25파운드 |

| 7,500.00파운드 | 파운드- | 파운드- | 파운드- | 159.38파운드 |

| 8,500.00파운드 | 파운드- | 파운드- | 파운드- | 파운드- |

Vitality는 자체 펀드에 투자하도록 장려하므로 투자 상품에 대해서만 할인 및 부스터를 받을 수 있습니다(놀랍지 않음). 그러나 Aberdeen, First State, Fidelity Invesco Perpetual, Jupiter, M&G 및 Schroders를 비롯한 20명의 주요 펀드 매니저의 인기 펀드를 포함하여 제3자의 약 250개 펀드를 선택할 수도 있습니다.

두 가지 VitalityInvest 펀드 범위(보너스를 받기 위해 투자해야 하는 것)가 있습니다. Investec Asset Management에서 관리하는 10개의 확신이 높은 액티브 펀드의 퍼포머 범위와 5개의 다중 자산 위험 목표 펀드의 Risk Optimizer 범위입니다. 퍼포머는 멀티에셋 펀드, 영국 및 글로벌 주식 펀드, 절대 수익 채권 펀드를 포함한 7개의 성장 펀드와 3개의 인컴 펀드를 제공합니다. Risk Optimizer는 Vanguard 지수 추적기를 사용하여 각 자산 클래스에 대한 노출을 얻는 5가지 펀드를 제공합니다. 각 펀드의 자산 조합은 3에서 7(1에서 10까지의 척도)에서 선택할 수 있는 위험 수준과 함께 다양한 위험 프로필에 맞게 Dynamic Planner에 의해 설계되었습니다.

VitalityInvest를 통해 투자하면 세 가지 비용을 지불해야 합니다.

VitalityInvest의 적극적으로 관리되는 퍼포머 범위에 대한 지속적인 청구 수치(OCF)는 연간 0.88%에서 1.03% 사이입니다. 인덱스 트래킹 리스크 옵티마이저 펀드의 AMC와 OCF는 연 0.4%입니다. 비-바이탈리티 펀드에 대한 요금은 다양하며 개별 펀드 매니저가 정의합니다. 예를 들어, 패시브 Vanguard US Equity 인덱스 펀드의 가격은 단 0.10%인 반면 Schroder Small Cap Discovery는 0.98%입니다. OCF에는 Vitality의 투자 관리 및 펀드 관리 비용과 제3자 비용이 포함되지만 거래 비용(펀드 내 자산 매매 비용)은 제외됩니다.

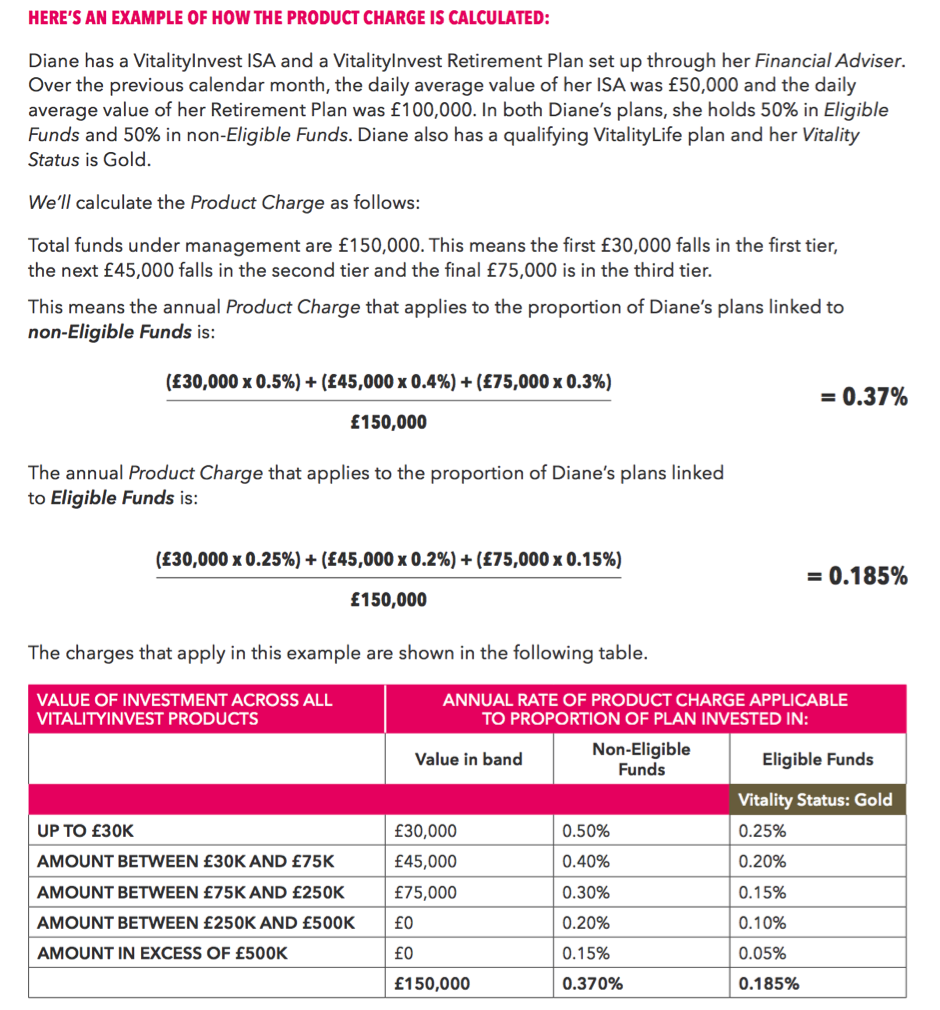

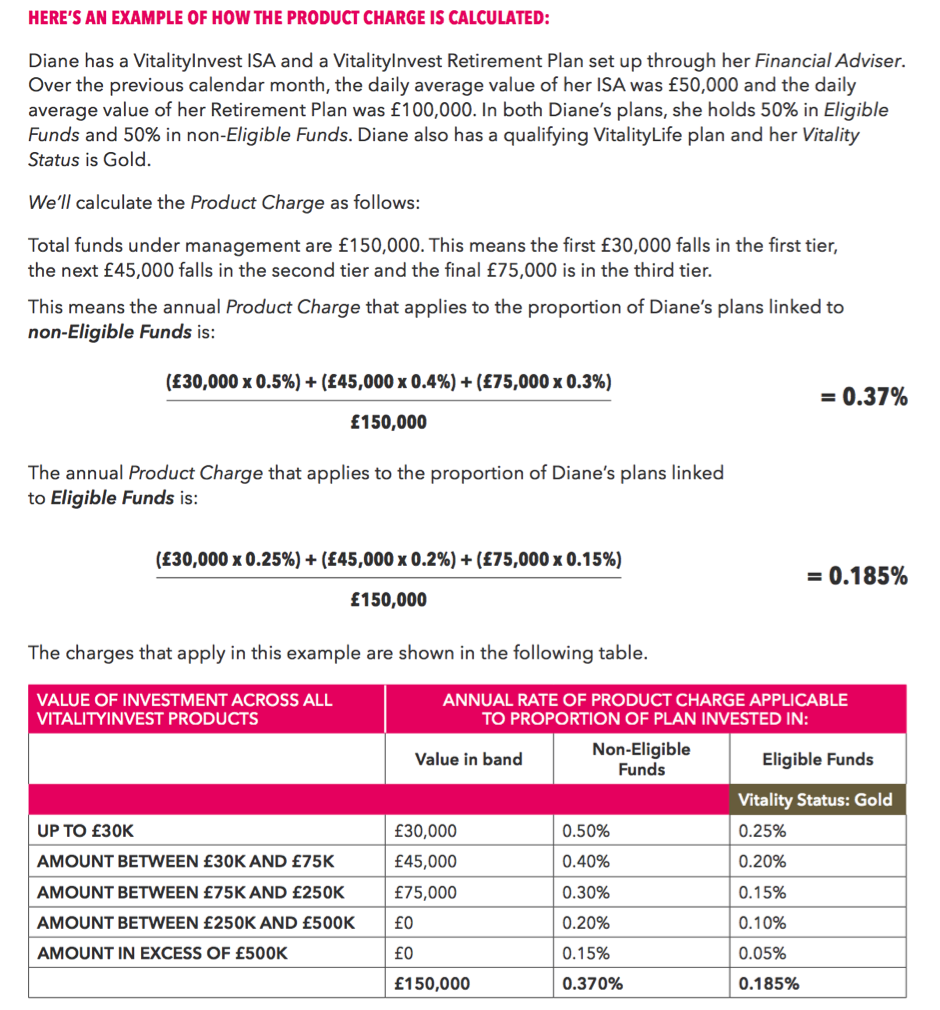

또한 지불해야 할 제품 요금이 있으며, 이는 계산하기가 상당히 복잡합니다. 회사는 계층형 시스템을 운영하며, 제품 요금은 투자 포트의 크기, 활력 상태(즉, 브론즈, 실버, 골드 또는 플래티넘 고객으로 분류되는지 여부) 및 적격에 투자한 금액에 따라 계산됩니다. 대 적격 자금. 예를 들어, VitalityInvest 제품에 £30,000 미만이 있는 경우 연간 제품 요금은 0.5%, £30,000~75,000이면 연간 제품 요금이 0.4%, £500,000 이상을 투자했습니다.

Vitality는 개별 고객에게 청구가 어떻게 작용하는지 보여주는 예를 제시했습니다(확대하려면 이미지를 클릭하십시오).

<노스크립트>

따라서 이것은 Diane이 전체 포트폴리오에서 매년 총 416.28파운드의 제품 비용을 지불하고 있음을 의미합니다. 그리고 그녀는 재정 고문을 통해 이러한 제품을 구매해야 하므로 투자 계획에서 초기 또는 지속적인 고문 비용과 펀드 비용을 추가로 지불해야 합니다. 곧 쌓입니다.

따라서 그룹이 인센티브 계획을 통해 고객이 얻을 수 있는 할인을 선전하지만, 특히 수동 위험 최적화 펀드에 투자한 경우 지불할 수 있는 전체 수수료가 상당히 높아 보입니다. Vanguard Investor 플랫폼을 통해 Vanguard에서 직접 FTSE 100 지수 추적기를 구입했다면(아직 연금 상품을 제공하지는 않지만) Vitality의 Risk Optimiser 펀드의 0.4%와 비교하여 0.06%의 OCF를 지불하게 됩니다.

또는 로보어드바이저 방식으로 이동하여 WealthSimple, Wealthify 또는 Nutmeg와 같은 공급자로부터 균형 잡힌 상장지수펀드 포트폴리오를 구입할 수 있습니다. 예를 들어 Nutmeg는 고정 할당, 1년에 한 번 재조정되는 100,000파운드 이상의 위험 등급 포트폴리오에 대해 0.25%를 청구합니다. Diane이 150,000파운드의 포트폴리오를 육두구에 투자하면 일주일에 11파운드, 연간 총 528파운드를 지불할 비용 없이 지출하게 될 것입니다.

물론 이전에 소파에 앉아 있던 시절에 Vitality 멤버십으로 매주 체육관에 갈 수 있다면 건강상의 이점이 그만한 가치가 있다고 느낄 수도 있습니다.

위의 모든 보상과 인센티브를 받을 수 있는 Vitality 펀드는 Performer 범위와 Risk Optimizer 범위에 속합니다.

Investec Asset Management는 퍼포머 펀드 범위를 운영합니다. 그룹은 펀드가 적극적으로 관리되고 벤치마크를 능가하는 것을 목표로 한다고 강조합니다.

Risk Optimizer 범위는 Vanguard 인덱스 추적 펀드로 구성되며 소득과 자본 성장 모두를 통해 장기적인 수익을 제공하는 것을 목표로 합니다. Vitality는 자금이 설정된 투자 위험 수준을 유지하고 필요에 따라 재조정되도록 면밀히 모니터링한다고 말합니다. 2017년 9월 실적 데이터가 있지만 그룹 웹사이트에는 기본 포트폴리오의 분류에 대한 정보가 아직 없습니다.

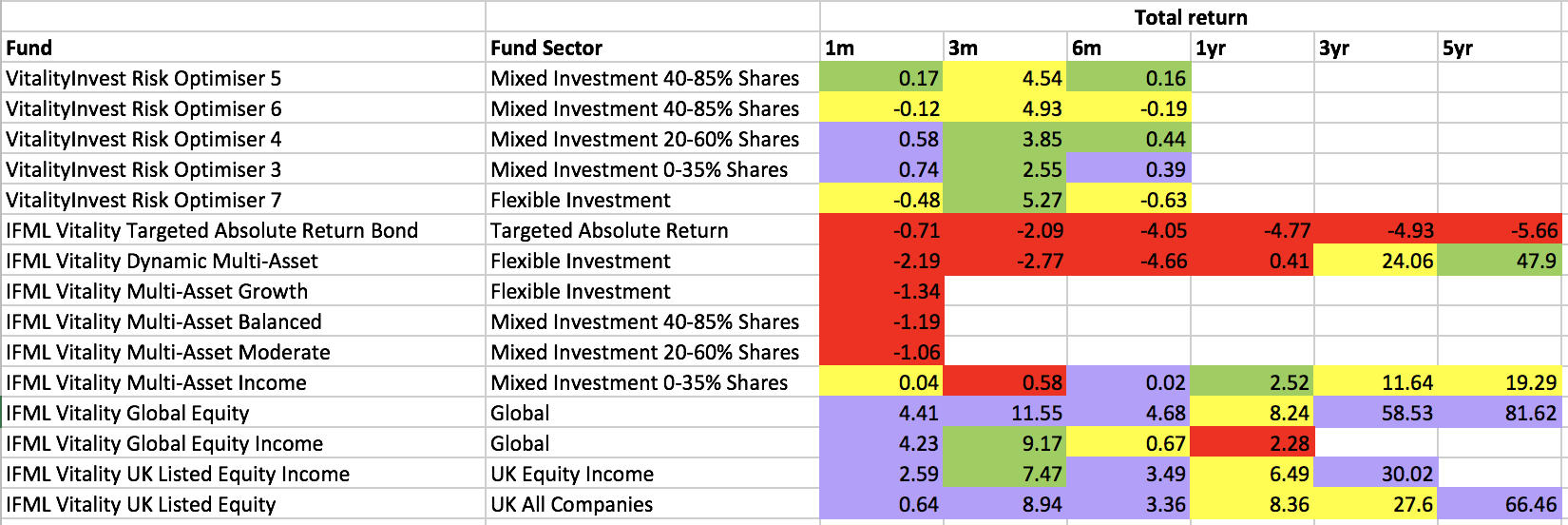

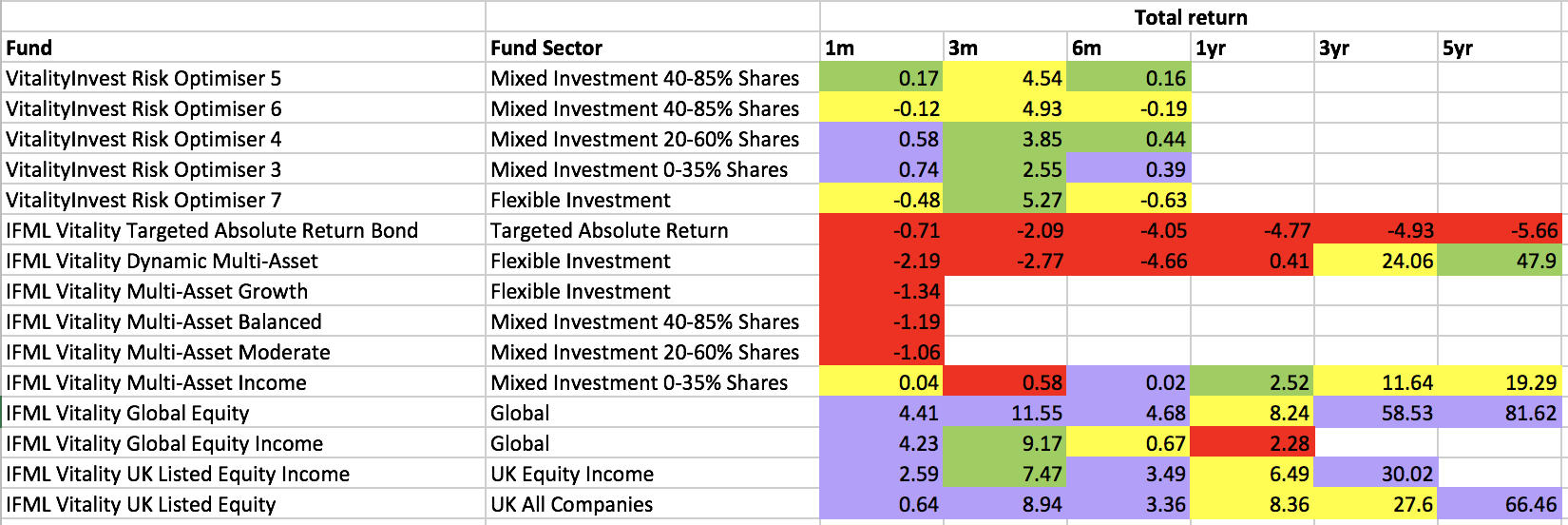

아래 표(확대하려면 클릭)는 해당 범위에 포함된 다양한 Vitality 펀드의 성과를 보여줍니다. 표는 색상으로 구분되어 각 펀드의 동종 그룹에 대한 성과를 보여줍니다. 빨간색과 노란색은 펀드가 시장 평균을 하회했음을 나타내고 보라색과 녹색은 동종 그룹보다 수익률이 높음을 나타냅니다. 보시다시피 Performer UK 주식과 글로벌 주식 펀드의 강력한 성과가 있지만 나머지는 많이 부족합니다. Risk Optimizer 펀드와 관련하여 판단하기에는 너무 이르지만 인덱스 트래커이므로 시장의 장기 평균을 추적할 것으로 예상할 수 있습니다.

<노스크립트>

키:보라색은 1사분위 실적, 녹색은 2분위, 노란색은 3분위, 빨간색은 4분위 실적(즉, 성과를 위한 자금의 하위 25%)

키:보라색은 1사분위 실적, 녹색은 2분위, 노란색은 3분위, 빨간색은 4분위 실적(즉, 성과를 위한 자금의 하위 25%)

특정 사람들을 위한 Vitality의 보험 상품을 좋아하지만(내 Vitality 리뷰 전문 참조) 투자 제안은 그다지 설득력이 없어 보입니다. 플러스 측면에서는 대부분의 Vitality 제품과 마찬가지로 온라인 요소가 좋습니다. 그러나 주요 단점 중 하나는 다양한 건강 생활 할인을 고려하더라도 일부 로보어드바이저 또는 패시브 펀드보다 여전히 비싸 보이는 패시브 펀드를 사용하는 비용입니다. 장기적으로 헌신하고 지불해야 합니다. 약속된 수수료 인하를 최대한 활용하기 위해 적절한 금액으로, 그룹 자체 펀드 중에서 투자 선택이 제한적입니다. 예, 대신 제3자 자금을 보유할 수 있지만 많은 인센티브를 놓칠 수 있습니다. 실제로 Vitality의 일부 자체 주식 펀드를 제외하고 Vitality의 인센티브 또는 부스터가 더 넓은 시장에 비해 성과가 낮은 펀드로 상쇄되지 않을 것이라고 아직 확신하지 못합니다. 당신의 자산을 Vitality의 관리 하에 유지하는 인센티브는 실제로 자산이 매년 당신의 자산에 대해 일정 비율의 수수료를 부과함으로써 돈을 버는 방식이기 때문입니다. 그러나 투자자들이 약속된 보너스를 받기 위해 실적이 저조한 Vitality 펀드에 매달릴 가능성이 매우 높습니다. 어떤 부양도 저성과를 무효화한다는 보장이 없기 때문에 이는 투자자의 이익이 아닙니다. 투자자들은 거의 항상 자금을 무기한으로 사고 보유하는 것보다 자금을 검토하고 필요한 변경을 하는 것이 더 좋습니다.

또 다른 문제는 VitalityInvest가 현재 재정 고문을 통해서만 사용할 수 있다는 것입니다. VitalityInvest 오퍼링의 복잡성, 특히 청구 구조를 고려할 때 고문은 고객에게 권장하지 않을 수 있습니다. MiFID II에 따른 공개 규칙이 그 어느 때보다 엄격해짐에 따라 이와 같은 복잡한 제품은 일부 IFA에 부담이 될 수 있는 관리 및 비용 부담을 수반할 수 있습니다. 반면에 긍정적인 소비자 행동을 장려하는 제품을 적극 추천하는 조언자를 볼 수 있었습니다. 규정 준수 및 불만 사항의 관점에서 사람들이 더 많이 저축하고 인출 전략을 현명하게 관리하도록 권장하는 것은 좋은 일입니다. 고문 커뮤니티가 어떻게 반응할지 시간이 말해줄 것입니다.

제품은 어느 것이 어느 정도 지연될 것인지 이해하기 복잡합니다. 궁극적으로 VitalityInvest는 이미 그룹의 보험 상품을 보유하고 있는 사람에게 매력적일 것입니다. 그들은 축적하는 데 시간이 걸릴 수 있는 다양한 인센티브와 할인의 혜택을 누리기 위해 장기적으로 Vitality를 유지하는 데 만족해야 합니다. 당신이 건강에 좋지 않거나 운동을 좋아하는 사람이고 투자 포트폴리오에 대해 더 나은 거래를 얻기 위해 피트니스 트래커를 착용하게 되어 기쁩니다. 반드시 VitalityInvest를 옵션으로 살펴보십시오. VitalityInvest가 흥미로울 수 있는 곳은 고문 비용을 지불할 필요가 없도록 소비자에게 직접 마케팅하는 경우입니다(전체 비용 절감). 또는 원데이 Vitality는 언급된 로보어드바이저와 같은 타사 제품에 대한 할인된 액세스를 제공할 수도 있습니다.

VitalityInvest에 대한 자세한 정보와 귀하에게 적합한지 여부에 관심이 있으시면 Vouchedfor와 같은 사이트를 통해 평판 좋은 재정 고문을 찾을 수 있습니다.