스몰 캡 뮤추얼 펀드는 이상한 생물입니다. 그들은 빠른 시간 안에 동등한 양의 슬픔이 뒤따르는 극적인 행복을 제공할 것입니다. 이것이 내가 적절한 양의 주기적(또는 체계적인, 상시) 소형주 노출을 가진 중형 펀드를 선호하는 이유입니다. 많은 투자자들, 특히 단기 성과에 기반한 투자를 선호하는 사람들은 소형 뮤추얼 펀드를 선호하기 때문에 그들의 성과를 판단하기 위해서는 적절한 벤치마크가 필요하다고 생각합니다.

이번 주에는 몇 가지 게시물에서 소형주 실적을 고려할 것입니다. Nifty 500으로 제한할 경우 소형주 유니버스는 대형주 유니버스(시가총액 상위 100개 주식)보다 최소 2.5배 더 큽니다. 모든 소형주 펀드 프레젠테이션에서 소형주 주식은 "과소 조사"되었음을 지적해야 합니다. "와 비교하여 큰 대문자로 표시됩니다.

이것은 본질적으로 소형 펀드 매니저가 대형 펀드 매니저보다 더 쉽게 소형 펀드 지수를 이길 수 있음을 의미합니다. 나는 동의한다. 그러나 활성 소형 펀드 선택은 시장 하락(하락)에 대한 보호도 보장해야 합니다. 이를 수행하는 가장 간단한 방법은 중형(또는 대형) 익스포저를 전술적으로 늘리거나 줄이거나 항상 소규모 캐피시 멀티캡 펀드처럼 행동하는 것입니다.

이 연구에서 볼 수 있듯이 이상하지만 사실입니다! 뮤추얼 펀드가 지수를 능가하는 방법, 하방 보호는 수익률 초과 성과에 중요합니다. 따라서 저는 순수 소형주 지수보다 소형주 + 중형주 지수로 소형주 펀드를 판단하는 것을 선호합니다. 그 이유는 아주 간단합니다. 중소형주 지수는 소형주 지수보다 덜 떨어지므로 시장 다운타임 동안 펀드 성과를 더 잘 테스트할 수 있습니다. 결국, 소액 펀드 한도 손실은 단위 보유자에게 더 나은 수면을 제공할 것입니다.

우리는 이전에 소형주(또는 중형주) 주식 노출이 "장기적으로" 대형주 노출보다 낫다는 신화를 불식시켰습니다. 대형주 vs 중형주 vs 소형주 펀드:장기 투자에 어느 것이 더 낫습니까?

https://www.youtube.com/watch?v=G_p_3xn02_c여기에 제시된 결과가 중형주 노출만으로도 충분하고 독점적인 소형주 노출은 고려를 정당화하기에는 너무 위험하다는 사실을 반복하기를 바랍니다.

니프티 스몰 캡 250 지수 TRI 이는 250개의 소형주 또는 Nifty 500의 하위 절반으로 구성됩니다.

니프티 미드 캡 150 지수 TRI 여기에는 Nifty 100의 상위 100개 대형주와 하위 250개를 제외한 150개의 중형주가 있습니다.

니프티 MidSmallcap 400 지수 TRI 이것은 위의 두 지수 또는 Nifty 500 – Nifty 100의 혼합입니다. 이것은 Nifty 100의 50%와 Nifty Midcap 150의 50%를 갖는 NIfty LargeMidcap 250과 달리 자본 가중 지수이기도 합니다.

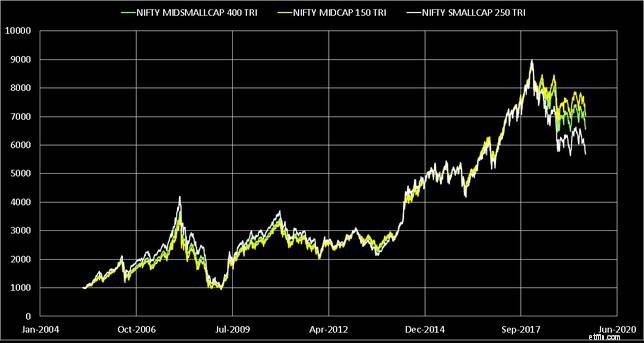

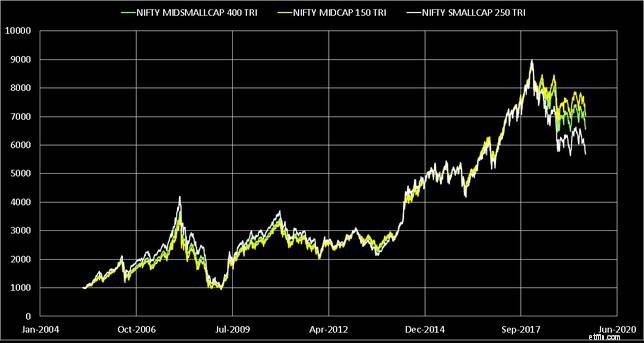

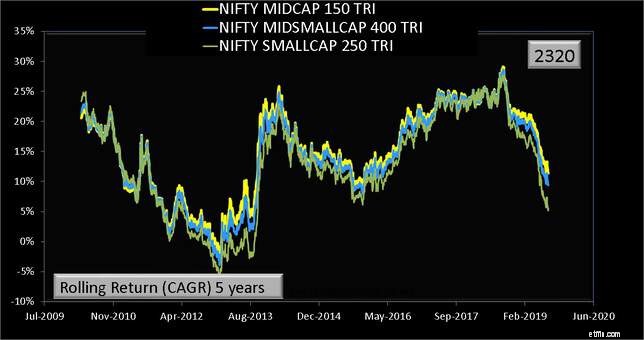

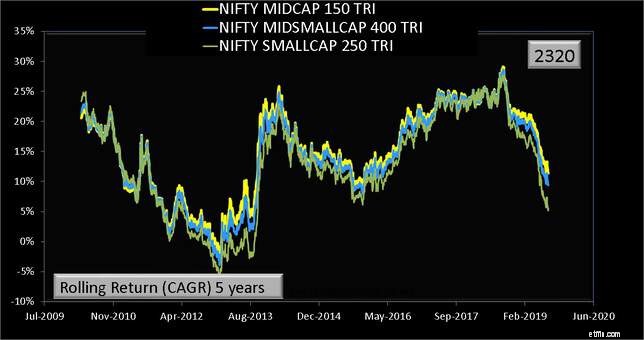

Nifty Small Cap 250 지수 TRI 대 Nifty Mid Cap 150 지수 TRI 대 Nifty MidSmallcap 400 지수 TRI 가격 변동

<노스크립트>

2018년 1월부터 소형주 지수가 얼마나 하락했는지 주목하십시오. 활성 소형주 펀드 성과를 MidSmallCap 지수와 비교하면 알 수 있습니다 펀드가 위험 관리에 얼마나 좋은지 알려주세요(그리고 보상도 아래 참조).

2018년 1월부터 소형주 지수가 얼마나 하락했는지 주목하십시오. 활성 소형주 펀드 성과를 MidSmallCap 지수와 비교하면 알 수 있습니다 펀드가 위험 관리에 얼마나 좋은지 알려주세요(그리고 보상도 아래 참조).

가장 먼저 물어볼 자연스러운 질문은 Nifty MidSmall 캡 지수가 혼합 지수가 아니기 때문에 50% Midcap 및 50% Smallcap 혼합에 대해 어떻게 되는지입니다. 다음과 같은 간단한 방법을 통해 혼합 지수를 만들 수 있습니다.

https://www.youtube.com/watch?v=lhAW32JMy9U

<노스크립트>

재미있게도 50:50 Mid:Small cap 혼합은 Nifty MidSmallcap과 동일하므로 후자가 비교.

재미있게도 50:50 Mid:Small cap 혼합은 Nifty MidSmallcap과 동일하므로 후자가 비교.

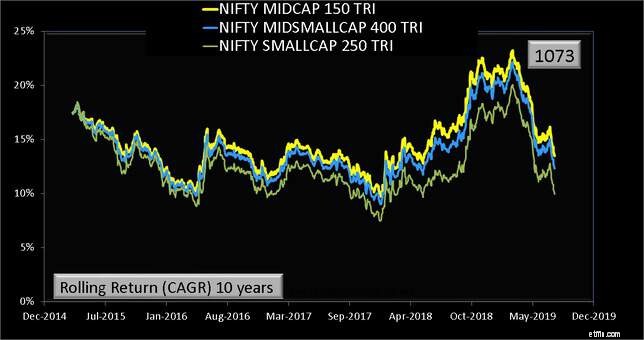

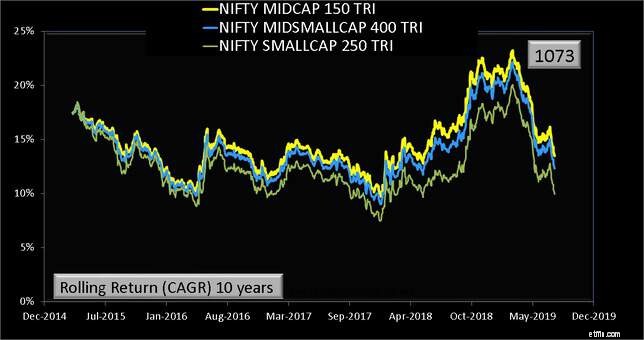

이제 가능한 모든 10년, 7년, 5년 및 3년 동안의 수익률을 비교하겠습니다.

<노스크립트>

<노스크립트>

<노스크립트>

<노스크립트>

Smallcap 지수가 10,7,5 년 동안 대부분의 경우 Midsmallcap 및 Midcap 지수보다 훨씬 낮은 성과를 냈다는 사실을 알고 계셨습니까? 3년이 지나면 더 가까워지지만 하락하는 동안 소형주 지수는 실적이 저조합니다. 그래서?

투자자로서 (내가 소형주 펀드를 보유하고 있는 경우) 소형주 펀드 매니저가 Nifty Midcap 150 지수를 지속적으로 이길 것으로 기대합니다. 내 스몰캡 펀드가 중형주 지수보다 낮으면 잠이 더 잘 옵니다. 그래서 관리비를 내고 있습니다.

분석가로서 소형주 펀드 매니저가 Nifty Midsmallcap 지수를 적어도 지속적으로 능가할 것으로 기대합니다. 이는 소형주 지수보다 더 나은 하방 보호 기능을 제공하기 때문입니다.

다 괜찮다고? Midcap 및 Smallmidcap 지수에 대해 좋은 성과를 보인 소형주 펀드 목록을 보여주세요. 이 게시물의 다음 부분에서 하겠습니다.