Ramesh는 "패투 선생님께, 저는 2019년부터 SIP를 통해 ICICI Prudential Nifty Next 50 Index Fund Direct Plan에 투자했습니다. 최근에 Value Research(VR)가 평가한 Asan Ideas for Wealth(Facebook 그룹)의 게시물을 읽었습니다. 펀드 원스타. 왜 그런지 설명해 주시겠습니까? 이 펀드에 계속 투자해야 할까요 아니면 다른 Nifty Next 50 펀드를 선택해야 할까요? 조언 부탁드립니다.”

이 질문에 답하려면 별 등급이 어떻게 결정되는지 이해해야 합니다. 우리는 이미 이것을 간단한 단어로 설명했습니다:뮤추얼 펀드 별 등급(일반 영어)이란 무엇입니까? 그래서 직접 예제를 진행하겠습니다. X와 Y라는 두 개의 뮤추얼 펀드를 고려하십시오. X 펀드는 B1 지수로 벤치마킹되고 Y 펀드는 B2로 벤치마킹됩니다.

펀드 성과를 평가하기 위해 해야 할 자연스럽고 논리적인 일은 "위험 및 보상 wrt 지수 B1 및 Y wrt 지수 B2 측면에서 X가 어떻게 수행했습니까?"라고 묻는 것입니다. 물론, "펀드 X가 어떻게 wrt 펀드 Y를 수행했습니까?"라는 질문입니다. (항상 논리적이지는 않더라도) 자연스러운 질문이기도 합니다.

뮤추얼 펀드 별점은 첫 번째 질문에 관심이 없습니다! 그들은 두 번째 질문인 "X는 Y를 어떻게 수행했습니까?"라는 질문에 답하려고만 합니다. 따라서 펀드의 별 등급을 결정하는 주요 요소는 그룹화입니다.

펀드 X와 펀드 Y는 스타일이 비슷해야 하고 동일한 주식 유니버스(주식형 펀드)에서 나와 같은 범주에 넣어야 합니다. SEBI MF 분류 규칙 이전에 VR은 자체 그룹화 체계를 사용했습니다. 이제 그들은 SEBI MF 규정을 준수합니다.

또한 이전에는 일반 계획과 직접 계획을 함께 등급 지정했습니다. 이것이 올바른 방법이며 일반 계획 옵션은 항상 해당하는 직접 계획 옵션보다 시작이 낮습니다.

SEBI 규칙에 맞게 재분류할 때 일반 계획을 별도로 순위를 지정하고 동일한 범주 내에서 직접 계획을 별도로 순위를 지정하기로 결정했습니다. 문제는 ETF에는 정기 또는 직접 계획이 없고 VR이 ETF를 정기 계획으로 묶는 것으로 보입니다. 이는 펀드 필터에서 확인할 수 있습니다.

이것이 ICICI Pru Nifty Next 50 인덱스 펀드 레귤러 플랜이 별 2개이고 다이렉트 플랜이 별 1개인 이유일 가능성이 가장 높습니다. 여기서 교훈은 별점은 전적으로 뮤추얼 펀드를 그룹화하는 방법에 달려 있다는 것입니다.

모든 활성 대형 펀드를 그룹화하고, 모든 니프티 인덱스 펀드와 ETF를 그룹화하고, 모든 Nifty Next 50 인덱스 펀드 등을 그룹화하여 비교가 더 의미 있는 동질적인 세트로 만들 수 있습니다.

대형 액티브 펀드와 대형 패시브 펀드를 결합하는 것은 크게 잘못된 것은 아니지만, 투자자는 평가 기관이 여기에서 한 펀드를 다른 펀드와 비교한다는 것을 항상 기억해야 합니다. 그들은 각 펀드를 벤치마크와 비교하지 않습니다.

Nifty Next 50이 액티브 또는 패시브 대형 펀드보다 변동성이 훨씬 크다는 것을 앞서 보여주었지만 그룹화하는 것은 괜찮습니다. 등급(별표 평점)은 절대적이지 않고 상대적이라는 점에 감사드립니다.

따라서 ICICI Pru Nifty Next 50 인덱스 펀드 다이렉트 플랜의 등급이 별 1개라면 그룹의 다른 다이렉트 플랜 펀드가 지난 3년 및 5년 동안 더 나은 성과를 냈다는 의미입니다.

Value Research에 따르면 3년 후의 수익률 순위는

지난 3년 동안의 NAV 변동성을 고려하면

수익률이 약간 높다는 것은 UTI 펀드가 위험 조정 수익률 점수가 더 좋기 때문에 ICICI 펀드보다 별 1개 더 높다는 것을 의미합니다. 이것은 또한 그룹의 다른 펀드에 따라 다르지만 Nifty Next 50 펀드 간에는 크게 구분할 수 없습니다.

UTI 펀드는 작성 당시 5년의 역사를 가지고 있지 않습니다. ICICI Nifty Next 50 펀드 다이렉트 플랜의 5년 수익률은 49점 만점에 43점입니다. 그래서 오늘날 왜 별점 1점인지 짐작하기 어렵지 않습니다. 이는 펀드가 지수를 얼마나 잘 추적하고 있는지와는 관련이 없습니다.

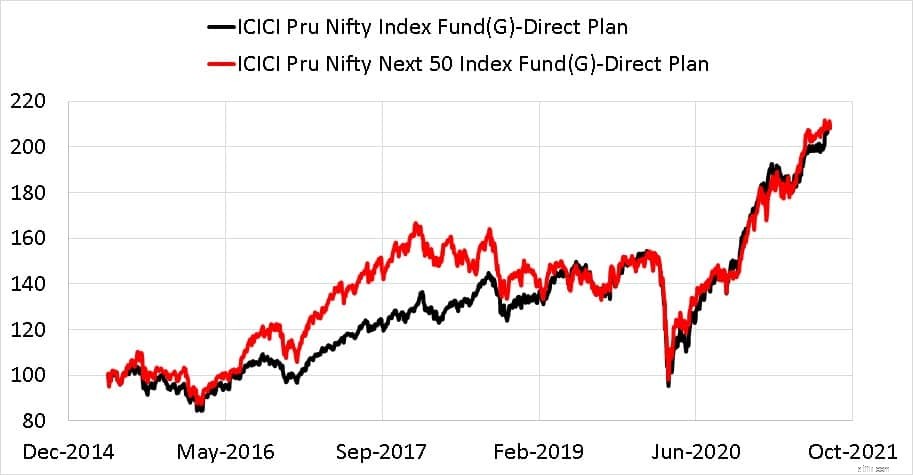

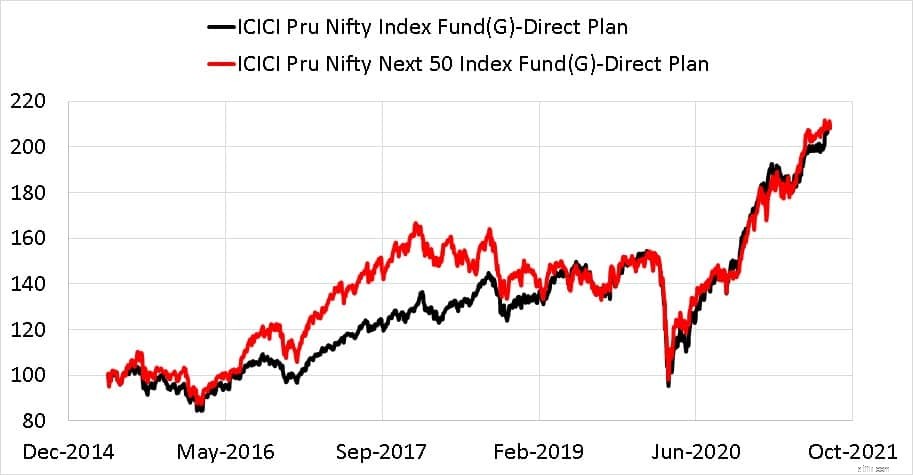

2018년 초부터 2020년 3월까지 주식 시장은 극도로 양극화되었습니다. Nifty 100대 주식 중 상위 몇 개(Nifty 또는 Sensex에서 지배적인 비중을 가짐)가 상승한 반면 Nifty Next 50대 주식을 포함한 나머지 시장은 하락했습니다. 불균형은 2019년 12월에 사상 최고치를 기록했으며 2020년 시장 회복 이후 추세 반전이 시작되었습니다. Nifty 50 등가 지수는 시장 상승으로 인해 Nifty 50을 넘어 급등했습니다.

Nifty 50 및 Nifty Next 50에서 1st Mat 205와 2021년 8월 20일(6년 이상) 사이의 수익은 거의 동일합니다. Nifty Next 50의 높은 변동성을 고려할 때 투자자들은 이 기간 동안 감수한 위험에 대한 프리미엄을 받지 못했습니다.

<노스크립트>

ICICI Nifty Next 50 펀드는 2018년과 2019년 초에 별 5개로 평가되었습니다. 2018년 초부터 2020년 3월까지 두 지수가 취한 다른 방향은 위 그래프에서도 볼 수 있습니다. 작년보다 상황이 개선되었습니다. Nifty Next 50의 SIP를 Nifty 50으로 전환해야 하나요?

최근에 보았듯이 NIfty Next 50이 Nifty를 뛰어넘는 데에는 어느 정도 거리가 있습니다. 활성 대형 뮤추얼 펀드에 대한 게임은 끝났습니까?

Nifty Next 50의 투자자는 무엇을 해야 하나요? Nifty Next 50이 최근 미래에 Nifty를 능가하더라도 비슷하게 다시 좌절할 것입니다. 따라서 보상이 위험에 비례하지 않는다고 생각하는 사람들은 나가서 Nifty 펀드로 이동할 수 있습니다.

Nifty Next 50이 회복될 때까지 기다리는 것이 마음에 들지 않는다면(즉, 요구 사항이 멀리 있는 경우) 기회를 잡고 계속 사용할 수 있습니다. 원하는 경우 NIfty 50/Sensex에 대한 노출을 늘릴 수 있습니다. Nifty Next 50을 고수하는 사람들은 포트폴리오 재조정 활동의 일환으로 때때로 고정 수입으로 이익을 예약해야 합니다.

미래는 알 수 없으며 기다리는 것은 항상 도박입니다(Nifty Next 50에서 종료하는 것도 마찬가지입니다). Nifty Next 50이 출시되려면 경제가 더 잘 회복되어야 합니다. 중형주와 소형주는 NIfty보다 더 높아야 합니다(많은 Nifty Next 50 주식은 본질적으로 중형주와 유사합니다 – 적어도 과거 데이터에서 볼 수 있음). 시간이 걸립니다. 또한 참조:Nifty Next 50 Index가 걱정되십니까? 알아야 할 사항.