간단히 말해서 ETFor Exchange 거래 펀드는 주식과 같은 거래소에서 거래되는 인덱스 펀드입니다. ETF를 사용하면 주식처럼 전체 지수를 사고팔 수 있습니다.

ETF는 단일 투자와 제한된 자본으로 적은 비용으로 분산 투자를 제공합니다. Nifty 100 벤치마크에 노출되고 싶다고 가정해 보겠습니다. 그렇게 하려면 지수에서와 같이 다른 비율로 100개의 주식을 구매해야 합니다. 이를 위해서는 많은 시간과 자본이 필요합니다. ETF를 사용하면 단일 ETF 단위를 구매하거나 공유하여 이러한 다각화를 달성할 수도 있습니다. 각 ETF 단위는 일반적으로 1/10 입니다. 또는 1/100 번째 색인의.

액티브 운용 펀드가 장기적으로 지속적으로 벤치마크를 능가하는 데 어려움을 겪을 것이라고 믿는다면(알파 또는 초과 수익을 창출하는 것은 어렵습니다), ETF는 귀하에게 적합한 투자 상품입니다. ETF는 벤치마크에 저렴한 비용으로 투자할 수 있는 방법을 제공합니다.

ETF는 다양한 지수에 사용할 수 있습니다. 대형 ETF, midcapETF, 섹터별 ETF, 스마트 베타 ETF, 금 ETF, 채권 ETF 등이 있습니다. AnETF는 모든 인덱스에 대해 구성할 수 있습니다.

ETF의 작동 원리에 대한 좋은 동영상입니다.

ETF는 수동적으로 관리됩니다. 즉, 매매할 증권을 선택하는 펀드 매니저가 없습니다. 목표는 지수를 능가하지 않고 복제/추적하는 것입니다. 예를 들어, aNifty 50 ETF는 Nifty 50의 성과를 복제하려고 할 뿐입니다. 지수의 구성 요소가 변경되면 ETF의 구성 요소도 변경됩니다.

적극적으로 관리되는 뮤추얼 펀드는 벤치마크 지수를 능가하는 것을 목표로 합니다. 그건 그렇고, 패시브 관리 인덱스 뮤추얼 펀드가 있습니다. 벤치마크 지수를 추적하는 것도 목표입니다.

ETF는 운영 및 관리 비용이 적기 때문에 벤치마크보다 실적이 약간 떨어집니다. 지수와 ETF 수익률 간의 이러한 차이를 추적 오류라고도 합니다. 그건 그렇고, 관리 비용이 추적 오류의 유일한 이유는 아닙니다. ETF는 벤치마크 지수의 변화에 따라 포트폴리오를 정기적으로 재조정해야 하며 그러한 매수 또는 매도의 시기와 양은 추적 오류를 유발할 수 있습니다.

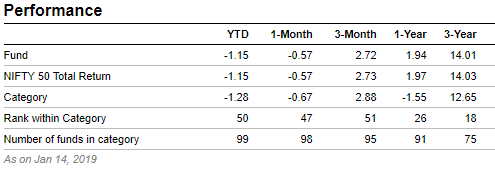

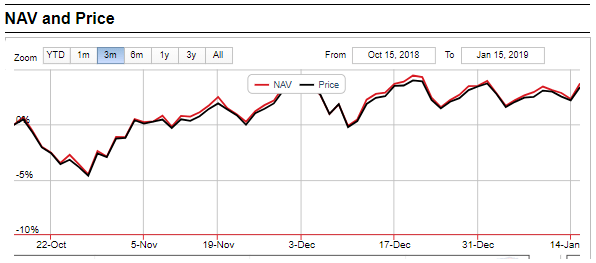

다음은 SBI Nifty 50 ETF의 성과입니다.

SBI Nifty 50 ETF가 벤치마크 Nifty 50 TRI보다 약간 뒤처져 있음을 알 수 있습니다.

펀드매니저가 참여하지 않기 때문에(활성 관리가 없음) 펀드매니저가 없습니다. 펀드가 벤치마크를 능가하는 데 어려움을 겪고 있다고 계속 걱정한다면 ETF는 훌륭한 투자입니다. ETF를 사용하면 벤치마크 수익을 얻을 수 있습니다. 펀드매니저 리스크가 없습니다.

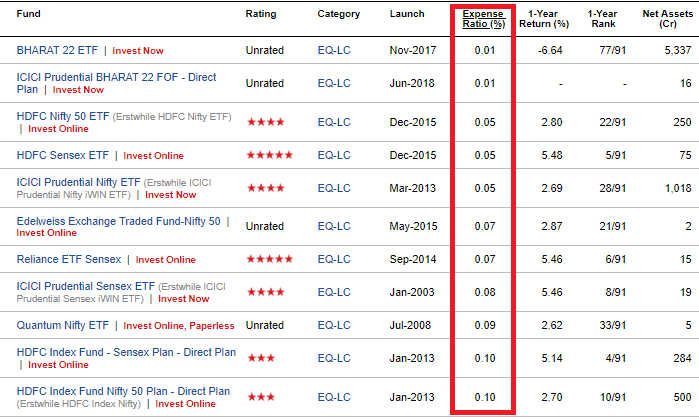

적극적으로 관리되는 뮤추얼 펀드의 비용 비율은 일반적으로 100bps에서 250bps 사이입니다. 수동적으로 관리되는 인덱스 펀드의 비용은 최대 50bps입니다. 베이시스 포인트(bps)는 0.01%입니다. 반면에 ETF는 5bp에서 25bp 사이의 비용이 듭니다.

ValueResearch 웹사이트에서 지출 비율을 기준으로 대형 펀드 목록을 정렬했습니다. 보시다시피 ETF와 인덱스 펀드가 목록을 지배합니다.

인덱스펀드는 수동적으로 관리되는 뮤추얼 펀드입니다. ETF와 마찬가지로 벤치마크를 반영하려고 합니다. 그러나 인덱스 펀드의 비용 비율은 일반적으로 ETF(동일한 벤치마크의 경우)보다 높습니다. 제가 알기로는 이것은 ETF와 인덱스 펀드가 작동하는 방식 때문입니다. 인덱스 펀드를 사용하면 펀드 하우스에서 사고 팔 수 있습니다. 여기에는 추가 운영 작업뿐만 아니라 트랜잭션 작업도 수반됩니다. 이것은 또한 추적 오류에 추가될 것이라고 생각합니다. ETF의 경우 AMC가 아닌 다른 투자자로부터 매수 및 매도합니다.

ETF의 경우 수수료 개념이 없습니다. 모든 것이 어떤 면에서는 직접적입니다. 적극적으로 관리되는 펀드와 인덱스 펀드는 Direct 및 Regular 변형 모두에서 사용할 수 있습니다.

ETF에는 출구 부하의 개념이 없습니다. 이탈 패널티 없이 원할 때마다 사고팔 수 있습니다.

ETF를 사용하면 주식과 마찬가지로 거래일 중 언제든지 사고팔 수 있습니다. 따라서 ETF의 경우 하루 동안 여러 매수 및 매도 가격을 갖게 됩니다. 반면, 뮤추얼 펀드의 경우 장 마감 후 AMC에서 고시하는 당일 NAV에서만 매매할 수 있습니다.

시장이 때때로 급격히 조정되어 하루가 끝날 때까지 회복되는 것을 본 적이 있을 것입니다. 뮤추얼 펀드를 사용하면 이러한 장중 움직임에서 이익을 얻을 방법이 없습니다. 당일 NAV에서만 판매 또는 구매합니다. 그러나 ETF를 사용하면 시장이 하락할 때 매수하고 시장이 같은 날 상승할 때 매도할 수 있습니다(또는 장기 보유). 말은 쉽지만 ETF는 유연성을 제공합니다.

ETF를 사용하면 귀하와 같은 다른 투자자/거래자로부터 매수 또는 매도할 수 있습니다. 뮤추얼 펀드의 경우 펀드 하우스에서 매수하거나 매도합니다.

자산 등급에 따라 다릅니다.

주식 ETF는 주식이나 주식 뮤추얼 펀드처럼 과세됩니다. 단기 이익(보유 기간 <=1년)은 15%로 과세되는 반면 장기 이익은 고정 10%로 과세됩니다(연간 Rs 1락의 LTCG는 면제됨).

부채 ETF 또는 아골드 ETF는 각각 부채 펀드 또는 금의 세금 처리를 받습니다. 단기 자본 이득(보유 기간 <=3년)은 한계 세율(세금 슬래브)로 과세됩니다. 장기 자본 이득은 인덱싱 후 20%의 세금이 부과됩니다.

과세 대상은 ETF 단위 판매 시에만 발생합니다.

두 가지 방법으로ETF 단위를 구매합니다.

ETF는 단순히 주식에 관한 것이 아닙니다. ETF는 자산 클래스에 사용할 수 있습니다. 인도에서는 선택의 범위가 상대적으로 제한적입니다. 여전히 Nifty와 같은 저명한 주식 벤치마크에 대한 ETF가 있습니다. 섹터별ETF가 있습니다. 예를 들어 Bank Nifty를 추적하는 ETF가 있습니다. 특정 산업에 대해 낙관적이라면 그러한 ETF를 통해 노출될 수 있습니다.

금 ETF가 있습니다. 국채 ETF가 있습니다. Hangseng 및 Nasdaq과 같은 글로벌 지수를 위한 몇 가지 ETF도 있습니다. NSE 웹사이트에서 활발히 거래되는 ETF 목록을 확인할 수 있습니다.

아산 투자자 여러분, 먼저 소극적으로 투자할지 소극적으로 투자할지 결정해야 합니다.

수동적으로 운용되는 펀드(인덱스 펀드 또는 ETF)는 알파(초과수익률)를 생성할 수 없습니다. 벤치마크 수익만 얻을 수 있습니다.

따라서 Nifty, Sensex 또는 기타 벤치마크를 능가하는 데 성공한다면 ETF는 적합하지 않습니다.

항상 최고의 성과를 내는 펀드를 원하는 사람이라면 ETF는 적합하지 않습니다.

친구의 포트폴리오가 자신의 포트폴리오를 능가하는 것을 견딜 수 없다면 ETF는 적합하지 않습니다.

ETF 투자를 선택하기 전에 ETF가 할 수 있는 것과 할 수 없는 것을 이해해야 합니다.

AnETF의 성능은 벤치마크의 성능을 반영합니다. 액티브 운용 펀드가 ETF(Nifty 50 ETF를 능가하는 대형 펀드)를 능가하는 경우가 있습니다. 액티브 펀드가 ETF 실적을 하회하는 경우가 있습니다. 장기적으로 ETF를 능가하는 몇몇 펀드가 있을 것입니다(뒤늦게야 알 수 있지만). 당신은 이것을 잘해야합니다.

ETF에 투자하려면 해당 벤치마크에 대한 믿음과 모든 소음을 무시할 수 있는 인내와 규율이 있어야 합니다.

제 생각에는 SEBI 합리화 및 뮤추얼 펀드 체계의 분류로 인해 액티브 운용 펀드가 대형주 공간에서 장기적으로 벤치마크(총 수익률 지수)를 일관되게 능가하기 어려울 것입니다. 액티브 운용 펀드가 장기적으로 벤치마크를 능가하지 않는다는 것은 아닙니다. 나는 많은 기금이 그럴 것이라고 확신합니다. 다만, 오늘 앉아 있으면 그 자금이 어떤 자금이 될 것인지 말하기가 쉽지 않습니다. 따라서 저비용 인덱스 펀드 또는 ETF는 대형주에 노출되는 좋은 방법입니다.

중소형주 영역에서는 보안 선택을 통해 장기적으로 더 나은 성과를 낼 수 있는 여지가 있다고 생각합니다. 따라서 적극적인 관리가 이 분야에 가치를 더할 수 있습니다. 어쨌든 현재로서는 중소형주에 인덱스 펀드나 ETF가 거의 없습니다. 그 이유 중 하나는 AMC(펀드 하우스)가 적극적으로 관리되는 펀드를 잠식하는 것을 원하지 않기 때문일 수 있습니다.

AMC는 액티브 관리에 대해 더 높은 수수료를 부과할 수 있기 때문에 액티브 펀드의 경우 훨씬 더 많은 돈을 벌 수 있음을 기억하십시오. 또 다른 이유는 중소형 ETF의 기초 증권의 유동성입니다. 기초 주식의 유동성이 충분하지 않은 경우(중소형주 지수의 기초 주식의 경우일 수 있음), ETF의 추적 오류가 더 커질 수 있거나 ETF의 시장 조성 활동에 영향을 미칠 수 있습니다(있는 경우).

흥미로운 부분은 NSE와 BSE가 전략 지수를 출시했다는 점입니다. 일반적으로 지수 가중치는 주식의 시가총액에 따라 다릅니다. 전략 지수(또는 스마트 베타 지수)는 변동성, 품질, 알파, 베타, 유동성, 배당 수익률, 성장, 가치 또는 이러한 요소의 혼합을 기반으로 구성됩니다. NSE 및 BSE 지수에 대한 자세한 내용은 해당 웹사이트에서 확인할 수 있습니다. 이 게시물에서는 그러한 지수의 유용성에 대해 다루지 않을 것입니다. 이러한 모든 지수에 대해 ETF를 사용할 수 있는 것은 아닙니다. 그러나 Nifty 및 Sensex(시가총액 기반 지수)와 같은 인기 있는 벤치마크에 비해 더 나은 위험 보상을 제공하는 스마트 지수를 추적하는 ETF가 몇 개 있습니다. 그러한 ETF에 대한 투자도 고려할 수 있습니다.

이러한 스마트 베타 ETF에 대한 투자를 권장하는 것은 아닙니다. 사용 가능한 옵션을 강조하고 싶습니다. 현재로서는 이러한 스마트 베타 지수에 노출되도록 하는 인덱스 펀드 계획이 없습니다(적어도 제가 알지는 못함).

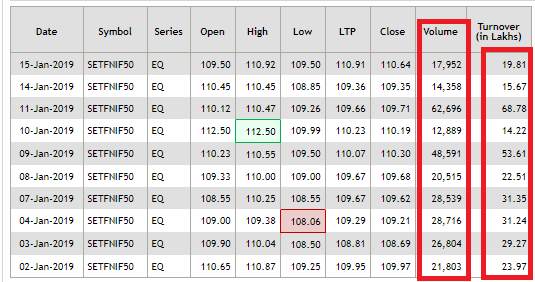

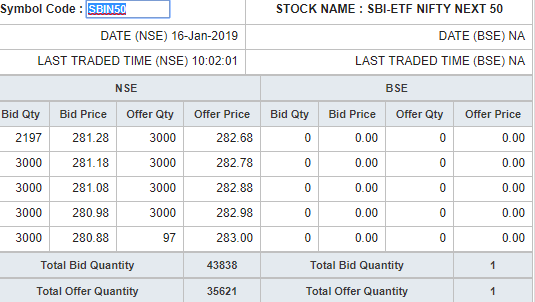

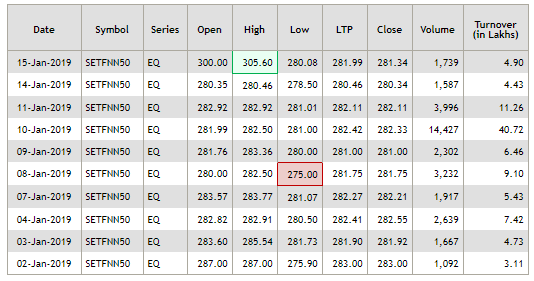

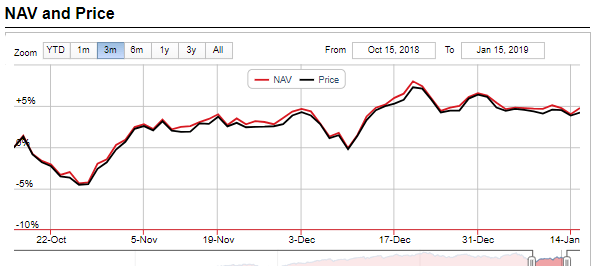

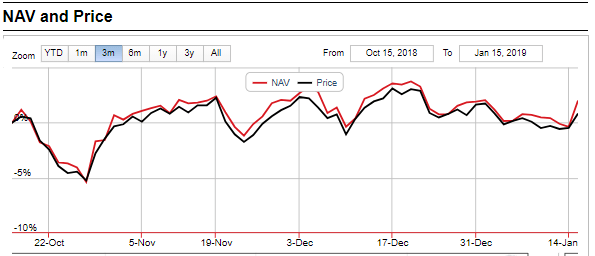

ETF를 선택하는 동안 더 큰 AUM과 더 높은 거래량에 집중하십시오. 더 중요한 것은 ETF 가격과 NAV의 차이에 초점을 맞추는 것입니다. ValueResearch 웹사이트에서 이 정보를 얻을 수 있습니다.

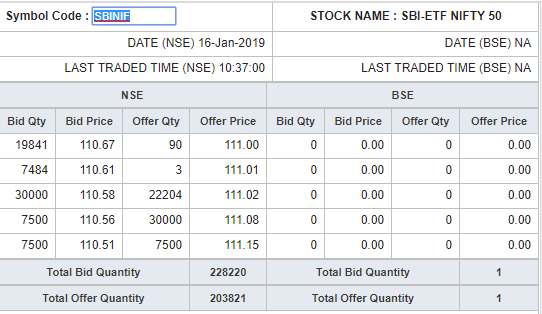

그런데 동일한 벤치마크에 대해 여러 ETF를 가질 수 있습니다. 예를 들어, 여러 Nifty 50 ETF가 있습니다. 거의 5-10 AMC가 Nifty 50 ETF를 출시했습니다. 각 Nifty 50 ETF의 위험 수익률 프로파일은 동일합니다. 투자자로서 당신은 낮은 가격-NAV 차이, 낮은 임팩트 비용, 편안한 거래량을 가진 것을 선택해야 합니다.

ETF에 투자하기로 결정하셨다면 명심해야 할 몇 가지 사항이 있습니다.

가격-NAV 갭이 낮고 합리적인 거래량으로 원하는 지수에 대한 ETF를 찾을 수 없다면 인덱스 펀드를 통해 해당 지수에 익스포저를 취하는 것이 좋습니다.

Nifty ETF와 Nifty Next 50 ETF의 AUM에는 큰 차이가 있음을 알 수 있습니다. 그러나 매수-매도 스프레드는 큰 차이가 없습니다. 매수호가 스프레드는 약 0.5%로 작지 않다. 또한 Nifty50 ETF의 거래량은 비례적으로 크지 않습니다(SBI Nifty 50 ETF에 비해).

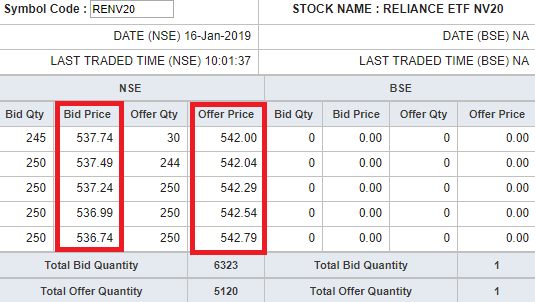

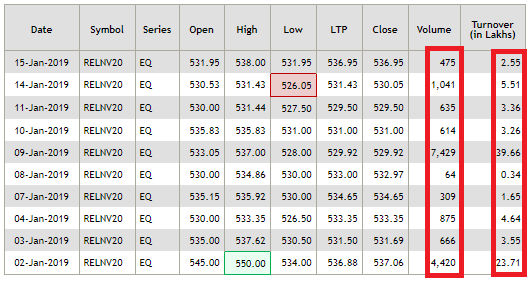

Reliance NV20은 볼륨이 더 낮습니다. 입찰-매도 스프레드도 약 1%입니다. 가격과 NAV 차이도 상당해 보입니다.

나는 ETF에 대한 경험이 많지 않습니다. 기사에 사실과 다른 부분이 있으면 저에게 편지를 보내거나 댓글 섹션에 지적해 주세요.