IRA는 개인 퇴직 계좌를 의미합니다. 전통적 IRA, SEP IRA 및 SIMPLE IRA를 포함한 세금 유예 IRA는 59 1/2세 이후 언제든지 적격 인출을 허용합니다. 그러나 Roth IRA는 또한 적격 인출이 가능하기 전에 최소 5년 과세 연도 동안 계좌를 개설할 것을 요구합니다. 인출은 금융 기관에 인출을 요청하고 소득세 신고서에 인출을 보고하는 두 부분으로 진행됩니다. Roth IRA에서 인출하고 세금을 내지 않아도 분배를 보고해야 합니다.

Roth IRA의 과세 연도를 확인하려면 금융 기관에 문의하거나 재무 기록을 확인하십시오. 인출이 적격 인출이 되려면 계좌가 5년 이상 과세되어야 합니다. Roth IRA가 5년 이상 과세되지 않은 경우 인출에 소득이 포함된 경우 소득세 및 벌금이 부과될 수 있습니다. 이 제한은 세금 유예 IRA에는 적용되지 않습니다.

IRA 분배 요청 양식을 작성하여 금융 기관에 분배를 요청하십시오. 이 양식은 금융 기관마다 약간 다릅니다.

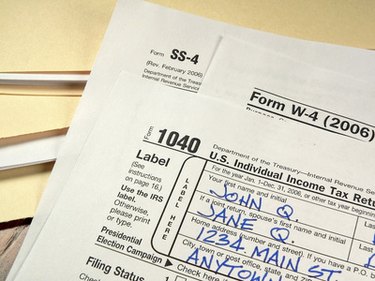

양식 1040 또는 1040A를 사용하여 소득세를 신고하고 분배 금액을 보고하십시오. 귀하는 귀하의 분배금 중 과세 대상이 있는 경우 해당 금액을 보고하는 금융 기관으로부터 양식 1099-R을 받게 됩니다.

귀하의 분배가 최소 5년의 과세 연도 동안 공개되지 않은 Roth IRA에서 나온 경우 양식 8606, 파트 III를 작성하십시오. 이 양식은 인출에 기여금, 수입 또는 둘 다 포함되는지 여부를 결정합니다. 인출에 수입만 포함된 경우 인출은 면세 및 과태료가 부과되지 않습니다. 인출에 수입이 포함된 경우 양식 5329를 제출하여 조기 인출 벌금을 계산해야 합니다.

양식 1040 또는 1040A

양식 5329

양식 8606