중국 정부의 단속에 대해 들어봤을 것입니다. 이로 인해 수많은 카운터의 주가가 하락했습니다.

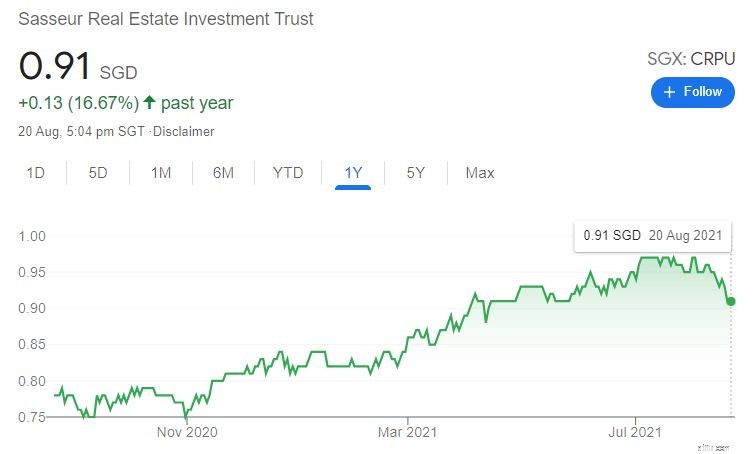

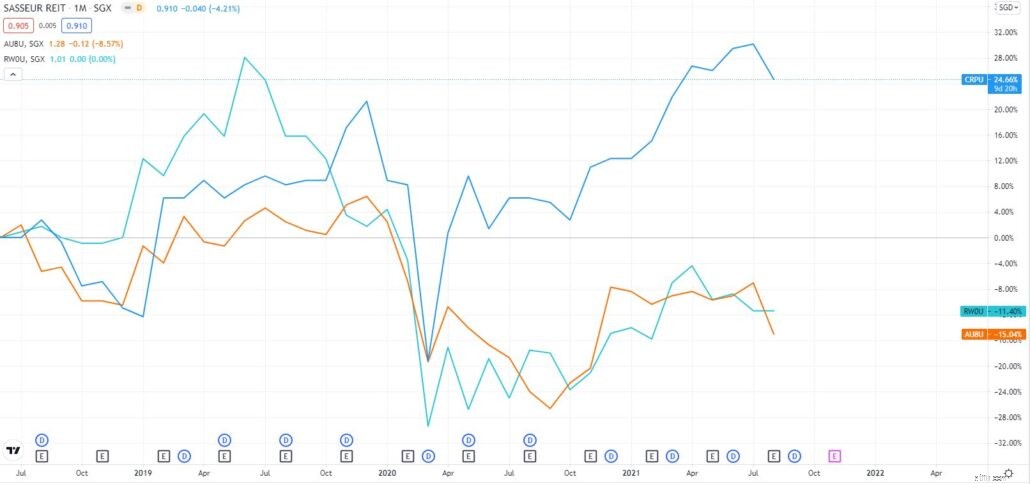

그러나 눈에 띄는 카운터가 하나 있습니다:Sasseur REIT (SGX:CRPU).

이 REIT는 CCP의 분노를 피한 것으로 보이지만 다른 중국 회사는 계속해서 타격을 받고 있습니다. 2021년 8월 21일 현재 주가는 S$0.91로 전년 대비 16.67% 상승했다. 그렇다면 무엇이 Sasseur REIT를 그토록 독특하고 탄력 있게 만드는 것일까요? 투자할 가치가 있는 REIT인가?

기본 사항을 살펴보겠습니다!

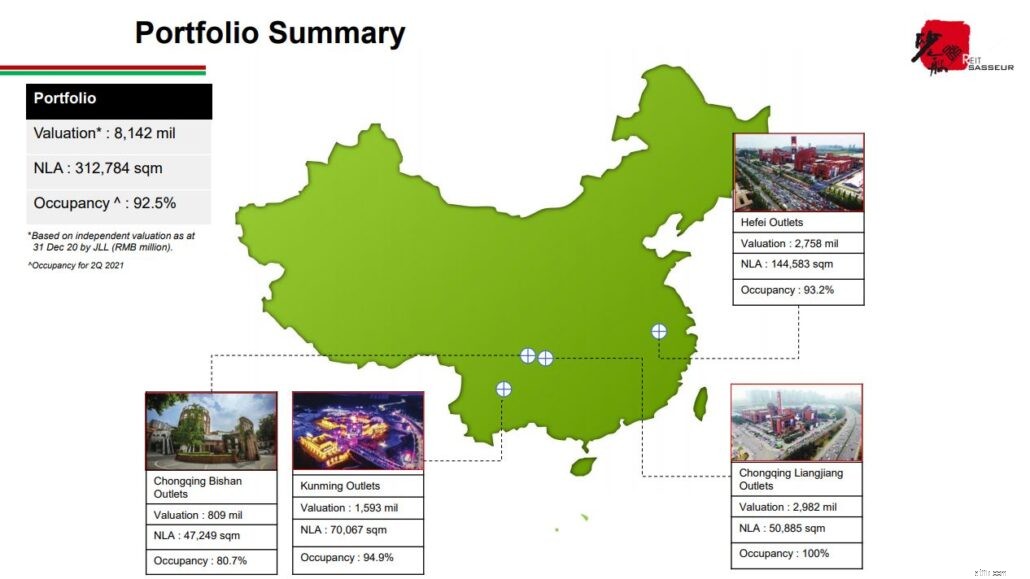

Sasseur REIT, 아시아 최초의 아울렛 몰 부동산 투자 신탁, 중국 아울렛 몰 포트폴리오 보유 , 2018년 3월 28일 싱가포르 거래소에 상장되었습니다. 현재 포트폴리오는 4개의 자산으로 구성되어 있습니다.

Sasseur(충칭 량장) 아울렛 가처분 소득이 더 많은 중산층 및 상류층 소비자를 대상으로 합니다. 가장 국제적인 브랜드를 제공하는 충칭의 쇼핑몰 중 하나입니다.

Sasseur(충칭 비산) 아울렛 쇼핑과 엔터테인먼트, 음식, 교육, 레저를 결합한 Bishan과 West Chongqing에 위치한 원스톱 쇼핑 장소입니다. 아울렛은 '슈퍼 아울렛' 비즈니스 모델을 따릅니다. , 이는 스폰서의 자산 전반에 걸쳐 공통적입니다. 이 비즈니스 개념은 순수한 소매점에서 쇼핑 및 라이프스타일 목적지로 아울렛 몰을 변환하여 더 많은 방문자를 유치하기 위해 노력합니다. 이 특정 매장의 경우 "Super Children's Center"를 찾을 수 있습니다. 여기에는 다양한 유아 및 아동복 매장, 유아 교육 및 심화 센터, 어린이를 위한 놀이터 및 사진 촬영 장소, 어린이 극장이 있습니다. 또한 '슈퍼 스포츠 홀'이 있습니다. 다양한 스포츠 브랜드의 스포츠 트레이닝 센터와 아울렛 매장을 찾을 수 있는 곳입니다.

Sasseur(허페이) 아울렛 중산층 소비자를 대상으로 하며 다양한 레크리에이션 옵션과 고급 브랜드 소매점을 갖추고 있습니다. 또한 중국 동부에서 가장 큰 영화관 중 하나와 UME 영화관 체인에 속한 허페이 최초의 5성급 영화관이 있습니다.

Sasseur(쿤밍) 아울렛 운남성 최대 규모의 아울렛 몰입니다(GFA 기준). 프리미엄 라벨에 대한 관심이 높아지고 있는 중산층 쇼핑객을 대상으로 합니다. 또한 아울렛 몰 쇼핑, 의료 서비스, 엔터테인먼트 및 문화 시설을 포함한 다양한 소매 대안을 제공하여 고객에게 더 많은 지출과 충성도를 장려하는 완전한 라이프스타일과 여가 경험을 제공합니다.

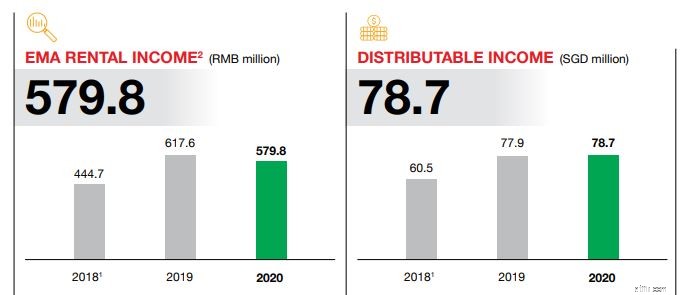

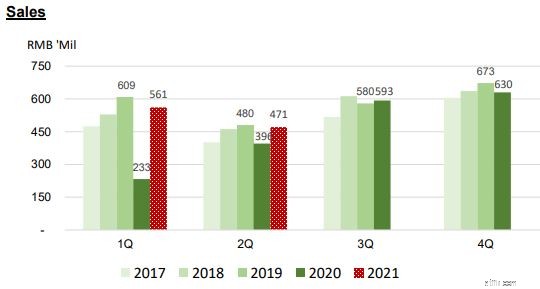

지난 3년 동안 Sasseur REIT의 재무 성과를 보면 2018년부터 2020년까지 비교적 좋은 성과를 내고 있음을 알 수 있습니다. . Sasseur의 세입자는 전염병의 영향을 받았습니다. , 다른 여러 REIT의 경우와 마찬가지로 2020년에는 2019년보다 아울렛 판매가 감소했습니다.

그 결과 전년에 비해 임대 수입이 감소했습니다 . 그러나 Sasseur의 2020년 분배 가능 소득이 2019년보다 더 높은 것을 보고 놀랐습니다. 추가 조사에서 이러한 불일치는 분배 조정*, 공정 가치 조정 및 세금으로 인해 회사에 2020년이 더 나은 해로 보이게 했습니다.

공정 가치 조정 및 세금 전의 전체 수익만 고려하고 분배 조정을 제외하면 2020년은 S$80.2백만인 반면 2019년은 S$84.3백만으로 2020년이 약간 감소했음을 나타냅니다. .

*배분조정에는 운용사의 운용보수 단위로 지급한 비과세 손금, 부채관련 거래비용 선지급, 투자부동산의 공정가치변동, 이연법인세비용, 파생금융상품의 공정가치변동, 미실현환율이 포함됩니다. 차이점.

최근 분기 실적을 살펴본 후 투자자들은 2020년 상반기에 비해 2021년 상반기에 임대 수입이 17.4% 증가했다는 사실을 알고 안도했습니다. 또는 회사의 최신 2021년 2분기 결과에 따르면 S$5,320만에서 S$6,250만 사이입니다.

마찬가지로 배분 가능 소득이 32% 증가했습니다. 또는 2020년 상반기 S$34.2백만에서 2021년 상반기 S$45.4백만으로 REIT가 회복의 길에 있음을 나타냅니다.

더 진행하기 전에 다른 리테일 리츠와 상당히 다른 Sasseur REIT의 임대 소득 모델을 공유하고 싶습니다. 임대 수입을 임차인의 실제 판매 성공과 연결하는 '판매 중심' 자산 관리 모델을 사용합니다. .

결과적으로 Sasseur REIT의 수입은 둘로 나뉩니다. 첫 번째는 고정 구성요소입니다. , 매년 3%씩 증가하며 가변 구성요소 이는 테넌트 각각의 총 판매액의 일정 비율로 고정됩니다.

이 전략을 통해 경영진은 자신의 이익을 임차인의 이익과 일치시킬 수 있으며, 이는 탄력적인 임차인 기반을 생성할 건강한 패러다임입니다.

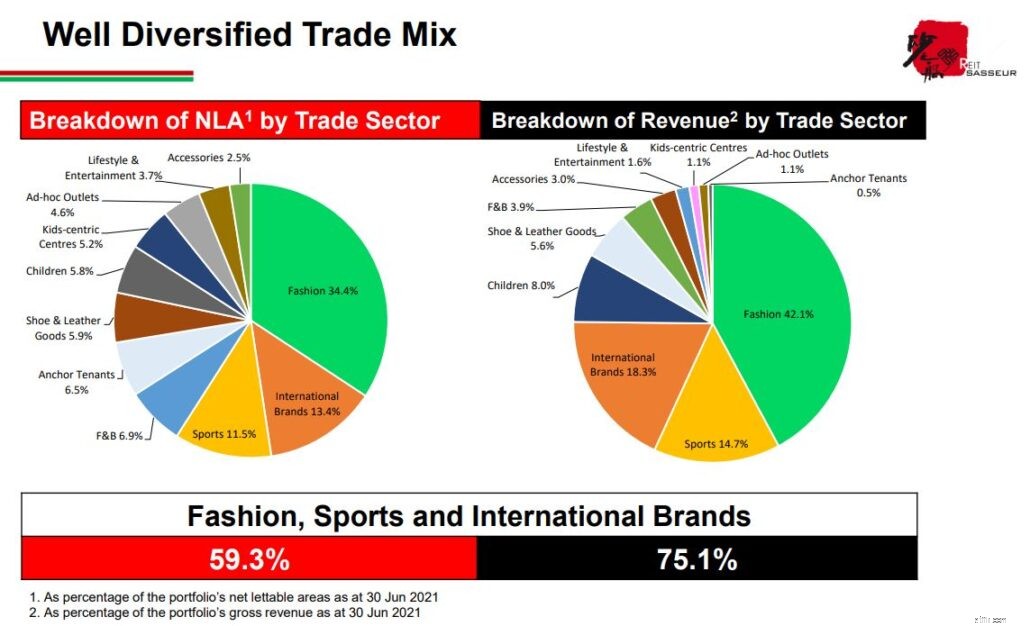

Sasseur REIT는 11개의 서로 다른 무역 부문을 포함하는 균형 잡힌 포트폴리오를 보유하고 있습니다. . 패션, 스포츠 및 외국 브랜드는 포트폴리오 NLA의 59.3% 이상, 포트폴리오 수익의 75.1% 이상을 차지하는 상위 3개 무역 부문입니다.

제 생각에 Sasseur는 현재 소수의 부문에만 집중되어 있습니다. 근데 헐 아울렛몰인데 뭐라고 하면 될까요?

경영진에 따르면 가까운 장래에 더 많은 음식 및 음료 대안과 생활 방식 활동이 도입될 예정이며 정말 기대되는 부분입니다.

개별 세입자의 경우 상위 10대가 전체 총 수익의 약 15.5%를 차지했습니다. 2020년 말. 이러한 임차인의 다양화는 단일 임차인에 대한 의존도를 줄이고 Sasseur 포트폴리오의 탄력성을 향상시킵니다.

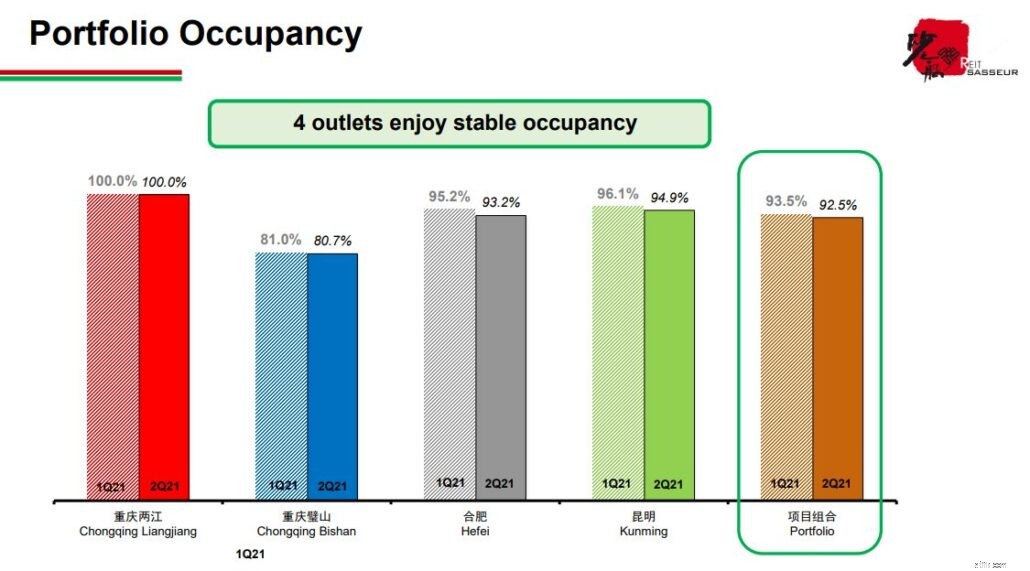

Sasseur의 포트폴리오 점유율은 작년에 대유행이 닥쳤을 때도 비교적 안정적이었습니다.

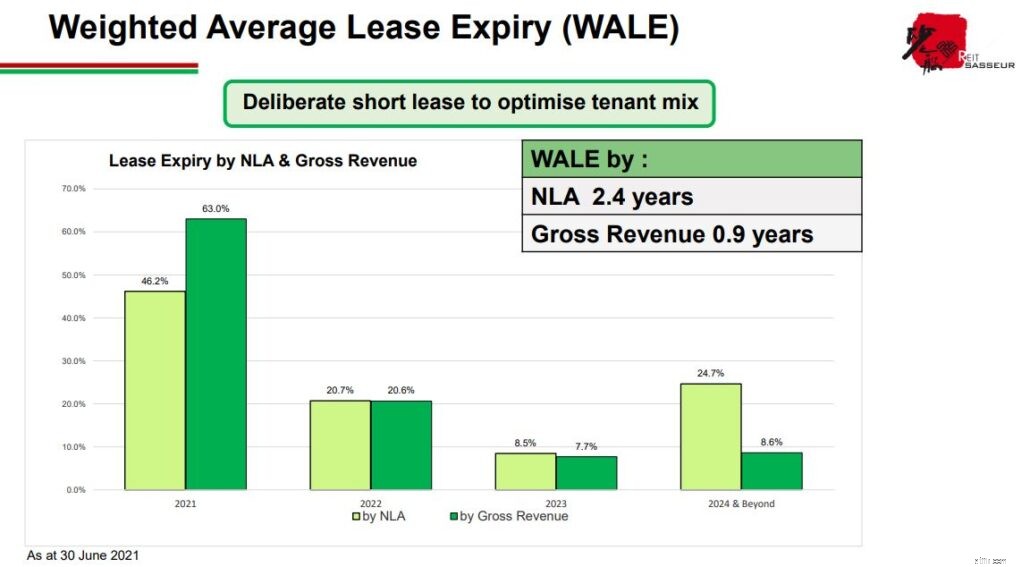

다른 리테일 리츠에 비해 사서의 임대기간은 상대적으로 짧다. 주요 임차인은 5년에서 10년의 임대 기간을 가지고 있으며 다른 임차인은 1년에서 3년의 임대 기간을 가지고 있습니다.

Sasseur의 경영진에 따르면 이것은 의도적으로 수행된 것입니다. 실적이 저조한 비즈니스를 단계적으로 제거하고 소비자 트렌드에 더 부합하는 브랜드로 교체하기 위해 더 짧은 임대 기간을 제공하기로 선택했습니다. 또한 더 높은 요율로 성공적인 브랜드의 임대를 연장했습니다. .

Sasseur REIT는 쇼핑몰을 시장 동향에 따라 최신 상태로 유지하여 소비자에게 더 매력적으로 보일 수 있기 때문에 이는 환상적인 아이디어로 보입니다. 그러나 양날의 검이기도 합니다. 임대 기간이 짧을수록 공실 위험이 더 높기 때문입니다.

그럼에도 불구하고 일을 하는 방식에는 옳고 그름이 없으며 Sasseur REIT는 높은 점유율을 유지하고 있는 것으로 보이며 이는 그들의 전략이 효과가 있다는 긍정적인 지표입니다.

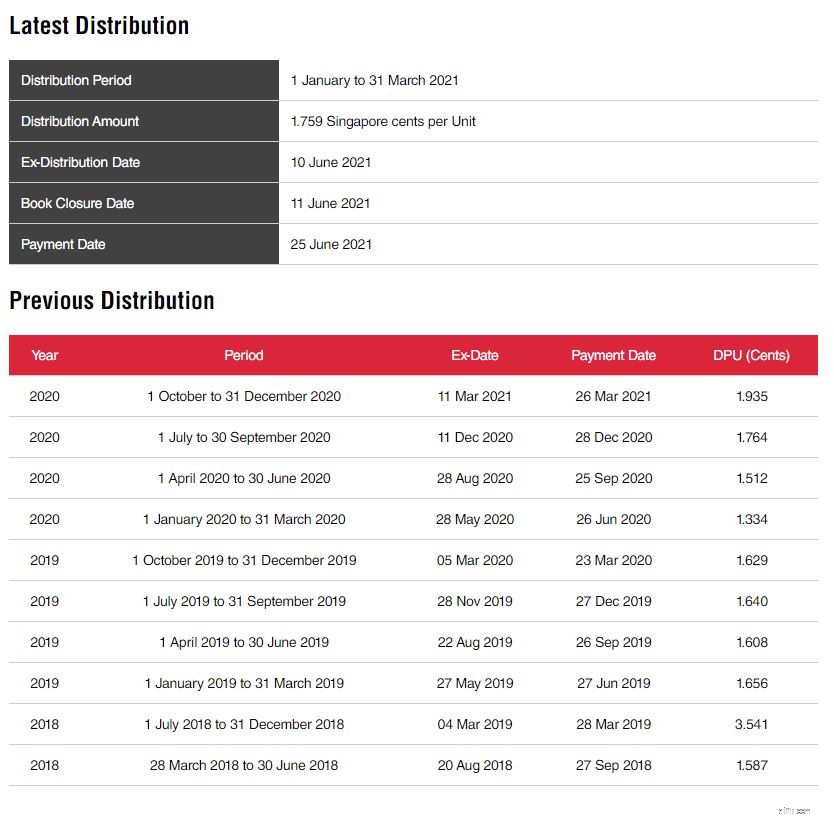

상대적으로 균등한 분배 가능 소득으로 Sasseur의 DPU도 설립 이후 지난 3년 동안 비교적 변동이 없었습니다.

또한 Sasseur REIT의 배당성향이 상당히 높습니다 , 대부분의 분기가 100%를 초과합니다.

회사의 지불금이 100% 이상이면 번 것보다 더 많은 돈을 주는 것이며 이는 장기적으로 지속 가능하지 않습니다. 나에게 이것은 거대한 위험 신호입니다.

다음으로, 지난 3년 동안 NAV가 크게 변경되지 않았음을 알 수 있습니다. 이는 REIT의 대량 구매가 없기 때문일 수 있습니다.

대차대조표가 탄탄한 리츠는 어려운 시기에도 좋은 성과를 낸다.

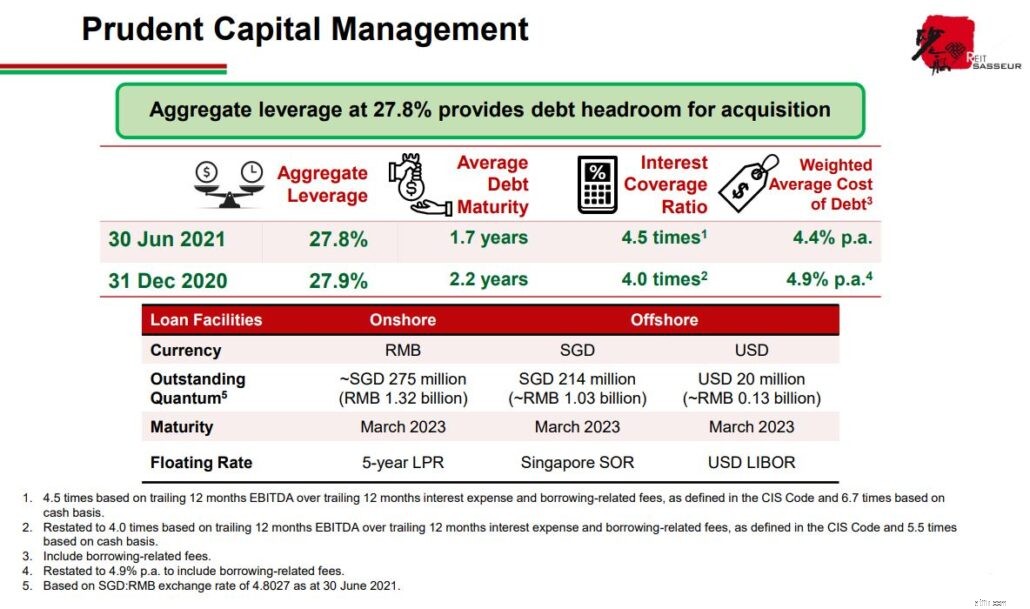

2020년 6월 30일 현재 Sasseur REIT의 기어링 비율은 27.8%입니다. , 이는 규제 한도인 50%보다 훨씬 낮습니다. 또한 4.5배의 이자보상배율이 있습니다. , REIT에 필요한 경우 약간의 호흡 공간을 제공합니다.

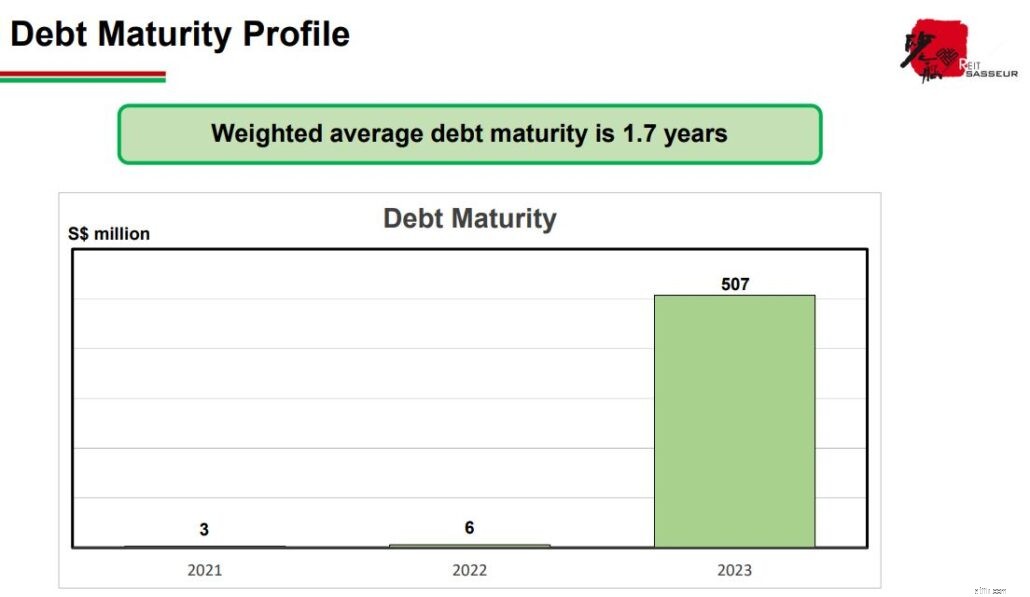

Sasseur의 부채 만기는 아래 차트에서 볼 수 있듯이 주로 2023년에 집중되어 있습니다.

총 자산이 S$1,857백만인 이 부채는 회사 전체 자산의 거의 1/3입니다 - 나를 긴장하게 만든다.

Sasseur에 투자하기로 결정했다면 이 총 부채를 주시하고 경영진이 2023년 이전에 이를 분산하거나 줄일 수 있는지 확인해야 합니다. 그렇지 않으면 Sasseur가 곧 신용 위기에 직면할 수 있습니다.

좋은 리츠는 일반적으로 강력한 재정 지원을 받는 리츠입니다.

Sasseur REITs의 후원자는 57.82% 소유권을 보유한 Sasseur Cayman Holding Limited입니다. 회사에서. 이 비율은 다른 REIT보다 훨씬 높지만 Sasseur REIT와 후원자의 이해관계가 일치한다는 점에서 긍정적입니다.

좋은 스폰서가 있는 리츠는 명성을 쌓을 수 있어 금융기관으로부터 대출을 받을 때 더 저렴한 이자를 받을 수 있다. 그러나 Sasseur의 데이터에 따르면 현재 가중 평균 자금 조달 비용이 4.4%이기 때문에 후원자가 미약한 것으로 보입니다. . 다른 저금리 옵션을 사용하면 높은 것으로 간주될 수 있습니다.

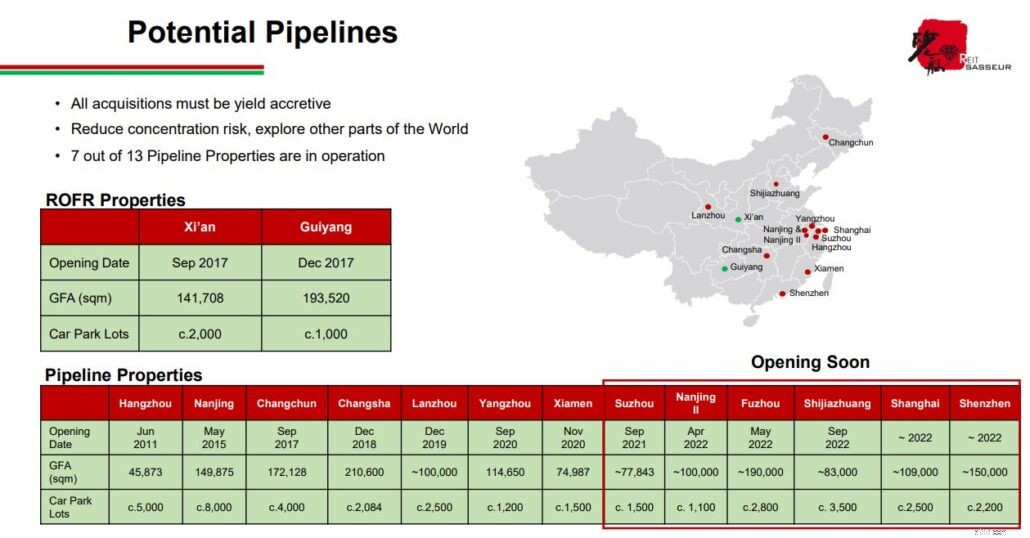

좋은 스폰서는 또한 Sasseur REIT가 인수할 수 있는 자산 파이프라인을 보장하며 중국 최고의 아울렛 몰 운영업체 중 하나인 Sasseur REIT의 스폰서가 파이프라인에 총 12개의 프로젝트를 가지고 있다는 점 Sasseur REIT가 잠재적으로 인수할 수 있습니다.

*REIT와 그 후원사는 일반적으로 첫 번째 거부 동의 권리가 있습니다. 결과적으로 후원자가 자산을 판매하기를 원할 때 REIT는 시장에 공개되기 전에 해당 자산을 취득할 수 있는 기회를 갖게 됩니다.

중국 고객은 2019년에 1,110억 달러를 사치품에 지출했으며 이는 이 범주에서 전 세계 지출의 3분의 1 이상을 차지합니다. 중국 경제가 개선됨에 따라 Sassuer의 경영진은 이 가치가 2021년에 증가할 것으로 예상합니다.

China Insights Consultancy에 따르면 2021년에서 2030년 사이에 중국의 소매점 시장은 연간 복합 성장률 17.9%로 성장할 것으로 예상됩니다. .

이는 부분적으로 규모와 소비력이 확대되고 있는 중국의 중산층 때문일 수 있습니다. 구매자들은 2, 3선 도시에서도 더 똑똑해지고 좋은 브랜드, 디자인, 트렌드에 대해 더 많이 의식하고 있습니다.

라이프스타일 경험을 제공하기 위한 콘센트에 대한 상당한 필요성이 존재합니다. 즉, 일부 사치품은 온라인으로 구매할 수 있지만 열망적인 라이프스타일과 쇼핑 경험을 제공하는 경우 많은 구매자는 여전히 오프라인 매장을 선택합니다.

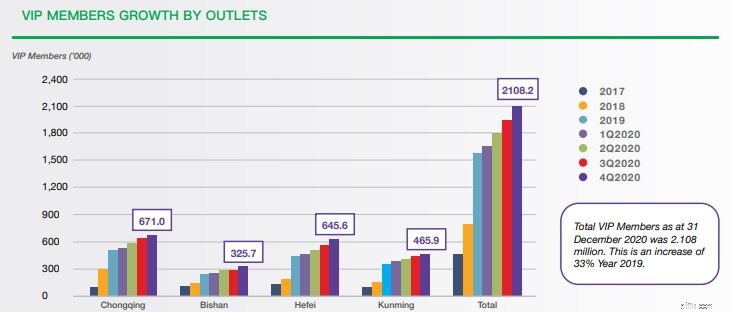

VIP 멤버십은 회사의 판매 목표를 달성하는 데도 중요합니다. VIP 회원이 매년 증가하는 것을 보니 정말 놀랍습니다. . 실제로 전체 VIP 회원 수는 12.5% 증가하여 2021년 상반기에 237만 명에 이르렀습니다.

앞서 언급했듯이 Sasseur REIT의 배당성향은 상당히 높으며 대부분의 분기가 100%를 상회합니다. 회사가 버는 것보다 더 많이 지불하면 장기적으로 지속 가능하지 않습니다.

투자자들이 더 높은 배당금을 받는 것은 훌륭하지만 장기적으로 REIT가 이를 유지할 수 있도록 해야 합니다. 투자자들이 Sasseur REIT에 투자하기로 결정한 경우 이를 면밀히 주시할 것을 권장합니다.

Capitaland China Trust에 대한 기사에서 언급했듯이 온라인 쇼핑 트렌드의 증가는 투자자가 주의를 기울여야 하는 영역 중 하나입니다. 중국의 온라인 구매는 매년 꾸준히 증가하고 있습니다. , Taobao 및 Pinduoduo와 같은 저비용 배송 플랫폼의 성장 덕분입니다. eMarketer에 따르면 2021년에는 전자상거래가 중국 전체 소매 판매의 52.1%를 차지할 것으로 예상되며 이는 작년의 44.8%에서 증가한 수치입니다.

또한 eMarketer의 보고서에 따르면 오프라인 판매는 전년도 18.6%에 이어 2021년에는 9.8% 감소할 것으로 예상됩니다. 이러한 추세가 계속된다면 Sasseur REIT는 틀림없이 영향을 받을 것이므로 투자자들은 이를 주의 깊게 관찰해야 합니다.

그럼에도 불구하고 Sassuer 경영진은 온라인 쇼핑으로의 이동이 증가하고 있음을 인식하고 이에 대응하여 WeChat Mini 앱과 같은 온라인 판매 이니셔티브를 구현했습니다. . WeChat Mini 앱을 사용하면 매장에서 브랜드 파트너와 협력하여 라이브 스트리밍 세션을 개최할 수 있습니다. . 2021년 2분기에 개최된 2시간 분량의 라이브 스트림은 각각 90,000명 이상의 시청자를 확보했습니다.

중국은 또한 비슷한 선진국에 비해 1인당 소매 공간이 훨씬 더 낮습니다. , UBS에 따르면. 나는 소매 쇼핑몰이 서비스가 부족한 소매 시장과 시민들의 소득 수준 증가를 고려할 때 향후 10년 동안 미국에서 번창할 것이라고 예측합니다.

UBS에 따르면 인터넷 거대 기업과의 파트너십과 '경험 또는 편의성'으로의 전환도 이러한 쇼핑몰의 주요 성공 동인이 될 것입니다. Sasseur REIT가 이미 이러한 요소에 대해 작업하고 있다는 사실을 알게 되어 기쁩니다.

Sasseur REIT에 대해 처음 듣는 것이므로 투자하는 것이 안전하지 않다고 느낄 수 있습니다. 그러나 투자자들은 Sasseur REIT가 SGTI(Singapore Governance and Transparency Index)에서 높은 순위를 기록하고 있다는 사실에 안도할 수 있습니다. .

2021년에는 Sasseur REIT가 17위 를 기록했습니다. 25위 위 작년 장소. 또한 SPH REIT, Keppel DC REIT 및 Frasers Centrepoint REIT와 같은 인기 있는 REIT보다 순위가 훨씬 높습니다.

그렇다면 지금 Sasseur REIT는 좋은 투자처일까요?

얼마나 가치가 있는지 살펴보겠습니다.

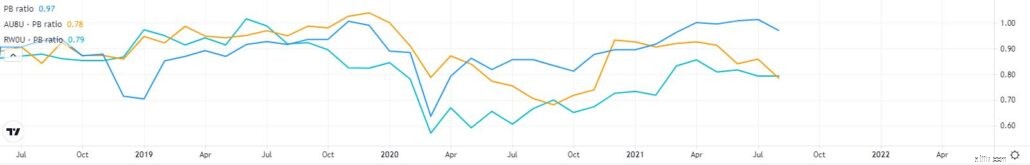

Sasseur REIT의 현재 PB 비율이 약 0.97임을 감안할 때 지난 5년 동안의 평균 PB 비율은 약 0.92입니다. 저는 Sasseur REIT가 현재 상당히 평가되어 있다고 생각합니다. .

Sasseur REIT는 PB 비율이 각각 0.78 및 0.79인 Capitaland China Trust 및 MapleTree NAC Trust와 같은 동료에 비해 약간 비싸다는 결론을 내릴 수 있습니다.

단, 사서리츠는 다른 리츠와 달리 아울렛몰을 운영하고 있기 때문에 절대적인 비교가 아님을 유념하시기 바랍니다.

반면에 연간 배당 수익률이 7.09%인 수년간의 배당 수익률을 살펴보면 Sasseur REIT가 약간 고평가되어 있다고 말하고 싶습니다 평균 수익률에 비해

그러나 배당수익률이 5.9%, 6.11%인 동종 캐피털과 차이나 트러스트, 메이플트리 NAC 트러스트에 비해 각각 Sasseur REIT의 배당금이 매력적으로 보입니다.

결론적으로 Sasseur REIT는 독특한 Art-Commerce Business 모델과 REIT의 이익을 임차인과 일치시키는 임대 구조로 인해 주목할 만하다. Sasseur REIT는 지난 3년 동안의 일관된 재무 성과 때문에 많은 투자자에게 적합한 투자가 될 것 같습니다.

그러나 배당금이 많기 때문에 이 REIT가 얼마나 지속 가능한지 확신할 수 없기 때문에 그동안 이 REIT에 대한 투자를 보류할 것입니다.

또한 투자자들은 현재 발병으로 인해 아래 그래프에서 볼 수 있듯이 회복 1년 후인 2021년 매출이 감소했다는 점에 유의해야 합니다.

저는 현재 Sassuer REIT에 어떤 직책도 없습니다.