이 기사는 2019년 SGX 정기 주식 적금 행사에서 제가 투자 여정을 시작하고 싶어하는 수백 명의 젊은 투자자들에게 발표한 저의 연설을 보완하기 위해 작성되었습니다.

제가 공유한 주제는 주식 ETF와 채권 ETF를 활용한 포트폴리오 구축이었습니다. 이것은 너무 많은 노력을 들이지 않고도 적절한 수익을 얻기 위해 투자를 DIY하려는 투자자를 위한 매우 간단한 아이디어입니다.

로보어드바이저와 같은 온라인 플랫폼을 사용하여 수수료를 절약할 수도 있습니다. 그래서 "로보어드바이저 덕분에 혼자 할 수 있어"라고 말하는 것과 비슷합니다.

지난 주에 제 강연을 놓쳤을 경우를 대비하여 여기에 쓰기 및 슬라이드가 있습니다!

틀;DR

아래에서 전체 세부 정보로 이동합니다.

하지만 먼저... 포트폴리오의 의미를 정의하겠습니다(완전한 초보자용).

당신이 축적한 주식 및/또는 채권의 조합입니다.

맛있는 치킨 라이스 한 접시를 만들기 위해 치킨과 쌀이라는 두 가지 재료가 모두 필요한 것처럼, 수익성 있는 포트폴리오를 구축하려면 주식과 채권이 모두 필요합니다.

정말 간단합니다.

이제 콘텐츠의 핵심으로 넘어가 보겠습니다.

투자를 시작하기 전에 스스로에게 다음과 같은 간단한 질문을 해볼 수 있습니다.

"주식 시장이 하락하면 얼마를 잃을 수 있습니까?"

이 숫자가 높을수록 위험 허용 범위가 높아집니다.

그리고 이 수치가 낮을수록 위험 허용 범위가 낮아집니다.

대부분의 투자자들은 자신의 장점(잠재적 이익)을 과대평가하고 단점(위험)을 과소평가하기 때문에 일반적으로 손가락을 불태우기 때문에 이 질문이 중요합니다.

수익을 내고 싶다면 위험을 매우 신중하게 관리해야 합니다. 안전하게 투자하면 이익이 따를 것입니다.

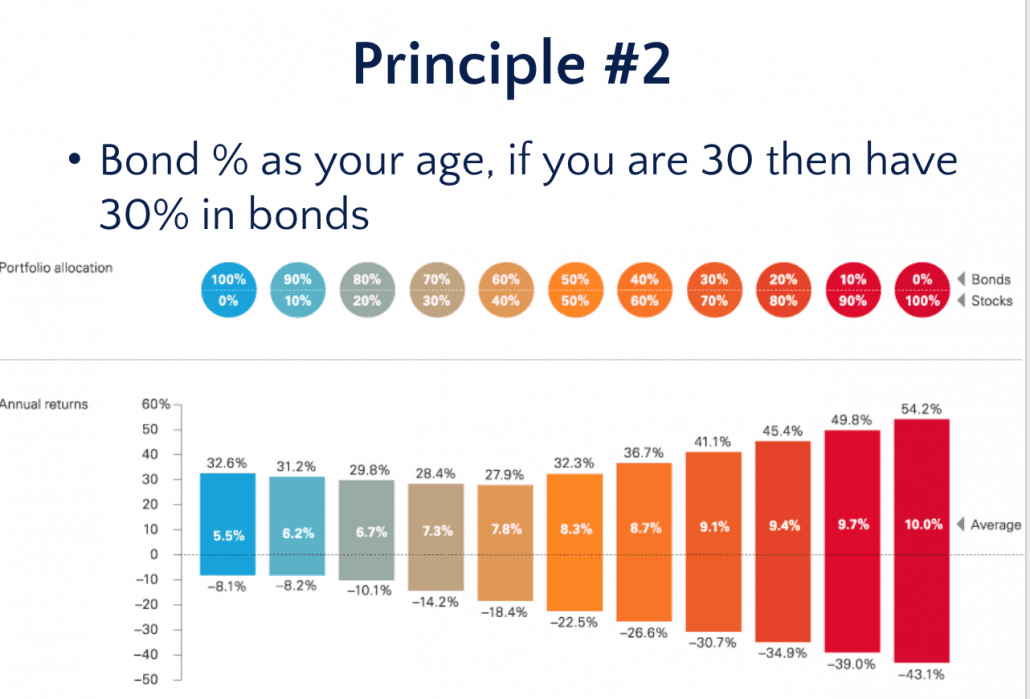

위험 허용 범위가 명확해지면 주식 채권의 배분 비율을 결정할 수 있습니다.

많은 위험을 감내할 수 없다면 포트폴리오의 더 많은 부분을 채권에 할당하는 것이 좋습니다.

또한 주식 시장은 대부분 채권 시장에 반비례한다는 점을 고려하십시오(예:주식 시장이 급락할 때 일반적으로 채권 시장은 잘 될 것입니다)

대부분의 전통적인 투자 전문가는 나이가 들수록 더 많은 포트폴리오를 채권에 할당할 것을 권장합니다. 즉, 올해 30세이고 포트폴리오의 30%가 채권에 있다면 5년 후 35세가 되면 이 비율을 35%로 높이는 것이 좋습니다.

물론 이것은 권장 사항이며, 엄격하고 빠른 규칙이 아닙니다.

그러나 얼마나 손실을 감수할 수 있는지는 항상 명확합니다.

예:

30%의 손실만 감수할 수 있다면 주식에 70%, 채권에 30%를 넣어야 합니다. 10%의 손실만 감수할 수 있다면 주식에 20%, 채권에 80%가 있어야 합니다.

이제 다음 문구에 대해 들어보셨을 것입니다.

측정되는 것이 향상됩니다.

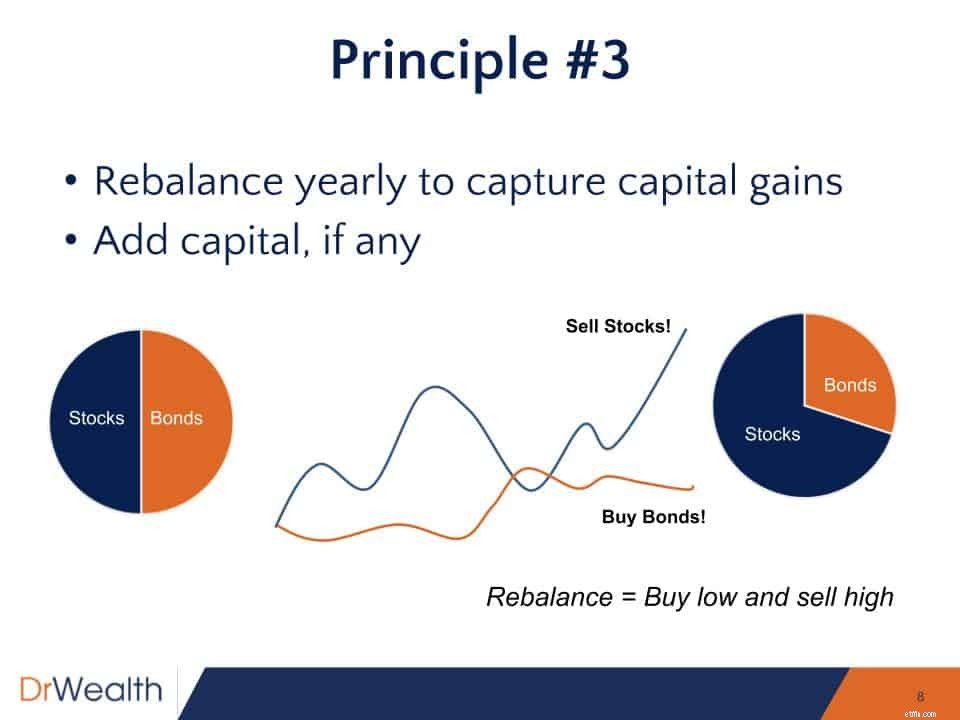

적어도 1년에 한 번 포트폴리오 성과를 검토해야 합니다. 취해야 할 중요한 조치는 균형을 재조정하는 것입니다. 포트폴리오.

재조정은 매년 자본 이득을 실현하는 데 도움이 됩니다.

포트폴리오를 한 번 구축하고 실행할 수 있다고 기대할 수는 없습니다. 이는 Robo-Advisor나 알고리즘 투자 기계가 아닙니다.

걱정하지 마세요. 재조정은 보석이 아닙니다. 조금도.

Lemme 당신과 함께 예제를 실행:

주식과 채권 모두에 50-50을 할당하는 포트폴리오를 구축했다고 가정해 보겠습니다.

주식과 채권에 60-40 배분한 경우(예:주식이 채권을 능가하고 10%의 이익을 낸 경우) 연말에.

주식 시장은 일반적으로 채권 시장과 반대로 작동한다는 점을 염두에 두고 10% 증가한 주식을 고점에서 매도하고 채권에서 10%를 저점에서 추가로 구매하여 포트폴리오의 균형을 재조정합니다.

싸게 사서 비싸게 파는 데 정확히 얼마나 도움이 되는지 알 수 있습니까?

물론 저는 50-50의 주식 채권 포트폴리오 할당을 사용했습니다. 이 재조정 전략을 자신의 개인 포트폴리오 비율에 적용할 수 있습니다.

한 가지 기억해야 할 사항은 다음과 같습니다.

최소 1년에 한 번은 재조정해야 합니다.

이는 수익을 실현하고 목표 주식 채권 할당을 유지하는 데 도움이 됩니다!

회사에서 AGM을 하거나 조직에서 연례 재무 감사를 하는 것처럼…

정확히 얼마나 많은 이익을 얻었는지 알기 위해 매년 포트폴리오를 검토해야 합니다.

괜찮은. 이것이 수익성 있는 포트폴리오를 관리하는 3가지 원칙입니다.

이제 새로운 투자자로서 특정 주식이나 채권을 선택하는 것이 불편할 수 있습니다.

그래서 저는 보통 신규 투자자들에게 ETF를 추천합니다.

그러나 모든 ETF가 안전한 것은 아닙니다. 잘못된 지수를 사면 돈이 불타오르는 것을 볼 수 있습니다.

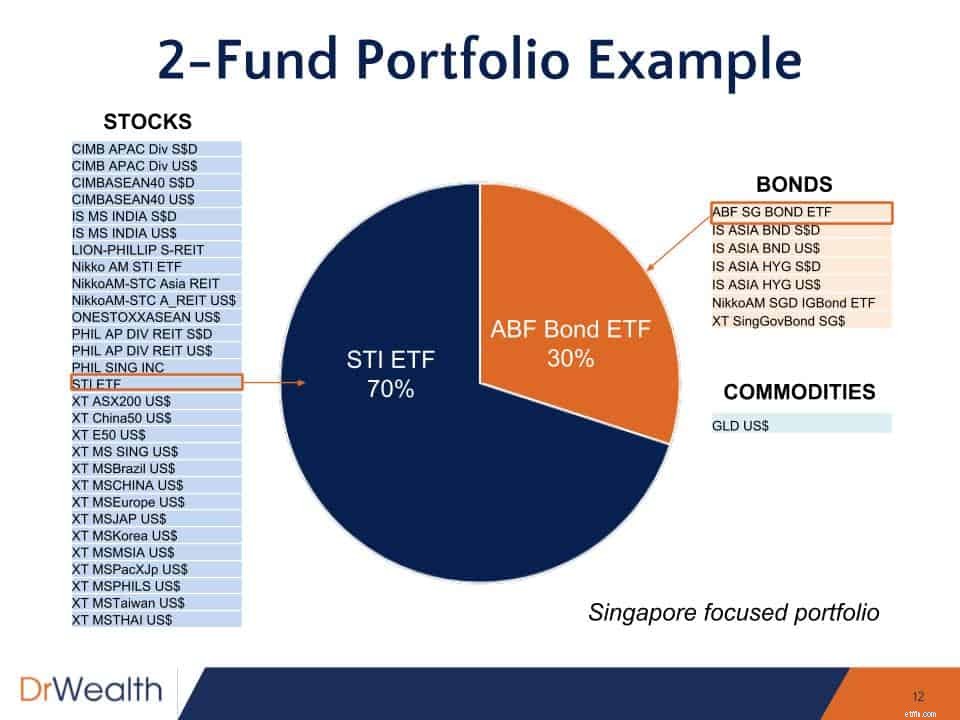

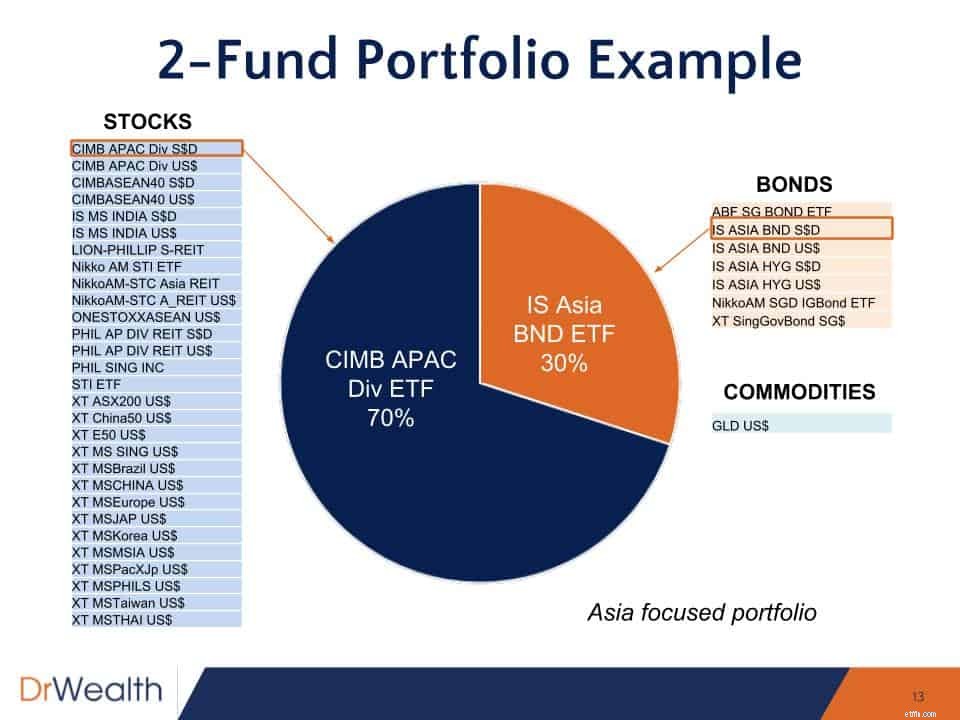

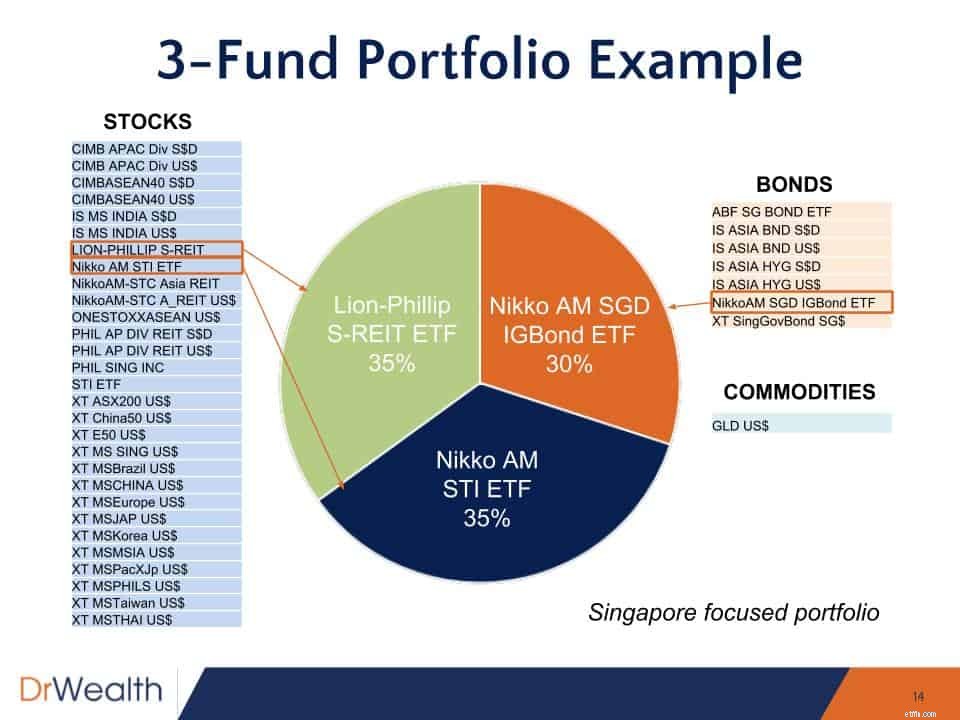

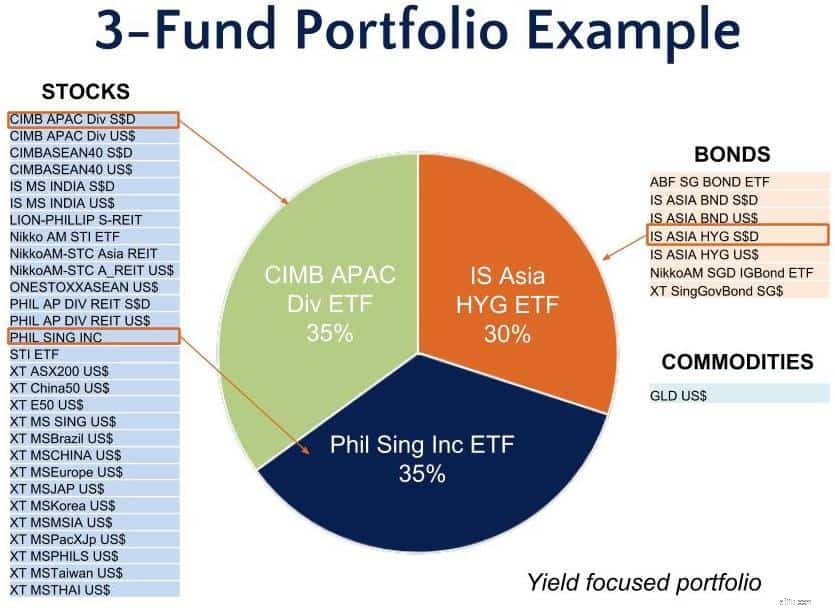

또한 SGX에 상장된 ETF를 사용하여 자신의 포트폴리오를 구축하는 방법에 대한 몇 가지 예를 제공했습니다. 예시는 70%의 주식과 30%의 채권 포트폴리오를 기반으로 구축되었습니다.

지리 또는 수익률별로 포트폴리오 초점을 기울일 수 있습니다!

이것은 STI ETF와 ABF Bond ETF를 포함하는 전형적인 싱가포르 포트폴리오입니다. STI는 상위 30개 싱가포르 상장 블루칩으로 구성되며 ABF Bond ETF는 주로 싱가포르 국채에 투자합니다.

이 포트폴리오는 아시아 주식 및 채권에 대한 광범위한 지리적 노출을 취합니다. 이는 단순히 싱가포르에 투자하는 것 이상입니다.

원하는 경우 더 많은 ETF를 추가할 수도 있습니다. 이 예에서 70%가 주식에 할당되었음을 고려하면 주식 익스포저를 두 개의 ETF로 분할할 수 있습니다. REIT ETF는 특히 부동산과 배당금을 좋아하는 사람들에게 흥미로울 수 있습니다.

이 마지막 예는 더 높은 배당금과 이자율로 포트폴리오를 기울입니다. REIT에 너무 집중하지 않고 싱가포르의 배당금 지급 주식에 투자하는 Phil Sing Inc ETF와 같은 ETF가 있습니다. 이것은 더 많은 분산을 선호하는 투자자들에게 좋은 징조입니다. 채권 구성요소는 iShares Asia High Yield Bond ETF와 함께 사용하여 더 높은 이자를 위해 강화될 수도 있지만 높은 신용 위험이 따릅니다.

그게 다야! 위의 내용이 투자 여정을 시작하는 데 취약한 통찰력을 제공하기를 바랍니다.

위에서 공유한 전략이 마음에 들고 최소한의 노력으로 안전하게 더 나은 수익을 얻고 싶다면 더 많은 정보를 공유할 예정인 웹 세미나에 초대하고 싶습니다. . 그것은 무료이며 수익성 있는 주식을 찾는 데 사용할 수 있는 매우 체계적인 투자 접근 방식에 대한 많은 실제 사례 연구를 공유할 것입니다.