지난 1월 GameStop이라는 회사에 대한 fracas는 갑자기 주식 공매도 관행을 다시 대중의 주목을 받았습니다. GameStop은 블록버스터 매장의 시대착오적인 느낌을 주는 수천 개의 소매점 네트워크를 통해 비디오 게임을 판매합니다. 비즈니스는 주로 온라인 경쟁으로 인해 악화되었습니다. GameStop은 2017회계연도(2018년 1월 31일 종료)에 흑자를 낸 후 향후 2년 동안 적자를 냈으며 지난 12개월 동안 6억 8,000만 달러를 잃은 것으로 추정됩니다.

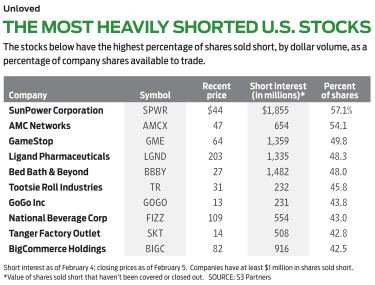

GameStop은 숏(short)의 좋은 후보였습니다. 즉, 주가가 하락할 것이라는 베팅입니다. 그리고 실제로 GameStop을 얼마 전에 공매도했더라면 많은 돈을 벌 수 있었을 것입니다. 주가는 2015년 11월 30달러 중반에서 지난해 여름 3.85달러로 급락했다. 그 후 GameStop의 가격은 특별한 이유 없이 오르기 시작했고 주가는 약 19달러로 2020년 마감되었습니다. 일부 공매도는 이 가격이 적자에 빠져 있는 오프라인 회사로서는 지속 불가능할 정도로 높다고 믿었습니다.

이것은 주식 시장을 따라가는 사람이라면 누구에게나 친숙한 이야기가 특이한 방향으로 바뀌는 곳입니다. 2주 동안 GameStop의 주가는 348달러로 치솟았습니다. 헤지펀드를 중심으로 한 공매도가 무너지고 로빈후드와 같은 거래 플랫폼이 제한된 구매를 제한했고 정치인과 규제 기관이 소란을 일으켰습니다. GameStop에 대해 내가 말하고 싶은 것은 모든 주가가 오르락 내리락하지만 장기적으로 회사의 실제 기본 가치를 반영한다는 것입니다. 따라서 성장도, 수입도, 300달러의 주가도 없습니다.

그러나 이 칼럼의 주제는 형편없는 작은 투자자와 사악한 월스트리트 투기꾼 사이의 도덕적 경쟁으로 일부 사람들이 묘사한 GameStop 논쟁이 아닙니다. 제 주제는 공매도인데, 이것이 애초에 논란의 근거가 되었습니다.

거슈윈이 알고 있었던 것 어렸을 때 부모님의 음반을 들으며 Ira Gershwin이 가사를 쓴 "I Can't Get Started"라는 노래의 한 구절에 매료되었습니다. "1929년, 나는 공매도"였다. 곡의 주인공이 크래시 전에 주식을 다 팔았다는 뜻인 줄 알았다. 나중에 공매도에 대해 알게 된 후 나는 그가 그보다 훨씬 더 잘했다는 것을 깨달았습니다. 공매도는 일이 일어나기 전에 매도하지 않습니다. 실제로 가지고 있지 않은 것을 판매합니다. 당신은 키가 작습니다. 이 경우 주식의 주식이므로 해당 주식을 소유한 사람에게서 빌립니다.

그런 다음 공매도자는 이 주식을 가져와 즉시 시장에서 다른 사람에게 판매합니다(따라서 "공매도"). 목표는 나중에 더 낮은 가격으로 주식을 다시 사서 처음에 판매자가 빌린 사람에게 돌려주는 것입니다. 예를 들어, 코카콜라 주식 100주를 주당 50달러에 매도했다고 상상해 보십시오. 브로커를 통해 현재 주주로부터 100주를 빌릴 것을 요청합니다. 당신은 그것들을 같은 날 팔고 $5,000를 주머니에 넣습니다. 한 달 후 주가는 $44까지 떨어졌습니다. 그 주식에 대해 $4,400를 지불하고 원래 대출 기관에 반환합니다. 귀하의 이익은 $600에서 매수 및 매도 수수료와 주식 대출에 대한 이자를 뺀 것입니다.

내부 역학은 복잡하지만 투자자에게는 모두 간단합니다. 주식을 숏. 내리면 돈이 됩니다. 올라가면 지는 겁니다. 주식을 사는 것과 반대니까 리스크도 비슷하지 않나요? 잘못된. 주식을 살 때 일어날 수 있는 최악의 상황은 주식이 0이 되어 투자한 것을 잃는 것입니다. 하지만 단기적으로는 훨씬 더 많은 것을 잃을 수 있습니다.

주당 $20였을 때 GameStop의 주식 100주를 공매도하고 $300까지 올랐다고 가정해 보겠습니다. 주식을 빌려서 팔아서 2,000달러를 벌었습니다. 그러나 몇 주 안에 대출 기관에 되돌려줄 필요가 있는 주식을 사는 데 30,000달러가 들 것입니다. 그동안 귀하의 중개인은 귀하가 결국 대출 기관에 주식을 공급할 수 있는 돈이 있는지 확인하기 위해 증거금(또는 담보)을 올리도록 귀하에게 전화를 걸어 왔습니다. 주가가 오르면 더 많은 마진을 올려야 합니다.

이제 헤지펀드와 같은 투자자가 GameStop의 100주가 아닌 100만 주를 공매도했다고 가정해 보겠습니다. 2천만 달러 투자가 갑자기 3억 달러 부채가 됩니다. 주가가 상승함에 따라 그러한 투자자는 자신의 포지션을 청산하기를 원할 수 있습니다. 그러나 그러한 주식을 찾기가 쉽지 않습니다. 부분적으로는 너무 많은 다른 투자자들이 공매도 포지션을 취하고 있고 같은 배를 타고 있기 때문입니다. 충분한 주식을 찾기 위해 투자자는 가격을 올려야 합니다. 이것을 쇼트 스퀴즈라고 하며 키가 작은 사람이라면 보기만 해도 공포스럽습니다.

역사에 대한 베팅. 스퀴즈는 주식 공매도가 나쁜 생각인 이유 중 하나일 뿐입니다. 또 다른 하나는 주식이 평균적으로 하락하지 않고 오르기 때문에 공매도가 동전 던지기에서 계속 꼬리를 부르는 것과 같지 않다는 것입니다. 분기가 꼬리를 칠 확률은 2분의 1이지만 특정 연도에 주식이 떨어질 확률은 약 5분의 1입니다. 실제로 대형주 벤치마크인 S&P 500 지수는 지난 10년 중 9년, 지난 30년 중 25년 동안 상승했다. 물론 개별 종목은 전반적으로 좋은 1년에도 하락할 수 있다. 시장. 2020년에는 전체 지수가 7.3% 상승하면서 다우 30개 종목 중 11개 종목이 하락했습니다. 11개 중 3개(Boeing, Walgreens Boots Alliance, Chevron)는 각각 20% 이상 하락했습니다.

문제는 수백만 명의 투자자가 사용 가능한 모든 정보를 기반으로 가격을 설정하는 시장에서 어떤 주식이 떨어질지 아는 것입니다. 당신이 패자를 식별할 수 있다고 생각한다면, 내 충고는 그것을 사지 말라는 것입니다. 단락에 저항하십시오. 무작위로 주식 묶음을 선택하여 사면(즉, "장기"), 역사에 따르면 연간 10%의 수익을 올릴 수 있습니다. 무작위로 주식을 공매도하면 그만큼 손실을 보게 되고 차입 비용이 발생합니다. 15년 전(2008년의 극심한 약세 시장을 다룬 기간) 당신이 투자자가 지수를 공매도하는 것처럼 S&P 500의 역수를 추적하는 뮤추얼 펀드인 ProFunds Bear에 10,000달러를 투자했다고 상상해 보십시오. 당신은 오늘 $1,500 미만이 있을 것입니다. 대조적으로, Vanguard의 S&P 500 펀드는 $10,000를 거의 $42,000로 바꾸었을 것입니다.

그러나 이익을 헤지하고 싶을 때가 있을 수 있습니다. 즉, 포트폴리오가 급격히 떨어지는 것을 볼 여유가 없으면 이익을 가두어 두십시오. 예를 들어, 딸을 대학에 보내기 위해 돈을 모아 놓고 시장이 갑자기 30% 하락하면 어떻게 될지 걱정할 수 있습니다. 2020년 2월과 3월에 단 5주 만에 그랬던 것처럼 말입니다. 인버스 펀드를 사십시오. 당신은 또한 당신에게 오늘 가치로 지수 주식을 "넣거나" 다른 사람이 사도록 할 수 있는 권리를 주는 옵션을 살 수 있습니다. 개념은 숏과 비슷하지만 잃을 수 있는 것은 옵션 비용뿐입니다.

이익을 확보하는 훨씬 간단한 방법은 주식을 매각하고 자본 이익을 지불하고(수업료를 지불하려면 어쨌든 그렇게 해야 함) 국채를 사거나 은행에 현금을 넣는 것입니다. 무엇을 하든지 주식을 공매도하고 싶은 충동을 느낄 때 내 한 단어의 충고를 기억하십시오. 하지 마십시오.