어머니는 많은 주부들처럼 금에만 투자합니다. 은행 FD가 없습니다. 뮤추얼 펀드가 없습니다. 아무것도. 그냥 금입니다.

왜?

금은 쉽게 사고 팔 수 있습니다. 보관이 용이합니다. 남편에게 숨기는 것은 쉽습니다. 다른 자산에 대한 편안함 부족. 엄청난 확신(금값이 오른다). 슈퍼 징계(확신과 다른 선택 사항이 없기 때문에).

저는 부모님의 재정에 간섭하지 않지만 지난 10년 동안 금 가격이 어떻게 변했는지 고려할 때, 그녀의 포트폴리오(금만)는 최고의 펀드 매니저와 고문에게 돈을 벌 수 있는 기회를 주었을 것입니다. 그녀는 확실히 내 포트폴리오를 능가했을 것입니다.

최근 한 투자자가 저에게 “투자자들에게 금에 더 많은 돈을 넣어달라고 왜 안 하세요? 왜 5-10%만 됩니까?”

그의 근거 :금은 지난 10~12년 동안 잘 해왔습니다. 좋은 인플레이션 헤지 수단입니다. 일반적으로 주식이 좋지 않을 때 좋은 성과를 냅니다. 따라서 좋은 다각화 수단입니다.

나는 기계적인 지혜를 제외하고는 그다지 설득력 있는 대답을 하지 못했다는 것을 인정해야 합니다.

나는 더 깊이 파고들어 지난 12-14년 동안의 성과를 살펴보고 금이 실제로 얼마나 잘 수행했는지 확인하려고 생각했습니다. 분석 후 그의 질문에 대한 답을 아직 얻지 못할 수도 있지만 적어도 지난 10년 동안 금이 얼마나 많은 가치를 추가했는지에 대해서는 확실히 알 수 있을 것입니다.

포트폴리오에 금과 주식을 혼합하면 가치가 더해질까요? 높은 위험 또는 낮은 수익 또는 둘 다 또는 둘 다?

알아봅시다.

비교를 위해 3개의 포트폴리오를 고려합니다.

2007년 3월 16일부터 2020년 11월 30일까지의 데이터를 고려합니다. 그 때 금 ETF가 출시되었습니다.

2007년 3월 16일 이후의 실적을 고려합니다.

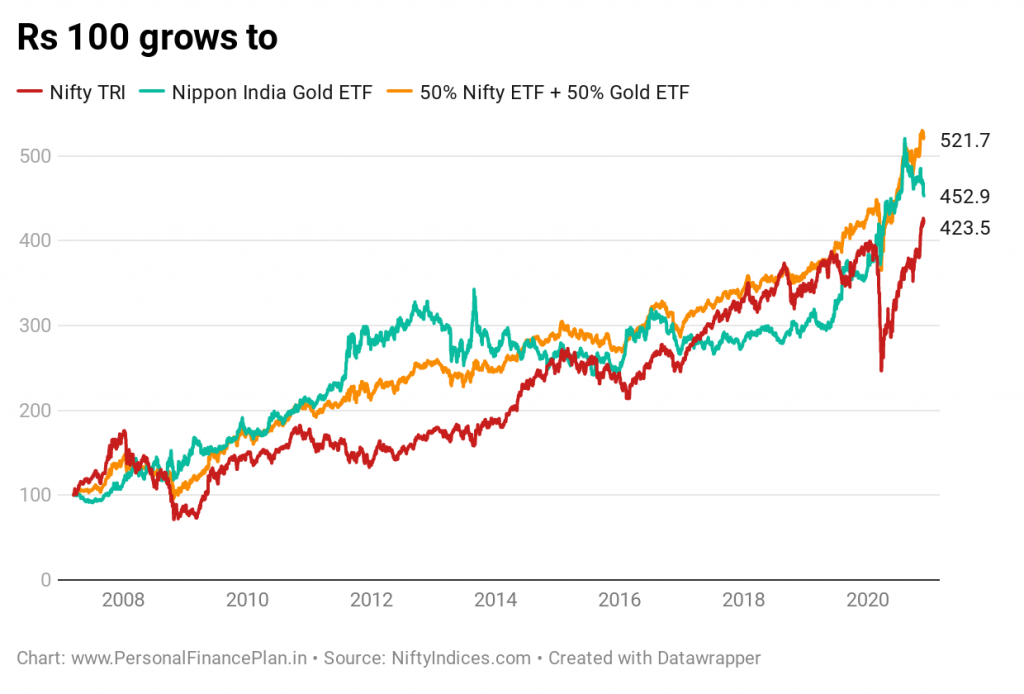

혼합 포트폴리오(50% 주식 + 50% 금)는 100% 금 및 100% 주식 포트폴리오보다 더 나은 성과를 보였습니다.

이 기간(2007년 3월 16일부터 2020년 11월 20일까지) 동안 Nifty 50 TRI의 100루피가 423루피로 증가했습니다. 연간 11.1%의 CAGR

Nippon India Gold ETF:Rs 452. 연 11.65%의 CAGR

혼합 포트폴리오(주식 50% + 금 50%):Rs 521. 연 12.8%의 CAGR

이 포트폴리오는 포트폴리오 재조정의 모든 이점을 얻었습니다. 리밸런싱 보너스가 있습니다. 포트폴리오 수익률은 기초 자산(Nifty 50 및 Gold ETF) 중 하나의 수익률보다 큽니다.

성장 궤도도 주목하십시오. 혼합 포트폴리오의 성장 라인은 훨씬 더 완만하여 100% 주식 또는 100% 금 포트폴리오보다 변동성이 낮습니다.

낮은 변동성에서 더 나은 수익률. 무엇을 더 원하십니까?

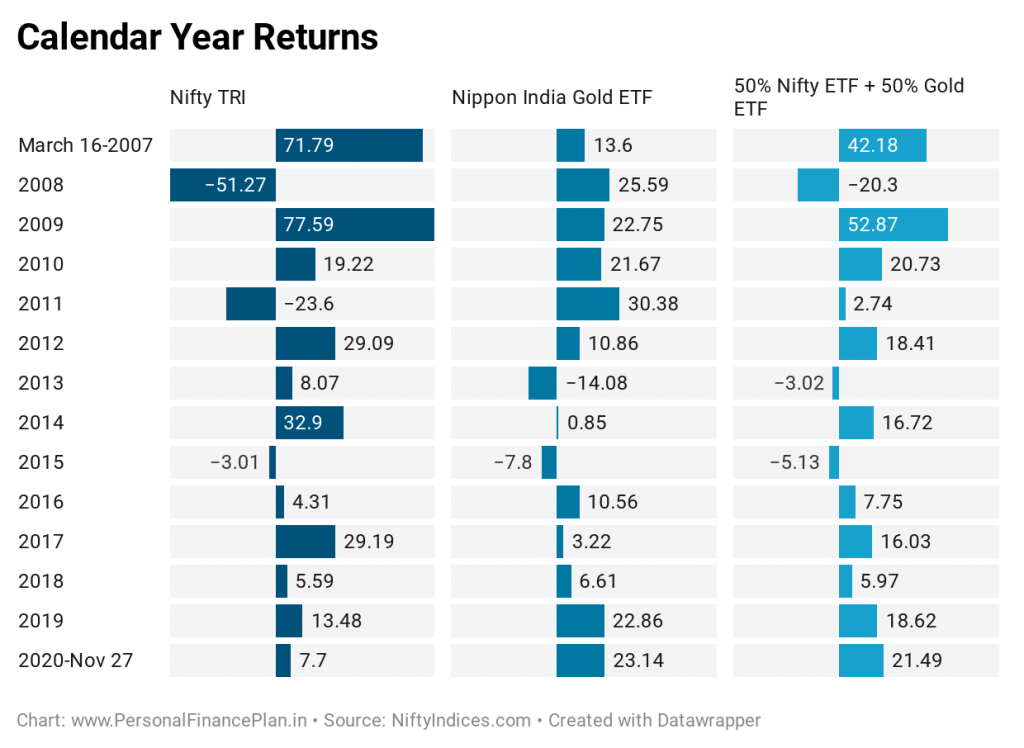

조합 포트폴리오가 구성되어 있음을 감안할 때 14년 중 최고의 연도나 최악의 연도 포트폴리오는 한 번도 없었습니다.

100% 자기자본이 7년 만에 최고였다. 100% 금 포트폴리오가 나머지 7년 동안의 승자였습니다.

그렇다면 어떻게 혼합 포트폴리오가 14년 동안 최고의 결과를 얻었습니까?

역시 최악의 포트폴리오는 아니었습니다.

따라서 덜 잃는 것으로 이겼습니다.

2008년 :니프티는 51.7% 하락했습니다. 혼합 포트폴리오는 20.3%만 잃었습니다. 어떻게? 금 ETF 수익률 25.59%.

2011년 :니프티는 23.6% 하락했습니다. 혼합 포트폴리오는 2.74%를 기록했습니다. 어떻게? 같은 해 Gold ETF는 30.38%의 수익률을 기록했습니다.

2013년 :금은 14.08% 하락했습니다. 혼합 포트폴리오는 3%만 잃었습니다. 어떻게? Nifty는 올해 8%의 수익을 올렸습니다.

2020년 3월 COVID-19 관련 시장 붕괴 동안 Nifty TRI는 3월에 22.5% 하락했습니다. 혼합 포트폴리오는 8.5%만 잃었습니다. 어떻게? 금 ETF는 이 달에 3.5% 상승했습니다.

낮은 상관관계나 음의 상관관계를 가진 두 자산을 혼합했을 때 일어나는 일입니다.

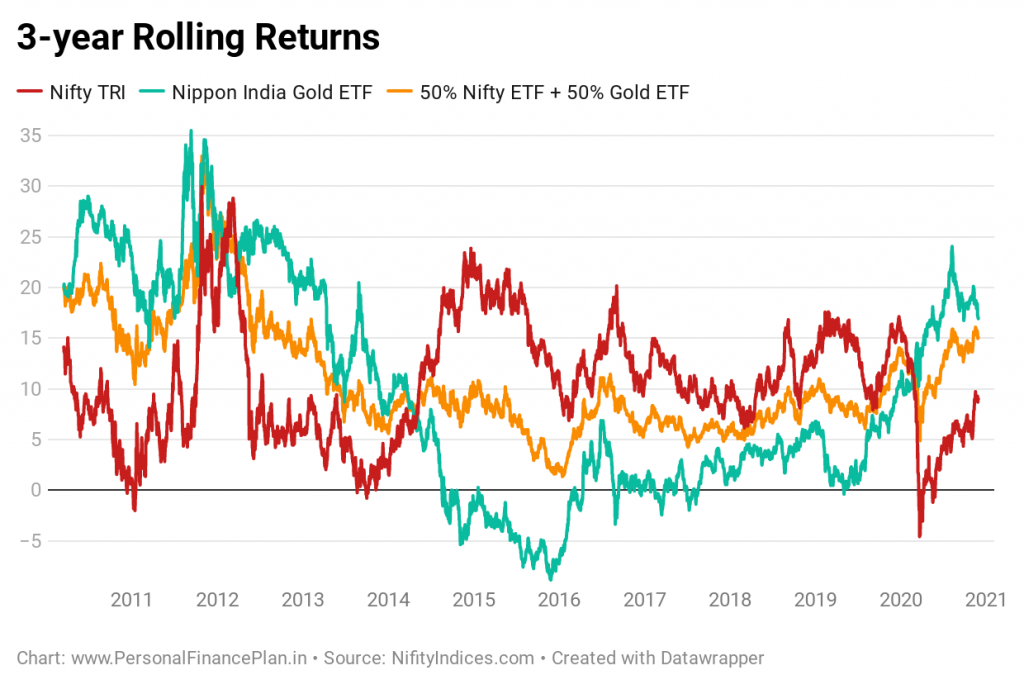

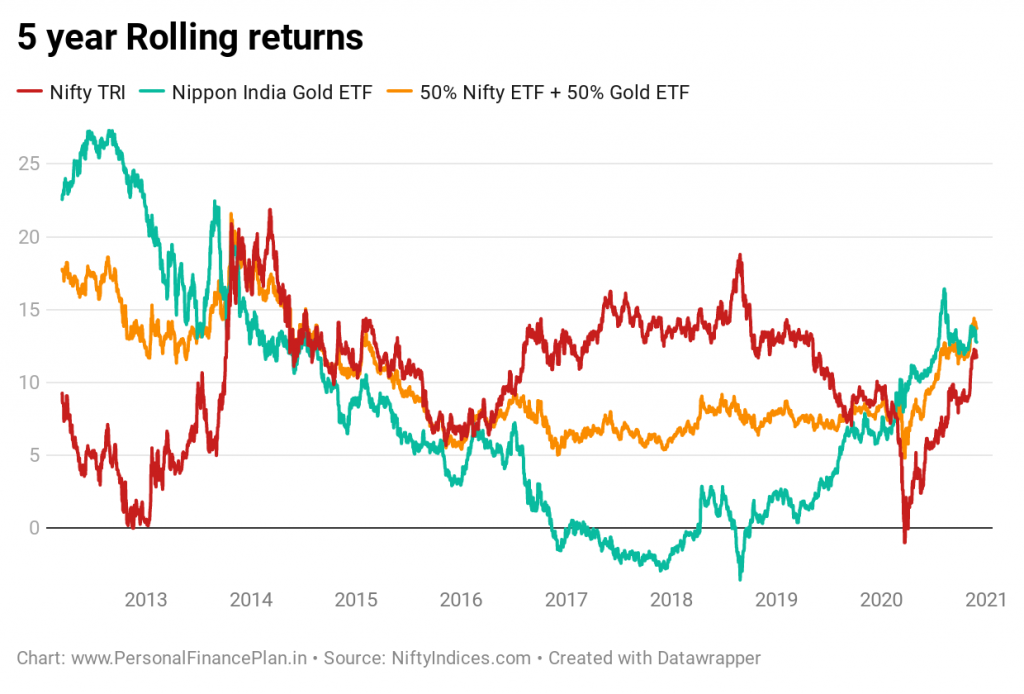

다시 말하지만, 조합 포트폴리오(50% 자기 자본 + 50% 금)의 우수한 성과입니다. 최고 실적은 아니지만 최악의 실적도 아닙니다. 일관성만 보세요. 마이너스 3년 또는 5년 수익은 없습니다.

100% 주식 포트폴리오와 100% 금 포트폴리오 모두 어느 시점에서 3년 또는 5년 간의 마이너스 수익률을 보였습니다.

위에서 본 것을 감안할 때 혼합 포트폴리오(50% 주식 + 50% 금)가 큰 승자가 될 것으로 예상할 수 있습니다.

그리고 그렇습니다.

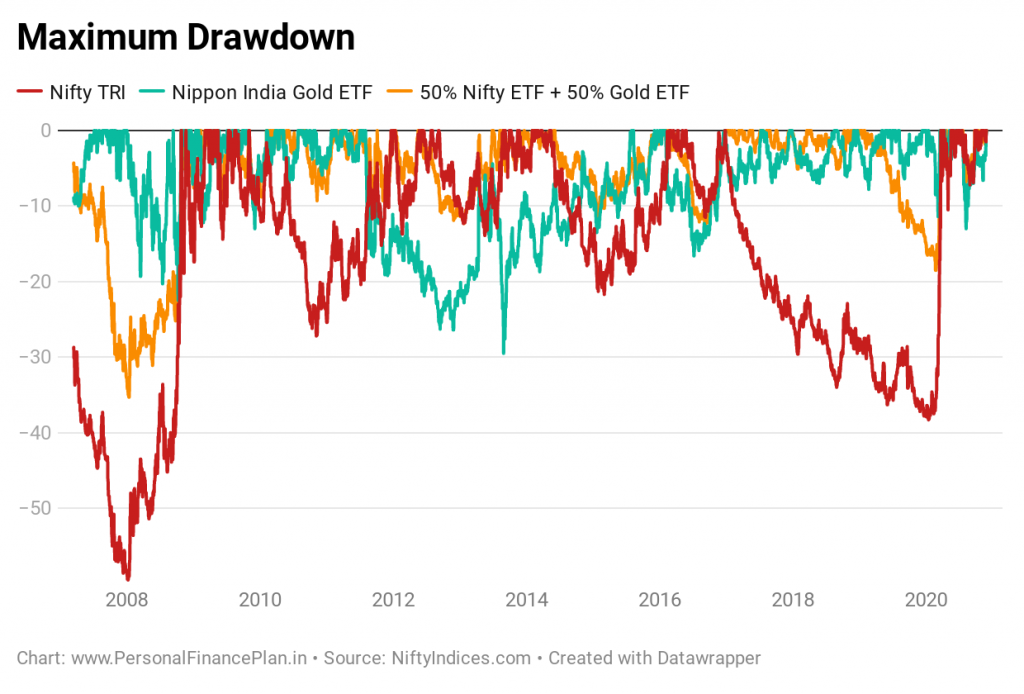

포트폴리오의 드로다운(손실)이 더 낮습니다.

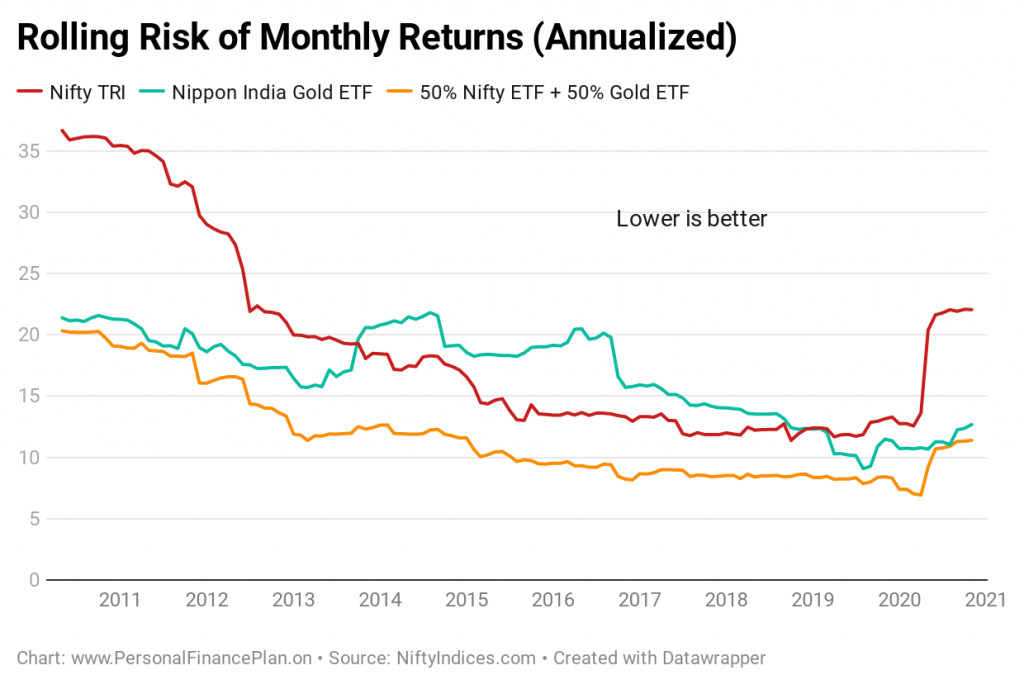

변동성이 훨씬 낮습니다.

나는 보통 투자자들에게 장기 포트폴리오의 약 5-10%를 금으로 보유할 것을 조언합니다. 이 분석을 보면 금에 더 많이 투자하라고 했으면 더 좋았을 텐데.

그러나 이것은 시간의 스냅샷입니다. 제 생각에 금은 투기성 자산입니다. 따라서 저는 제 포트폴리오의 상당 부분을 금 쪽으로 돌리는 것이 편하지 않습니다(내 생각은 미래에 바뀔 수 있음).

나는 상품 가격에 대해 잘 모릅니다. 그러나 2008년 금융 위기 이후 유동성이 완화되면서 금 가격이 상승했을 수 있습니다. 루피도 이 기간 동안 평가절하되었습니다. 그럼에도 불구하고 금은 포트폴리오 다각화에 추가되었으며 인플레이션에 대한 좋은 헤지 수단이라는 것을 이미 알고 있습니다.

또한, 내가 금에 대해 5-10% 할당에 대해 이야기할 때 이는 전체 포트폴리오에 대한 것입니다. 삶의 단계(및 위험 선호도)에 따라 부채는 40-45%, 자기자본은 약 45-50%가 될 수 있습니다. 주식 내에서 국제 주식에도 좋은 배분이 있을 것입니다. 그리고 우리는 국제적 지분을 추가하면 가치가 추가될 수 있다는 것을 앞서 보았습니다. 이 정보를 보면 5-10% 골드도 나쁘지 않을 것 같습니다.

금에 얼마나 투자하고 싶습니까?

NiftyIndices

ValueResearchOnline