2008년 1월 4일 Nifty Next 50 지수(당시 Nifty Junior)는 13069.35에 마감했습니다. 이제 우리는 그것이 마지막 위대한 "진정한" 강세장의 끝이라는 것을 압니다. 2008년 12월 31일에 지수는 5443.11로 마감되었습니다. 1년에 58% 이상의 놀라운 하락. Sensex/Nifty는 4일 후인 2008년 1월 8일에 최고점을 찍었고, 그 후 너무 떨어졌습니다. 이제 2008년 주택 거품 붕괴의 시작이 된 10주년이 며칠 남지 않았습니다. 이것은 우리에게 위험에 대해 뭔가를 가르쳐 줄 수 있습니까? 알아보도록 하겠습니다.

시작하기 전에: Freefincal.com은 인도인을 위한 상위 50대 인도 개인 금융 블로그 및 웹사이트 중 하나이며 인도 투자자를 위한 상위 60대 인도 투자 블로그 및 웹사이트 중 하나입니다. 인정해 주신 Anuj Agawaral에게 감사드립니다.

이것이 제가 2018년의 첫 번째 시장 이정표라고 부르는 것입니다.

<노스크립트>

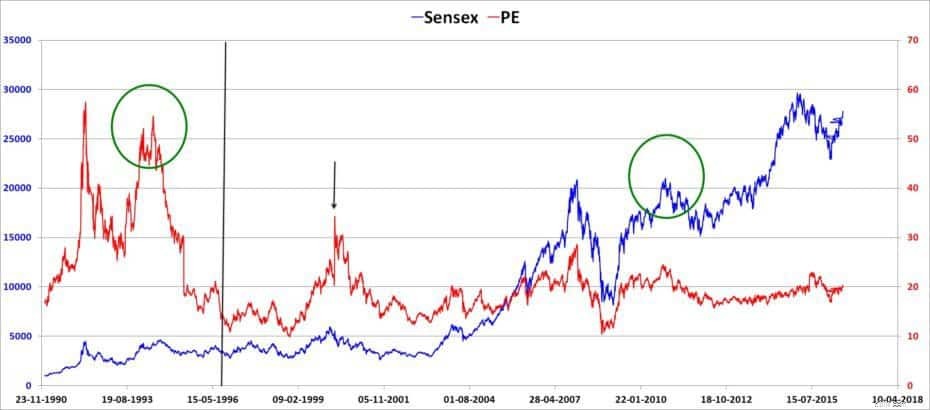

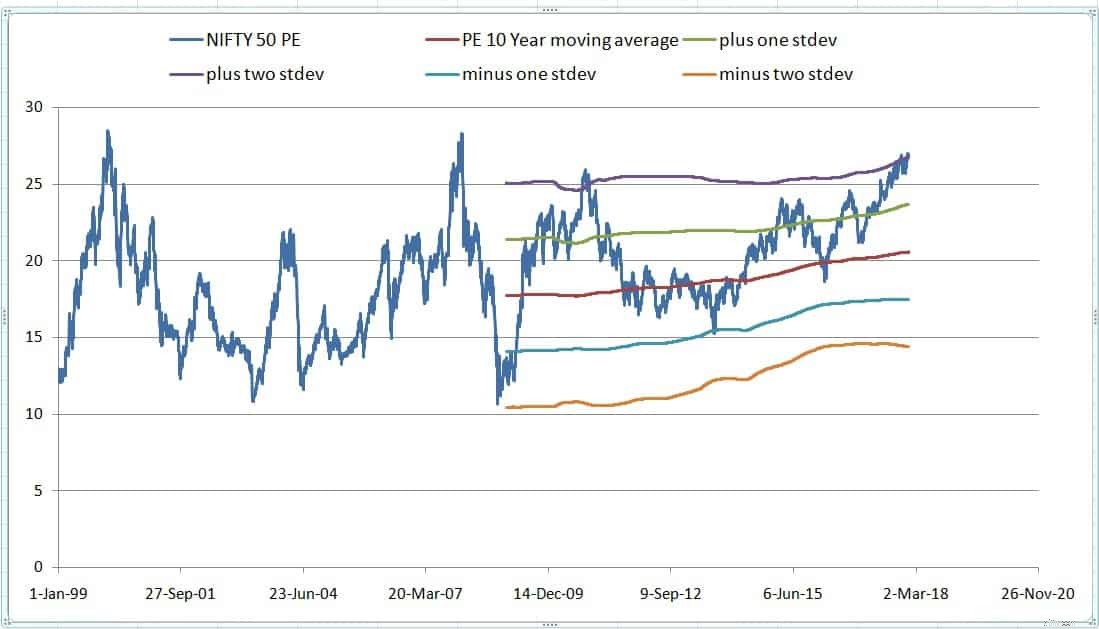

1) 앞서 높은 지수 PE란 무엇인가에서 논의한 바와 같이, 충돌이 발생했을 때 Sensex PE는 상대적으로 낮았습니다(당시 과거 데이터 기준). 그래서 실시간으로 많은 사람들이 무엇을 따라야 할지 몰랐습니다. 우리가 가지고 있는 것은 뒤늦게 알게 된 이점입니다. 너무 쉽게 잊어버릴 수 있습니다!

<노스크립트>

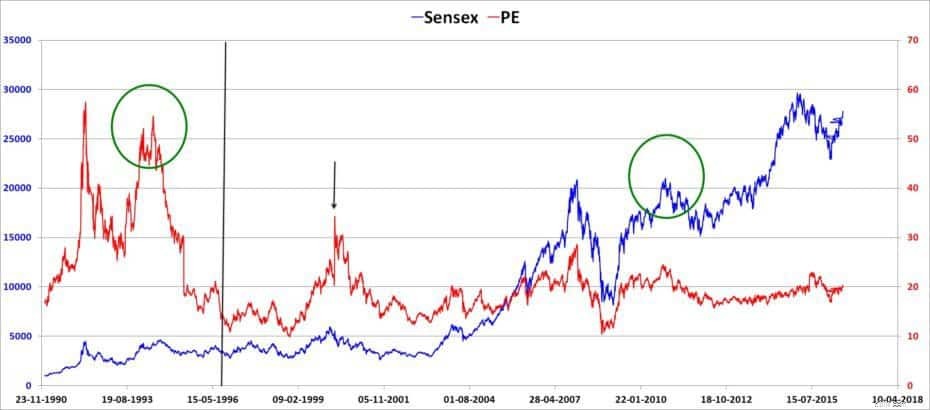

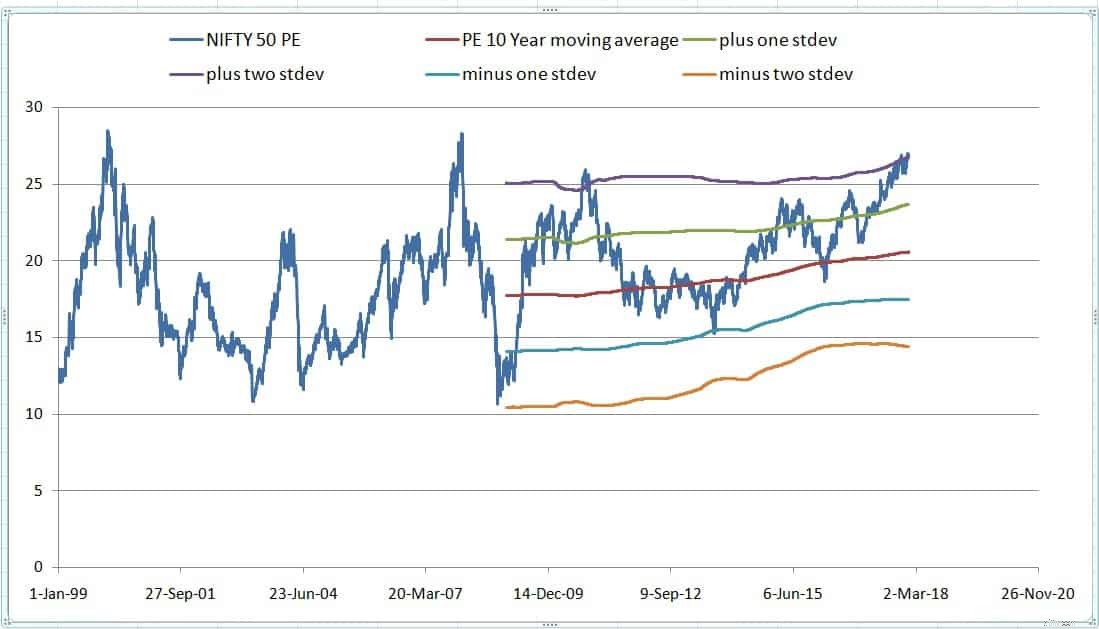

2) '높은 PE'의 개념은 끊임없이 변화하고 있습니다. Index PE 팬은 이 사실을 인식하지 못합니다.

예를 들어 다음은 21개의 NSE 지수 도구의 PE, PB, Div Yield, ROE, EPS를 사용한 Nifty Valuation Analysis에서 얻은 최신 NIfty PE with 10Y PE 이동 평균 차트입니다.

<노스크립트>

평균 PE 및 표준 편차 밴드가 날마다 어떻게 움직이는지 확인하십시오. PE 기반 투자가 효과가 있다는 증거는 거의 없습니다. 음, 그렇지 않습니다. Nifty PE에 대한 오해

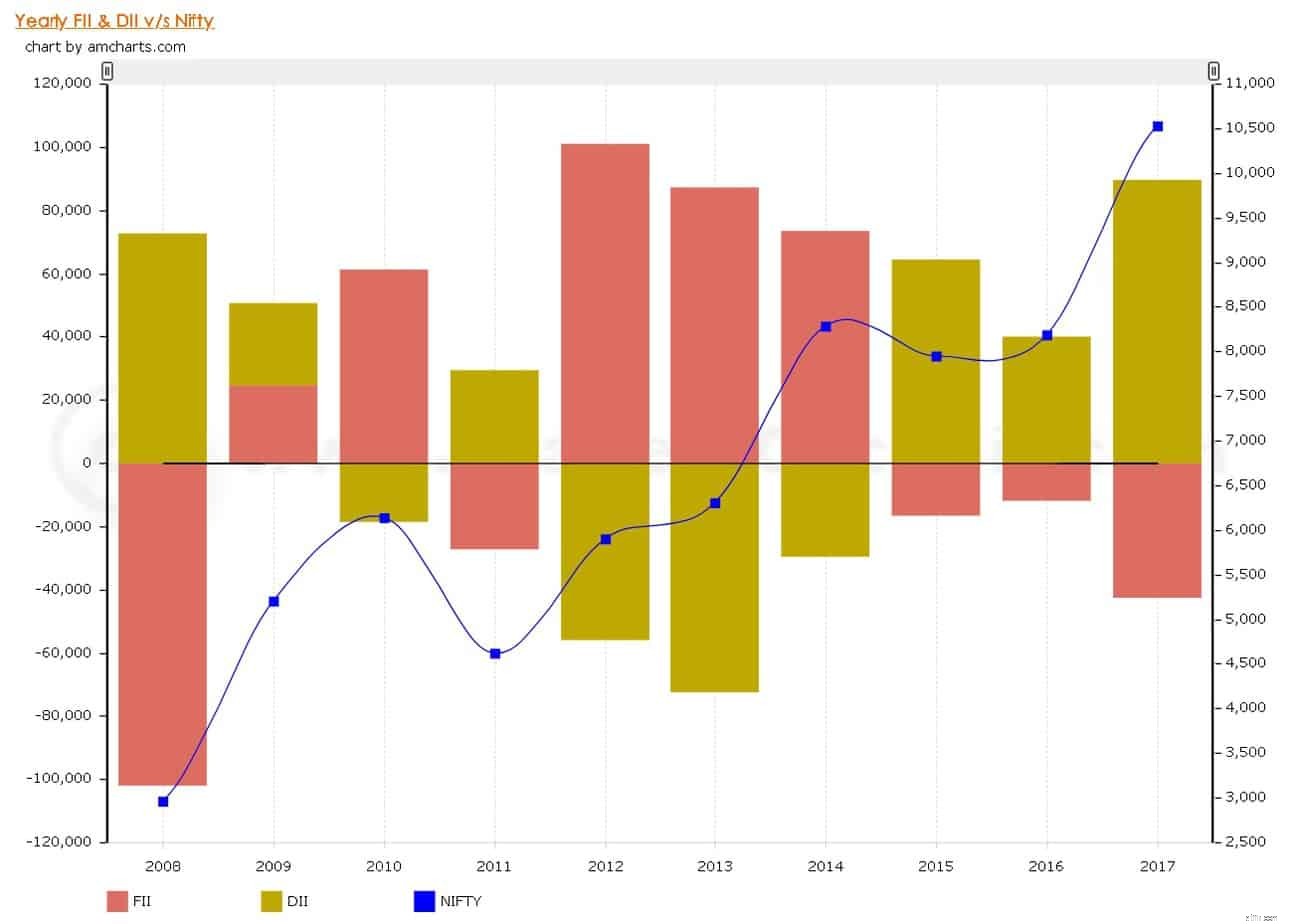

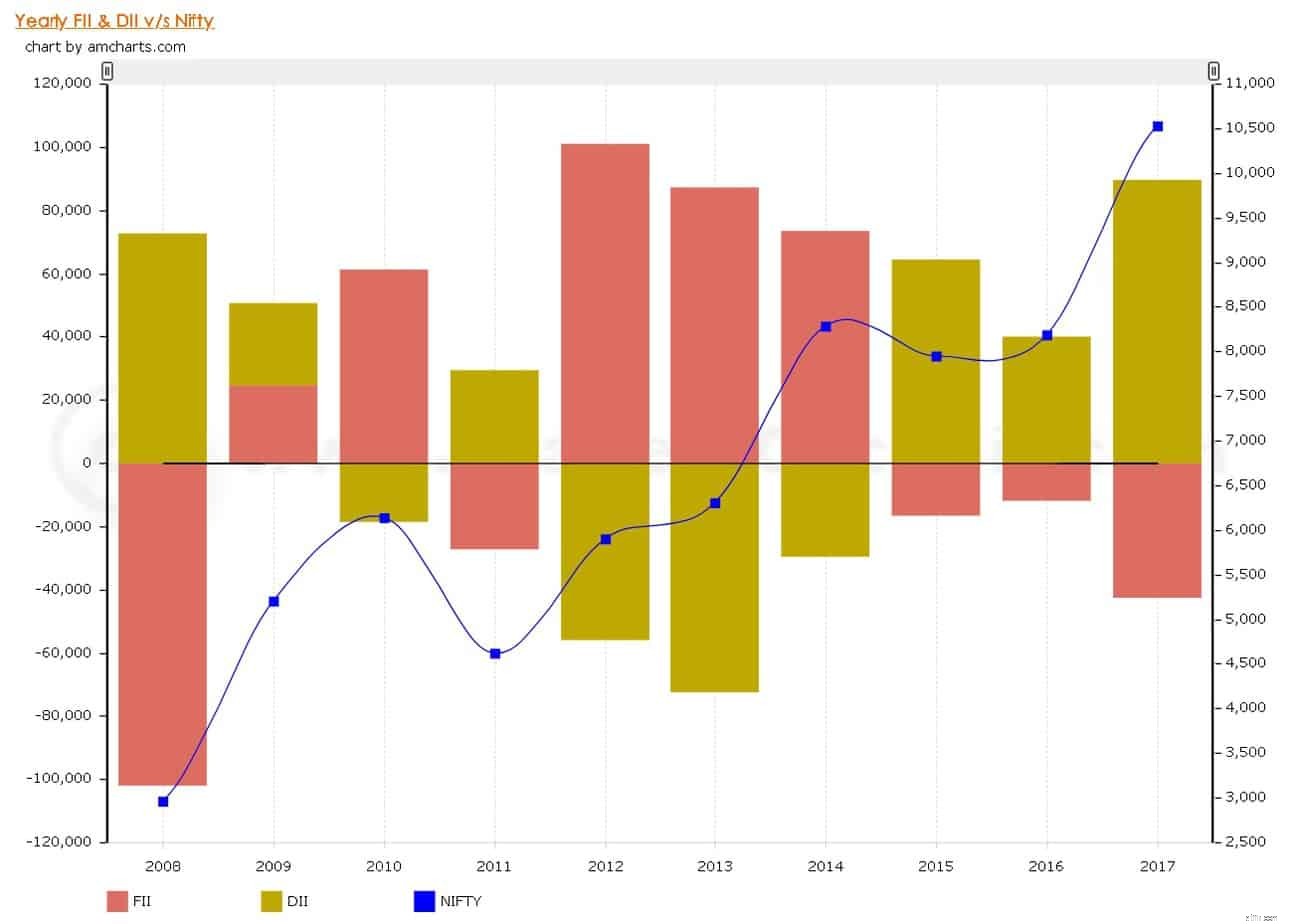

3) 주택 거품은 국가 간 시장이 연결되어 있다는 교훈이었습니다. traderscockpit.com에 따르면 외국 기관 투자자는 2018년에 약 100만 INR을 인출했습니다. 아래 이미지는 이 사이트에서 가져온 것입니다. 인도 시장의 하락(점진적인 철수에 따른)은 Lehman Brothers가 몰락하기 몇 달 전에 시작되었습니다.

<노스크립트>

그건 그렇고, 뮤추얼 펀드 SIP 투자자가 시장을 "구한다"는 말도 안되는 소리를 믿지 마십시오. FII가 크게 빠지면 시장은 하락할 것이고 재정적으로 이해가 많은 뮤추얼 펀드 투자자들이 그 뒤를 따를 것입니다.

Nifty Next 50이 2008년에 58% 상승했다가 하락하는 것을 보십시오. 하락하면서 회복의 희망을 제시하는 것처럼 두 배나 상승했음을 주목하십시오. 과거의 스냅샷을 보는 것과 애니메이션을 보는 것은 다릅니다. 후자는 투자자들이 실시간으로 느꼈을 느낌을 제공합니다. 또한 2008년에는 스마트폰도 소셜 미디어도 보급되지 않았음을 인식합니다. 정보의 부족은 사람을 두렵게 할 수 있습니다. 과도한 정보는 사람을 두렵게 할 수 있습니다.

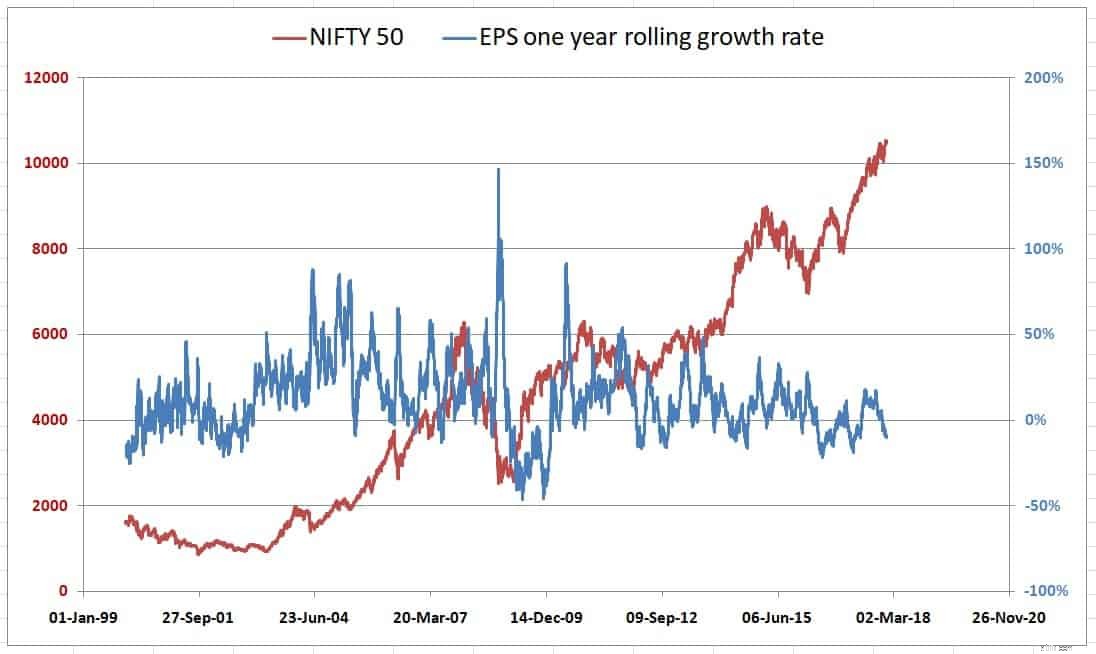

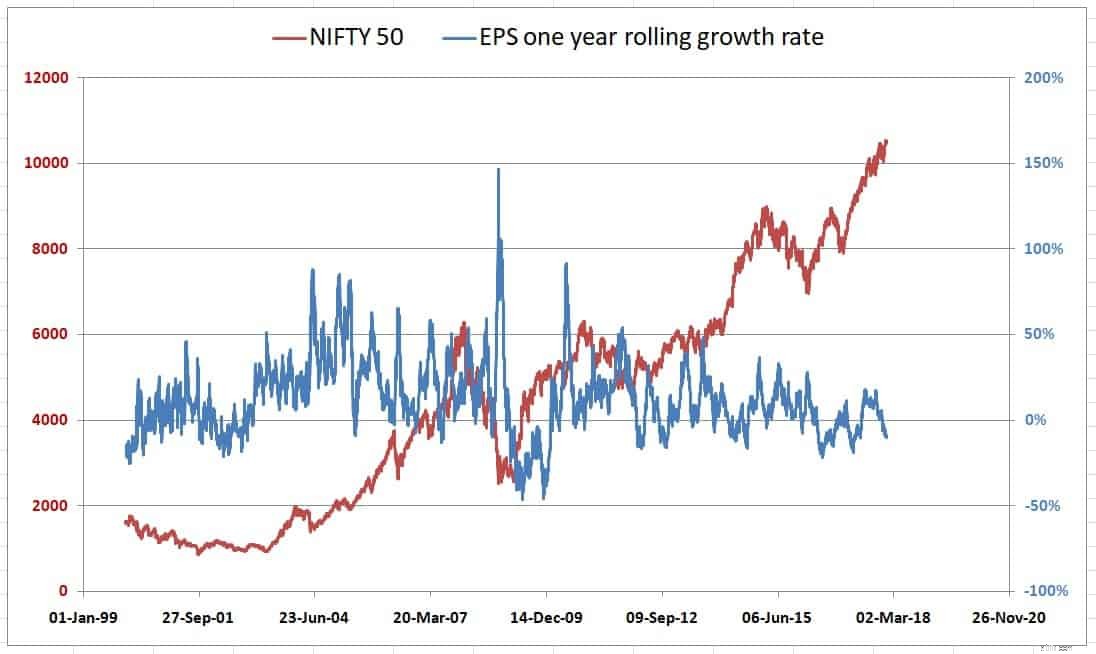

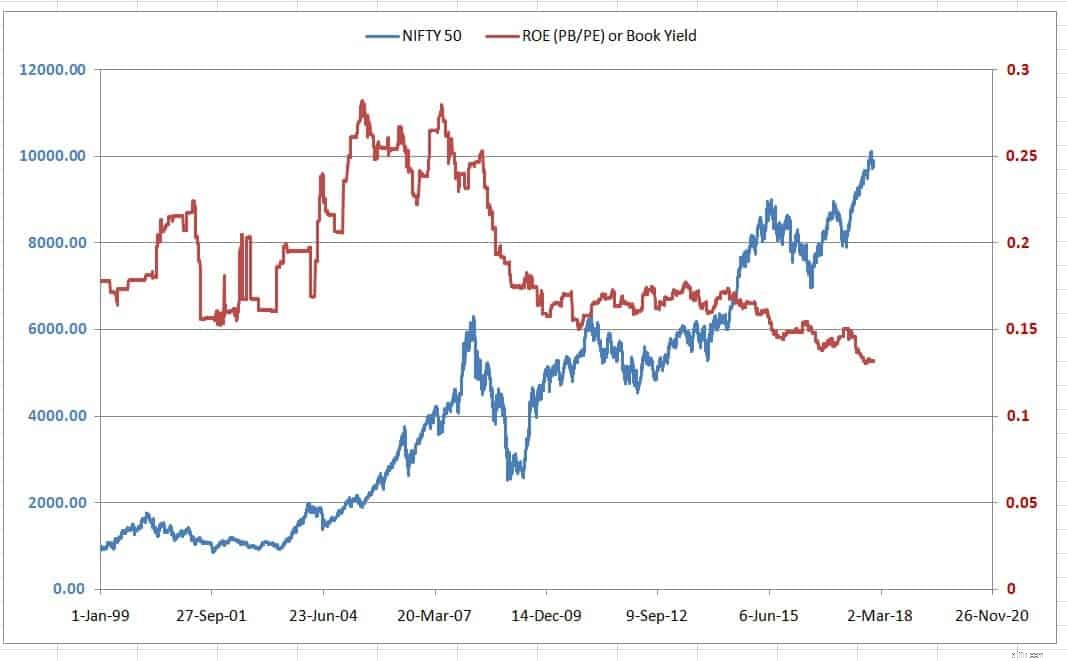

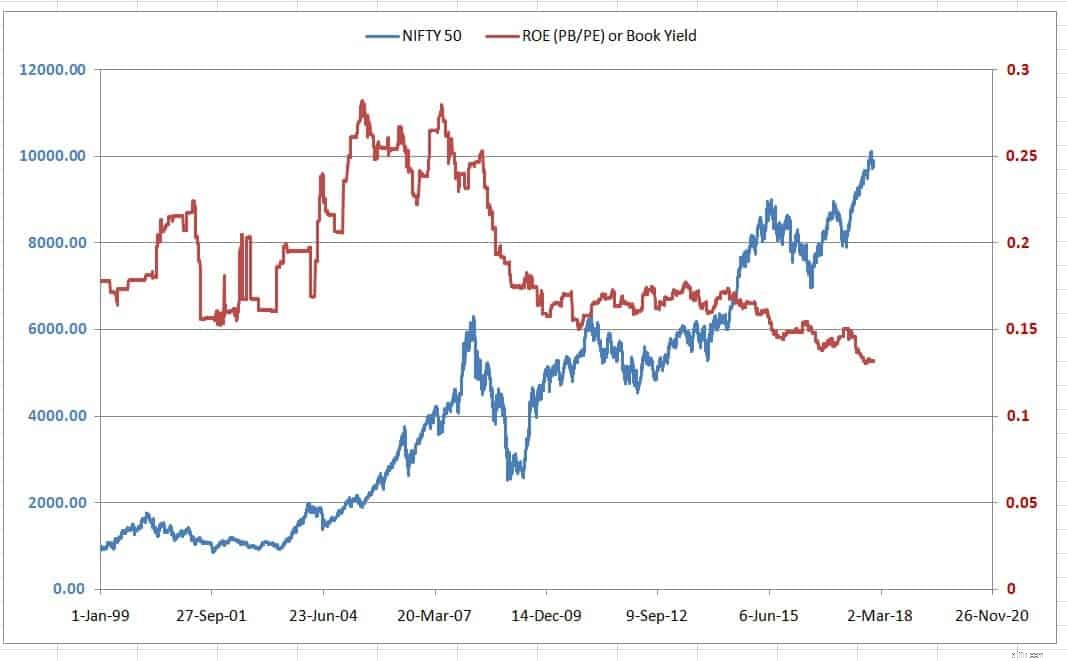

Nifty Valuation Analysis 도구를 사용하여 다음은 EPS 1Y 롤링 성장률과 자기자본수익률(ROE)입니다.

<노스크립트>

<노스크립트>

위의 두 그래프를 볼 때 기업 수익이 적어도 (없더라도) 낮다고 생각합니다. 시장이 우리로 하여금 수익을 따라잡을 때까지 기다리게 만들지 궁금하게 만듭니다. 실제 성장 없이 시장이 얼마나 오래 계속 움직일 수 있습니까? 그리고 마지막 강세장(2002-2008)도 실질 성장으로 이어지지 않았다고 느끼는 사람들이 있습니다. 자산만 늘었고 일자리는 늘지 않았습니다.

지난 몇 년은 희망에 근거한 공허한 황소 달리기였습니까? 그렇다면 우리는 장기적인 이익을 기대하는 비트코인 투자자와 얼마나 다릅니까? 질문을 받는 것처럼 쉽게 답변을 받았으면 좋겠습니다!

문제는 "좋은 거버넌스"의 이점이 나타나기까지 몇 년이 걸리며 이 시간 안에 정부가 왔다가 사라집니다. 즉, 투자자로서 우리는 일련의 수익 위험에 직면해야 합니다. 그것은 아마도 일일 변동성을 제외하고 시장에서 유일하게 보장된 측면일 것입니다.

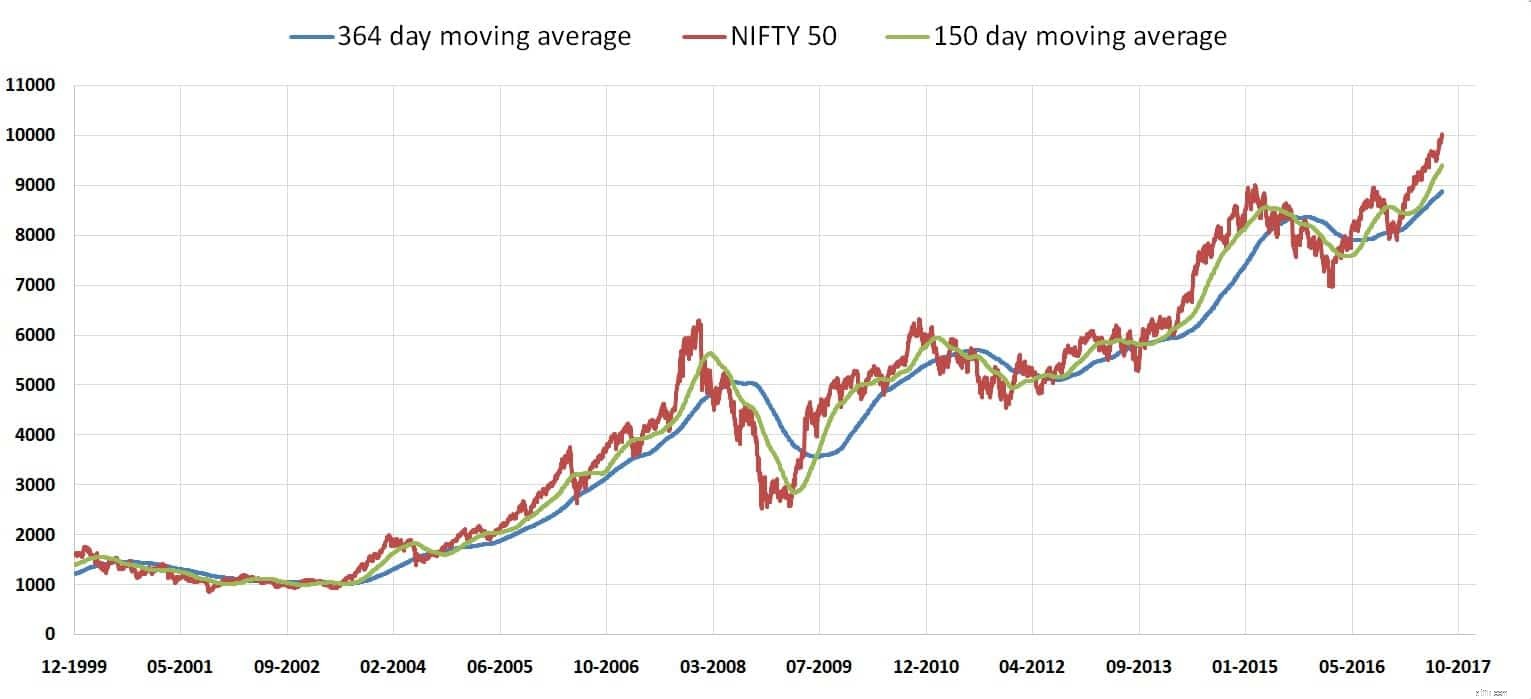

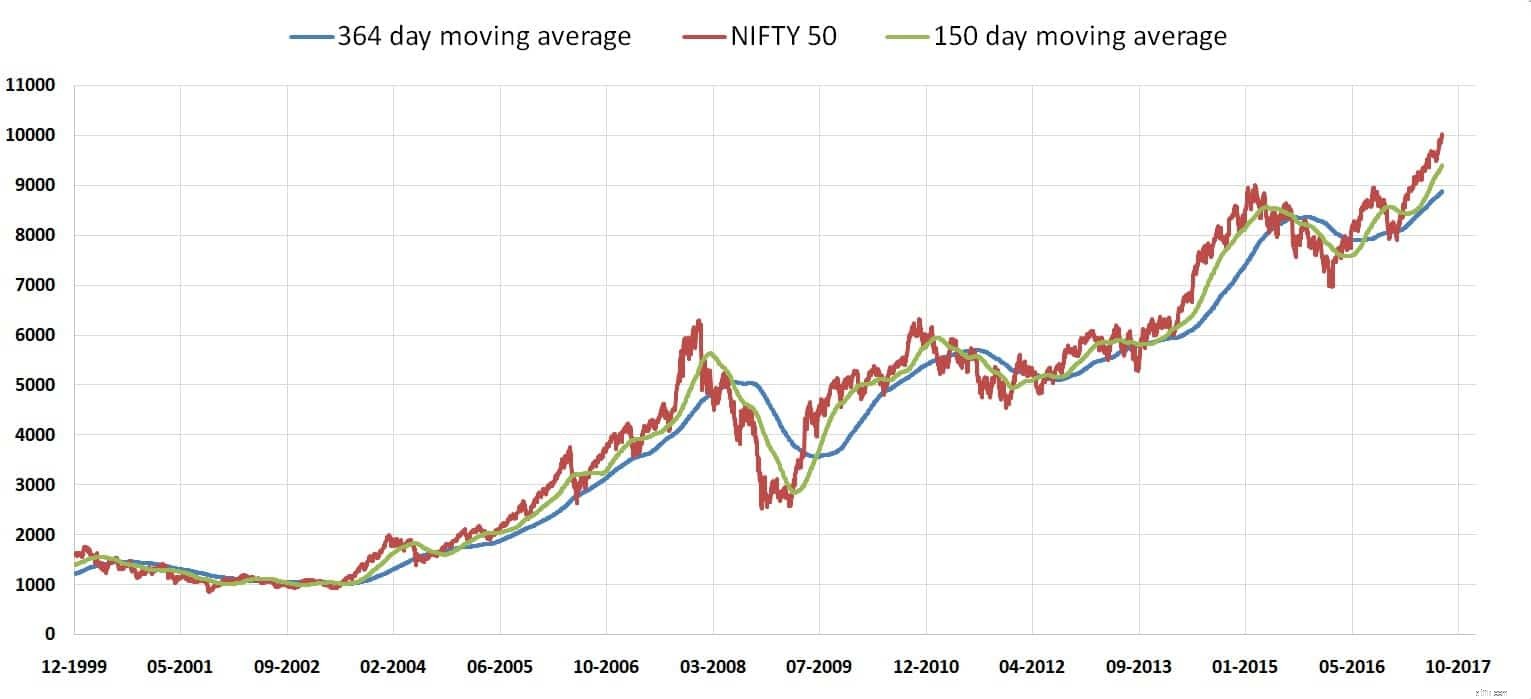

이것은 과거 데이터를 보면 너무 쉬워 보입니다. 이전 게시물인 이동 평균 시장 수준 지표에서 Jim Otar의 허리케인 경고 지표에 대해 논의했습니다. 아이디어는 두 개의 이동 평균을 그리는 것입니다.

1) 5개월 일간 이동평균(최근 5개월간 니프티 일간 종가의 평균임)

2) 12개월 일일 이동 평균

약세 추세: 12개월 이평선이 남쪽으로 향할 때 5개월 이평선이 12개월 이평선 아래로 내려가면

강세 추세: 12개월 DMA가 북쪽으로 향하고 있을 때 5개월 DMA가 12개월 DMA를 상회하는 경우

Nifty Valuation Analysis 도구를 사용하면 다음과 같은 멋진 그래프를 얻을 수 있습니다.

<노스크립트>

이제 약세 추세와 강세 추세를 쉽게 표시할 수 있습니다.

이 애니메이션으로 동일한 작업을 시도하십시오. 어느 시점에서 시장이 얼마나 위 또는 아래로 움직일지 예측하는 것이 쉽지 않다는 것을 이해하기 위해 이것을 몇 번 플레이하십시오.

시장 붕괴를 예측하고 피할 수 있다고 주장하는 사람은 누구나 빗방울 사이를 젖지 않고 걸을 수 있다고 가정하고 있습니다. 이동평균선(장기투자용이 아닌 거래용)을 실시간으로 사용하여 손실을 줄이는 것이 불가능하다는 말은 아닙니다. 나는 그것이 쉽지 않고 기계와 같은 훈련이 필요하다는 것을 말하려는 것뿐입니다. SIP를 계속 실행하는 것보다 확실히 더 많은 "규율"이 필요합니다.

시장이 그렇게 짧은 시간에 너무 많이 하락하는 것을 볼 때, 우리의 마음은 속임수를 쓰기 시작합니다. 비트코인 투자자들이 어떻게 행동하는지 보세요. 그들은 약간의 수익을 보고 다른 모든 사람들, 심지어 뛰어난 투자자라도 바보라고 믿습니다. 그것이 바로 행복감, 들뜬 기분을 보여주는 것입니다.

2008년 폭락은 공황 버튼을 눌렀던 장기 투자자들에게 최소한 반(反)행복감의 사례였다. 나는 누구를 판단하지 않습니다. 내가 누구인가? 2018년이 2008년의 반복인지 누가 알겠어요. 공포에 떨며 제일 먼저 퇴장할지도 몰라요.

이 게시물을 작성하는 목적은 다음과 같습니다.

(1) 10년 전에 일어난 일을 멈추고 생각해 보십시오.

(2) 환상적인 주식 수익률은 언제든지 몇 주 안에 증발할 수 있음을 인식합니다.

(3) 손실을 줄이는 방법이 있지만 이벤트가 실시간으로 전개될 때 손실을 줄일 수 있다고 가정하고 실제로 그렇게 하는 것이 한 가지입니다.

참고: 위의 두 애니메이션에서 x축 및 y축 스케일을 수정하여 나중에 알 수 있도록 했습니다. 현실에서는 불가능하다는 사실을 잊지 말자!

행복한 2018년이 되길 바랍니다.