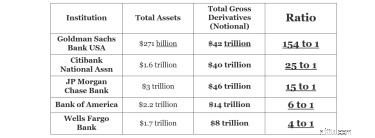

라스베거스 카지노에 들어가서 가진 모든 돈(예:100만 달러)을 가져왔고 카지노에서 도박을 위해 1억 5400만 달러를 주었다고 상상해 보세요. 그것이 그 카지노에 얼마나 현명할 것이라고 생각합니까? 음, 현재 Goldman Sachs Bank USA는 총 파생상품에서 자산의 154배를 보유하고 있습니다!

다른 여러 거대 금융 은행도 신용 부도 스왑 및 유사한 파생 상품 계약을 활용하고 있습니다.

신용 디폴트 스왑은 AIG를 무너뜨린 2008년 금융 위기의 핵심이었습니다. 보험 대기업 AIG는 모기지 시장이 붕괴되지 않고 청구 금액을 지불할 필요가 없을 것이라고 확신하면서 작은 보험료를 징수하면서 수년간 신용 부도 스왑을 판매했습니다.

2008년에는 상상도 할 수 없는 일이 일어났습니다. 모기지 시장이 무너졌고 모기지 대출 기관은 AIG가 계약을 잘 이행할 것으로 기대했습니다. AIG는 현금이 없어서 조달할 수 없었습니다.

2021년에 규제되지 않은 Archegos로 인해 100억 달러 이상의 손실이 발생했습니다. Archegos는 SEC의 감독에서 떨어진 가족 사무실로 설정되었습니다. 따라서 그들은 높은 레버리지를 사용하여 주식에 배팅하는 스왑이라는 파생 상품을 사용하여 엄청난 배팅을 할 수 있었습니다. 불행히도 해당 주식이 하락하자 막대한 손실이 발생했습니다. Archegos는 100억 달러의 자산을 갖고 있었지만 500억에서 1000억 달러의 주식에 베팅할 수 있었습니다! 2021년 3월에 손실을 입은 여러 은행에 5~10배의 레버리지가 분산되어 있습니다.

2012년 설립자가 내부 거래에 대해 유죄를 인정했기 때문에 원래 Archegos와 거래하지 않았던 Goldman Sachs조차도 마음을 바꾸어 Archegos와의 스왑 포지션에서 벗어나기 위해 2021년 3월에 주식을 매각한 은행 중 하나였습니다. Archegos는 해당 은행에 100억 달러 이상의 손실을 입힌 것으로 추정되며, 주식 판매가 발생했을 때 특정 주식이 엄청난 하락을 겪었습니다.

이 파산은 그들이 늘 하던 방식대로 일어났습니다. 처음에는 천천히 ... 그리고 나서 한꺼번에. 1994년, 캘리포니아 오렌지 카운티는 갑자기 파산했습니다. 당시와 그 후 거의 20년 동안 역사상 가장 큰 시립 파산이었습니다.

어떻게이 일이 일어 났어요? 카운티는 기본 서비스에 자금을 지원하는 데 어려움을 겪고 있었고 포트폴리오에 대한 수익을 높일 수 있는 방법을 찾기 위해 필사적이었습니다. 로버트 시트론(Robert Citron) 재무장관은 수익 증대를 위해 파생상품과 막대한 차입금을 활용했습니다.

카운티는 1994년 금리가 반대 방향으로 돌아섰을 때 공매도에 빠졌습니다. 월스트리트가 단기 대출 상환을 거부했을 때 손실을 깨닫지 않을 수 없었습니다. 카운티는 파생 상품에 대한 무분별한 추측의 직접적인 결과로 16억 달러 이상을 잃었습니다.

신용 시장에 접근할 수 없으면 도시와 지역 기관이 스스로 의무를 이행하는 데 어려움을 겪을 수 있습니다.

불과 몇 년 후인 1998년에 우리는 파생상품을 투기하는 대규모 레버리지 프로젝트인 Long-Term Capital Management의 엄청난 붕괴를 목격했습니다.

오늘까지 빨리 감기하세요.

독일의 거대 금융 기업인 Deutsche Bank는 신용 디폴트 스왑이라는 특정 유형의 파생 상품에 대한 노출을 다시 한 번 늘리고 있습니다. 2019년 여름 현재 Deutsche 장부에 대한 이러한 계약의 총 명목 총 익스포저는 53조 5천억 달러에 달하지만, 현재 은행은 해당 익스포저를 천천히 완화하려고 노력하고 있습니다. 이러한 계약은 대출 기관이 채무 불이행 위험에 대비할 수 있는 준비된 방법을 제공합니다. 그러나 신중하게 관리하지 않으면 이러한 스왑을 너무 많이 발행하거나 구매하면 금융 기관이 신용 시장의 급격한 악화에 위험하게 과다 노출될 수 있습니다.

파생상품은 그 가치를 다른 것으로부터 파생시키는 금융상품입니다. 기초 자산은 없습니다. 시장에서 특정한 일이 발생할 경우에 대비하여 한 당사자가 다른 당사자에게 비용을 지불하기로 한 계약에 불과합니다.

신용부도스와프(CDS)의 경우 대출기관 A는 보험회사 B와 대출업체 C가 채무를 불이행할 경우 돈을 지불하기로 계약합니다.

CDS 계약은 기본적으로 채권에 대한 보험의 기능을 합니다. 대형 대출 기관은 노출을 헤지하거나 채무 불이행 위험을 충당하기 위해 현금을 조달할 시간을 벌기 위해 일부 CDS를 구매할 수 있습니다. 그리고 대형 보험 회사나 은행은 CDS 계약을 판매하여 수입과 현금 흐름을 방해하는 보험료를 징수할 수 있습니다.

차용인 C가 채무를 이행하지 않는 한 모든 것이 잘 됩니다.

글쎄, 검은 백조 (미친 사건)는 때때로 발생합니다. 위에서 논의한 바와 같이 AIG에 일어난 일입니다. 2008년에 AIG는 현금이 없어 자금을 조달할 수 없었습니다.

이로 인해 은행과 기타 모기지 대출 기관은 고비를 넘겼습니다. AIG가 신용 부도 스왑 계약을 이행할 수 없다면 계속 운영할 현금이 없었습니다. 그리고 이 은행에 의존하는 모든 사람들도 곤경에 처했습니다.

워렌 버핏 버크셔 해서웨이 회장은 “미국의 모든 회사는 도미노였으며, 그 도미노는 서로 바로 옆에 놓여 있었다. 그리고 그들이 쓰러지기 시작했을 때 모든 것이 제자리에 있었습니다.” Warren Buffett은 Lehman Brothers와 AIG가 위기 동안 살아남기 위해 돈을 빌려주는 것을 현명하게 거부했습니다.

단기 상업 어음의 판매자가 구매자를 찾을 수 없었기 때문에 금융 시장이 얼어붙었습니다. 전염병은 우리가 알고 있는 경제를 무너뜨릴 수 있는 연쇄 반응을 일으키겠다고 위협했습니다. 미국이 피해를 억제할 수 있었던 것은 연준과 재무부의 공동 조치를 통해서만 가능했습니다.

Deutsche Bank는 규제 기관이 거래 비용을 인상한 후 2014년 파생 상품 사업에서 철수했습니다. 그러나 최근 청산 기술 혁신으로 이러한 계약 거래 비용이 크게 절감되어 비즈니스가 훨씬 더 실행 가능하게 되었습니다. 기본값이 낮은 한 그렇습니다.

위의 차트에서 볼 수 있듯이 Deutsche Bank만 있는 것이 아니라 많은 은행에서 파생상품 익스포저가 높습니다.

위험은 이러한 계약의 대규모 구매자 또는 판매자 한 명이 실패하면 감염이 발생할 수 있다는 것입니다. 즉, 금융 거물을 빠르게 연속적으로 무너뜨릴 수 있는 빠르고 연쇄적인 영향입니다. 일부 최악의 시나리오에서는 실패의 연쇄 반응이 중앙 은행과 피해를 억제하는 능력을 압도할 수 있습니다.

이제 좋은 소식은 이러한 대규모 명목 노출이 바로 명목이라는 것입니다. 부채에 대해 자산을 상계해야 합니다. 은행에 $100,000가 있고 $100,000 대출이 있는 경우 명목 익스포저 $200,000가 없습니다. 노출이 전혀 없습니다.

신용 디폴트 스왑 및 기타 파생 상품과 마찬가지로 롱 포지션과 숏 포지션을 상계해야 합니다. 미국 정부에 따르면 모든 미국 기관 중 파생상품을 모두 차감했을 때 전체 "순 현재 신용 익스포저"는 5,070억 달러에 불과하다는 것이 사실입니다. 정확한 변화는 아니지만 이론상 자본 시장이 흡수할 수 있는 수준입니다.

즉, 이론과 현실은 다른 것입니다. 일반 파생상품 위기의 위험은 노출의 원시 가치 때문이 아닙니다. 진짜 위험은 상대방 위험입니다. 롱 포지션과 숏 포지션의 균형을 충분히 맞추지 못한 한 판매자가 현금 위기에 빠지고 ... 다른 사람과의 약속을 지킬 수 없는 경우입니다.

파생 상품에 관여하는 대부분의 기관은 노출의 균형을 유지하려고 합니다. 그들은 CDS의 구매자이자 판매자이며 가격 차익 거래의 기회를 찾고 상대방으로부터 담보를 얻어 노출을 헤지할 방법을 찾습니다.

AIG는 이것을 하지 않았기 때문에 2008년에 무너졌습니다. 오렌지 카운티가 1990년대에 저지른 것과 같은 실수를 2000년대에도 했습니다. CDS를 위험 감소로 사용하는 대신 도구를 의도한 대로 추측으로 사용했습니다. 하나. AIG의 경우 항상 보장을 판매하고 구매하지 않았습니다. 결국 여느 보험계약과 마찬가지로 보험료를 받기 위해서는 약속만 하면 된다. 음악이 멈출 때까지 그것은 공짜였습니다.

그리고 중단되었을 때 AIG는 미국에서 CDS 구매자에게 3,000억 달러, 유럽에서 2,000억 달러의 가치가 있는 5조 달러에 달하는 알몸 CDS 약속 더미를 발견했습니다.

Goldman Sachs Bank USA는 다른 은행과 보유하고 있는 파생 상품을 차감할 때 "모든 계약의 총 신용 익스포저"가 1,160억 달러에 불과하기 때문에 걱정하지 말라고 말할 것입니다.

그리고 그들은 위험이 총 가치 또는 전체 순 노출에 있지 않다는 것이 맞습니다. 순 노출은 그렇게 높지 않습니다. 실제 위험은 다음과 같습니다.

그러면 더 나빠질 수 있습니다. 모든 은행이 많은 투명성 없이 상당한 파생상품 포트폴리오를 갖고 있고 모든 은행이 거래상대방 위험을 가지고 있다면 어떤 은행도 다른 은행과 거래하는 위험을 감수할 수 없습니다. 이는 다음에 중대한 재정적 어려움이 닥치면 건전한 은행이라도 다른 은행의 상업어음 매입을 원하지 않을 수 있으며 이 상업어음 시장이 전체 금융계를 움직이게 한다는 것을 의미합니다. 이는 Lehman Brothers가 파산한 후 거의 발생했으며 기관조차 겁에 질려 금융 시장에 뛰어들었습니다.

위기가 닥치면 상황이 매우 추악해집니다. 오렌지 카운티의 파산과 마찬가지로 월스트리트의 위기는 처음에는 천천히 발생했다가 한 번에 발생했습니다. 이것이 벤 버냉키와 연준, 행크 폴슨, 재무부, 조지 부시 대통령이 금융 시스템을 구제해야 했던 2008년 9월의 운명적인 주말에 직면했던 일입니다.

따라서 중요한 신용 부도 스왑에 대한 총 익스포저가 아니라는 것은 표면적인 이론적 수준에서 사실입니다. 순 노출입니다. 그러나 AIG와 같이 체인의 약한 링크 하나만 짧게 걸리더라도 문제가 되지 않는 것도 사실입니다. 발생할 수 있는 급속한 연쇄 반응은 예측할 수 없지만 여전히 파괴적일 수 있습니다. 거의 모든 사람들이 CDS 판매 및 구매를 잘 처리했다고 생각하더라도 말입니다.

아니요, 파생 상품 시장의 총 명목 가치에 대해 당황할 필요가 없습니다. 우리는 전체 세계 경제의 10배를 잃지 않을 것입니다.

그러나 우리는 여전히 큰 혼란을 볼 수 있으므로 다각화가 중요합니다. 그리고 자신을 보호하는 것이 중요합니다. 이때 은퇴가 임박했거나 임박한 경우 수탁 기준을 따르는 재정 고문과 함께 현재 은퇴 계획에 대한 이차 의견을 구하는 것이 좋습니다. 적절한 위험을 지닌 다양한 포트폴리오에 적합한 투자 조합을 가지고 있는지 확인하십시오.