사람들이 Google에서 '은행 정기 예금의 대안'을 검색하는 이유는 무엇입니까?

그 이유는 아주 분명합니다. 투자자들은 Bank FD에 대한 관심이 충분하지 않다고 생각합니다. 정기예금 금리는 최근 대부분의 은행에서 제공하는 금리인 7~7.5%로 하락했습니다. 이자에 대해서도 소득세를 내야 합니다.

금리는 하락했지만 인플레이션은 계속해서 추한 머리를 뒤로하고 있습니다. 그런 맥락에서 FD는 돈의 가치를 보호하는 측면에서도 전달되지 않습니다. 따라서 투자자는 더 높은 수익을 얻기 위해 더 나은 투자 방법을 모색할 수밖에 없습니다.

더 높은 수익은 괜찮지 만 안전에 대한 타협을 의미하지는 않습니다. 추가 세금도 의미하지 않습니다.

이 마법의 투자는 어디에 있습니까? Bank FD의 대안은 무엇입니까?

이제 정확한 대안을 찾기가 정말 어려울 것입니다. 매우 가까운 몇 가지 옵션은 다음과 같습니다.

기업 예금/사채 – L&T, Mahindra Finance, Shriram Transport Finance, HDFC 등과 같은 회사는 일반 투자자가 청약할 수 있는 예금/사채를 발행합니다. 이들 회사가 제공하는 이자율은 일반적으로 Bank FD보다 높은 경향이 있습니다.

정부 및 PSU 채권 – 정부와 공공 부문 기업은 수시로 채권을 발행하여 필요한 자금을 조달합니다. 이 채권은 최고의 안전성과 적절한 수익을 약속한다는 점에서 매우 매력적입니다. 예를 들어 Tamil Nadu Finance Corporation 또는 NHAI Bonds에서 제공하는 것.

그러나 두 경우 모두 연중 내내 이러한 기회를 사용할 수 없습니다. 이제 신청을 해도 배정을 받을 필요가 없습니다.

그것은 우리에게 또 다른 대안을 제시합니다.

부채 뮤추얼 펀드 – 부채 뮤추얼 펀드는 회사채/사채 또는 정부 및 PSU 채권과 같은 고정 수입 상품에 투자합니다. 채무 뮤추얼 펀드의 장점은 Rs만 투자할 수 있다는 것입니다. 5000. 대부분의 부채 펀드는 개방형이므로 언제든지 원할 때 투자를 시작하거나 종료할 수 있습니다.

이제 부채 펀드는 유동성, 초단기, 단기, 장기, 소득, 신용 기회, 금전 등 다양한 맛이 있습니다. 그러나 이 게시물은 초단기 펀드 다양합니다.

부채 펀드는 기본적으로 회사 및/또는 정부의 회사채, 국채 및 단기 대출 증권에 투자합니다. 이러한 증권은 야간/1일에서 수년에 이르는 다양한 기간 또는 만기로 발행됩니다.

이러한 만기에 따라 부채 펀드는 단기 시장, 유동성, 초단기, 단기, 장기 등으로 분류됩니다.

초단기 펀드는 '평균 만기 ' 포트폴리오에 대한 투자는 일반적으로 6개월에서 1년 사이입니다.

주목해야 할 또 다른 측면은 수정된 기간입니다. . 이제 금리와 채권 가격이 반대 방향으로 움직인다는 사실을 알게 되셨을 것입니다. 금리가 오르면 물가는 내려가고 그 반대의 경우도 마찬가지입니다. 수정 기간은 이자율 변화에 대한 펀드 가격 또는 NAV의 민감도를 측정한 것입니다.

예를 들어, 펀드의 수정 기간이 0.5라면 이자율이 1% 변할 때마다 펀드의 가치가 0.5% 변한다는 의미입니다. 이것은 긍정적이든 부정적이든 두 가지 방식으로 작동합니다.

초단기 펀드의 수정 기간은 낮아야 하며 이상적으로는 1보다 작아야 합니다. 이렇게 하면 금리 변화에 덜 민감하게 됩니다.

이는 펀드의 수익이 안정적임을 보장합니다. 가격은 금리 변동에 따라 크게 오르거나 내리지 않습니다. 이것은 우리에게 안전에 대한 질문을 던집니다.

중요한 질문입니다. 먼저 첫 번째 것들. 이것은 Bank FD처럼 안전하지 않습니다. 이 기금의 안전성은 두 가지 방식으로 결정됩니다.

하나 , 펀드는 일반적으로 AAA/AA와 같은 최고 신용도 투자에 투자해야 합니다. 불이행 가능성은 거의 제로입니다. 즉, 신용도가 높다는 것은 차용인이 원금과 이자를 적시에 상환하겠다는 약속을 지킨다는 의미입니다.

2 , 그들은 평균 6개월에서 1년 이내에 만기가 될 투자에만 투자합니다. 이전에 언급했듯이 수정된 기간도 1보다 작으므로 변동성이 크지 않습니다. 즉, 가격이 너무 많이 오르내리지 않습니다. 언제든지 돈을 인출하고 싶다면 투자한 것보다 더 많은 것을 얻을 수 있는 합리적인 기회가 있습니다.

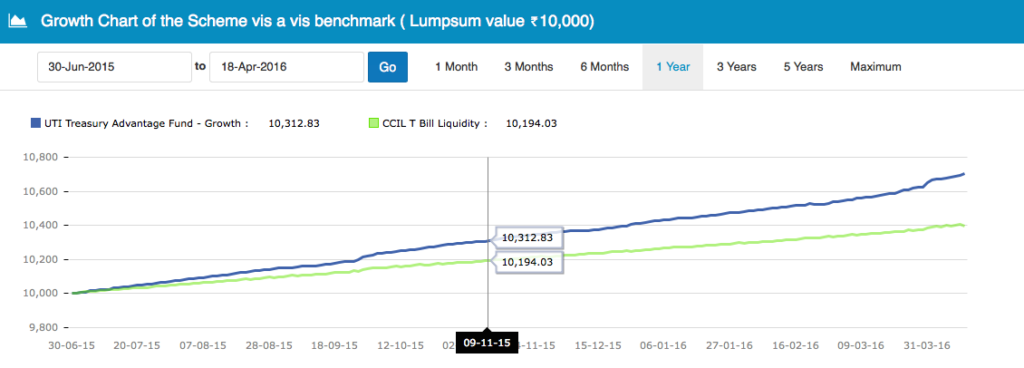

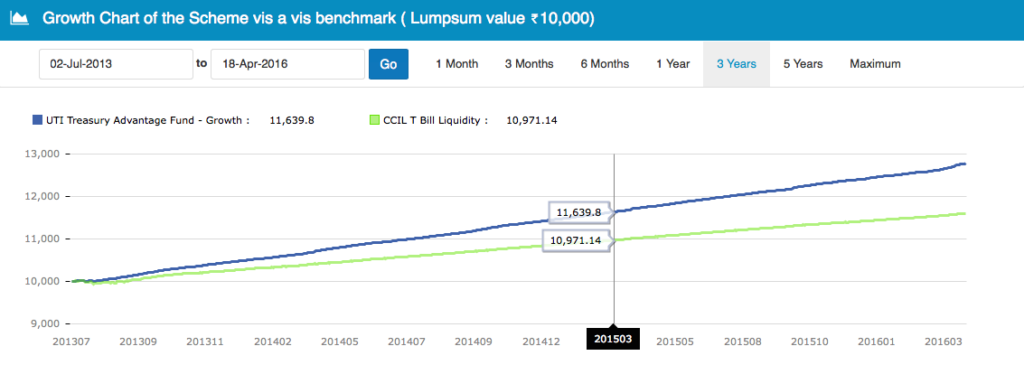

이를 이해하려면 지난 1년 및 3년 동안의 초단기 펀드인 UTI Treasure Advantage 펀드의 다음 그래프를 참조하십시오. 1000억 원의 투자 성장을 보여주고 있다. 두 기간 동안 10,000개.

<노스크립트>

<노스크립트>

보시다시피, 펀드에 대한 투자의 성장은 1년과 3년 모두에서 상당히 안정적이었습니다.

소득세가 가장 높은 계층의 경우 초단기 펀드를 고려해 볼 가치가 있습니다.

초단기 펀드를 선택하는 데 도움이 되는 몇 가지 지침이 있습니다.

이 데이터의 대부분은 Unovest를 포함한 다양한 금융 웹사이트에서 쉽게 사용할 수 있습니다.

평가할 수 있는 5개의 초단기 펀드 목록은 다음과 같습니다.

이름을 클릭하면 각 펀드에 대한 Unovest의 자세한 정보 시트를 볼 수 있습니다.

은행 FD를 어떤 초단기 펀드로 이전하시겠습니까?

<시간 />면책조항 :기사에 언급된 자금은 투자 추천이 아닙니다. 귀하의 필요에 가장 적합한 것이 무엇인지 알아보려면 투자 고문에게 문의하십시오.