액티브 투자 vs 패시브 투자 전쟁은 수년간 계속되고 있습니다.

활성 진영의 지지자들은 자금을 적극적으로 유용하게 사용할 펀드 매니저에게 투자하는 것이 더 낫다고 주장합니다. 결국 그들은 금융 시장에 대한 깊은 지식을 갖고 있으며 투자를 성사시키거나 중단시킬 뉴스에 끊임없이 관심을 기울이는 전문가입니다.

반면에 수동적인 진영은 높은 수수료와 평균 이하의 수익에 대해 펀드 매니저에게 전화를 겁니다. 수동 투자자는 전체 지수를 추적하는 상장지수펀드(ETF)를 활용합니다. 구입 및 소유 비용이 저렴합니다.

ETF의 문제는 '단지' 시장 수익을 추적한다는 것입니다. 시장 수익률을 능가하려는 투자자에게 ETF를 매수하는 것은 더운 날 따뜻한 맥주 한 캔을 마시는 것과 같으며 대체로 불만족스럽습니다.

다행히 상황이나아질 예정입니다. . 최근 몇 년 동안 새로운 종류의 ETF가 시장에 진출했습니다.

주류 ETF는 S&P 500 및 지역 Straits Times Index와 같은 지수를 반영합니다. 매수 및 매도 결정은 펀드매니저의 손에서 벗어납니다. 이 ETF는 시장 가중치를 적용하며 지수에 포함된 더 큰 회사가 ETF에서 더 많은 가중치를 가집니다. 예를 들어 DBS Holdings는 STI 지수의 12.39%를 구성합니다. 결과적으로 DBS는 SPDR STI ETF 가치의 정확히 12.39%를 운반합니다.

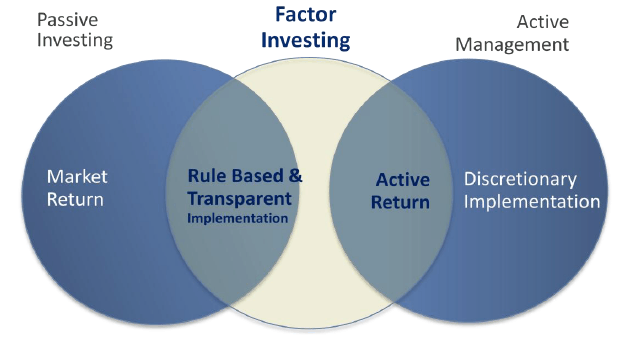

Smart Beta ETF는 주류 ETF가 하는 모든 작업을 수행하지만 조금 변형 . 그들은 인덱스를 추적하는 동일한 작업을 수행하지만 시장 규모를 사용하여 펀드에 들어갈 항목을 결정하는 대신 다른 '요소'를 사용하여 각 주식이 ETF에 들어가는 양을 결정합니다.

우리는 이전에 "팩터 투자 - 더 높은 수익을 위해 투자하는 입증된 5가지 방법"에서 초과 수익에 기여한 특정 요소에 대해 금융 학자들이 어떻게 크게 동의했는지에 대해 썼습니다. ETF를 구성할 때 이러한 요소를 고려하여 ETF는 마치 스테로이드를 사용하는 것처럼 작동합니다!

Smart Beta ETF는 두 가지 장점을 모두 가지고 있습니다. 주류 ETF의 전형으로 비용이 저렴하고 방법론이 투명합니다. 또한 다양한 Factor를 영리하게 활용하여 일반 ETF보다 높은 수익률을 자랑합니다.

일부 Smart Beta ETF를 살펴보고 평범한 바닐라 사촌과 어떻게 비교되는지 살펴보겠습니다.

모든 요소 중에서 가치 가장 확립되고 받아들여지는 것입니다. 가치가 높을수록(주식이 저렴할수록) 수익률이 높아집니다. 가치가 시장을 능가하는 요인이라는 주장은 거의 없습니다.

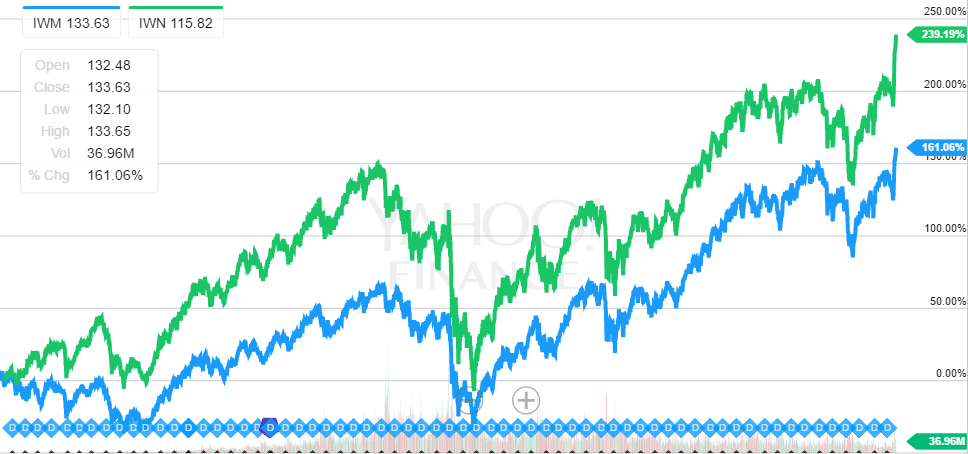

이 예에서 우리는 Russell 2000 Index 주식 유니버스에서 두 개의 ETF를 비교했습니다. 바닐라 Russell 2000 지수는 Russell 3000 지수의 하위 2,000개 종목으로 구성된 소형주 주식 시장 지수입니다. 반면에 Smart Beta Russell 2000 Value ETF는 동일한 세계에서 구성되지만 가치주에 비중을 두고 있습니다.

가치는 주로 낮은 PB(Price-to-Book) 비율로 정의됩니다. 지수 제공자는 측정항목을 사용하여 가치주와 성장주를 구분하여 전자가 후자가 아닌 지수 구성요소로 추가되도록 합니다.

우리는 Value Factor가 대형주에 잘 작동하지 않는다는 것을 알았기 때문에 소형주 지수를 선택했습니다.

차트에서 Value ETF(녹색)가 2000년 이후로 일반 바닐라 사촌 ETF(Blue)를 지속적으로 능가했음을 알 수 있습니다.

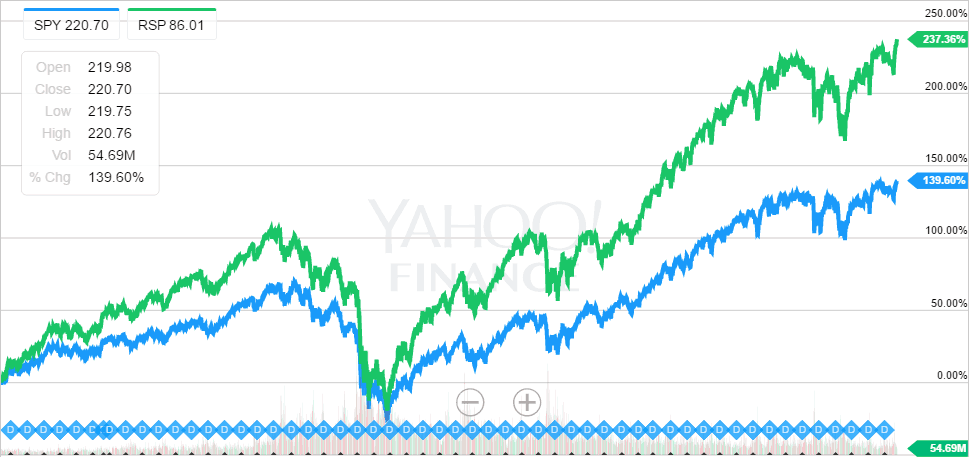

대부분의 주가 지수는 더 큰 회사에 더 많이 할당하고 더 작은 회사에 비중을 낮춥니다. 그러나 연구에 따르면 규모가 작은 회사는 큰 주식보다 더 높은 수익을 제공합니다. 이는 시가 총액 가중치 방식이 최적이 아님을 의미합니다.

이 문제를 극복하려면 동일한 무게만 있으면 됩니다. 지수의 모든 주식은 대형주에 대한 과잉 할당을 방지합니다. 사실 S&P 500 Equal Weight Index가 있고 Guggenheim에는 이를 추적하는 ETF가 있습니다.

차트는 2003년 이후 SPDR S&P 500 ETF와 Guggehnheim S&P 500 Equal Weight ETF 간의 수익률을 보여줍니다. ETF가 소형주에 더 중점을 둘 때 아웃퍼포먼스의 분명한 신호가 있습니다.

기세 팩터는 가격이 오른 주식을 사고 가격이 내린 주식을 공매도하는 것을 수반합니다. 그 발견은 주가에 모멘텀이 있고 평균으로 되돌아가기 전에 일정 기간 동안 특정 방향으로 움직이는 경향이 있다는 것입니다. 모멘텀 팩터를 활용하는 전략은 초과 수익을 창출했습니다. 자세히 살펴볼 가치가 있습니다.

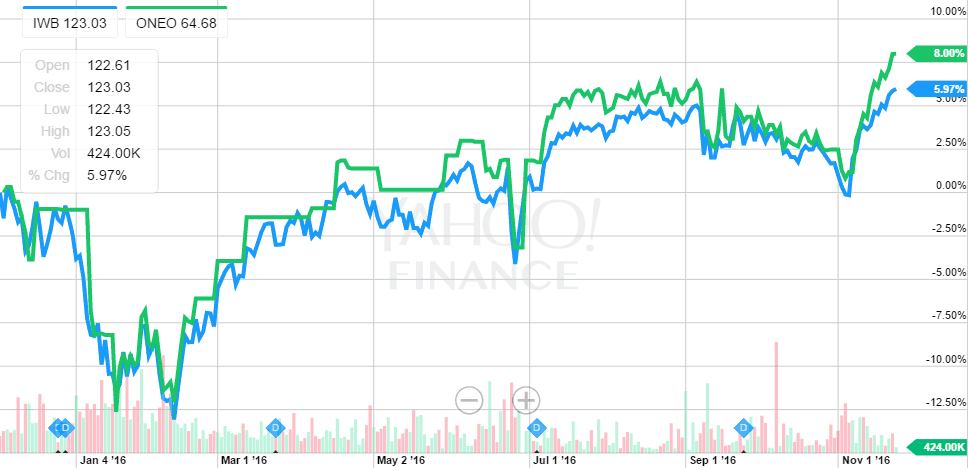

이 예에서는 미국 상장 시가총액 상위 1000개 종목으로 구성된 Russell 1000 지수를 사용했습니다. 지수에 모멘텀 팩터를 추가하여 수익률이 어떻게 개선될 수 있는지 확인하고 싶습니다.

Momentum ETF가 부족하여 적합한 ETF를 찾는 데 어려움을 겪었습니다. 우리는 SPDR Russell 1000 Momentum Focus ETF(ONEO)에 정착했습니다. 이 ETF는 높은 가치, 높은 품질 및 낮은 크기 특성의 조합을 기반으로 주식이 처음 선정되었기 때문에 순수한 Momentum ETF가 아닙니다. 이러한 주식은 이후 지난 12개월 동안의 총 수익을 기준으로 순위가 매겨졌습니다. 우리 학생들의 시험 점수와 마찬가지로 종목은 종곡선 등급을 받았고 가장 높은 모멘텀을 보이는 종목을 지수 구성요소로 선정했습니다. ETF 운용사는 펀드의 보유 종목에서 이러한 지수 구성요소를 모방합니다.

이 Momentum ETF는 이 짧은 기간(2015년 12월 2일부터)에 우수한 성과를 보였지만 장기적으로 우수한 성과를 유지할 수 있다는 확신을 가지려면 더 많은 증거가 필요합니다.

이 기사에서 살펴볼 마지막 요소는 낮은 변동성입니다. 요인.

평신도 용어의 변동성은 가격 변동을 의미합니다. 가격 변동이 큰 주식은 가격이 정체된 주식보다 더 위험한 것으로 간주됩니다.

전통적인 금융은 항상 변동성과 위험을 연관시켰습니다. 흥미롭게도, 변동성이 낮은 주식이 실제로 높은 수익률을 제공한다는 증거가 있습니다. 이것은 낮은 위험이 높은 수익을 가져온다는 것을 의미합니다! 이 발견은 학계의 머리를 긁적이며 금융 세계를 뒤집어 놓았습니다.

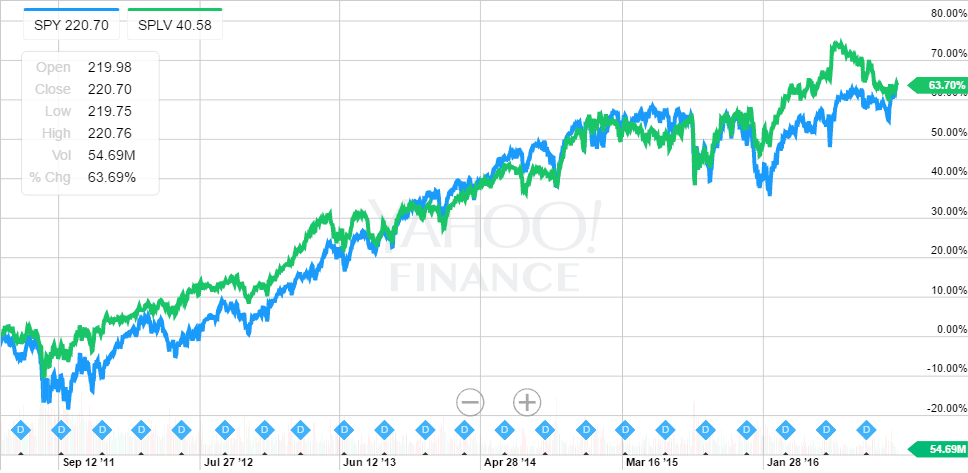

우리는 이 비교를 위해 모든 지수의 모선인 S&P 500을 선택했습니다. S&P 500 Low Volatility 지수는 S&P 500에서 구성 요소 선택을 시작합니다. 즉, 이 Low Volatility 지수는 S&P 500 지수 이외의 주식으로 구성되지 않습니다. 지수 제공업체는 수학적 알고리즘을 사용하여 변동성이 가장 낮은 100개 종목을 결정하고 S&P 500 Low Volatility 지수의 구성요소로 지정합니다.

PowerShares는 S&P 500 Low Volatility 지수를 기반으로 ETF를 만들었습니다. 지난 5년 동안 대부분의 기간 동안 일반 바닐라 S&P 500을 따라잡았고 심지어 이를 능가했습니다.

품질인 다섯 번째 요소는 다루지 않았습니다. 현재 품질의 정의에 대해 많은 이견이 있습니다. 다양한 메트릭이 제시되고 결과가 혼합됩니다. 우리는 이 요소가 계속 진화할 것이며 앞으로 품질을 평가할 더 나은 시간이 있을 것이라고 믿습니다.

여러분 중 일부는 우리가 다룬 ETF가 주로 미국에 기반을 두고 있다는 것을 알아차렸을 것입니다.

스마트 베타 ETF는 다른 국가에서도 작동합니까? 대답은 예입니다.

다양한 연구에서 알 수 있듯이 우리가 논의한 요소는 보편적이며 유사한 방식으로 전 세계 시장에 영향을 미칩니다. 불행히도 현재로서는 사례를 입증할 ETF와 역사가 충분하지 않습니다. 앞으로도 그렇게 하도록 노력하겠습니다.

우리는 이 펀드 관리 진화 과정의 초기 단계에 있으며 얼리 어답터가 얻을 수 있는 이점이 있다고 믿습니다. ETF 투자에 관심이 있다면 주류 일반 일반 ETF보다 잠재적으로 더 높은 수익을 제공할 수 있는 스마트 베타 ETF 중 일부를 고려해 볼 수 있습니다.

능동적인 수익을 얻으면서 수동적 관리 수수료를 지불함으로써 Smart Beta ETF 투자자는 두 가지 장점을 모두 누릴 수 있습니다.