Motilal Oswal의 4가지 새로운 인덱스 펀드 중 세 번째는 Nifty Smallcap 250 Index를 복제하고 추적하는 펀드입니다. Motilal Oswal Nifty Smallcap 250 인덱스 펀드는 인도 최초의 소형 펀드가 될 것입니다. Nifty Small Cap 250 지수는 NIfty 500의 하위 절반입니다. 이 투자 가치가 있는지 알아보겠습니다. 우리는 이미 Motilal Oswal Nifty 500 펀드와 Motilal Oswal Nifty Midcap 150 인덱스 펀드를 검토했습니다.

이것을 직관적으로 먼저 생각해보자. 소형주 공간은 실패율이 더 높기 때문에 "시장을 매수"하는 공간이 아닙니다. 이것은 활성 소형주 펀드가 소형주가 "연구 부족"이며 지수보다 소형주 포트폴리오를 구성하는 것이 더 쉽다고 명시하는 곳입니다. 따라서 질문은 Motilal Oswal Nifty Smallcap 250 인덱스 펀드가 차이를 만들까요?

따라서 먼저 12개의 활성 소형 펀드를 Nifty Smallcap 250 지수와 비교하겠습니다. 활성 스몰 캡 펀드가 가능한 모든 5년 기간 중 최소 70% 이상 지수를 상회하도록 요구하면 그 수는 11이 됩니다. 이는 괜찮은 수준 이상입니다. 4년 동안 동일한 70% 초과 실적을 기대하면 10개의 펀드가 제공됩니다. 다시 한 방울만 떨어집니다.

이제 3년 동안 70% 이상의 성능을 요구하십시오. 또한 그렇다면 여전히 동일합니다. 10. 따라서 액티브 펀드가 소형주 부문에서 차이를 만든다는 것이 분명해야 합니다. 한 가지 주장은 이러한 펀드의 대부분이 소형 펀드 + 중형 펀드 또는 중형 펀드 + 소형 펀드의 역사를 가지고 있다는 것입니다. 이것은 정당한 비판입니다.

이에 대한 반론은 많은 펀드가 SEBI(연간 평균으로 해석될 수 있음)가 규정한 것보다 종종 높은 규모의 중형주를 계속 보유하고 있다는 것입니다. 따라서 활동적인 소형주 펀드 매니저는 전술적으로 중형주 할당을 늘리고 투자자가 감정을 더 잘 관리할 수 있도록 돕는 경향이 있습니다.

이것은 지속적으로 하방 보호에서 분명히 나타납니다. 지수가 한 달에 걸쳐 하락할 때 펀드가 지수보다 적게 하락하는 빈도입니다. 70% 반환 파일러를 제거하고 최하단 보호 일관성은 68%입니다. . 물론 이는 사실상 모든 펀드가 소형주 지수의 큰 폭 하락으로부터 투자자를 보호한다는 것을 의미합니다.

따라서 이 증거에 비추어 볼 때 일반 투자자가 위험과 보상 모두를 기준으로 Motilal Oswal Nifty Smallcap 250 인덱스 펀드를 능가할 수 있는 액티브 펀드를 선택하는 것은 합리적으로 쉽습니다. 앞으로 이 상황이 바뀌면 그때 우리가 걱정하도록 합시다.

나는 뮤추얼 펀드 포트폴리오에 스몰 캡 익스포저를 명시적으로 추가하는 것을 찬성하지 않습니다. 괜찮은 중형 펀드는 대부분의 투자자가 필요로 하는 모든 소형 펀드에 노출될 것이라고 생각합니다. 여기서 제가 말하고자 하는 요점은 다음과 같습니다. 소형주 노출에 관심이 있다면 현재 이 새로운 인덱스 펀드보다 활성 뮤추얼 펀드가 더 나은 선택입니다. 나중에 상황이 바뀌면 입장을 바꿀 수 있습니다. 이전에는 없었습니다.

Nifty Next 50이 Motilal Oswal Nifty Midcap 150 인덱스 펀드에 비해 투자하기에 더 좋은 지수임을 보았으므로 스몰 캡 펀드 매니저가 Nifty Next 50에 대해 어떻게 했는지 알아내는 것이 적절할 것입니다. 우리는 동일한 수익을 사용할 것입니다. 위에서 언급한 필터.

5년:70% + 수익률 초과:11(12개 중)

4년 추가:11이 6이 됨(즉, 큰 하락)

3년 추가:6년 유지. 따라서 최소 절반 이상의 소형 펀드가 Nifty Next 50을 이기는 데 어려움을 겪고 있습니다! 하방 보호만 고려하더라도 70% 필터를 통과하는 펀드는 8/12뿐입니다. 이것은 Nifty Small Cap 250 지수보다 낮습니다. 따라서 적절한 비율의 Nifty Next 50 인덱스 펀드를 보유하는 것이 활성 소형 펀드를 보유하는 것보다 더 나은 거래입니다.

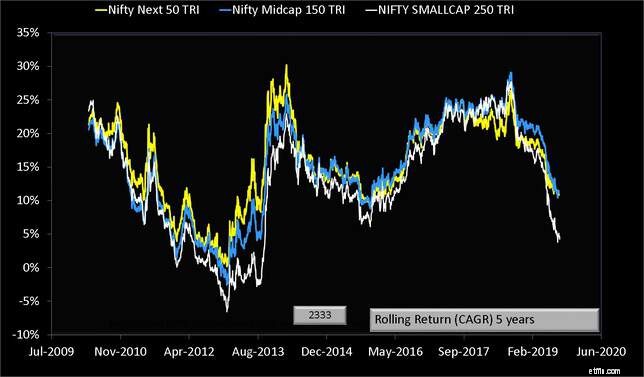

이제 가능한 모든 10년 및 5년 기간 동안 Nifty Smallcap 250 대 Nifty Next 50(배당금 포함)의 수익률을 비교하겠습니다. Nifty Next 50과 Nifty Midcap 150 지수 모두 Nifty Smallcap 250 지수를 능가합니다.

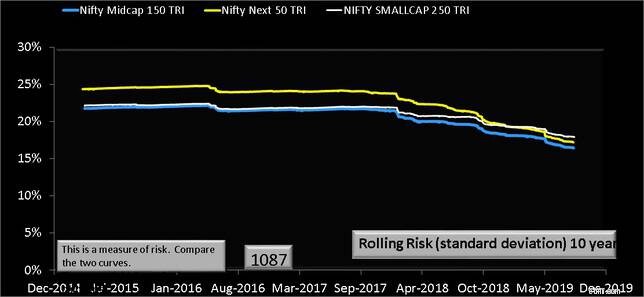

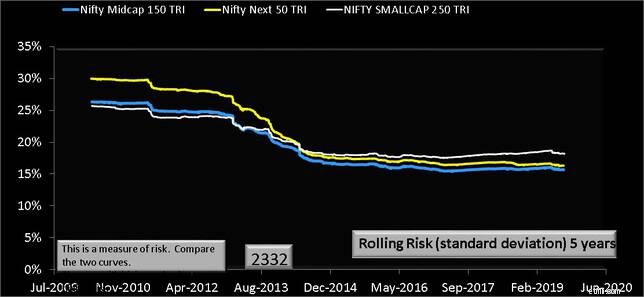

아래는 10년 및 5년 기간에 대한 롤링 표준 편차(위험) 그래프입니다. 이 경우 5/10년 기간 동안 월별 수익률이 평균 월간 수익률에서 얼마나 벗어났는지 고려합니다. 이것은 위험의 척도입니다. 선이 높을수록 위험이 높아집니다.

250 주가 지수를 보유하는 특별한 이점은 없습니다. 위험은 고려된 다른 두 지수와 비슷합니다.

명확하고 격렬한 no. 액티브 펀드 매니저는 소형주 지수에서 편안하게 벗어나므로 위험과 보상 모두에서 Nifty Smallcap 250을 능가할 수 있습니다. 가장 중요한 것은 작은 캡 공간에 투자하는 동안 가장 중요한 하방 보호 기능을 제공한다는 것입니다.

예, 활성 펀드 관리 비용이 높습니다. 아마도 이 분야에서 가장 높을 것입니다. 그러나 그것은 지불해야 할 대가입니다. Motilal Oswal Nifty Smallcap 250 인덱스 펀드에 찬성하는 한 가지 주장은 다음과 같습니다. 어쨌든 나는 이익을 보존하기 위해 주기적으로 (전술적으로) 이익을 장부하고 소규모 펀드에서 재진입해야 합니다. 스몰 캡 인덱스 펀드 및 낮은 비용.

이것은 정당한 주장이지만 고려해야 할 두 가지 측면이 있습니다. (1) 투자자들은 일반적으로 말을 하지 않습니다. 사실 패시브 투자를 계속하는 대부분의 투자자는 인덱스 펀드에 대한 노출이 많지 않습니다.

(2) 250개의 소형주를 보유하는 것은 펀드 매니저에게 악몽이 될 수 있습니다. 시장 문제를 감지하는 액티브 펀드 매니저는 대형주 또는 중형주로 이동할 수 있습니다(사실 많은 사람들이 대형주를 현금 대신 보유하고 있습니다). 스몰캡 인덱스 펀드는 그런 사치가 없습니다. Motilal Oswal Nifty Smallcap 250 인덱스 펀드의 계획 문서에는 항상 인덱스의 95%를 보유할 것이라고 나와 있습니다. 이는 2008년과 같은 대규모 충돌이 발생하면 매우 위험합니다. 손실 외에도 추적 오류가 증가하고 지수에서 상당한 편차가 발생할 수 있습니다.

따라서 이 펀드의 AUM이 상당할 것으로 기대하지 않으며 일반적인 추적 오류도 Nifty 50 인덱스 펀드 또는 ETF보다 높을 것으로 예상합니다. 이 모든 것을 감안할 때 이것을 사는 것은 의미가 없습니다. 인도에 소극적인 투자자가 되고 싶다면 멀리하고 Nifty 50 및 Nifty Next 50 인덱스 펀드를 고수하십시오. Nifty와 Nifty Next 50 펀드를 결합하여 대규모 중형 지수 포트폴리오를 구성하는 방법을 참조하십시오.