Suresh Padmanaban은 다음과 같이 씁니다. “친애하는 Pattu, 저는 90년대 중반부터 시장에 투자해 왔습니다. 나는 최근 몇 년 동안 변동성이 점차 줄어들었다는 느낌을 받습니다. 이것을 정량적으로 확인해 주시겠습니까?” 2021년 2월 3일 Sensex는 처음으로 50,000선을 넘어 마감되었습니다. 지난 42년 동안 주식 시장 변동성의 진화를 연구한 결과 Sensex의 누적 변동성이 점차 낮아지고 있음을 발견했습니다.

누적 변동성은 시간 경과에 따른 일일 수익률의 표준 편차입니다. 인도 시장의 최대 변동성은 Harshad Mehta 사기(1990년대 초반)와 대공황(1930년대) 동안의 미국 시장이었습니다. 그 이후로 일일 변동성은 Suresh가 의심한 대로 실제로 점차 감소하고 있습니다.

미국의 경우 가능한 10년마다 계산된 월별 가격의 표준 편차는 1930년대에 정점을 찍었지만 그 당시에는 거의 동일했습니다! 멈추고 그것에 대해 생각할 때 이것은 상당히 놀랍고 반직관적입니다. 인도에서는 과거 데이터가 거의 없습니다. 5년 롤링 변동성은 지속적으로 감소하고 있습니다. Harshed Mehta 충돌이 가장 높았고 닷컴 충돌은 훨씬 낮았으며 그 사이에 2008년 충돌이 있었습니다. 2020년 3월 폭락은 미국 시장의 경우 일시적인 현상에 불과했고 Sensex의 경우 훨씬 낮았습니다. 전체 보고서는 여기에서 볼 수 있습니다. Sensex at 50,000 – 42년 여정의 교훈

이 기사에서 우리는 다른 각도에서 제목 질문에 접근할 것입니다. 우리는 70%의 자기 자본 또는 50%의 자기 자본과 나머지 부채의 자산 배분에 15년에 걸친 체계적인 월별 투자를 고려할 것입니다.

NSE 500 TRI는 "주식"을 나타내고 I-BEX 금트 지수는 "부채"를 나타냅니다. 포트폴리오는 12개월마다 한 번씩 재조정됩니다. 우리는 1995년 1월부터 2021년 5월까지 137개의 15년 기간을 고려할 것입니다. 이것은 단지 데이터의 쪼개짐일 뿐이며 이를 바탕으로 성급하게 결론을 내리지 않아야 합니다. 미국 시장에서 수행된 유사한 연구는 10배 더 많은 데이터를 산출할 것입니다! 참조:이 "고가 매수, 저가 매도" 시장 타이밍 전략은 놀랍게도 효과가 있습니다!

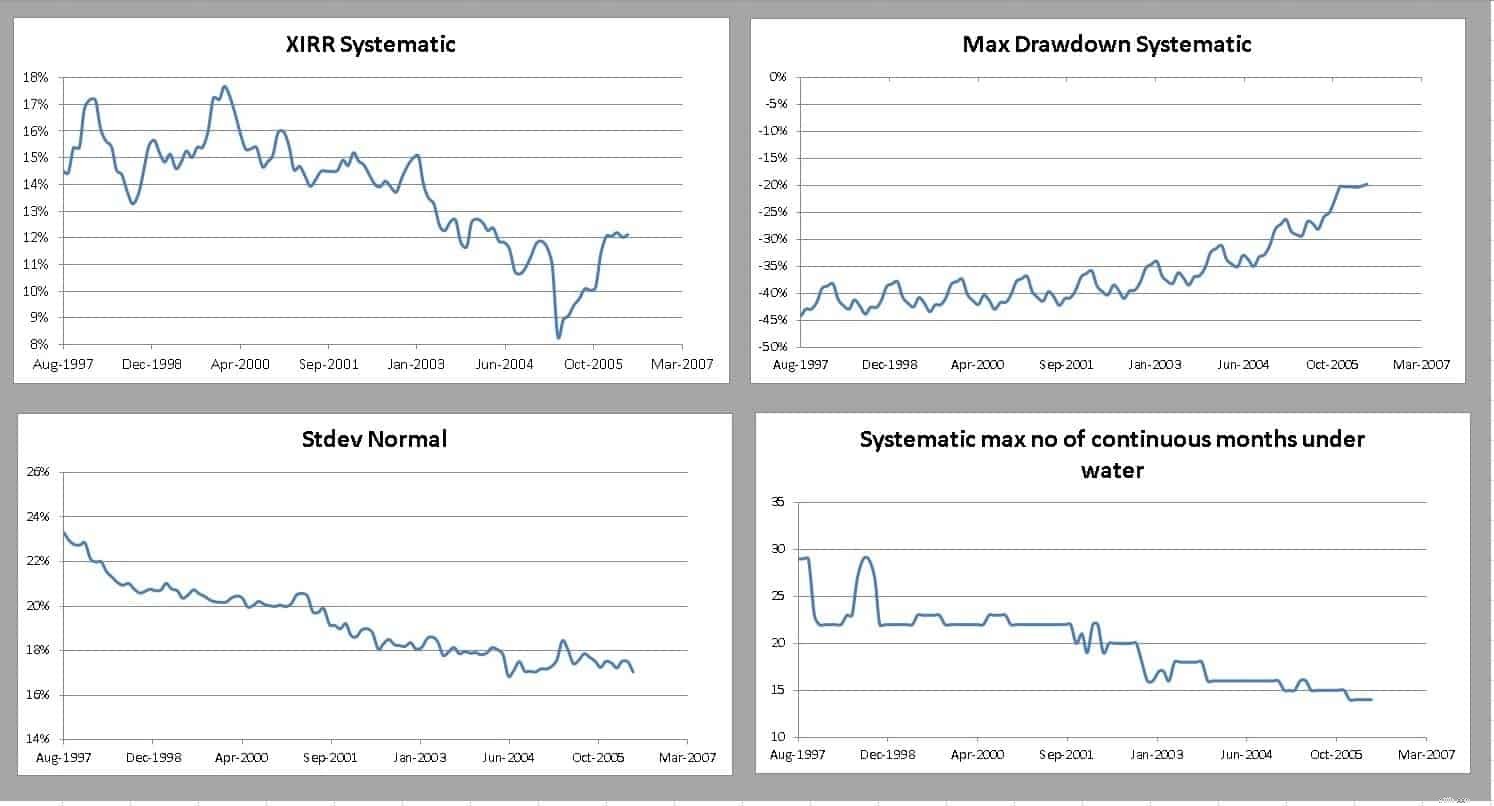

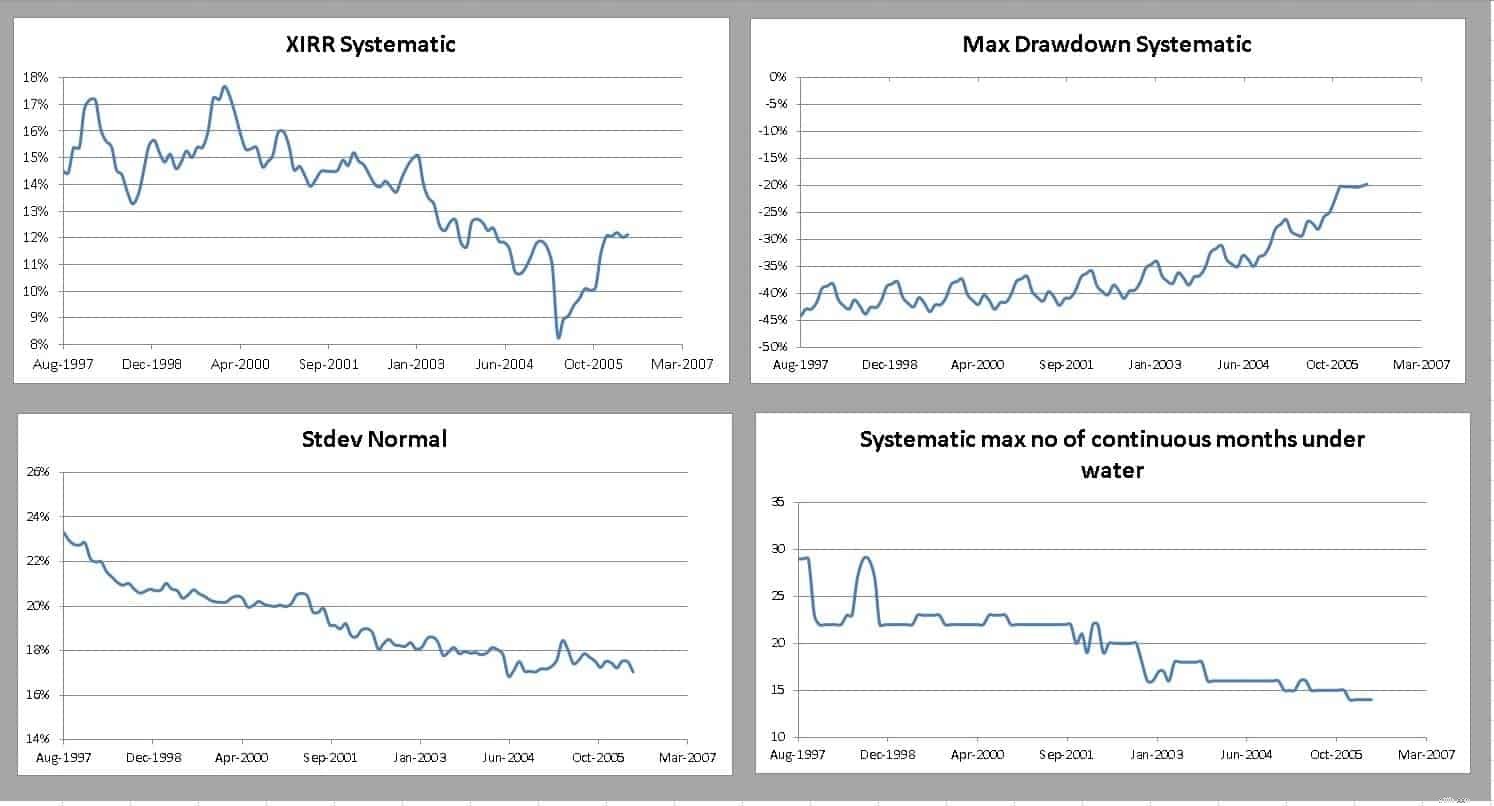

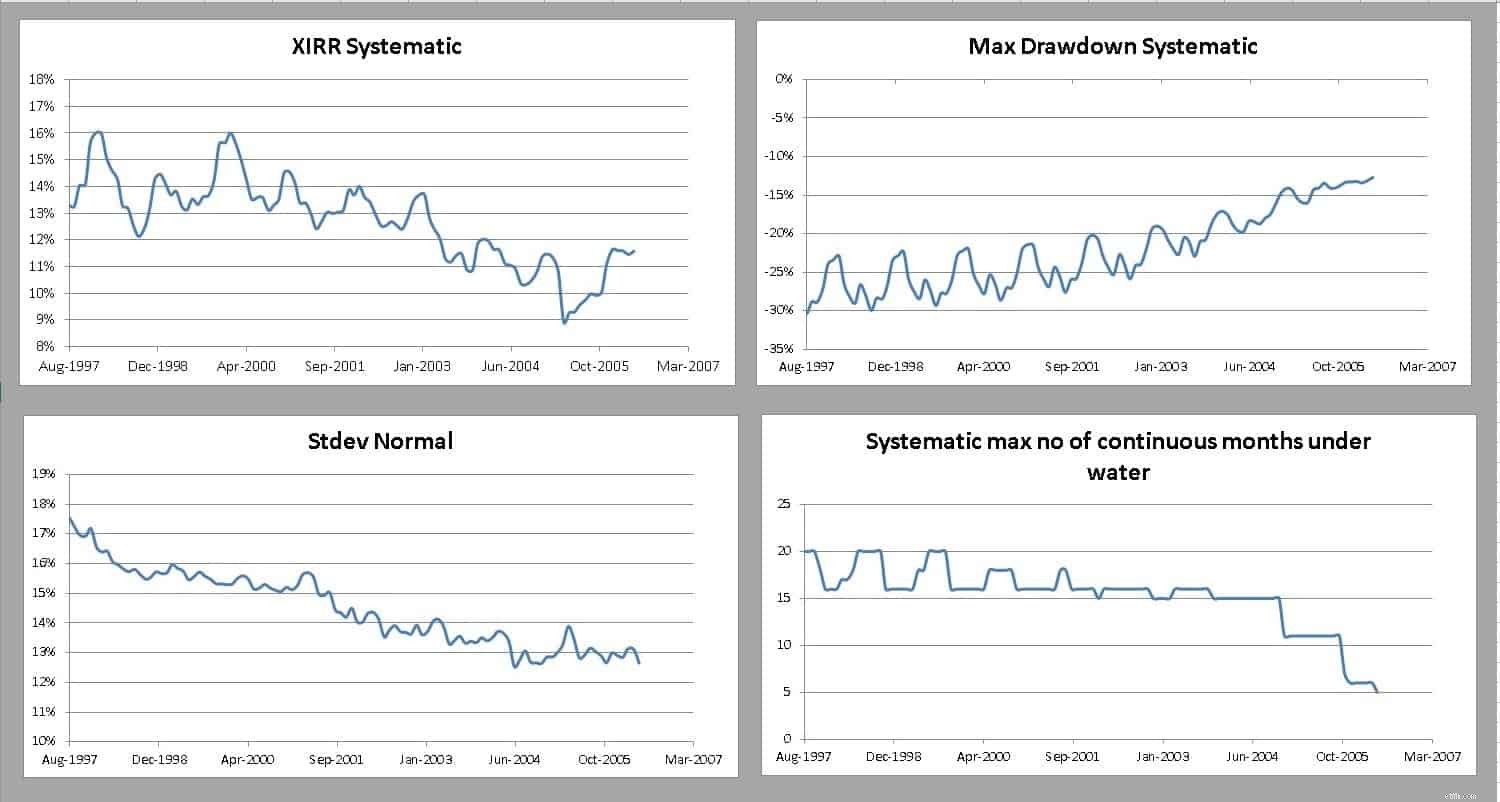

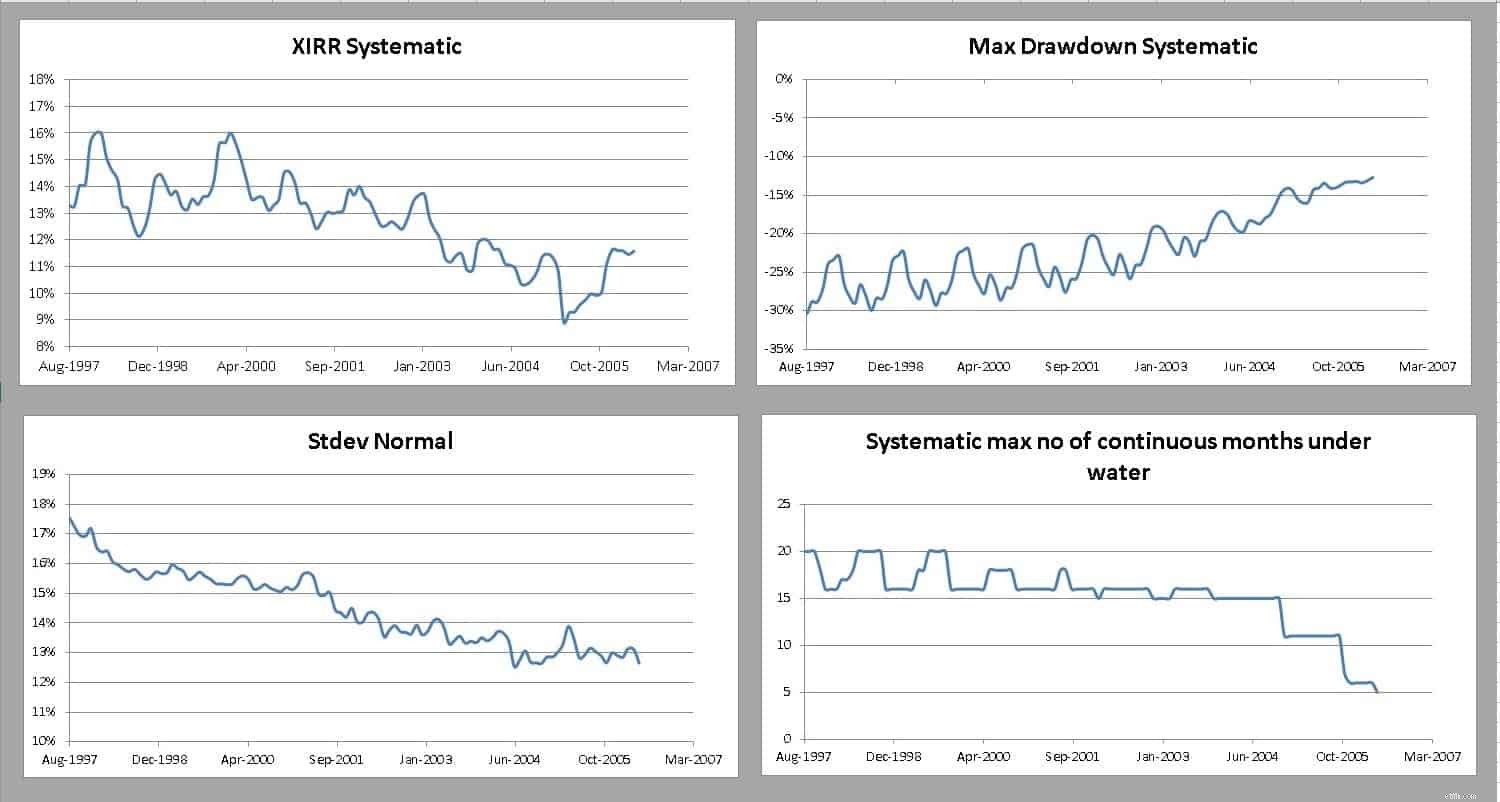

70% 자기자본과 50% 자기자본에 대한 결과는 아래와 같습니다.

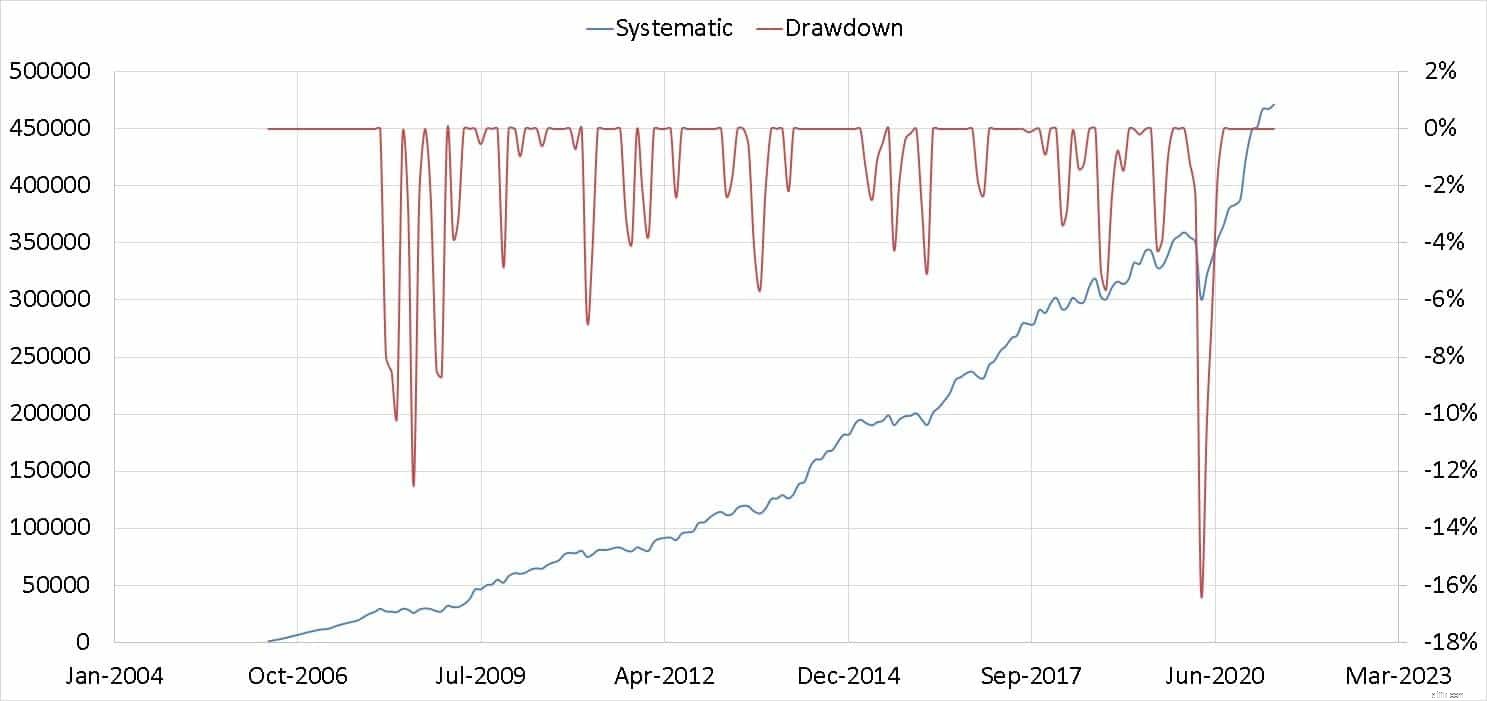

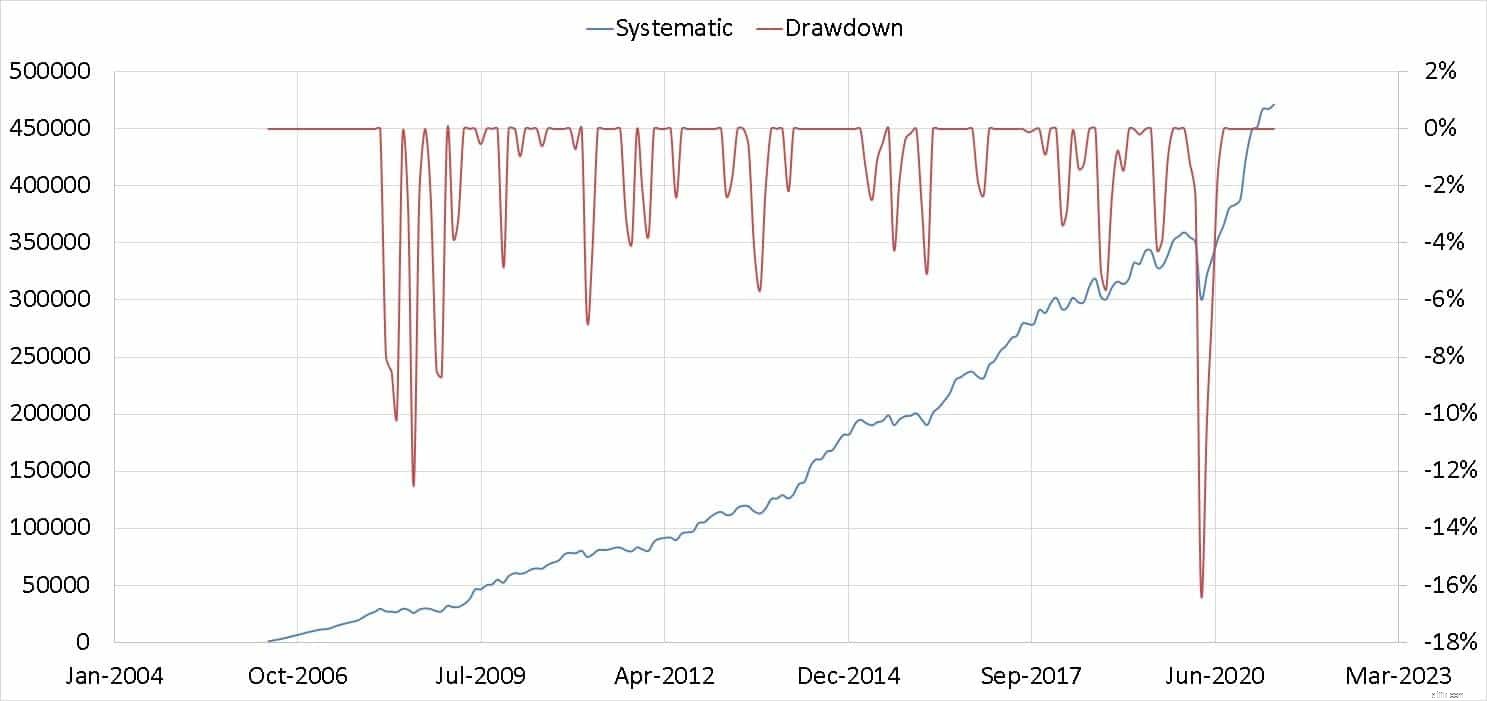

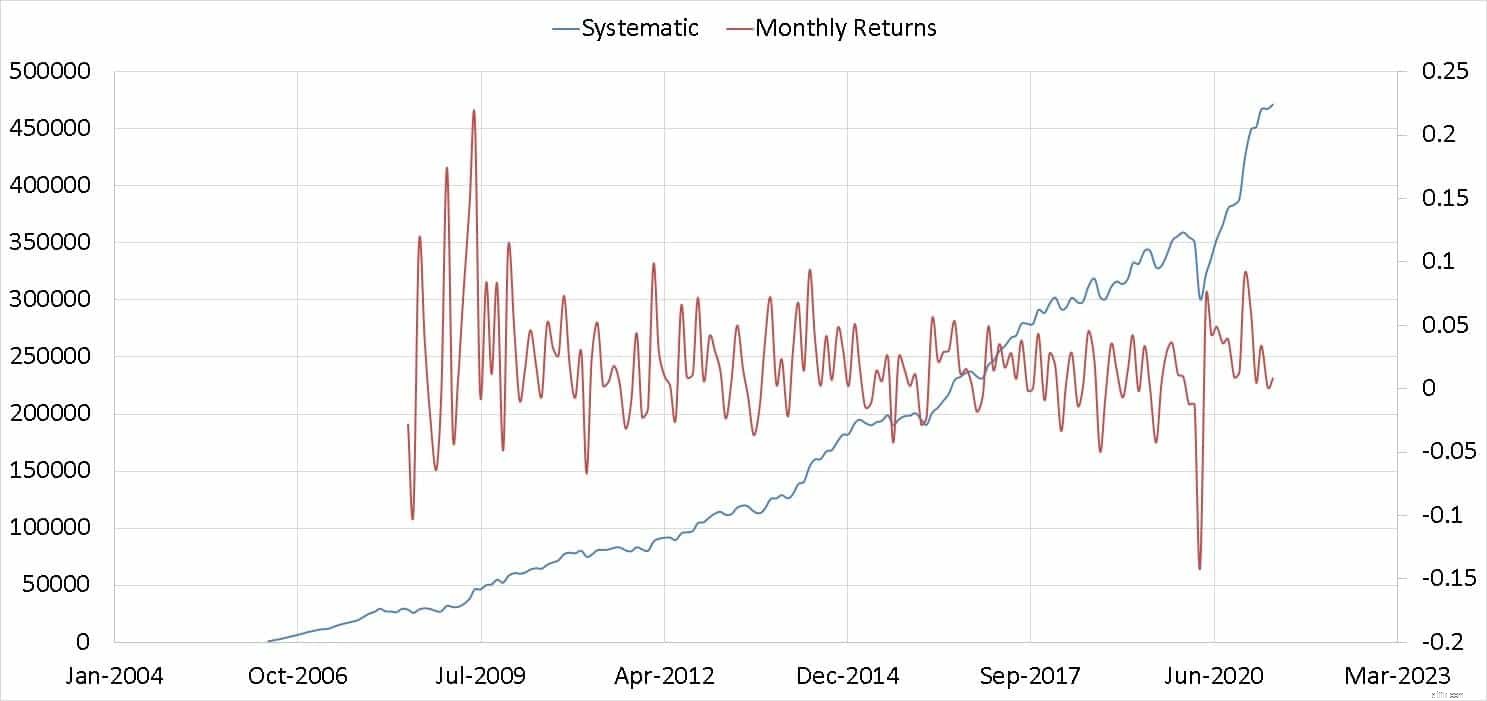

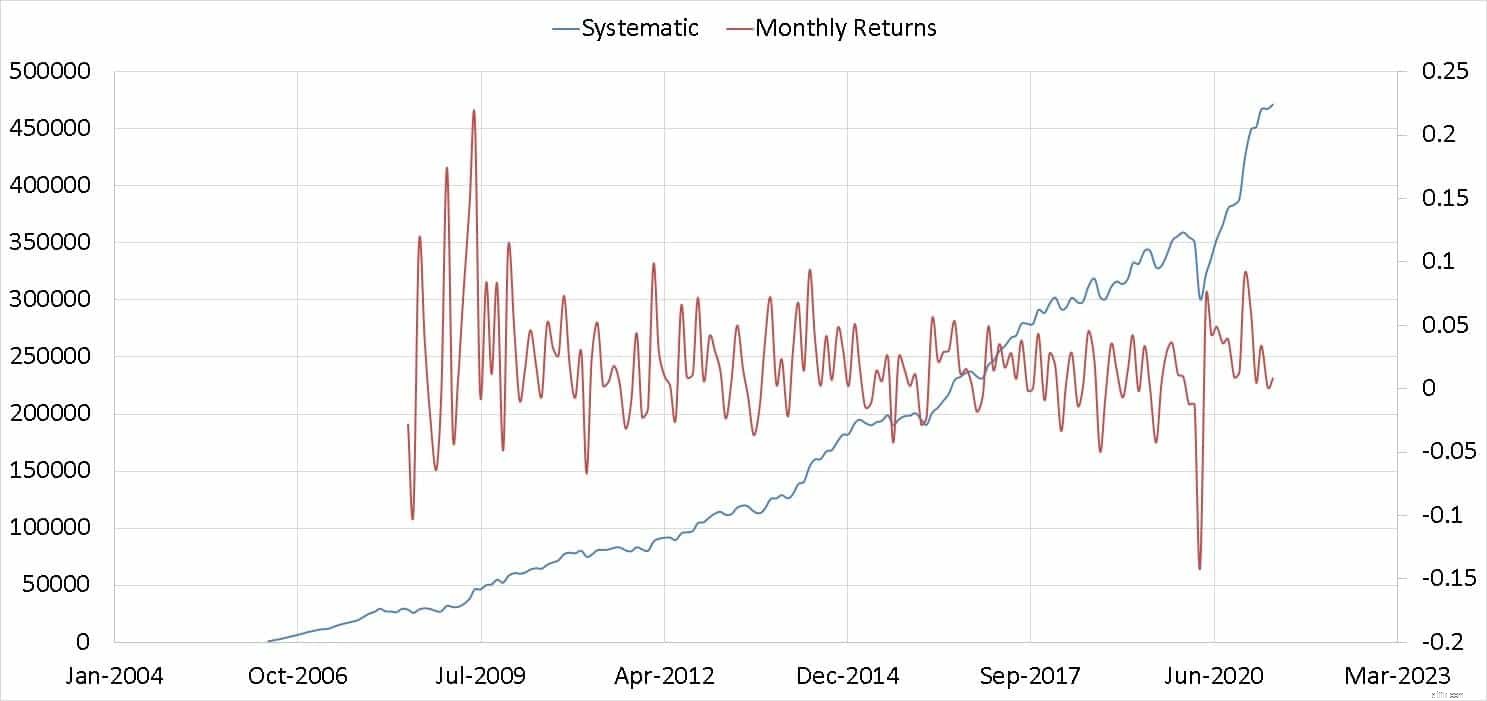

예를 들어, 아래 표시된 것은 137개 실행 중 하나입니다(가장 최근 실행). 피크에서의 하락은 오른쪽에 표시됩니다(드로다운). 최대 드로다운(또는 가장 긴 종유석)은 여기에서 선택됩니다.

<노스크립트>

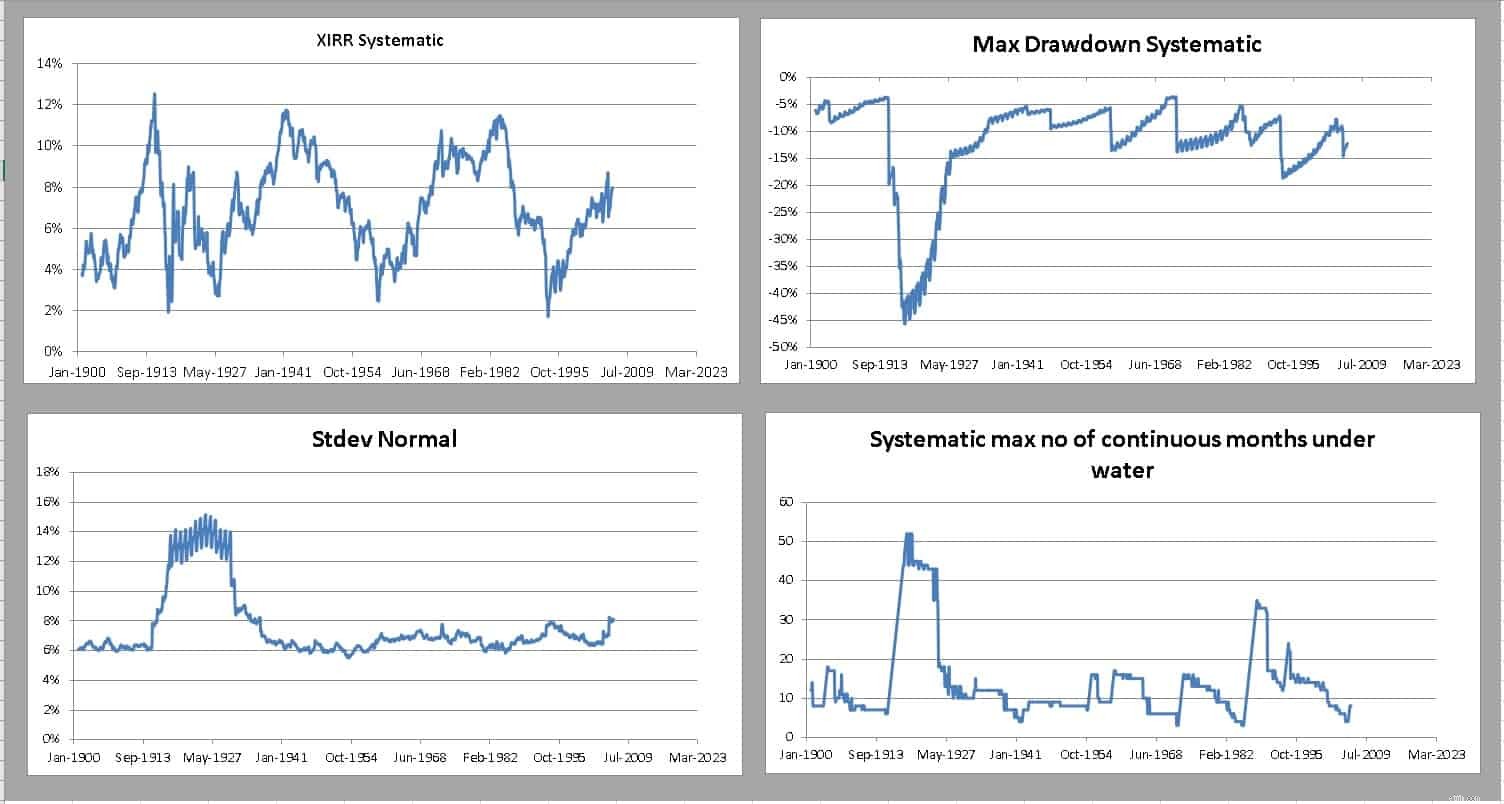

결과는 아래에 정리되어 있습니다. 독자가 결과를 감상하기 위해 그래프를 잠시 살펴보는 것이 좋습니다.

<노스크립트>

연구 기간 동안 XIRR(연환산 수익률)은 감소했습니다. 참조:향후 10년 동안 Nifty 50 SIP에서 기대할 수 있는 수익은 무엇인가요? Nifty Next 50 인덱스 펀드에서 두 자릿수 수익을 기대하지 마세요!

변동성이 감소하고, 드로다운이 감소하고(덜 음수가 됨) 포트폴리오가 수중 상태인 개월 수가 감소했습니다. 라인의 물결 모양 패턴은 재조정 때문입니다. 향후 기사에서 재조정하지 않는 효과를 업데이트할 예정입니다. 이것은 이전에 연구되었습니다:언제 내 포트폴리오를 재조정해야 합니까?

그래서 이것은 무엇을 의미합니까? 수레쉬 맞습니다. 주식 투자는 지난 20년 동안 조금 더 쉬워졌습니다. 그러나 이것이 미래에 더 쉬워지거나 미국처럼 변동성이 안정될 것이라는 의미는 아닙니다(범위 제한이 됨). 따라서 인도 주식 시장은 90년대 이후 국내 제도적 지원으로 '안정화'되었다고 상상하는 것이 더 편해지기보다는 나을 것이다. 우리의 시장 역사는 추론하기에는 너무 짧습니다.

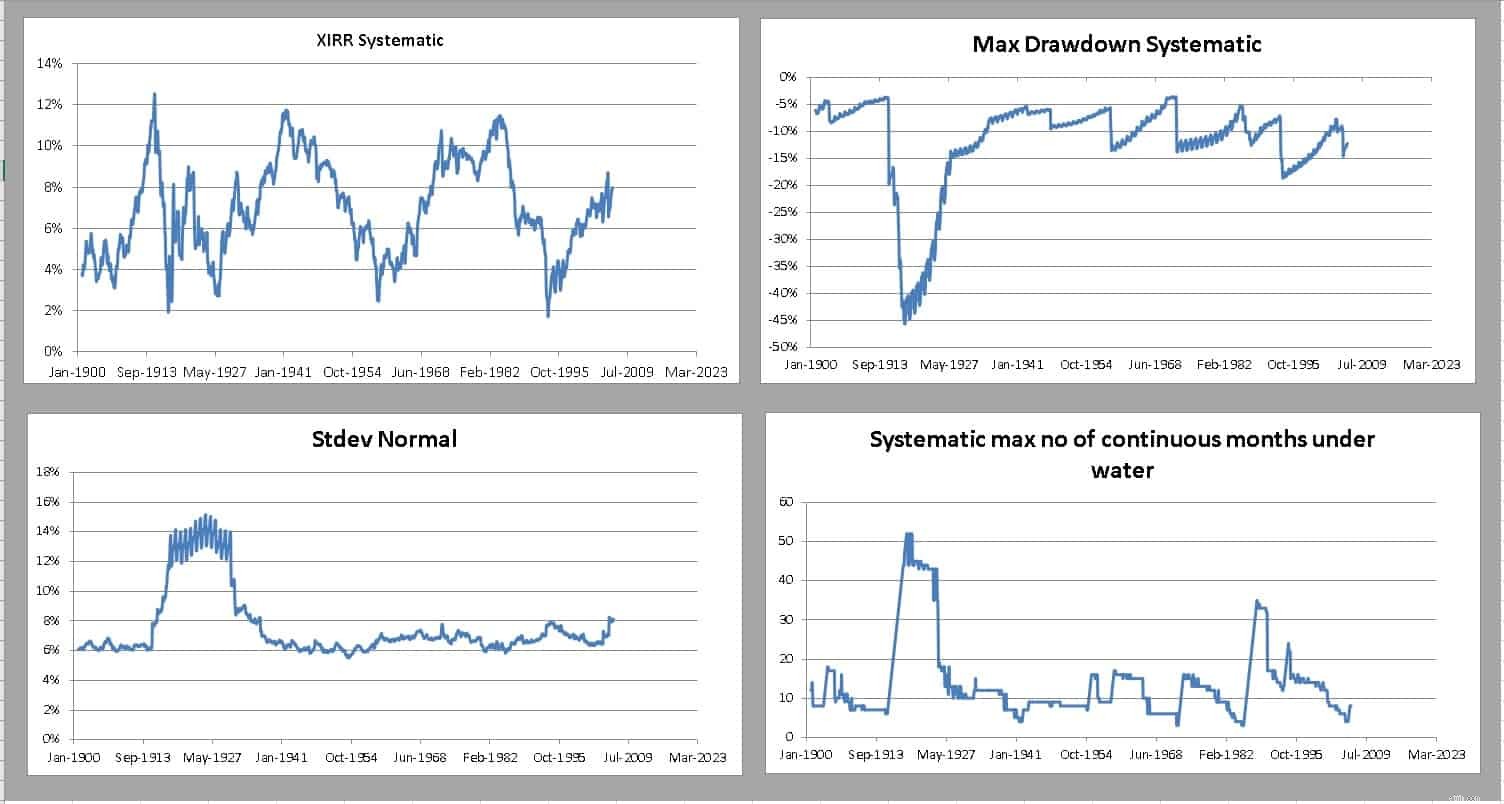

비교를 위해 업데이트된 미국 데이터 차트(연구에 대한 세부 정보는 위에 링크되어 있음)로 마무리하겠습니다.

<노스크립트>

수익의 순환적 특성에 주목하십시오. 인도 시장은 아마도 사이클의 한 팔을 보았을 것입니다. 변동성 그래프에서 1929년 주식 시장 붕괴의 강력한 지배력을 주목하십시오. 변동성은 범위에 국한되며(적어도 대공황 기간에 비해) 수익률은 항상 순환적이었습니다.

미국 시장의 투자자는 향후 15년 동안 어떤 수익을 기대해야 합니까? 정직한 대답은 "아무도 모른다"입니다(15년 이상 USD-IND 수익률이 약 4-5%가 될 것이라고 가정하더라도). 참조:Motilal Oswal S&P 500 인덱스 펀드:이를 통해 어떤 수익을 기대할 수 있나요? 그리고 뮤추얼 펀드 SIP에서 수익을 기대하지 마세요! 대신 이렇게 하세요!