HDFC Prudence Fund의 전신인 HDFC Balanced Advantage Fund의 실적 검토입니다. 이 펀드를 고려하거나 계속 투자하는 것이 여전히 의미가 있습니까? Nifty 50 및 HDFC Hybrid Equity(Balanced) 펀드와 비교하여 알아보도록 하겠습니다.

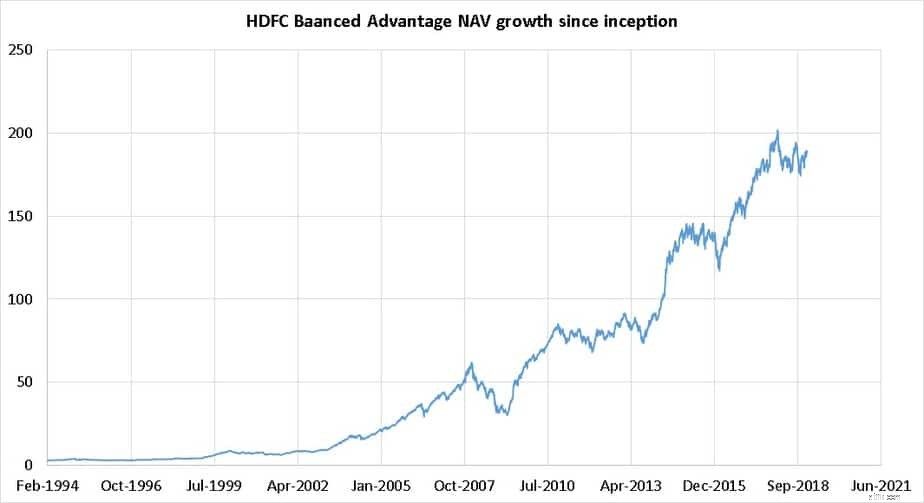

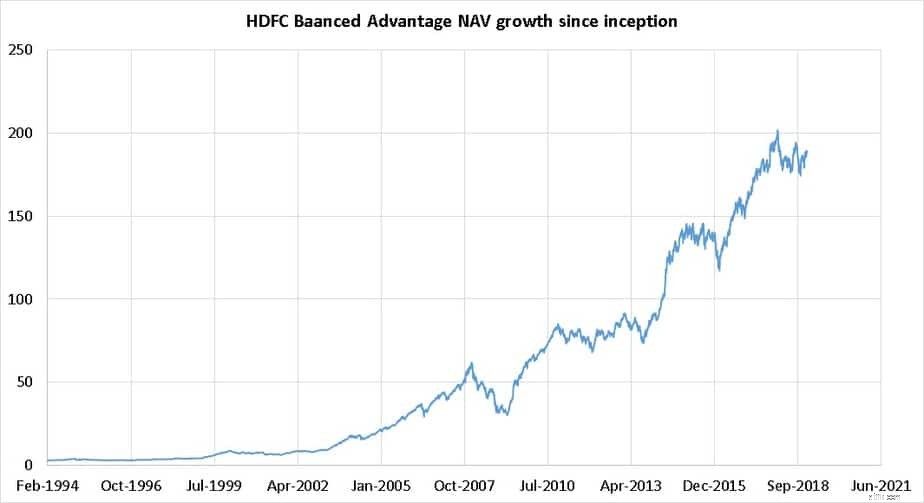

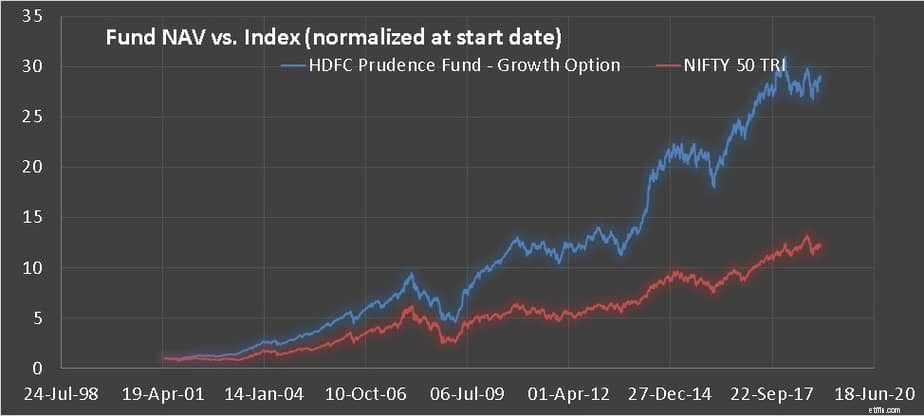

이 펀드는 다채로운 역사를 가지고 있습니다. 이 펀드는 1994년 2월 Twentieth Century Asset Management에서 Centurion Prudence Fund로 출범했습니다. 이후 Zurich India Asset Management가 1999년에 인수하고 HDFC Asset Management가 2003년에 인수한 후 Prashant Jan이 관리하기 시작했습니다. 이것은 설립 이후의 펀드의 NAV이며 2001년 5월부터 Nifty 50 Total Return Index와 비교한 것입니다.

<노스크립트>

<노스크립트>

2018년 4월, HDFC는 SEBI 분류 규칙을 준수하기 위해 HDFC 성장 펀드를 HDFC 균형 이점 펀드라고 하고 HDFC 신중함이 이 새로운 펀드에 통합될 것이라고 발표했습니다(균형 이점).

HDFC Prudence 및 HDFC Balanced Investors에 대해 앞서 언급했듯이 이 움직임은 당혹스러웠을 뿐만 아니라 HDFC Balanced Advantage의 새로운 투자 전략이 얻을 수 있는 한 모호합니다!

HDFC는 "균형된 이점"에 대한 모호한 정의를 제공합니다. 사실 이 기금의 전체 계획 문서는 모호합니다.

HDFC 뮤추얼 펀드는 웹사이트에서 균형 이익과 하이브리드 주식 모두에 대해 조정된 NAV를 제공합니다. 이것은 위에서 언급한 펀드 합병 전반에 걸쳐 연속적인 NAV 기록입니다. 나는 이 분석을 위해 같은 것을 사용했습니다.

공개 :2018년 개인 재무 감사에서 언급했듯이 저는 HDFC 균형 이점과 하이브리드 주식 모두에 대한 투자자입니다.

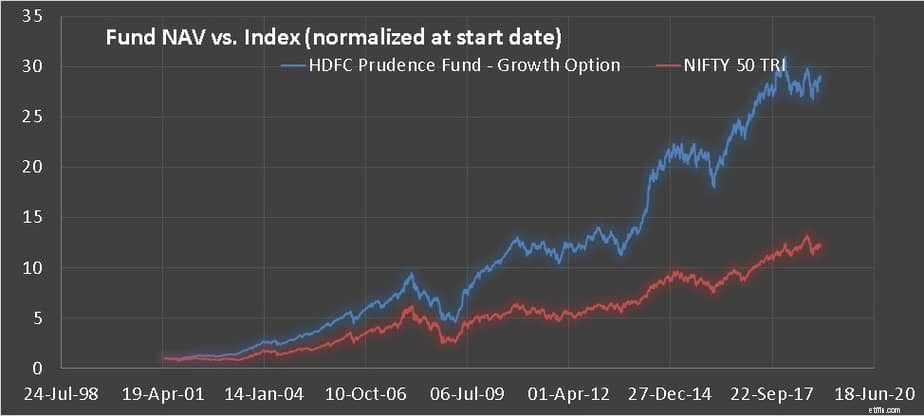

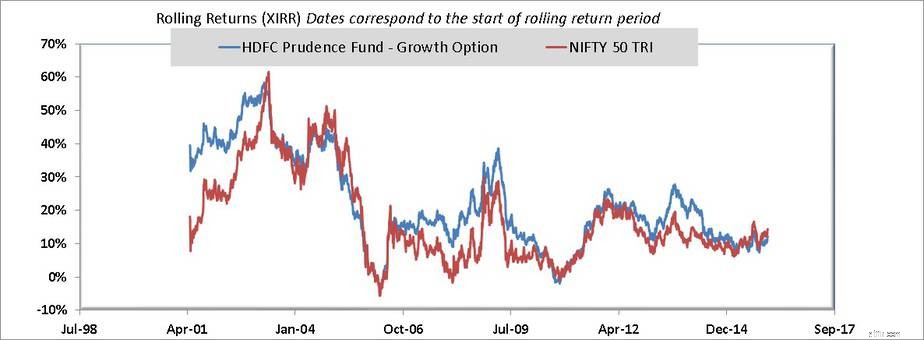

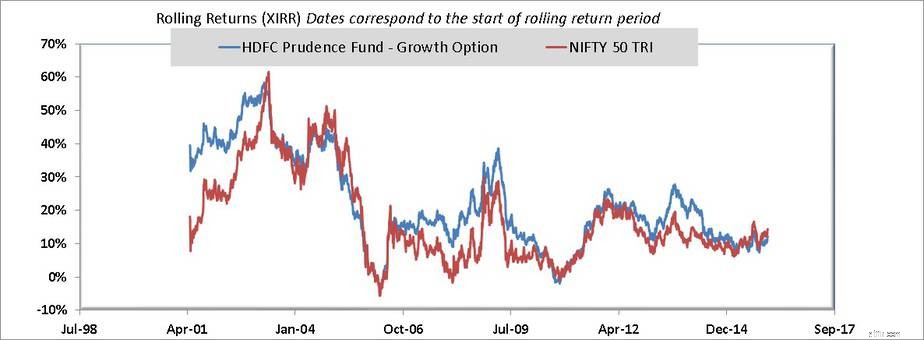

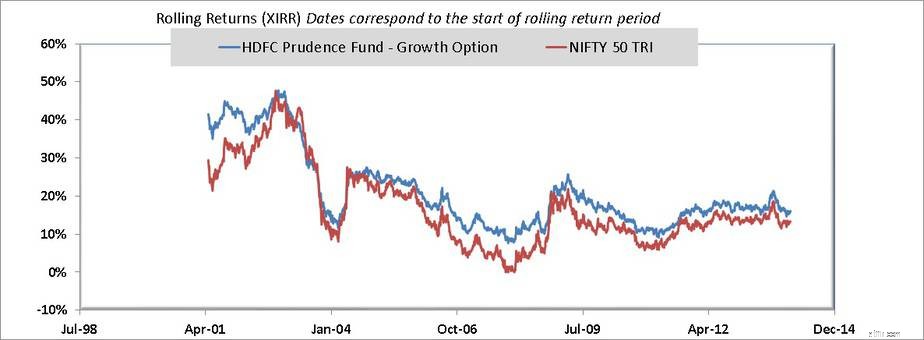

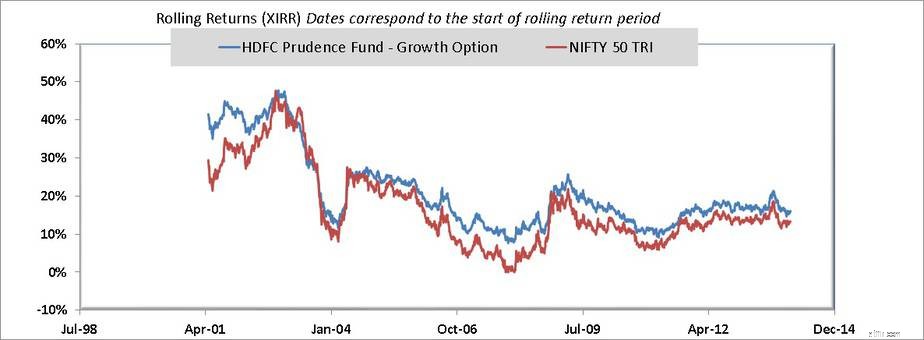

3년 연속 반품 기록으로 시작하겠습니다.

<노스크립트>

위에 보이는 것은 2001년 5월부터 각 줄에 3963개의 3Y 반환 데이터 포인트입니다. 전체 주식 포트폴리오를 가진 적이 없는 펀드. 최근 실적은 여전히 상당히 좋습니다.

위에 보이는 것은 2001년 5월부터 각 줄에 3963개의 3Y 반환 데이터 포인트입니다. 전체 주식 포트폴리오를 가진 적이 없는 펀드. 최근 실적은 여전히 상당히 좋습니다.

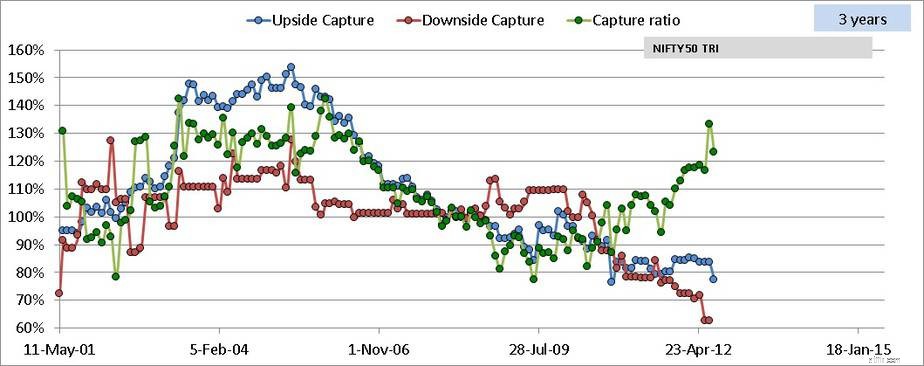

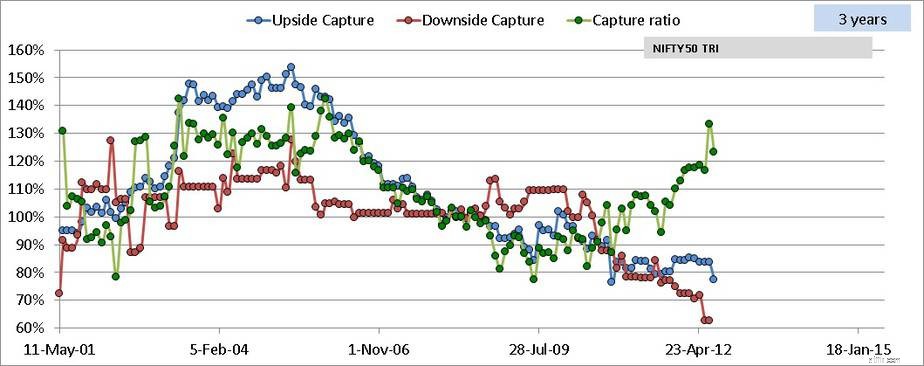

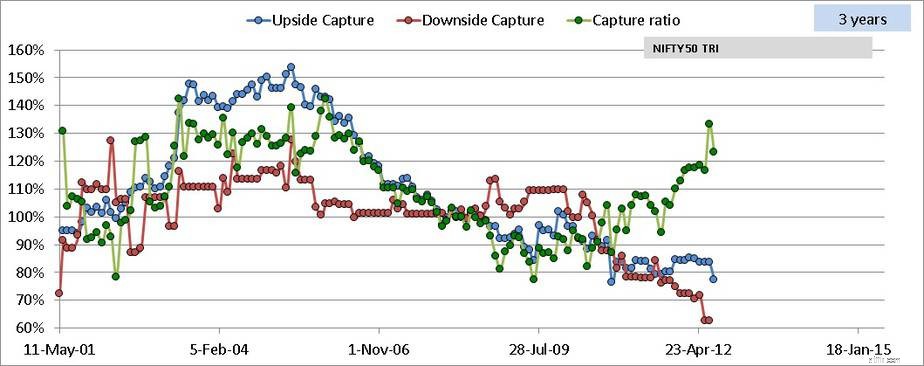

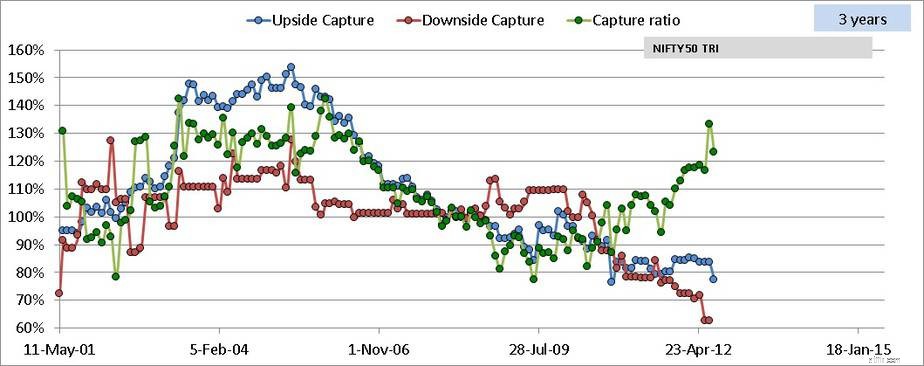

다음으로, 주식 뮤추얼 펀드 롤링 업사이드/다운사이드 캡처 계산기(월간 스크리너의 기반을 설정하는 도구)를 사용하여 시간 경과에 따른 다운사이드 캡처 및 업사이드 캡처를 볼 수 있습니다.

아래쪽 캡처는 펀드가 캡처한 NIfty 50 손실의 양을 알려줍니다. 아래쪽 캡처 =100%이면 NIfty 50과 같은 '손실'입니다. 110%이면 10% 더 많은 손실을 캡처한 것입니다! 90%이면 10% 적은 손실을 캡처한 것입니다. 그래서 단점을 낮추면 더 잘 포착할 수 있습니다. .

따라서 위의 매개변수의 주장을 반대로 하면 위쪽 캡처가 높을수록 더 좋습니다. 이는 지수가 상승했을 때 펀드가 더 많이 상승했음을 의미하기 때문입니다.

<노스크립트>

2000년대 초반에 이 펀드는 높은 상승 및 하락을 포착하는 대부분의 균형 잡힌 펀드보다 더 공격적이라는 평판을 얻었습니다. 그러나 최근에는 낮은 하락과 낮은 상승 캡처로 상당히 완화되었습니다. 캡처 비율은 거꾸로이며>1은 "좋음"으로 간주됩니다.

<노스크립트>

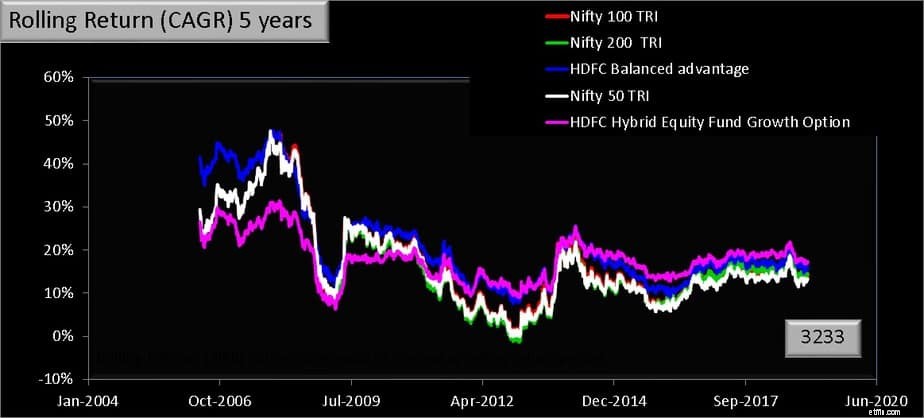

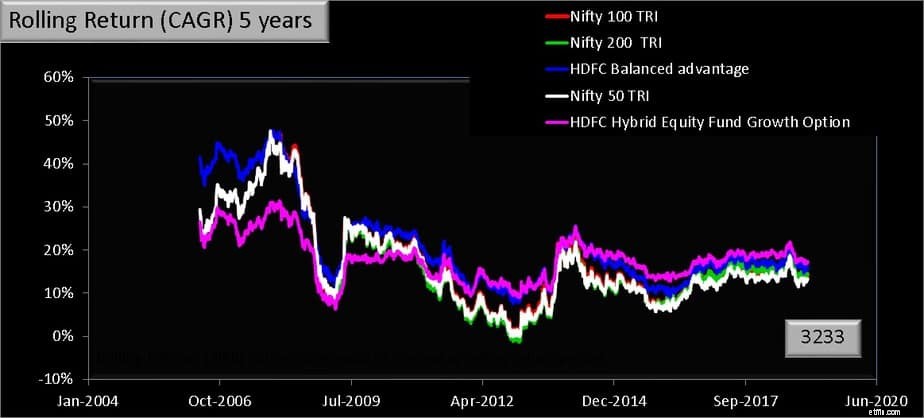

다시 봐도 대단합니다(3233, 5Y 데이터 포인트)!

다시 봐도 대단합니다(3233, 5Y 데이터 포인트)!

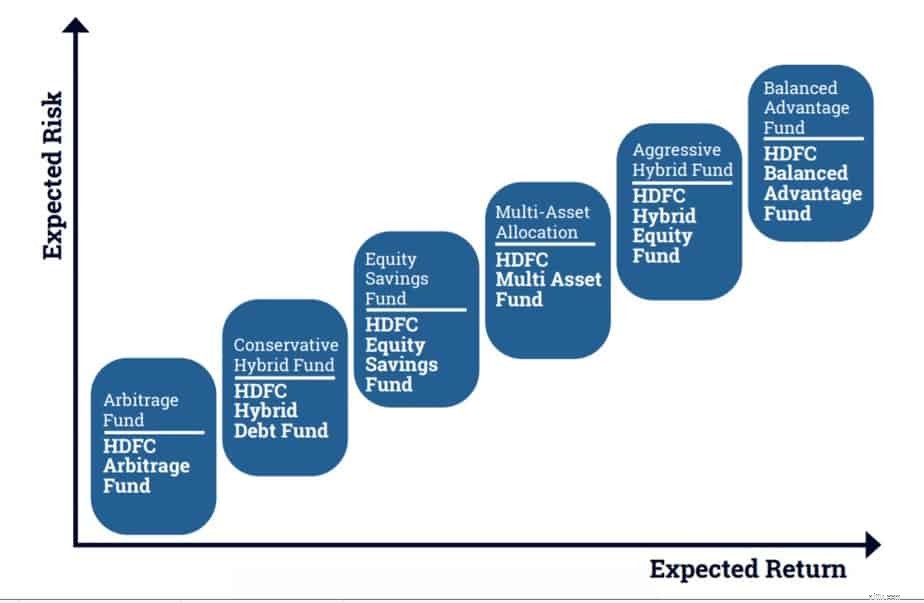

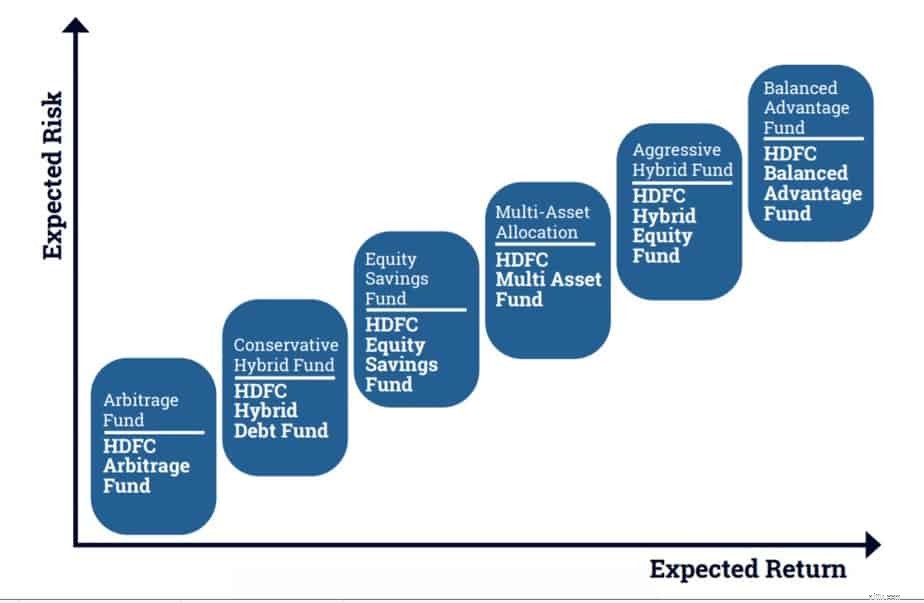

이전에 HDFC 하이브리드 주식 펀드(HDFC Balanced)를 검토했으며 보유하기에 꽤 좋은 펀드입니다. 흥미롭게도 HDFC MF는 자사의 균형 어드밴티지 펀드가 공격적인 하이브리드 펀드보다 변동성이 크다고 밝혔습니다!!

<노스크립트>

투자자는 비교하거나 투자하기 전에 이것을 이해해야 합니다.

이제 HDFC Balanced Advantage vs HDFC 하이브리드 vs Nifty 50 vs Nifty 100 vs Nifty 200을 비교합니다.

<노스크립트>

HDFC 펀드의 경우 위의 데이터 포인트 개수는 3233개입니다.

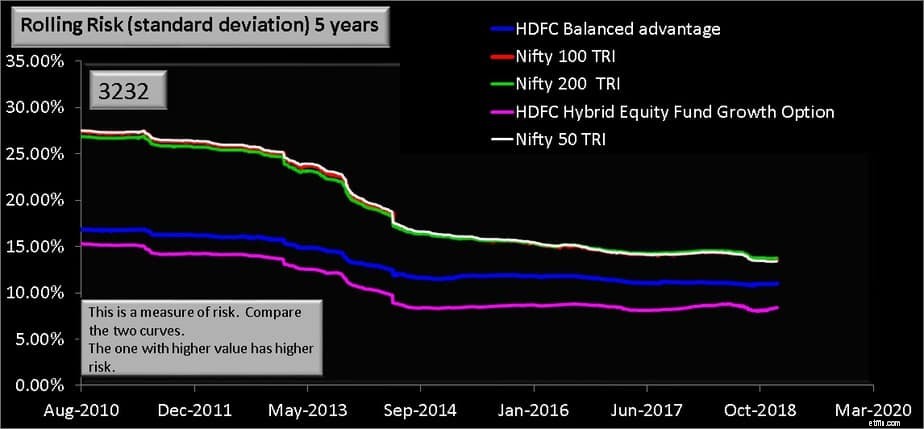

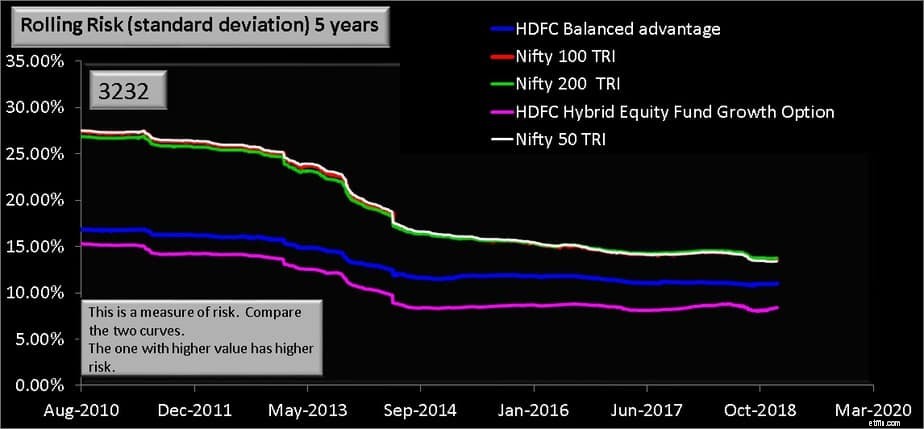

이것은 위의 데이터 세트에 대한 롤링 변동성 또는 표준 편차입니다.

<노스크립트>

HDFC Balanced Advantage가 여전히 매력적인 선택이며 기존 투자자는 확실히 계속 보유하고 더 많은 투자를 해야 한다는 데 의심의 여지가 없습니다. 신규 투자자도 마찬가지지만 HDFC 하이브리드 주식 및 ICICI Prudential Equity &Debt Fund(ICICI Balanced)에서 변동성이 덜한 선택을 할 수 있습니다.

내 유일한 그라우스는 제품 위치입니다. HDFC Prudence는 하나이고 HDFC Balanced 이점이 있기 때문에 공격적인 하이브리드 펀드라고 불렸어야 했습니다. 또한 자산 배분 패턴이 명확하지 않은 점도 짜증스럽습니다. 나는 명확한 전술적 자산 배분 전략과 훨씬 낮은 위험을 가진 균형 이점 펀드를 선호합니다. ICICI Prudential Balanced Advantage Fund는 이 수치에서 성과 및 낮은 변동성으로 점수를 받았습니다. 두 HDFC 펀드보다 낮은 보상을 제공하지만 중요한 목표 또는 퇴직 후 투자에 적합합니다.

Hybrid Equity보다 변동성이 큰 Balanced Advantage를 보유하는 이유를 물었습니다. 두 가지 이유:(1) 서로 다른 목표에 사용되며 (2) 변동성이 크지 않아 큰 문제가 되지 않습니다.

<노스크립트>