미래에셋 NYSE FANG+ ETF는 NYSE FANG+ Total Return Index를 추적하는 개방형 ETF입니다. 미래에셋 NYSE FANG+ ETF 펀드는 미래에셋 NYSE FANG+ ETF에 주로 투자하는 개방형 펀드입니다. 두 펀드의 NFO 기간이 오늘(2021년 4월 19일) 시작됩니다. 이 검토에서 우리는 Fang+ 지수를 분석하고 이러한 펀드를 "국제 다각화"로 고려하는 것이 타당한지 여부를 분석합니다.

누군가가 "국제 다각화"를 원할 때 그들의 선택은 종종 인덱스 또는 펀드의 지난 1년 성과에 크게 영향을 받습니다. 예를 들어 PGIM India Global Equity Opportunities Fund. 대부분의 투자자는 의미를 거의 인식하지 않고 좋은 수익을 제공하는 다른 것을 원합니다.

NFO가 나올 때마다(2주에 한 번) 누군가는 액션을 원합니다. "10% 또는 15% 노출은 어떻습니까?" 그들이 묻다. NYSE Fang+ 지수와 같이 변동성이 큰 것을 사고 싶을 때 "소규모 노출"은 빠르게 두 배 또는 절반으로 줄어듭니다. 이러한 다각화를 추구하는 사람들은 포트폴리오의 균형을 재조정할 것입니까, 아니면 세금 납부가 두려워 그냥 놔둘 것입니까?

한 번은 비디오에서 "당신의 포트폴리오가 다양하다는 것을 어떻게 알 수 있습니까?"라고 물은 적이 있습니다. 그리고 아무도 그 질문을 이해하지 못했습니다. 다각화는 종종 우리의 FOMO를 정당화하기 위한 멋진 단어입니다. 따라서 NYSE Fang+ 지수의 주식과 그 운용 방식 또는 이러한 주식이 전 세계적으로 어떻게 호소력을 갖고 있는지만 볼 수 있다면 변동성, 집중 위험, 법적 위험(반독점 사례)에 대한 주장은 매력적이지 않을 것입니다. 자신이 고위험 식욕을 가지고 있다고 말하는 대부분의 사람들은 단순히 자신이 초보자라고 말하는 것입니다.

색인은 훌륭할 수 있지만 포장이 중요합니다. 지수를 추적하는 ETF와 ETF를 추적할 펀드가 있습니다. 이는 FOF가 ETF 가격으로 단위를 구매한다는 것을 의미합니다. ETF의 유동성은 FOF의 NAV에 영향을 미칩니다.

따라서 이 제안이 “좋아”하더라도 잠시 기다리면 미래에셋 NYSE FANG+ ETF의 가격 탐색 편차를 연구할 수 있습니다. ETF와 FOF의 비용을 고려하고 미래에셋 NYSE FANG+ FOF 매수를 생각해보세요. 서두를 필요가 없습니다.

누군가는 Fang+에 있는 회사가 곧 사라지지 않을 것이라고 말했습니다. 따라서 이 NFO도 서두르지 않아도 됩니다! 어쨌든 대부분의 포트폴리오는 어수선합니다. 추가 혼란은 몇 개월을 기다릴 수 있습니다. 이 서문을 구입하기를 기다릴 수 없는 젊은 총잡이들을 만족시키기 위한 서문으로 조금 더 깊이 파헤쳐 보겠습니다.

지수 방법론 문서에 따르면 "NYSE FANG+ 지수는 기술, 미디어 및 통신, 임의 소비재 부문에서 기술 및 기술 지원 기업의 고도로 거래되는 성장주의 성과를 추적하기 위해 설계된 등가 가중 지수입니다."

어떤 주식이 적합합니까? 미국에 상장되어 있고 "ICE Uniform Sector Classification schema에 기초한 임의소비자, 미디어 및 커뮤니케이션 또는 기술 부문"으로 분류된 주식이 선택 대상으로 고려됩니다. 시가 총액이 50억 달러이고 6개월 후의 평균 일일 거래 가치가 5천만 달러 이상인 증권.

증권은 검색, 소셜 네트워킹, 자율 주행, 전기 자동차, 스마트폰, 모바일 결제, 전자 상거래, 온라인 게임, 스트리밍 중 하나 이상의 영역에 상당한 수익 노출이 있는 '고성장 기술 및 인터넷/소셜 미디어 산업'을 대표해야 합니다. 미디어, 온라인 엔터테인먼트, 암호화폐 및 블록체인, 빅 데이터, 인공 지능, 기계 학습, 디지털 광고, 클라우드 서비스 및 기타 혁신적인 기술.

모든 주식은 동일한 가중치를 갖습니다. 최소 주식 수는 10이지만 더 높을 수 있습니다. 이 지수는 2017년 9월 26일에 개장했지만 2014년 9월 19일까지 데이터를 백테스트했습니다. 따라서 지수가 젊을 뿐만 아니라 구성 과정에서 상당한 어려움이 따릅니다.

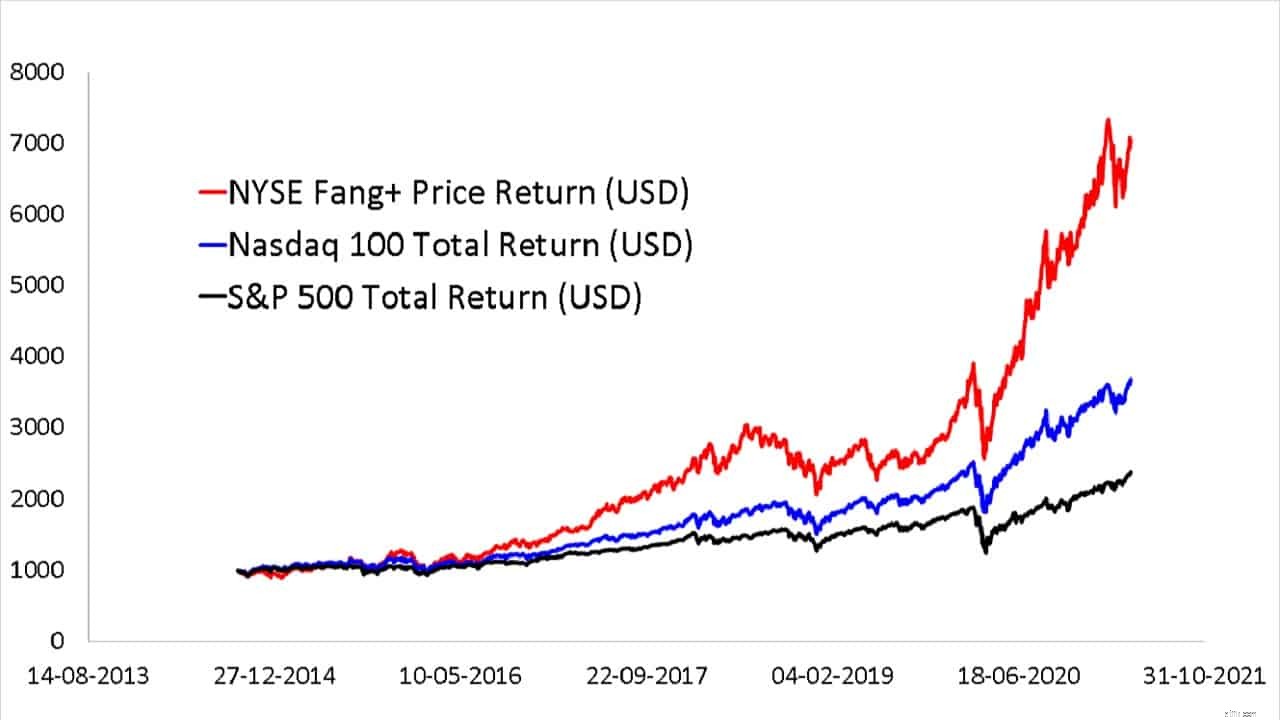

NYSE Fang+에 대한 총 수익 데이터는 공개 도메인에서 제공할 수 없지만 배당금의 기여도는 매우 작습니다. 설립 이후 연간 총 수익률은 34.78%이고 설립 이후 연간 가격 수익률은 34.49%입니다. 따라서 가격 수익률은 보상의 합리적인 지표입니다.

<노스크립트>

2020년 3월 폭락 이후의 움직임이 지수 진화를 지배합니다. 그것을 보고 미래에셋 NYSE FANG+ ETF 펀드에 돈을 넣었습니까? 아니면 지수가 몇 년 동안 "수중"이었던 시간이 보이십니까?

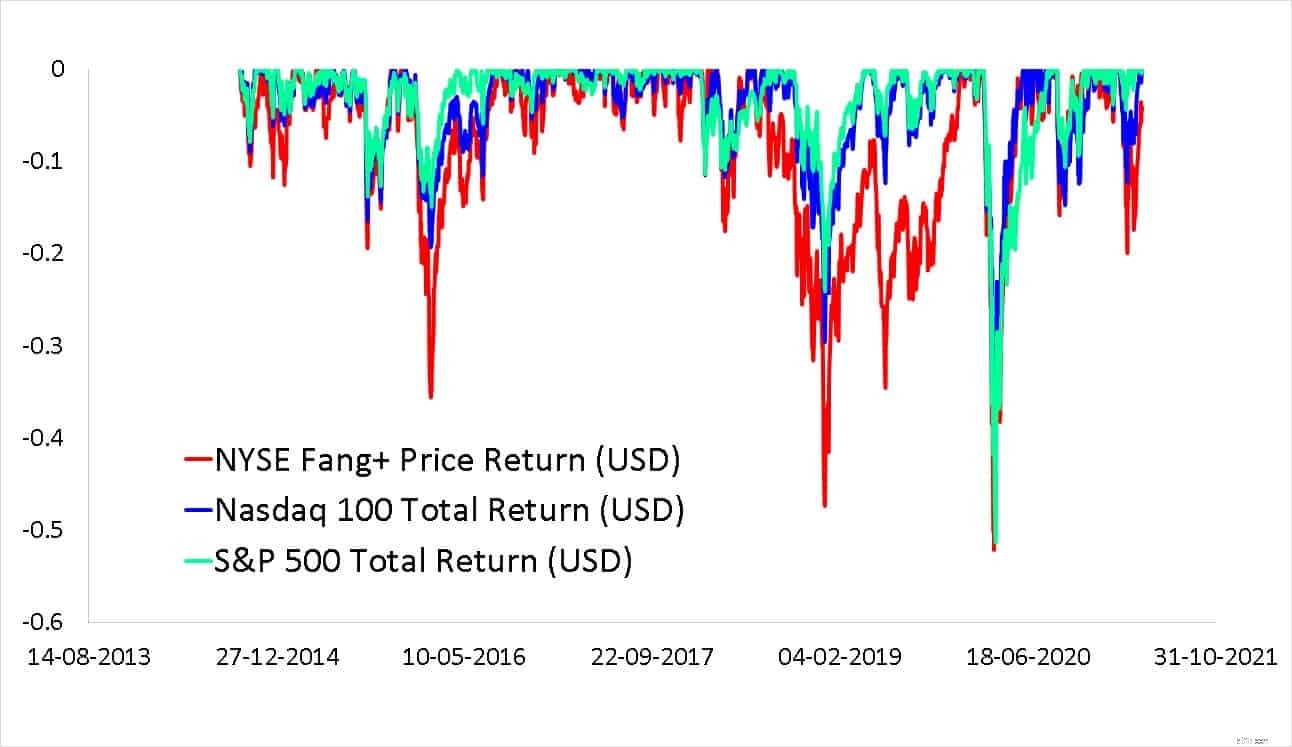

이것은 최대 드로다운에서 더 잘 볼 수 있습니다. Covid 관련 추락은 세 지수 모두에서 유사했지만 NYSE Fang+는 하락폭이 더 크고 회복이 지연되었습니다.

<노스크립트>

'나는 고위험 식욕을 가지고 있고 그것을 탈피할 것이다'라고 생각한다면 더 높은 드로다운은 문제가 되지 않는다. 그렇다면 포트폴리오 관리에 대해 배울 것이 많을 것 같은데, 그 단어는 무엇입니까? 예, "다양화"입니다.

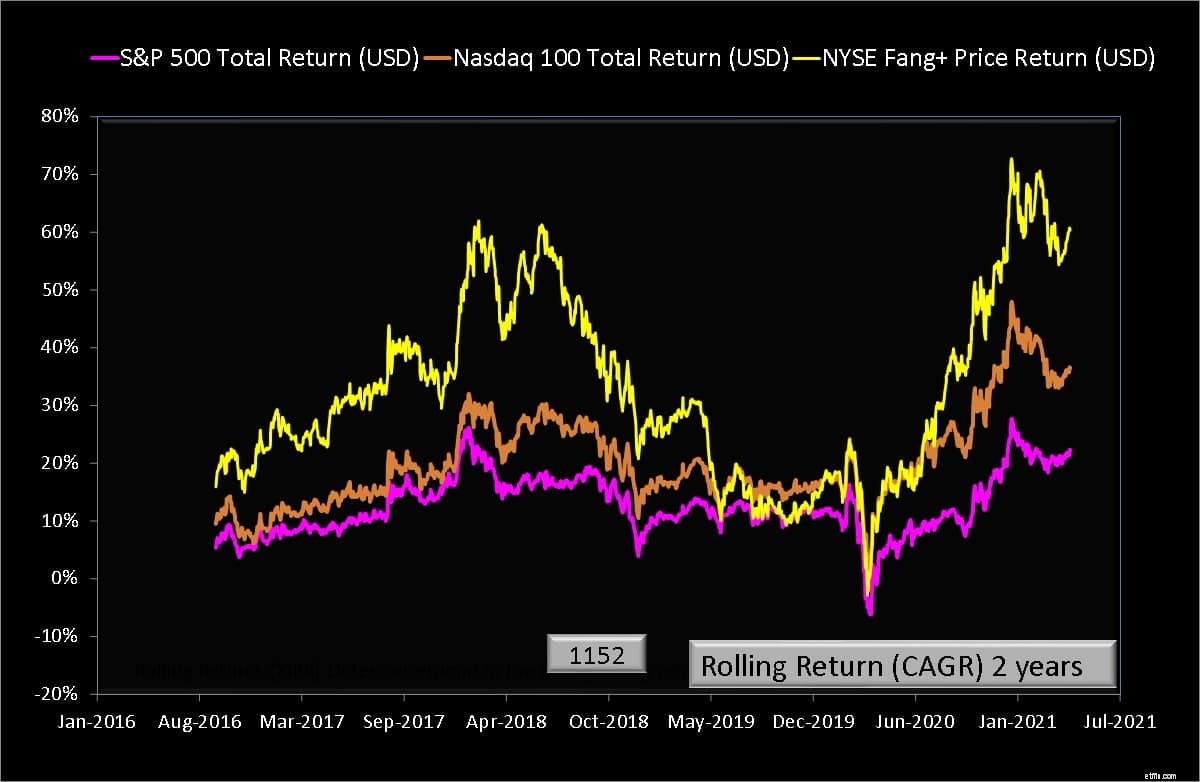

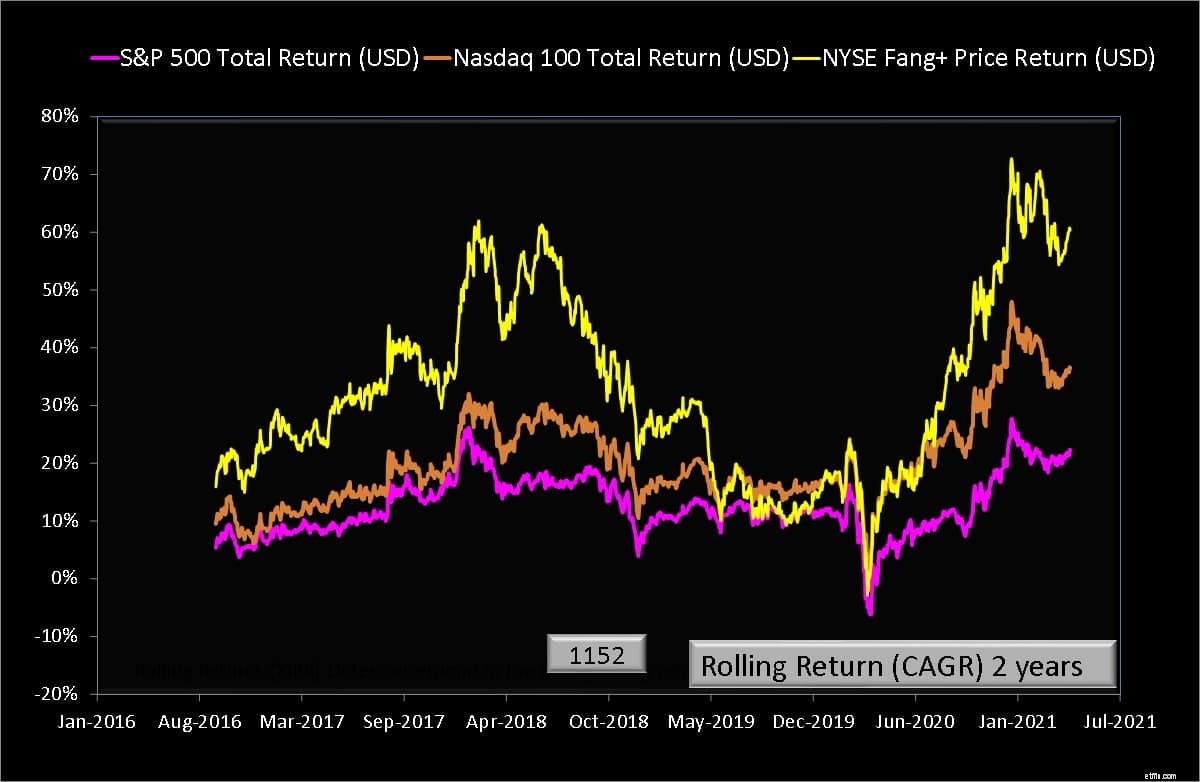

NYSE Fang+는 너무 어리기 때문에 2년 롤링 수익률을 계획하는 것만이 합리적입니다. 급격한 변동이 매우 명확합니다.

<노스크립트>

NYSE FANG+는 S&P 500을 대체하거나 대체하지 않습니다. 동일한 가중치와 더 적은 수의 주식으로 인해 변동성이 높은 사후 편향에 휩싸인 체리 픽 지수입니다. 그것으로 충분하지 않다면 많은 주식의 독점 상태가 반독점 사건을 의미합니다. 대부분의 투자자에게 적합하지 않으며 권장하지 않습니다. 작은 노출은 바로 "작은" 것입니다!

그의 지수에 투자하고자 하는 사람들은 최소한 (1) 미래에셋이 가격-탐색 편차를 얼마나 잘 처리할 수 있는지 보기 위해 몇 개월을 기다려야 합니다. (2) 미래에셋 NYSE FANG+ ETF 펀드에 투자하고 아님 미래에셋 NYSE FANG+ ETF. 노출이 적더라도 세금을 내는 사람에 대한 두려움 없이 정기적으로 또는 전술적으로 재조정하지 않으면 이익이 빠르게 증발할 것입니다. "작은 노출"에는 비생산적입니다.