Motilal Oswal AMC는 Nifty 5년 Benchmark G-Sec Index의 성과를 추적하기 위해 부채 ETF(Motilal Oswal 5년 G-sec ETF)를 출시했습니다.

이 ETF에 투자해야 합니까?

"예" 또는 "아니오"라는 대답에 도달하기 전에 먼저 Nifty 5년 벤치마크, 이 ETF의 장단점을 살펴보고 지난 15년 동안의 벤치마크 성과를 살펴보겠습니다.

Nifty Indexes 웹사이트에서 발췌한 내용을 재현합니다.

'Nifty 5 년 Benchmark G-Sec Index'는 단일 채권 지수입니다. 가장 유동적인 5년 벤치마크 증권 추적 인도 정부에서 발행한 이 지수는 5년 만기 부문에서 가장 유동성이 높은 인도 정부 채권의 성과를 측정하고자 합니다. 색인은 매월 검토됩니다.

따라서 지수는 단일 정부 증권으로 구성됩니다. 자격을 갖추려면 정부 증권의 잔여 만기가 4-6.5년이어야 합니다. 채권 선택 방법에 대한 자세한 내용은 지수 방법론을 참조하십시오.

2020년 10월 31일 현재 이 지수는 단일 G-Sec 채권으로 구성되어 있습니다. 5.22% GS 2025(IN0020200112) .

Motilal Oswal 5년 만기 GSec ETF는 이 지수의 성과를 복제하려고 시도합니다.

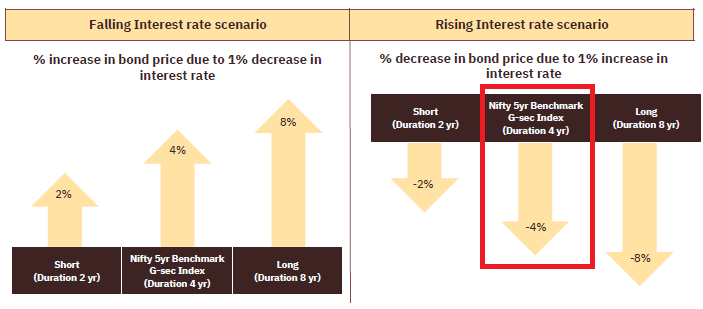

5년 GSec 지수(및 ETF)의 듀레이션은 계속 변동하지만(쿠폰, 수익률 및 기초 채권 만기에 따라 다름) 듀레이션은 약 3.5-4일 것으로 예상할 수 있습니다. 아주 높지는 않지만 너무 낮지도 않습니다.

참고 :NFO에서 신청하면 Motilal AMC에서 직접 발급하므로 거래 비용, 유동성, 가격과 NAV(최소한 구매 구간)의 차이에 대해 걱정할 필요가 없습니다. HNI인 경우 생성 단위에 대해 AMC에 직접 접근할 수 있습니다(오늘 비용은 약 Rs 9.5 lacs). NFO 이후에도 그렇게 할 수 있습니다. 그러나 일단 발행되면 거래하려는 경우 골치 아픈 문제가 됩니다(Motilal AMC가 시장 조성을 주선할 수 있음에도 불구하고). 이 ETF에 대한 장기 투자자의 경우 거래 비용이 덜 걱정될 것입니다.

Motilal Oswal 5년 G-Sec ETF 브로셔는 지수의 성과를 은행 정기예금과 비교합니다. 그러나 은행마다 사용 기간에 따라 FD 비율이 다릅니다. 그리고 이 요금조차도 계속 변경됩니다.

나는 부채 뮤추얼 펀드 제도와 성과를 비교하는 것이 더 나을 것이라고 생각했습니다. HDFC 리퀴드 펀드를 선택했습니다.

HDFC Liquid가 필요한 이유

HDFC Liquid가 적절한 선택이 아님을 이해합니다. 유동성 펀드는 매우 단기적인 채권/종이에 투자하기 때문에(일반적으로 이는 더 낮은 수익률을 의미함) 저는 이미 5년 만기 G-Sec을 수익 측면에서 좋게 만들고 있습니다. 그러나 HDFC Liquid는 충분히 긴 가격 역사를 가지고 있습니다. 그래서, 나는 그것을 집어 들었다. 유동 펀드는 5년 G-sec 변동성을 비교하기에 좋은 기준점이 될 것입니다.

비교를 위해 10년 벤치마크 지수를 추가하는 것을 선호했지만 NiftyIndices 웹사이트에는 2018년 6월 이후의 데이터만 있었습니다.

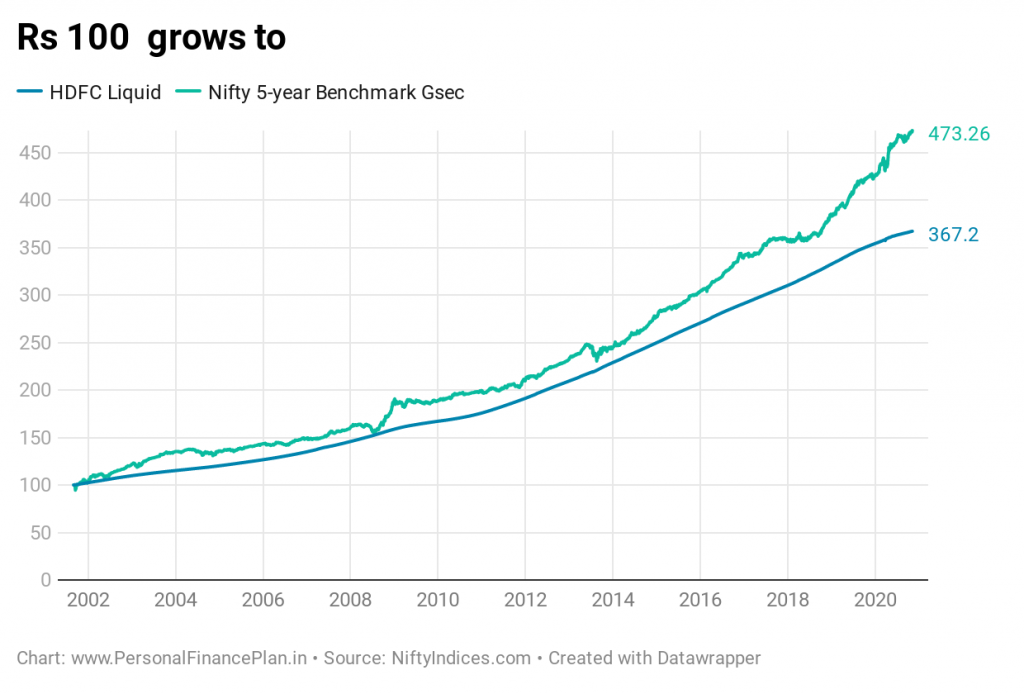

멋진 5년 GSec 벤치마크 :연 8.44%의 CAGR (2003년 9월 1일부터 2020년 11월 26일까지).

HDFC 유동 펀드:연 7%의 CAGR (같은 기간 동안)

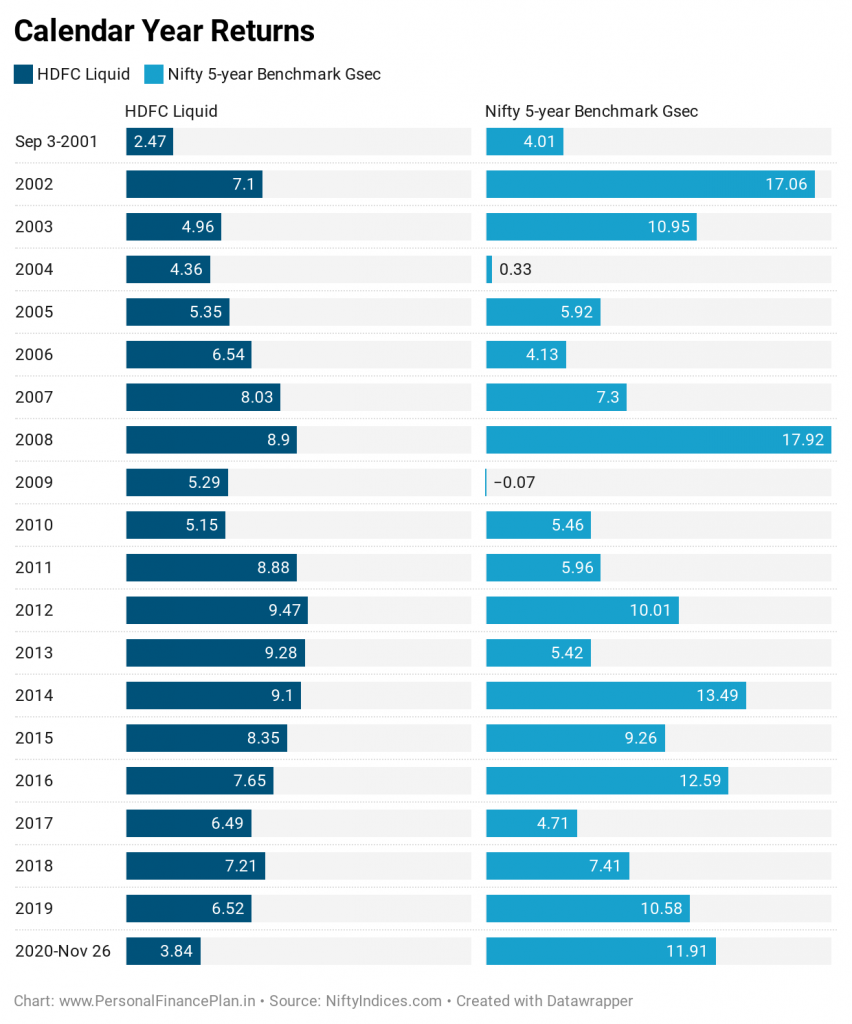

HDFC 리퀴드 펀드는 7년(2004년, 2006년, 2007년, 2009년, 2011년, 2013년, 2017년) 5년물 G-Sec 벤치마크 지수를 능가합니다. 따라서 유동성 펀드와 같은 단순한 것이 20년 중 7년 만에 5년 GSec 벤치마크 지수를 능가합니다.

사실 지난 10년(2010년까지)은 그 차이가 크지 않았다. 이자율이 크게 하락한 것은 이 10년(2014년 이후)뿐입니다. 그 결과 이 벤치마크에서 좋은 성과를 거두었습니다.

따라서 (Motilal Oswal 브로셔가 하는 것처럼) 지난 5년 또는 10년 수익률에만 초점을 맞추면 전체 그림을 볼 수 없습니다. 이자율이 향후 10년 동안 상승 궤적을 보이면 표가 반전될 것입니다.

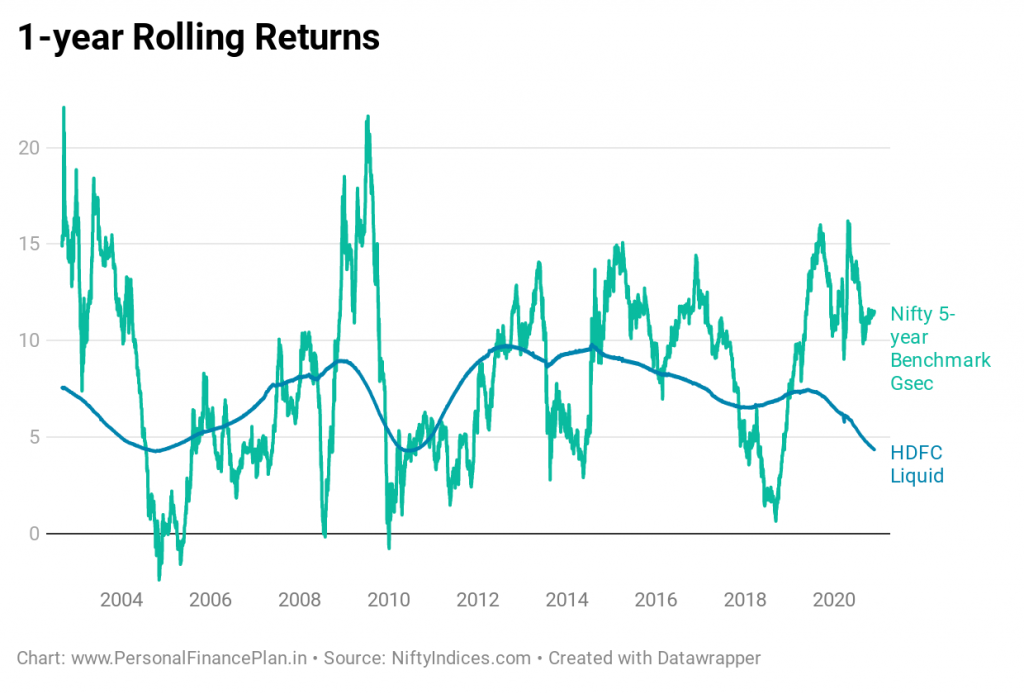

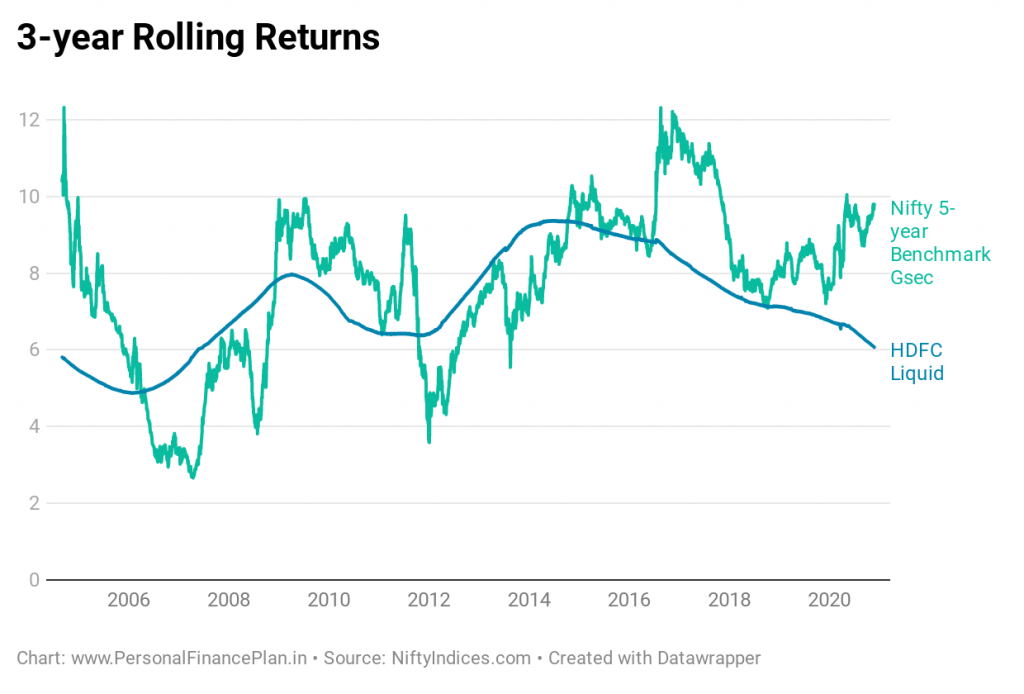

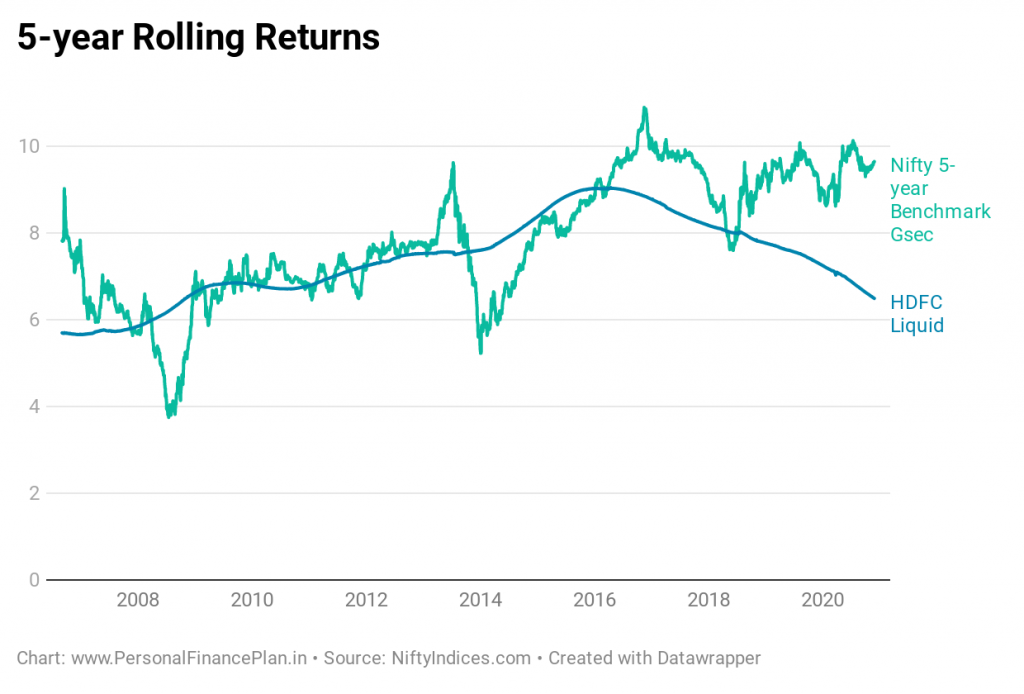

이제 롤링 리턴으로 이동합니다.

롤링 수익률만 봐도 Motilal Oswal 5년물 GSec ETF가 은행 정기예금을 대체할 수 없는 이유를 알 수 있습니다. 변동성을 보세요.

5년 벤치마크 GSec 지수가 HDFC Liquid 펀드를 언더퍼폼한 3년 및 5년 롤링 수익률에도 장기간이 있습니다.

금리가 하락할 때 매우 좋은 성능을 보입니다. 금리가 오를 때 투쟁하십시오.

앞서 언급했듯이 지난 5년 또는 10년은 금리가 인하된 이후로 양호한 수익률을 보였습니다. 그러나 성능을 평가하기 위해 제 시간에 스냅샷을 볼 수는 없습니다.

투자자는 Motilal Oswal 5년 만기 GSec ETF가 은행 정기예금을 대체할 수 없다는 점을 이해해야 합니다. . 이 ETF는 변동성이 크며 투자 시기에 따라 수익 경험이 달라집니다. 귀하의 수익 경험은 이자율 하락 주기 동안에는 좋지만 이자율 상승 주기 동안에는 좋지 않을 것입니다(심지어 나쁠 수도 있습니다).

2017년 SEBI 분류 기준은 단기 어미돈을 MF 범주로 죽였습니다. SEBI는 금화 펀드 범주를 두 개만 지정했습니다.

단기에서 중기 금트 펀드 공간에는 아무것도 남아 있지 않았습니다. 제 생각에는 이것이 갭이었습니다.

다른 것이 아니라면 이 새로운 ETF가 그 격차를 채우는 것으로 보입니다(많은 다른 AMC가 유사한 제품을 출시할 것으로 예상할 것입니다). 투자해야 하는지 여부는 별개의 문제입니다.

제 생각에는 최대 20%의 세금 범위에 해당하는 경우 부채 뮤추얼 펀드 또는 부채 ETF는 포트폴리오에서 매우 강력한 사례가 되지 않습니다(인플레이션이 낮은 이 시기에는 최소한 인플레이션 지수 비용입니다. 물론 변경될 수 있습니다. ). 은행 FD를 고수하는 것이 좋습니다. 30% 세금 범위에 속해 있다면 부채 펀드나 부채 ETF가 적합합니다.

이러한 전제(소득세율 30% 이상)에서 장기 채권 포트폴리오에 대한 신용 위험이 없는 투자(채무 펀드 또는 ETF)를 찾고 있고 상당한 변동성을 가지고 살 수 있다면, 장기 고정 수입 포트폴리오에 Motilal Oswal 5년 Gsec ETF를 고려할 수 있습니다. 신용 위험이 없는 것에 대한 강한 선호가 있어야 합니다. 투자. 그리고 이 투자는 변동성이 있음을 기억하십시오. . 롤링 리턴 데이터가 보여주듯이 인내심을 테스트할 수 있습니다. 제 제안은 또한 부채 펀드 공간에서 단순한 수동 GSec 제품의 부족으로 인해 영향을 받은 것임을 이해해 주십시오. 더 많은 옵션을 사용하면 제 의견이 바뀔 수 있습니다. 이 5년 만기 GSec ETF는 고정 만기 금트 펀드보다 더 나은 선택일 것입니다.

게다가, 제 생각에는 EPF 및 PPF 옵션을 소진한 후 이 ETF를 장기 고정 수입 포트폴리오로 고려하는 것입니다. .

약간의 신용 위험을 감수하고 살 수 있다면 좋은 신용 품질의 증권에 투자하는 유동성/초단기/저 듀레이션/현금 시장 부채 펀드에 계속 투자할 수 있습니다. 그건 그렇고, 이 ETF를 사용하여 고정 수입 포트폴리오도 다양화할 수 있습니다. .

이 상품은 변동성으로 인해 단기 투자에 적합하지 않습니다(위에서 보았듯이).

투자를 해야 하는 경우라도 당장 이 제품에 뛰어들지 않는 것이 좋습니다. 향후 6-12개월 동안 ETF 카운터의 실적, 추적 오류 및 유동성을 추적한 후 전화를 걸 것을 제안합니다.

지난 몇 년 동안의 수익을 살펴보십시오. 현재 수익률(2020년 10월 기준)은 연간 5.17%에 불과합니다. 따라서 금리가 여기서 더 떨어지지 않는 한 불꽃놀이를 기대하지 마십시오.

Motilal AMC가 이 ETF에 투자하는 펀드(FoF)도 출시했다면 더 좋았을 것입니다(Edelweiss가 Bharat Bond ETF에 투자한 것처럼).

FoF에서는 AMC에서 구매하고 AMC로 교환합니다. 다른 뮤추얼 펀드와 마찬가지로. 증권 거래소에서 매수/매도할 필요가 없습니다.

그렇게 하면 ETF 거래와 관련된 문제를 스스로 피할 수 있습니다. FoF가 약간 더 높은 비용 비율(FoF의 비용 비율 + 기본 ETF의 비용 비율이 될 것임)로 나왔을 텐데 훨씬 편리했을 것입니다. FoF NAV에는 내장된 소유 비용도 있습니다. 벤치마크와 성능을 쉽게 비교할 수 있습니다. ETF에는 중개 비용 등이 있습니다. 따라서 총 소유 비용에 도달하려면 거래 수수료를 추가해야 합니다.

FoF의 경우 대규모 투자를 종료하는 것이 상대적으로 더 쉬울 것입니다.

그건 그렇고, FoF에 투자해야 한다면 Bharat Bond FoF가 여전히 좋은 선택입니다.

Bharat Bond ETF(또는 FoF)와 Motilal Oswal 5년 Gsec의 차이점:

투자할 계획이 있습니까?

멋진 5년 벤치마크 GSec 지수:방법론

Nifty 5년 벤치마크 GSec 지수:정보표

멋진 5년 벤치마크 색인 페이지

Business Standard의 이 제품에 대한 내 보기