이 글을 쓰는 시점에서 상장 폐지 제안은 아직 진행 중입니다. 이 글의 목적은 누군가의 투자를 유도하기 위한 것이 아닙니다. 교육적인 부분입니다. 모든 투자에는 위험이 따릅니다.

San Teh는 2019년 9월 3일에 거래 중단을 요청했습니다.

이틀 후 그들은 San Teh를 통제하는 Kao 가족이 $0.28 의 제안을 할 것이라고 발표했습니다. 나머지 주주들에게 회사를 민영화합니다.

이것이 공정한 가격인지 어떻게 알 수 있습니까?

가장 쉬운 방법은 회사의 장부 가치를 결정하는 것입니다(모든 회사가 이러한 방식으로 평가될 수 있는 것은 아닙니다 ). 주당 장부가가 거의 $0.50인 $0.28 제안은 Kao 가족에게 절도처럼 들립니다.

부당하다고 항의할 수 있습니다. 그러나 이 문제를 곰곰이 생각해보면 바로 그 이유는 바로 대주주가 자사주 매입을 고려하기 위해서는 주식이 낮은 가격에 거래되어야 하기 때문이라는 것을 알게 될 것입니다.

주식이 비싸면 누가 사고 싶습니까?

따라서 대부분의 상장폐지는 더 저렴한 밸류에이션으로 이루어집니다. 최근 몇 년 동안 SGX는 더 많은 상장폐지 사례를 경험했습니다. 상장폐지는 주식이 저렴할 때 발생한다는 사실을 알고 있기 때문에 싱가포르 내에 소매 투자자들이 집중할 수 있는 저렴한 기업이 여전히 있다는 신호여야 합니다.

2017년 7월 14일 CPF를 사용하여 이 주식을 0.21달러에 샀고 35% 이익(배당금 포함)에 0.28달러의 제안을 수락합니다.

구매한 이유를 알아보겠습니다.

나는 2017년에 주식을 살 수 있는 투자 가능한 CPF 펀드를 가지고 있었습니다. 나는 내 돈을 더 열심히 일하게 하고 싶었고 CPF에 대한 2.5%의 이율

SGX에 상장된 CPF 승인 주식만 살 수 있었습니다. 이 목록을 참조하거나 중개 플랫폼에서 표시할 수 있습니다.

나는 CNAV 전략을 사용하여 저평가된 주식 목록을 살펴보고 있었고 San Teh는 $0.43의 CNAV2 가치와 비교하여 $0.21에 거래되고 있었습니다.

주당 장부 가치는 $0.57였습니다. 내가 $0.21에 사고 $0.57에 팔 수 있다면 그것은 171%의 잠재적인 이득이 될 것입니다. 이것이 내가 보상이 위험을 감수할 가치가 있는지 추정하는 방법이며 일반적으로 100%의 최소 잠재적 이득을 원합니다. San Teh가 딱 맞습니다.

주가가 급등하게 된 원인이 무엇인지 또는 장부가치에 도달하게 될지는 모르겠습니다. 어떤 촉매라도 이를 촉발할 수 있다는 점에 확신이 섰고 저는 이 사건이 일어나기까지 3년을 기꺼이 기다릴 의향이 있었습니다. 아무 일도 일어나지 않으면 3년 후에 팔 것입니다. 나는 이것이 많은 투자자들을 불편하게 만든다는 것을 알고 있습니다.

우리는 확실성을 갈망하고 확신이 없으면 그것을 하는 것이 어리석다고 느끼게 만듭니다. 그러나 인생에 불확실성이 없는 것처럼 투자에도 확신은 없습니다.

'좋은 기업'을 사더라도 안 좋은 일이 생겨 돈을 잃을 수 있습니다.

투자자로서 우리는 우리가 알지 못하고 미래를 통제할 수 없는 겸손을 가져야 합니다. 이것을 받아들이기만 하면 투자로 인한 감정적 영향을 덜 받을 수 있습니다.

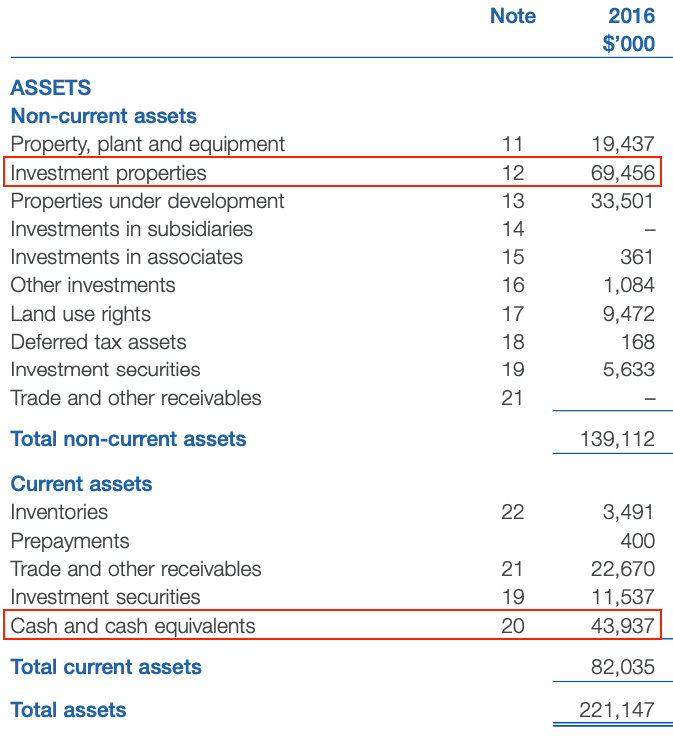

San Teh가 2016년 대차대조표에서 보유하고 있던 자산(내가 투자한 데이터)을 보면 생각만큼 푹신하지 않습니다.

상위 2개 자산은 투자 자산입니다. (소득을 위해 임대한 부동산) 및 현금 .

이들은 가치를 잘 유지하기 때문에 좋은 자산으로 간주됩니다. 그들의 총 부채 1,700만 달러에 불과했습니다. . 많은 양의 현금으로 쉽게 지불할 수 있으므로 San Teh는 '재정적으로 자유로운' 회사입니다!

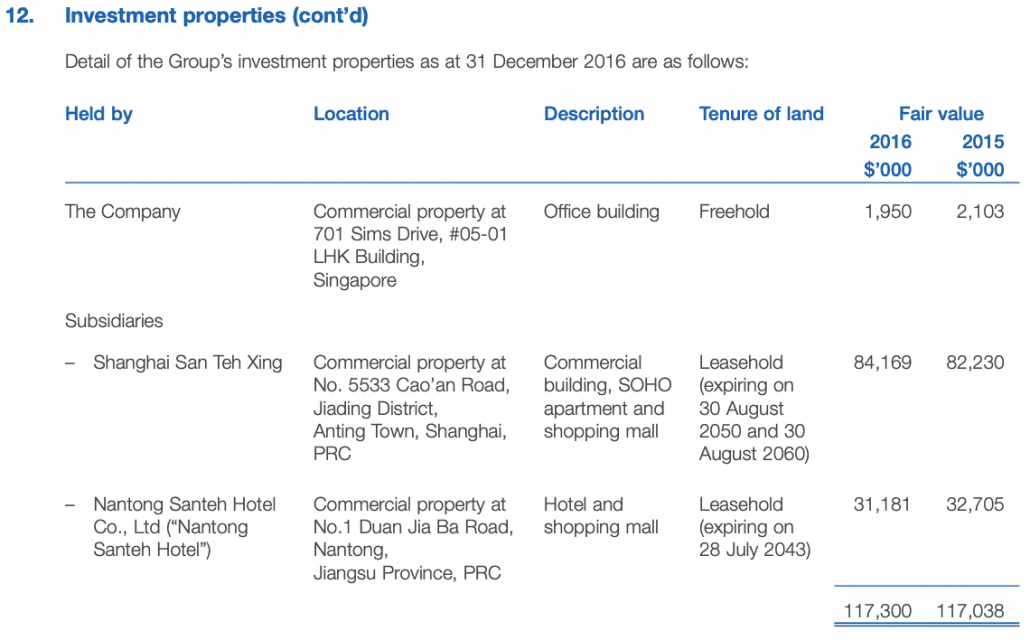

나는 또한 그들이 자신의 투자 자산을 비용으로 인용했다고 언급했습니다. $69m의 가치는 감가상각 후 비용을 기준으로 합니다. Note 12를 보면 이러한 투자 부동산의 가치가 2016년에 실제로 $1억 1,700만 가치가 있었으며 이는 대차대조표에 표시된 가치의 거의 두 배입니다!

가장 가치 있는 자산은 상하이의 상업용 부동산으로 8,400만 달러의 가치가 있습니다.

이것은 이러한 부동산의 시장 가치를 고려한다면 주당 장부가는 약 $0.70로 훨씬 높아야 합니다.

내 투자 달러가 경제의 실제 유형 자산으로 뒷받침될 것이기 때문에 이것이 좋은 선택이었다고 생각합니다. San Teh는 2016년에 손실을 입었지만 현금 흐름은 긍정적이었습니다.

사업이 계속 악화되어도 회사 가치가 많이 훼손되어서는 안 됩니다.

사실 경영진이 강제로 부동산을 매각하고 자산의 진정한 가치를 깨닫고 시장이 San Teh 주식에 관심을 갖도록 하기 때문에 나쁘지 않을 수도 있습니다.

우리가 명확하게 하자. 이것이 주주들에게 정당한 가격이 아니라고 생각합니다. 건물은 비용으로 나열되어 각 주식의 공정 가격이 $0.70여야 함을 의미합니다.

그러나 삶은 공평하지 않습니다.

우리는 100% 이익을 얻을 수 있는 여지를 두어 실패할 경우에도 주식에 투자한 시간을 만회할 수 있는 일정량의 이익을 얻습니다.

이 경우 총 수익은 2년 동안 38% 또는 경영진이 $0.28의 아주 좋은 가격에 비공개로 전환하십시오.

앞서 언급했듯이 저는 제 주식을 제공하고 제안을 수락할 것입니다.

그럼 안녕 산 테. 그 수익금으로 다음 주식을 사겠습니다.

우리는 100% 수익 목표를 위해 저평가된 주식을 찾고, 구매하고, 목표로 삼는 방법에 대해 광범위하게 작성했습니다. 저와 함께 직접 체험해보고 싶다면 여기 소개 수업에서 좌석을 등록할 수 있습니다.

그것을 읽고 싶다면 여기, 여기, 여기 및 여기에서 더 많은 사례 연구를 찾을 수 있습니다. 더 최근에 작성한 글은 여기에서 찾을 수 있습니다.