2020년 대유행의 최악의 영향 중 하나는 시장 참가자에게 가해지는 심리적 상처입니다.

내 포트폴리오가 막대한 손실로 휘청거릴 때 팬데믹이 가장 깊었을 때 돌아가신 아버지가 가족 자산을 잘 관리하지 않는다고 꾸짖기 위해 집에 오는 악몽을 꿨던 것을 기억합니다. 눈물을 흘리기도 했습니다.

독자를 위해 다음과 같은 몇 가지 배경이 있습니다. 저는 아버지가 아직 살아 계셨던 2007-2009년 대공황 기간 동안 가족 자산을 관리했습니다. 이 경기 침체는 기간과 손실 규모 면에서 최악이었습니다. 1985년 이후로 모든 경기 침체에서 살아남은 베테랑이신 아버지는 투자 손실에 영향을 받은 적이 한 번도 없었습니다. 모든 것이 그를 위한 코스였습니다. 나는 많은 투자 실수를 저질렀을 때 아버지에게 꾸지람을 당한 적이 없습니다(몇 년 전 King Wan에 대한 비참한 구매처럼). 전반적으로 포트폴리오가 훌륭했습니다.

그래서 아버지가 나를 꾸짖는 꿈을 꾼 후 나는 충분하다고 결정했습니다. 나의 잠재의식이 나의 투자 결정에 반항하고 있다는 것이 아주 분명했습니다. 나는 기본적으로 브로커에게 빚진 돈을 갚기에 충분한 주식을 팔고 마진 콜을 간신히 피하면서 내 포트폴리오에서 모든 레버리지를 제거했습니다.

그 당시에는 위기에서 벗어날 수 있을 만큼 정신을 가다듬기 위해 재부팅이 필요했습니다.

금융 전문가들은 멘탈 회계에 대해 이야기합니다. 누군가가 자산을 다른 멘탈 계정으로 나누는 심리적 결함입니다. 금융학도는 이렇게 하지 말고 돈을 전체적으로 관리하라고 배운다. 2020년 이후 저는 이 접근 방식에 동의하지 않기 시작했습니다. 우리는 로봇이 아니라 인간입니다.

더 계몽된 접근 방식은 정신적 회계가 인간의 일부이자 소포임을 받아들이는 것입니다.

우리 아빠는 자신의 손으로 포트폴리오를 얻었기 때문에 포트폴리오를 비교적 캐주얼하게 사용할 수 있습니다. 나는 그의 포트폴리오를 상속받아 주로 어머니를 부양하는 데 사용했습니다. 이 포트폴리오에 대한 나의 태도는 우연이 아닙니다. 당신은 내가 시장의 최신 구매를 쫓는 것을 보지 못할 것입니다. 이번 주에 나는 FOMO를 많이 나타내는 엄마에게 우리가 어떤 밈 스톡도 가지고 놀지 않았다고 말해야 합니다.

대부분의 독자는 직장에서 지원하여 돈을 벌었습니다. 나는 그들이 구식 방식으로 돈을 벌지 못하는 것과 관련된 심리적 부담이 없기 때문에 축하합니다. 따라서 원하는 경우 Gamestop에 모든 것을 걸 수 있습니다.

저와 같은 자산 상속의 첫 번째 세계 문제가 있는 경우 이를 나머지 자산과 분리하고 주식 시장에 투자할 때 다음 규칙을 적용할 수 있습니다.

베타는 시장 전체에 대한 포트폴리오의 체계적인 위험을 측정한 것입니다. 포트폴리오의 베타가 1이면 나머지 주식 시장과 동일한 변동성을 채택했음을 의미합니다. 베타가 1보다 크면 나머지 주식 시장보다 더 큰 위험을 감수하고 있는 것입니다. 베타가 1보다 작으면 나머지 주식 시장보다 더 낮은 위험을 감수하고 있는 것입니다.

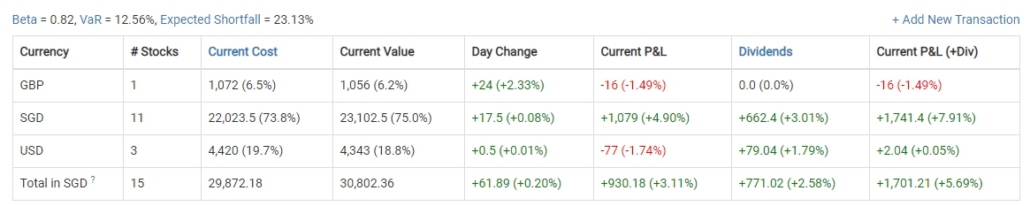

Stocks Café와 같은 도구를 사용하여 전체 포트폴리오의 베타를 계산할 수 있습니다. 내 작은 포트폴리오 중 하나의 스크린샷이 아래에 나와 있습니다.

나의 더 큰 가족 자산 포트폴리오는 약 0.75-0.85인 이 스크린샷과 크게 다르지 않습니다. .

베타가 낮은 포트폴리오가 베타가 높은 포트폴리오를 능가하는 경향이 있다는 증거가 있습니다.

몇몇 고전적인 방어주는 낮은 베타 포트폴리오에 속합니다. 예를 들어 Netlink NBN Trust(SGX:CJLU)의 베타는 0.37이고 Keppel DC REIT(SGX:AJBU)는 베타가 0.36인 한 REIT입니다.

이전에 나는 세대 간 부를 관리하는 것이 어떤 사람들에게는 죄책감과 수치심을 수반할 수 있다고 말했습니다. 이 죄책감의 원인 중 하나는 개인 소비를 위해 주식을 팔 때입니다. 뭔가 영구적으로 잃어버린 느낌이 있습니다. 배당금이 금융 자본 이득에 해당하는 방식에 대한 전체 학술 논문이 있으며 매년 주식을 매각하여 종합적으로 배당금을 구축할 수 있습니다.

다시 한번 말하지만, 당신은 금융 방정식에 의해 지배되는 로봇이 아닙니다. 싱가포르의 배당금은 면세로 도착할 뿐만 아니라 주식을 판매할 때 중개 비용이 발생하지 않습니다.

현금을 지급하는 것은 투자가 결실을 맺는 신호 중 하나이기 때문에 배당금이 편리합니다. 주식이 운영 현금 흐름에서 실제 배당금을 지불하고 있음을 확인한 후에는 본질적으로 서비스를 제공하거나 제품을 판매하는 비즈니스의 수익금을 소비하게 됩니다.

2019년 이전에는 배당금이 수익성 있는 REIT 포트폴리오를 구축하는 데 결정적인 요소였지만 이 전략은 지난 2~3년 동안 제대로 작동하지 않았습니다. 다행히 더 광범위한 포트폴리오를 관리하는 사람들의 경우 필요한 비용을 유지하기 위해 막대한 수익이 필요하지 않을 수 있습니다.

내 전체 포트폴리오는 2020년 하반기에 연간 6.6%의 수익을 올렸습니다. 나는 Keppel DC REIT 및 Netlink NBN Trust와 같은 낮은 베타, 낮은 배당 수익률 카운터로 구성된 핵심 포트폴리오를 만들었지만 Keppel Pacific Oak REIT(Stocks Cafe에서 현재 수익률 8.4%)와 같은 일부 고수익 카운터를 뿌렸습니다. 수익률.

배당금이 미래에 컴백하는 것을 막을 수 있는 것은 없으며, 그렇지 않더라도 기다리는 동안 지급될 것입니다.

이것은 기존 도구를 기반으로 필터링하기 어려운 더 미묘한 품질의 스톡입니다.

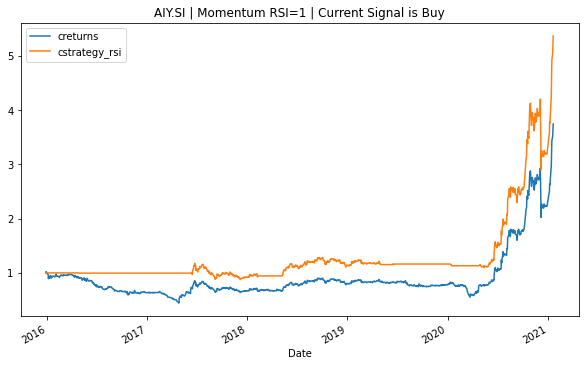

주식이 대부분 모멘텀 기반일 때 상승 움직임의 역사는 더 많은 상승 움직임이 뒤따를 것이므로 모멘텀 중심 전략은 이러한 카운터를 선호합니다. 운동량 기반 카운터의 예는 현재 SGX 팬이 가장 좋아하는 iFast(SGX:AIY)입니다.

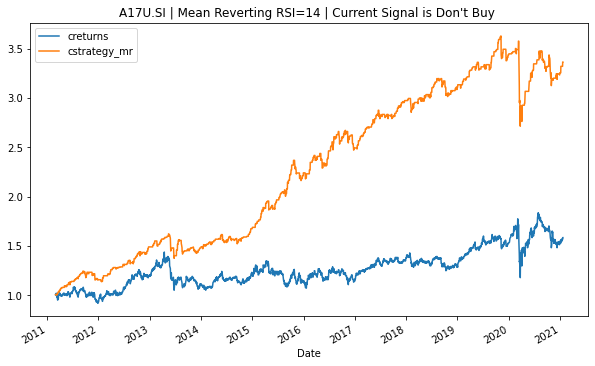

모멘텀 기반 주식의 반대는 평균 회귀 주식입니다. 이 주식은 짧은 기간 동안 좋지 않은 실적을 낸 후 반등합니다. (모멘텀 주도 및 평균 회귀 거래에 대한 자세한 내용은 향후 기사에서 논의할 예정입니다.)

iFast에 대한 모멘텀 및 평균 복귀 전략 모두를 최적화하는 내가 작성한 프로그램은 모멘텀 전략을 선호할 것입니다.

위에 표시된 것처럼 iFast에 대한 모멘텀 전략을 적용하면 수익이 5배 증가합니다.

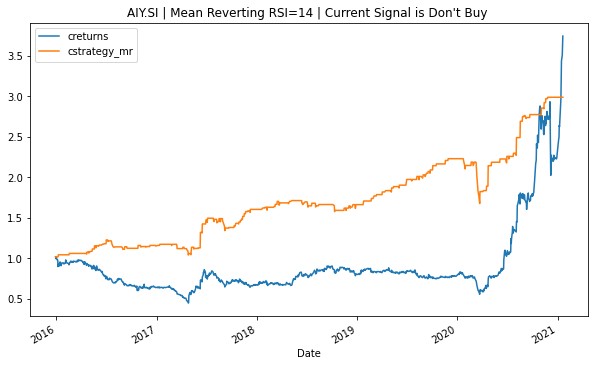

그러나 아래와 같이 평균 회귀 전략은 수익성이 없습니다.

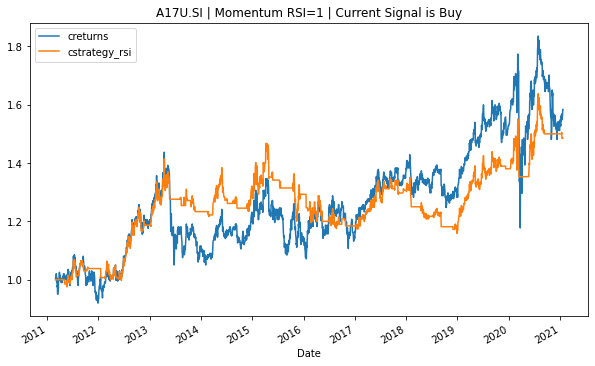

상속된 자산은 주식이 하락할 때 저렴하게 재투자할 수 있는 배당금을 생성하고 침체 기간이 끝난 후 공격적으로 반등할 수 있는 평균 회귀 주식의 이점을 나타냅니다. REIT는 일반적으로 평균 회귀를 나타냅니다.

Ascendas REIT (SGX:A17U)를 관찰하면 가장 수익성이 높은 모멘텀 거래 전략도 단순 매수 후 보유 전략보다 성과가 낮을 것입니다.

그러나 하락장에서 매수하고 정기적으로 투자하는 것은 투자자에게 훨씬 더 많은 보상을 제공합니다.

평균 회귀 주식은 현재 iFast와 같은 인기 있는 주식의 충격과 경외를 나타내지 않을 수 있지만 이러한 전략은 사랑하는 사람을 위해 현금 흐름을 생성하도록 설계된 장기 포트폴리오에 적합합니다. . 평균 회귀 전략은 배당 수익률과 급여 지급으로 공격적인 흥정을 추구한 기간에 이어 상승 기간을 촉진합니다.

이 글은 사랑하는 사람에게서 돈을 물려받는 것에 대한 죄책감과 부끄러움을 직접적으로 다루고, 이를 관리해야 하는 심리적 부담을 공개적으로 수용합니다. 그것은 정신적 회계를 피하지 않습니다. 그것은 주식 시장에서 상속된 부를 배치하는 데 적합한 투자를 찾기 위한 세 가지 기준을 제공합니다. 주식 선택은 낮은 베타, 높은 배당금 및 시간 경과에 따른 평균 회귀를 보여야 합니다.

물론 독자가 iFast와 같은 뜨거운 모멘텀 기반 투자에 투자하지 말라고 설득하려는 것은 아닙니다.

그들은 당신 세대에서 번 돈으로 유익하게 추구할 수 있습니다.