안녕하세요 독자입니다. 반대 투자는 이 전략을 엄격하게 따랐던 모든 사람들에게 확실히 부를 축적한 인기 있는 전략 중 하나입니다. 그러나 반대자가 되는 것은 말처럼 쉽지 않습니다. 오늘 기사에서는 나쁜 소식에 투자하는 전략을 살펴보겠습니다. 이는 주식 시장에 손을 댈 때 대부분의 개인 투자자가 사용하는 일반적인 투자 전략이기도 합니다.

특히 최근과 같은 역동적인 시장 시나리오에서 매우 흥미로운 기사가 될 것입니다. 따라서 기사를 끝까지 읽고 중요한 개념을 놓치지 않도록 하십시오. 시작하겠습니다.

목차

나쁜 신규 투자는 미디어의 부정적인 감정에 휩싸인 기업의 주식을 구매하는 경험 수준에 걸쳐 투자하는 간단한 전략입니다.

대부분의 투자자들은 회사를 둘러싼 뉴스가 본질적으로 일시적이고 회사가 제때 과거 주가 수준을 회복할 수 있다고 믿을 때 그러한 회사를 매수합니다.

이것은 Benjamin Graham이 지지한 전략이며 Warren Buffett, Peter Lynch, Carl Icahn, Mohnish Pabrai를 비롯한 많은 위대한 투자자들이 그 이후로 따르고 있습니다.

모든 투자 전략과 마찬가지로 이 전략에도 결함이 없는 것은 아닙니다. 전략을 적절하게 사용하지 않으면 손실이 발생하거나 영구적인 자본 손실이 발생할 수 있습니다.

<노스크립트>

무리에 맞서는 데는 용기가 필요하지만 그렇게 하는 데는 많은 시간이 걸립니다. 그러나 부정적인 감정에 휘말린 주식에 투자하기로 결정할 때 때때로 그 주식은 더 낮은 가격을 받을 자격이 있기 때문에 가격이 떨어졌을 수도 있다는 점을 깨닫는 것이 중요합니다.

많은 경우 투자자(저를 포함하여)는 해당 가격보다 상당히 할인된 가격으로 제공되는 가격이 구매 기회로 보일 수 있다는 나쁜 소식이 나오기 전에 거래되었던 가격에 고정하는 경향이 있습니다(또한 가치 함정).

많은 경우에 우리는 숙제를 다시 하지 않고 회사에 대한 평가를 수행하는 경향이 있으며, 그 대신에 우리는 매수 결정을 내리기 위해 몇 달 전에 수행했을 수 있는 평가를 기반으로 주식을 매수합니다.

또한 읽어보세요

내 경험에 비추어 볼 때 보수적인 투자자는 나쁜 소식으로 인해 발생하는 투자 기회를 분석할 때 이 두 가지 엄지손가락 규칙을 염두에 두는 것이 좋습니다.

바퀴벌레 이론은 회사에 대한 나쁜 소식이 공개되면 일반적으로 모퉁이에 더 많은 소식이 있다는 시장 이론입니다. 이는 바퀴벌레가 가정에서 발견되면 주변에 바퀴벌레가 더 많을 것이라는 일반적인 믿음에서 비롯됩니다.

머피의 법칙은 전자에 비해 매우 간단하고 간단합니다. 잘못될 수 있는 것은 무엇이든지 잘못될 것이라고 가정합니다.

투자는 불완전한 기술이고 어떤 것도 확실하게 말할 수 없기 때문에 투자자는 회사에 더 나쁜 일이 생길 가능성을 확인하기 위해 확률적으로 생각하는 것이 좋습니다.

예를 들어, 회사 경영진이 사기 혐의로 기소된 경우 사기가 일회성이 아니라 수년 동안 발생했을 가능성이 큽니다.

<노스크립트>

반면 근로자의 항의로 공장이 문을 닫는 것은 큰 사건이 될 수 있지만 경영자가 보통 계약을 통해 문제를 해결하려고 하기 때문에 장기간에 걸쳐 주요 제조 회사에 영향을 미칠 가능성은 매우 낮습니다. 일종의 비서면 이해가 아닌 새로운 운영 조건에 대해 노동조합과 협의합니다.

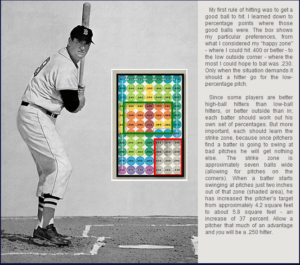

워렌 버핏은 '타격의 과학'에서 자신의 투자 스타일을 테드 윌리엄의 야구 스타일에 비유한 적이 많이 있습니다. Ted는 슛을 시도하기 전에 뚱뚱한 투구를 기다리고 다른 모든 것을 무시하겠다고 선언한 것으로 유명합니다.

이 개념은 그의 말로 가장 잘 설명되어 있습니다. 아래 발췌문을 참조하십시오.

<노스크립트>

이제 그의 개념을 바탕으로 투자자로서 받게 될 나쁜 소식의 지도를 개발해 보겠습니다.

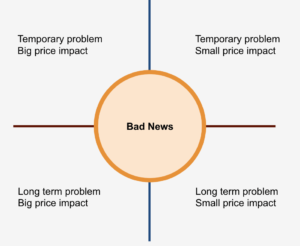

논리적인 관점에서 나쁜 소식은 두 가지 유형이 있습니다. 일시적이거나 영구적인 문제일 수 있지만 이것이 가격에 미칠 수 있는 영향은 크거나 작을 수 있습니다.

이들의 다른 조합을 취하면 아래 그림과 같이 네 가지 가능성이 있습니다.

<노스크립트>

투자자로서 우리에게 좋은 점은 1사분면에서 우리에게 오는 피치만 치는 것입니다. 이는 시장이 사소한 뉴스에 과도하게 반응하여 결과적으로 기초 주식의 가격을 잘못 책정한 상황일 가능성이 높기 때문입니다.

그러면 투자자는 주식 가격이 초기 진입 가격 아래로 떨어지면 평균을 내면서 계속해서 포트폴리오에 주식을 추가할 수 있습니다.

빠른 읽기 – 하향식 투자 접근 방식이란 무엇입니까?

나쁜 소식은 투자자들이 자신의 포트폴리오에 주식을 추가할 수 있는 놀라운 기회를 제공할 수 있지만 구매 결정이 잘못된 것으로 판명될 경우 포트폴리오에 똑같이 강력한 피해를 줄 수 있습니다. 따라서 모든 투자자는 주식을 사기 전에 회사가 직면한 새로운 현실에 대해 시간을 내서 생각하는 것이 필수적입니다.

또한 통찰력 있는 시각 자료와 함께 양질의 기본 데이터를 제공하여 투자자가 효율적인 주식 조사 및 분석을 할 수 있도록 도와주는 당사의 주식 스크리너인 Trade Brains Portal을 사용해 볼 수도 있습니다.

우리는 이러한 상황에 투자하기 위해 잘 정의된 합리적인 프로세스를 사용하는 신중한 투자자가 시간이 지남에 따라 상당한 보상을 받아야 한다고 믿습니다. 즐거운 투자...!!