ITC의 주가는 지난 몇 년 동안 투자자들을 실망시켰습니다. 이것은 회사의 펀더멘털, 현금 흐름, 독점 사업, 강력한 브랜드 회상, 전문 관리 또는 배당 수익률 등을 보고 회사에 투자한 동종 최고의 장기 투자자에게도 우려할 수 있습니다. 투자자가 그것을 유지? 아니면 팔아야 할까요? 분석입니다.

저자 정보: Ravi Kumar는 컴퓨터 공학 학위를 받았습니다. 관심분야와 취미는 행동 금융, 주식 시장, 인도 역사 및 신화 읽기 관심분야와 취미는 입니다. 면책 조항: 이 기사의 어떤 부분도 투자 조언으로 해석되어서는 안 됩니다. 동일 작성자:(1) Tata Motors 주식은 좋은 구매입니까? (2) IDFC First Bank 주식은 살 가치가 있습니까? (3) ITC 배당금 분석 (4) 주식 분석:Reliance Industries Ltd는 구매할 가치가 있습니까?(5) 주식 분석:Tata 소비재 주식은 살 가치가 있습니까?

투자자 커뮤니티가 이렇게 암울한 실적을 올린 이유는 다음과 같습니다.

이 질문에 객관적으로 답하기 전에 먼저 데이터를 살펴봐야 합니다.

프로필:회사는 다음 사업에 종사하고 있습니다:

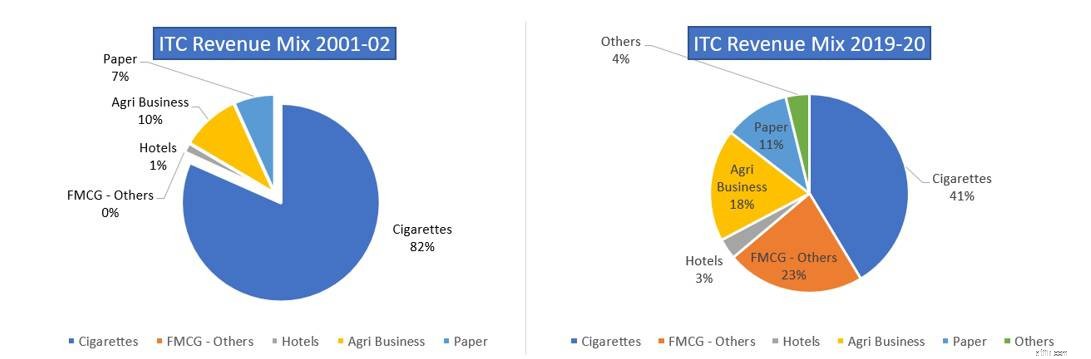

ITC가 어떻게 FMCG 거대 기업으로 발전했는지, 과거 데이터를 살펴보고 회사가 지난 20년 동안 겪은 일을 이해해 보겠습니다. 상황을 재고하고 ~20년에 걸쳐 비교하지 않는 한 여기서 우리는 장기적으로 이야기하지 않습니다.

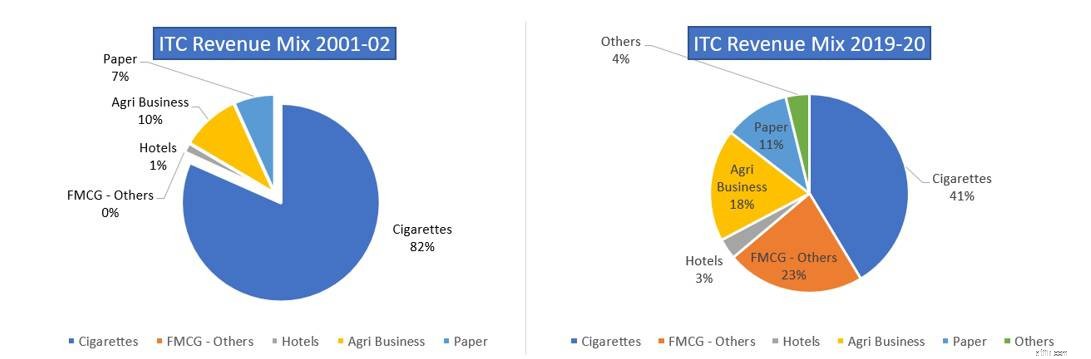

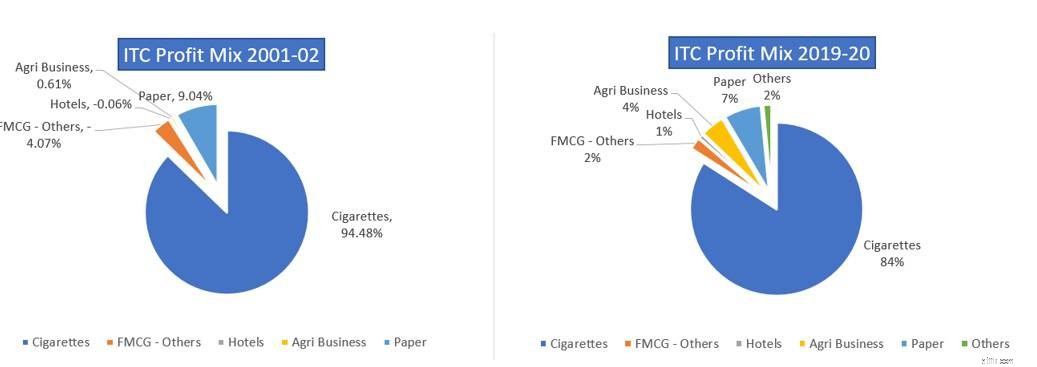

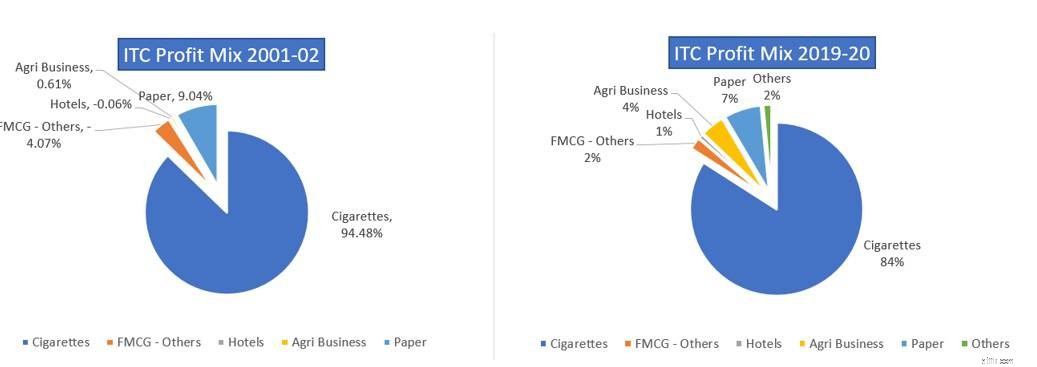

이것은 FY 2001-02와 FY 2019-20의 회사의 수익 구성을 비교한 것입니다. 수입원의 다각화는 주로 식품 및 포장 식품인 농업 비즈니스, FMCG-기타와 같은 기업으로 무거운 담배에서 분명히 볼 수 있습니다.

<노스크립트>

출처:https://www.itcportal.com/investor/index.aspx

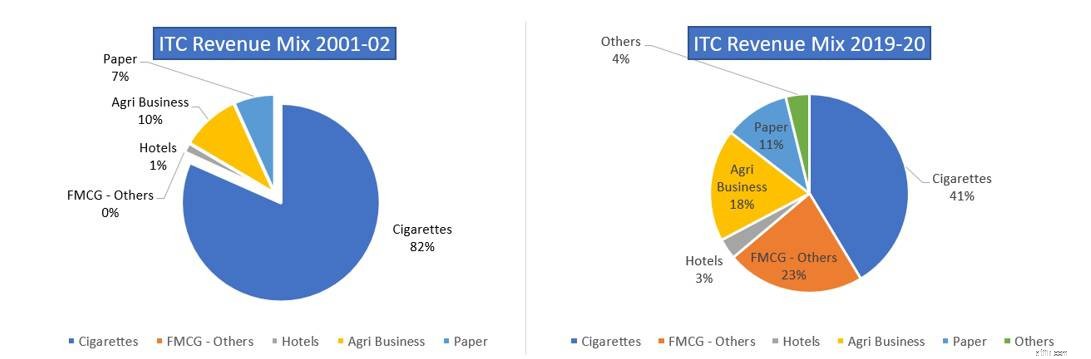

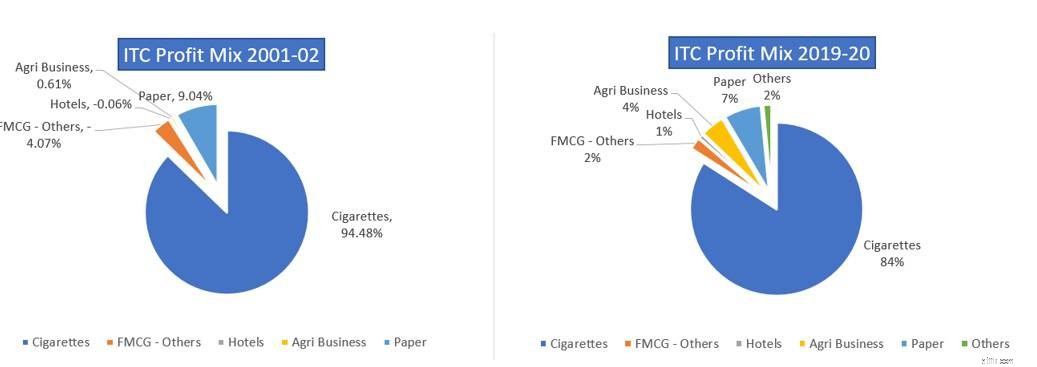

FY 2001-02와 FY 2019-20의 이익 구성 비교에서 알 수 있듯이 회사의 수익 구성이 담배에서 다른 사업으로 상당히 다각화되었지만 이익의 대부분은 여전히 회사가 FMCG 사업에 막대한 투자를 하고 있음에도 불구하고 투자자들이 회사에 FMCG 가치 평가를 제공하는 것을 꺼리는 이유입니다.

FMCG 사업에서 무슨 일이 일어나고 있고 사업이 턴어라운드하는 데 시간이 오래 걸리는 이유를 자세히 살펴보겠습니다.

<노스크립트>

ITC Profit Mix 비교 2001-02 및 2019-2020FMCG 비즈니스에 대해 자세히 알아보기 전에 먼저 2020년 2분기 수치를 분석하는 것이 중요합니다.

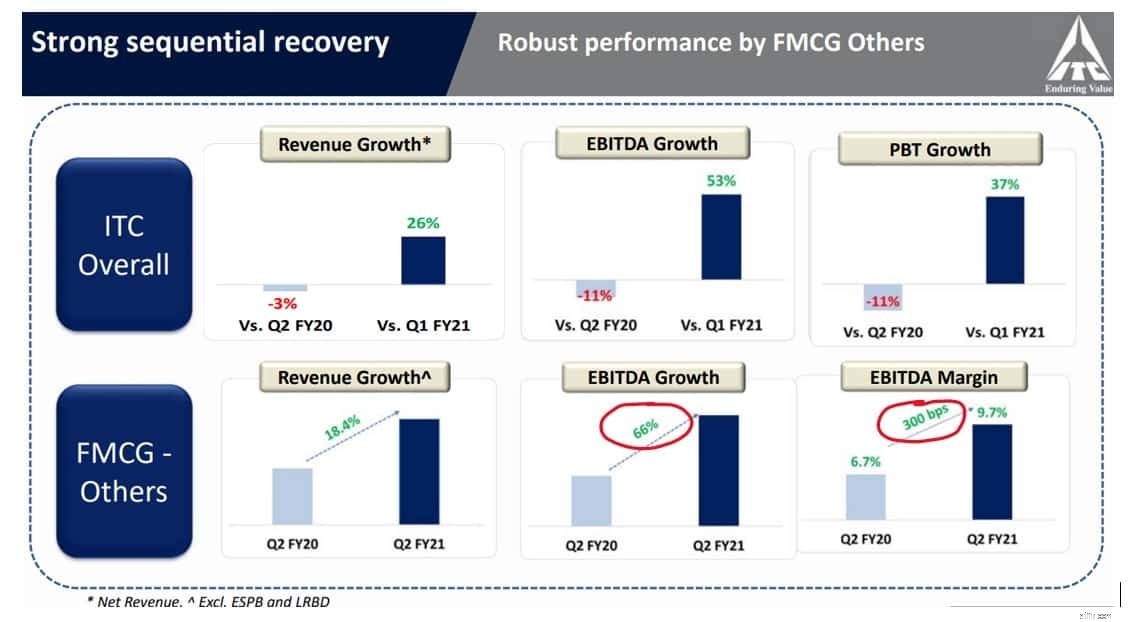

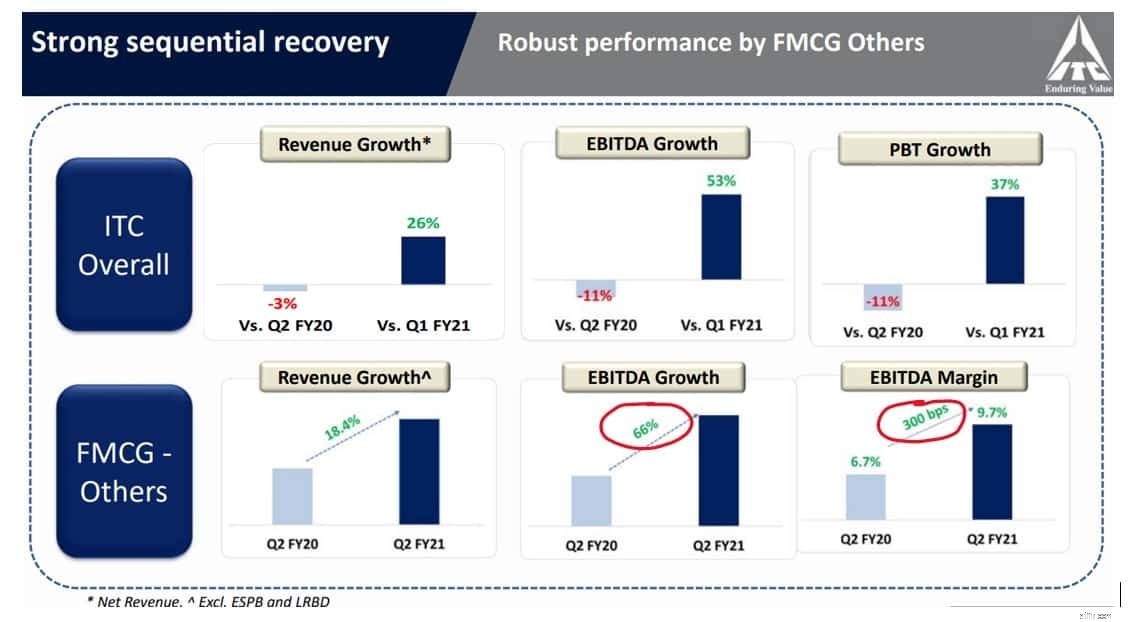

차트에서 알 수 있듯이 담배 사업은 폐쇄 [COVID-19] 및 상업 활동 폐쇄로 인해 타격을 받았고 FMCG 사업은 회사의 수익과 이익 흐름 모두에 완충제를 제공했습니다. 담배 사업이 타격을 입었을 뿐만 아니라 호텔 사업도 폐쇄 및 여행 제한으로 인해 기반을 잃었습니다. 또한 호텔은 선행 투자(부동산, 건물, 장비 및 직원)와 같은 막대한 선행 투자를 회계하는 자산 무거운 사업입니다. 비즈니스는 여전히 회사 수익 흐름의 <4%를 차지합니다.

<노스크립트>

그러나 FMCG 사업에 대한 회사의 투자에서 분명히 나타나고 있는 추세가 있습니다.

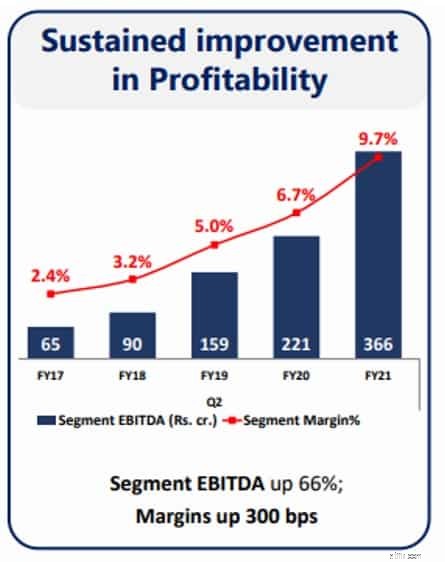

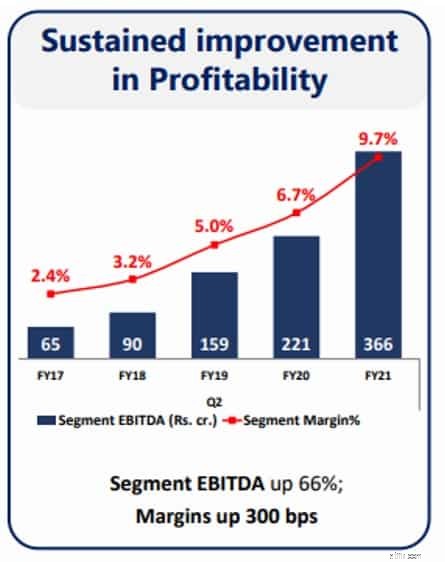

FY 2020의 2분기 동안 FMCG 비즈니스는 이 부문의 치열한 경쟁을 고려할 때 상당한 성과인 300bps의 마진 개선을 보여주었습니다. 또한 FMCG 사업은 FY2017 이후 지속적으로 개선된 모습을 보이고 있으며 눈에 띄게 이 사업은 EBIDTA 음에서 지난 5년 동안 양으로 전환되었습니다.

<노스크립트>

회사 프레젠테이션에서 경영진의 메시지는 회사가 FY2020의 H1에 70개의 신제품을 출시한 것처럼 FMCG 비즈니스 강화에 초점을 맞추고 있다는 것이 분명합니다.

FMCG 사업은 주로 브랜드 강도와 브랜드 회상도에 의존합니다. 따라서 회사가 현금 소비에서 현금 창출 사업으로 바늘을 움직일 수 있는 규모로 사업 EBIDTA를 전환하는 데 거의 10년이 걸렸습니다.

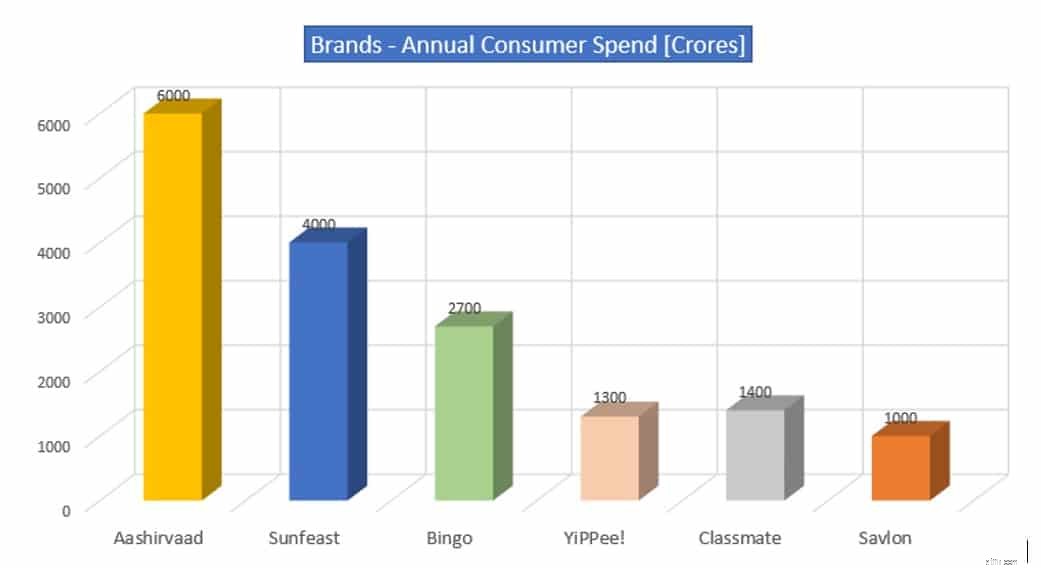

소비자의 브랜드 회상 및 연간 지출로 이동:

<노스크립트>

지난 10년 동안 회사가 구축한 브랜드는 소비자 지출에서 견인력을 얻었고 시장 선반에 자리를 잡았습니다. 시장 선반에서 대부분의 브랜드는 인도와 같은 다양한 국가에서 조직화되지 않은 플레이어의 거대한 존재에도 불구하고 시장 점유율을 얻었습니다.

Aashirvaad ~ 28%의 시장 점유율

Sunfeast ~ 25% 시장 점유율

야! ~ 25%의 시장 점유율

동급생 ~ 25%의 시장 점유율

빙고 ~ 15% 시장 점유율

회사는 위생 제품에 대한 수요 증가에 힘입어 Savlon이 이번 회계연도 말까지 연간 소비자 지출 측면에서 1,000억 루피의 브랜드가 될 것으로 예상합니다. 지난 회계연도에 이 브랜드에 대한 소비자 지출은 약 2억 5천만 루피였습니다. [출처:파이낸셜 익스프레스]

이것은 현금 흐름을 생성하는 데 더 오랜 시간이 걸리는 현금 소비 사업에 대한 투자에 대한 투자자의 우려 중 하나에 대한 답변입니다. EBIDTA 분석에서 알 수 있듯이 FMCG 사업은 EBIDTA를 긍정적으로 변화시켰고 해당 부문의 치열한 경쟁에도 불구하고 시장 점유율과 마진을 모두 얻었습니다.

이제 자산이 많은 호텔 비즈니스에 대한 투자인 투자자 커뮤니티의 또 다른 관심사를 살펴보겠습니다.

COVID-19 잠금 제한 기간 동안 호텔 비즈니스는 타격을 입었지만 비즈니스 실적과 전반적인 주식 실적에 미치는 영향은 이전에도 있었습니다.

<노스크립트>

차트를 보면 FY2019-20[COVID-19 이전 시대]에 호텔 사업이 회사 전체 수익의 ~3%였음을 추론할 수 있습니다. 따라서 이 사업이 회사의 성과에 영향을 미칠 수 있는 정도가 말해줍니다 스스로를 위해. 투자자 커뮤니티의 또 다른 우려 사항은 이 특정 비즈니스가 생성하는 낮은 마진과 수익성이 회사 전체에 미치는 영향입니다. 회사는 이 사업이 자산이 많고 선행 투자가 필요하다는 것을 깨달았지만 경영진은 이 문제를 해결하기 위한 전략을 모색하고 있습니다.

'캐시카우' 사업이라고도 불리는 회사의 '핵심 사업'으로 이동, 즉 담배

ITC Profit Mix 비교 2001-02 및 2019-2020이 비즈니스는 회사 이익의 80%를 생성하며 상당한 시장 점유율로 인해 회사가 향유하는 가상 독점입니다. 담배는 진입 장벽이 높은 사업이기 때문에 회사가 현금 흐름을 생성하고 현금 흐름을 다른 수익성 있는 기회로 활용할 수 있는 이점을 제공합니다.

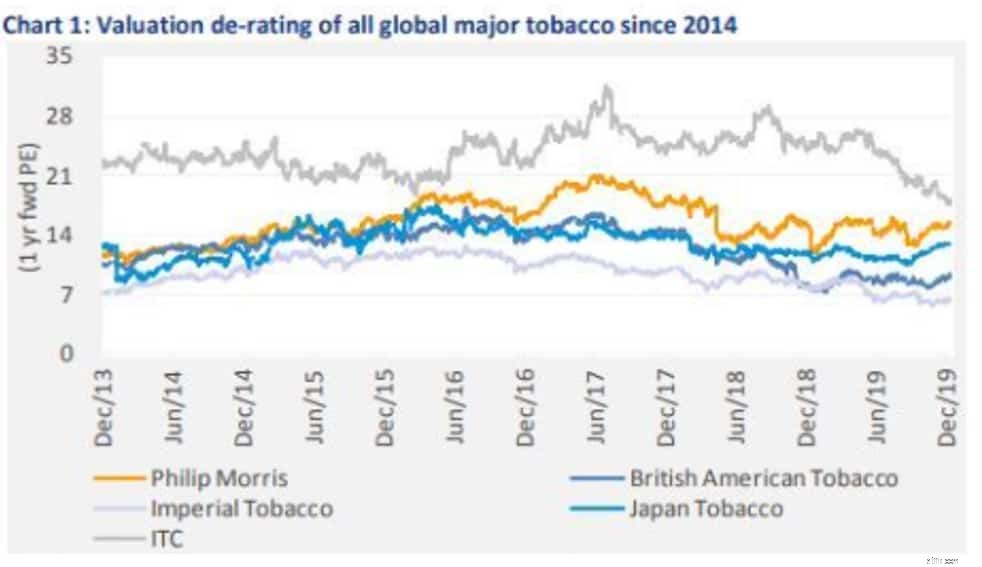

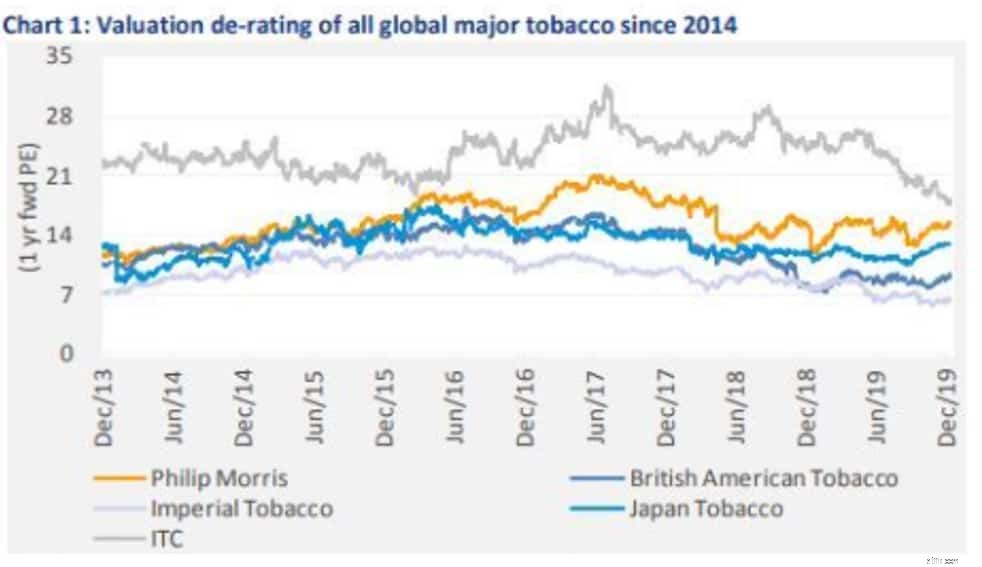

담배 사업은 사회적인 관점에서 볼 때 불리한 사업으로 간주되고 건강 문제가 발생하기 때문에 세무 당국이 부과하는 높은 세금으로 인해 투자자 커뮤니티에서 우려가 있었습니다. 동종업체의 밸류에이션을 보면 과거 프리미엄 밸류에이션에서 조정을 받았지만, 이러한 현상은 담배주 전체에서 볼 수 있다. 순수한 비즈니스 관점에서 볼 때 높은 현금 창출과 높은 마진/ROCE 비즈니스이며 회사는 투자 기회를 정당하게 식별했습니다.

투자자는 비즈니스 전반에 걸쳐 다른 시장 리더를 살펴봐야 하며 모든 회사가 미래 성장 동력으로 간주되는 '통과'[캐시 카우 비즈니스] 및 '저마진' 비즈니스로 주목받는 비즈니스를 가지고 있음을 알게 될 것입니다.

의 경우를 고려하십시오.

농업: 견인력을 얻은 회사의 또 다른 사업 부문은 FMCG 사업에서 회사에 이점을 제공한 농업 기업입니다. 이 회사는 네트워크와 e-choupals를 통해 전국에서 광범위한 영향력과 입지를 가지고 있습니다.

<노스크립트>

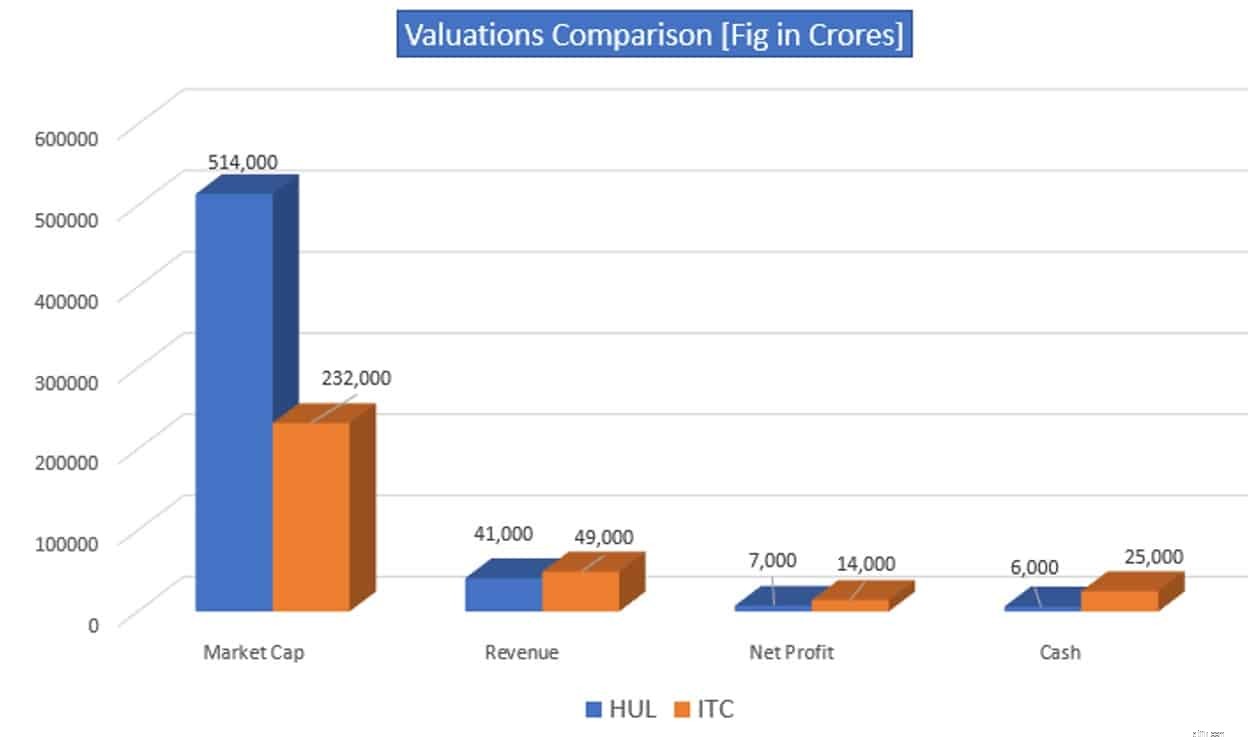

이제 투자자 커뮤니티가 주목해야 할 또 다른 흥미로운 차트인 밸류에이션을 살펴보겠습니다.

<노스크립트>

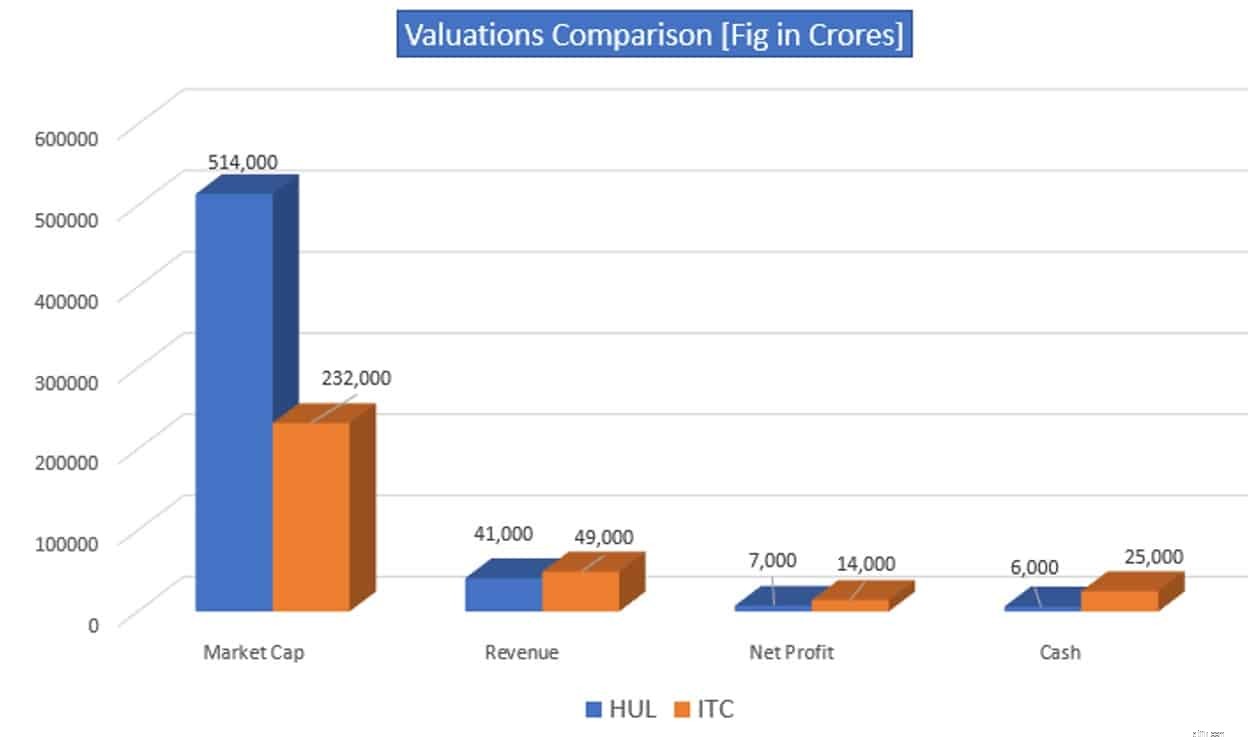

HUL 회사는 투자자 커뮤니티가 그것을 속성으로 돌리고 싶어하는 순수 플레이 FMCG이고 ITC는 '아직' FMCG 플레이이지만. 차트의 숫자를 보면 HUL이 누리는 가치 평가는 확실히 ITC 투자자를 왜소하게 느끼게 만들고 있습니다. 그러나 투자자의 관심을 사로잡아야 하는 또 다른 요소는 발생한 수익과 이러한 수익에서 발생하는 순이익입니다.

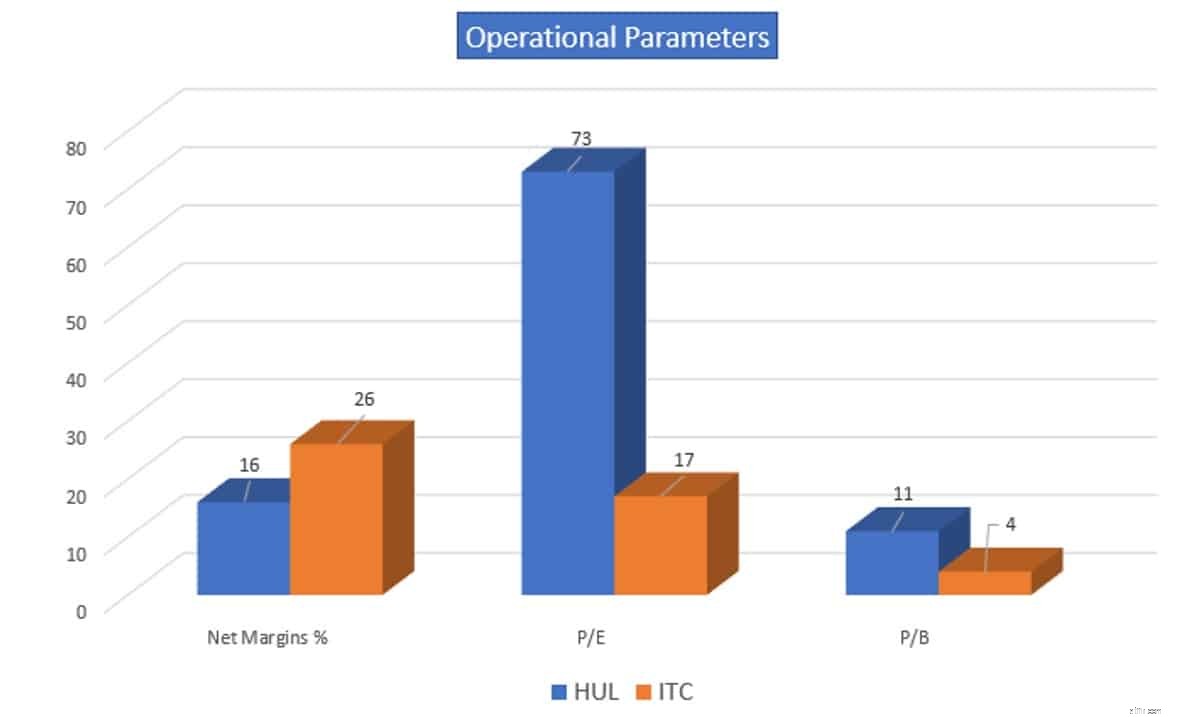

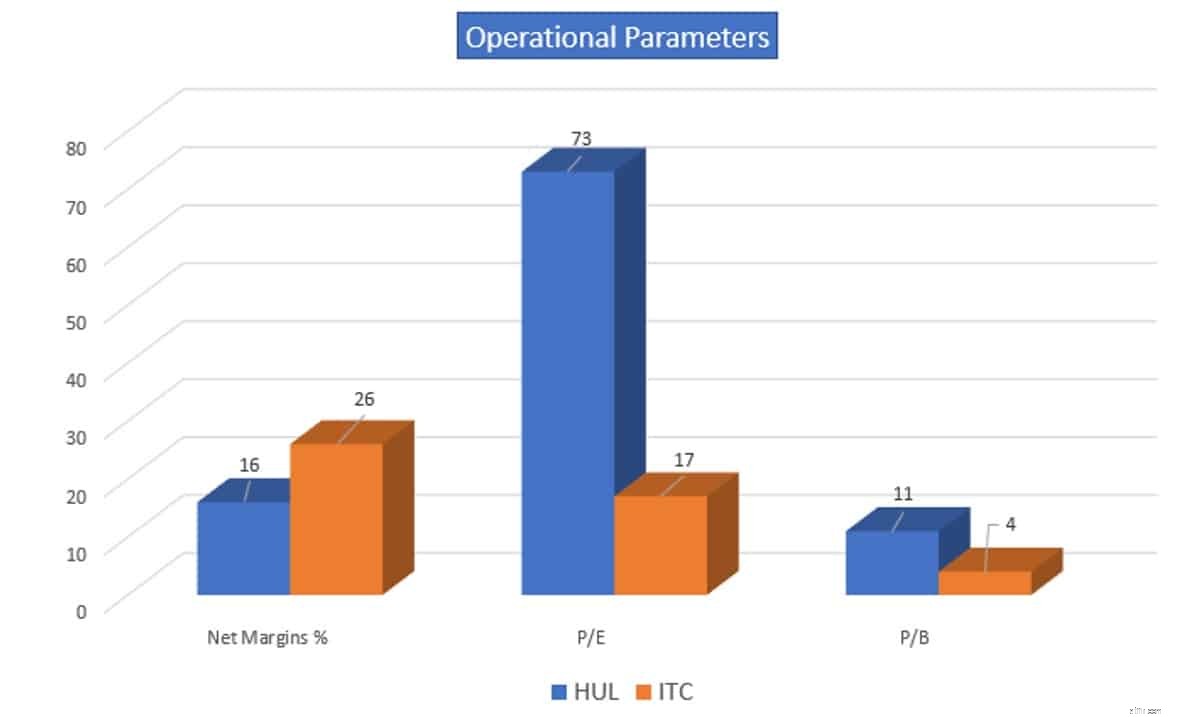

다음으로 두 회사의 운영 매개변수를 살펴봅니다.

<노스크립트>

더 높은 매출과 이익을 내고 있음에도 불구하고 HUL과 같은 프리미엄 밸류에이션을 누리지 못하고 있음을 유추할 수 있다.

<노스크립트>

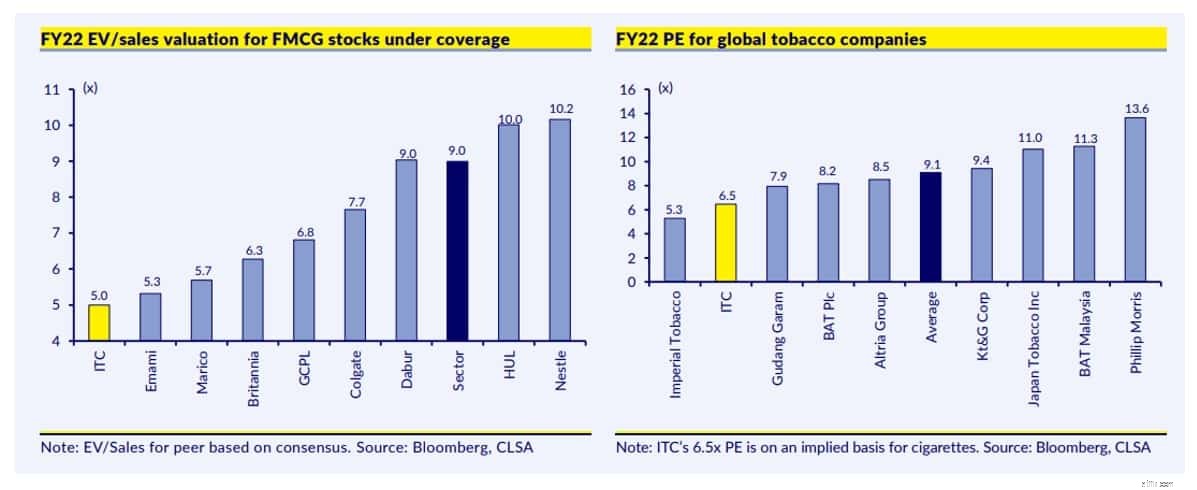

회사를 전반적으로 동료들과 비교하면 그림이 훨씬 더 명확해집니다.

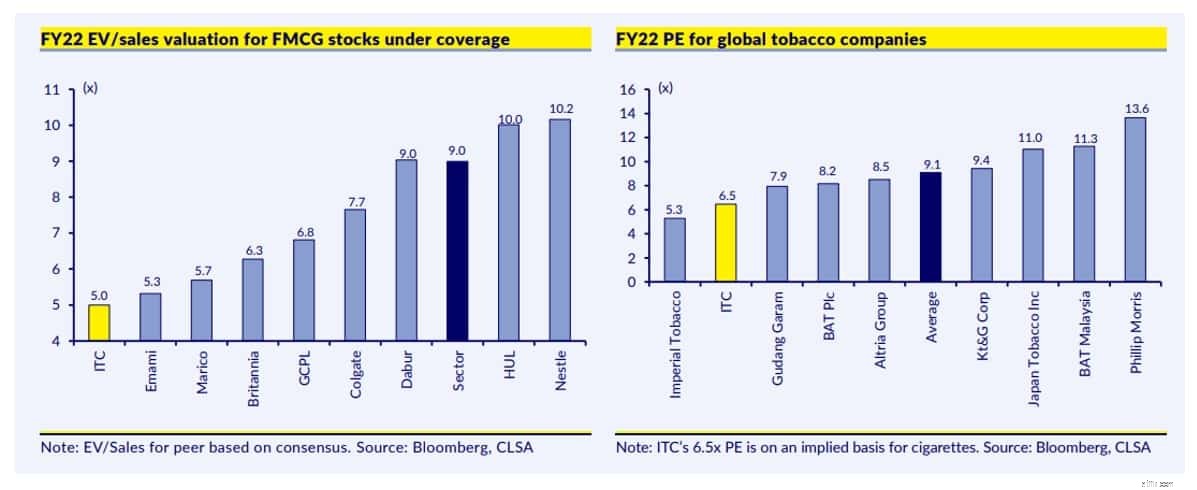

회사는 FMCG 공간에서 밸류에이션 측면과 글로벌 담배 동료의 환경에 대해 처벌을 받았는데, 그 이유는 '캐시 카우'와 FMCG 사업에 대한 높은 과세로 인해 제기된 우려가 아직 수익성이 개선되지 않았기 때문일 수 있습니다.

결론 :밸류에이션은 주관적인 현상이며 투자자들은 미디어를 통해 설정된 내러티브에 그들을 사로잡아서는 안 됩니다. 비즈니스에서 생성된 판매, 이익 및 현금과 강력한 브랜드 회상 데이터를 보면 투자자들은 ITC 주식에서 향후 몇 년 동안 밸류에이션을 따라잡을 것으로 예상해야 합니다. 회사는 FMCG 사업을 수익성 있게 만들기 위해 많은 노력을 기울였으며 경영진은 자산이 많은 호텔 사업에 대해 투자자 커뮤니티가 제기한 우려를 해결하고 있습니다. 주식에 투자한 이유가 여전히 유효하다면 회사의 수익이 장기적으로 주식 성과의 궁극적인 동인입니다. 단기 변동에 따라 주식을 청산할 필요가 없습니다.