우리 중 많은 사람들이 알고 있듯이 인플레이션이 상승하고 있습니다. 노동 통계국에 따르면 2021년 9월 기준 연간 인플레이션은 5.4%입니다. 이전 블로그 게시물에서 2021년 4월 19일에 발표된 우리는 인플레이션 상승에 잘 할 것으로 예상되는 10개의 Nasdaq-100 주식과 그러한 환경에서 잘하지 않을 10개의 Nasdaq-100 주식을 식별했습니다. 매크로리스크 분석 사용 ® 플랫폼에서 우리는 이들 주식의 성과를 살펴보고 지금까지 나스닥-100 지수 전체가 어떻게 지냈는지 비교합니다. 또한 인플레이션이 상승할 경우 잘 할 것으로 예상하고 그렇지 않을 것으로 예상되는 10개의 Nasdaq-100 주식의 또 다른 두 세트를 식별합니다. 재정 고문과 투자자는 인플레이션이 포트폴리오와 자산에 어떤 영향을 미칠 수 있는지 알고 있어야 합니다.

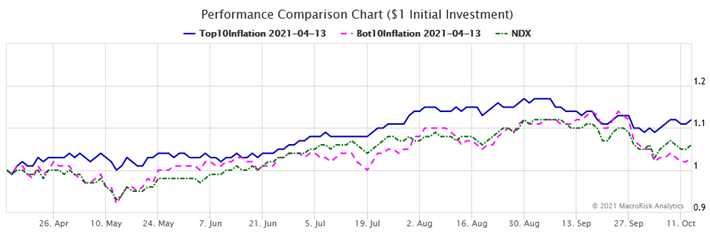

비교를 수행하기 위해 MacroRisk Analytics 포트폴리오 도구를 사용하여 긍정적으로 반응할 것으로 예상되는 10개 주식의 동일 가중치 포트폴리오를 만들었습니다. 인플레이션 상승(아래 차트의 파란색 선)과 부정적으로 반응할 것으로 예상되는 10개 주식의 동일한 가중치 포트폴리오 (핑크 라인). 그런 다음 MacroRisk Analytics 성과 보고서를 사용하여 이 두 포트폴리오를 Nasdaq-100 지수(녹색 선)의 성과와 비교했습니다. 아래 차트는 2021년 4월 13일부터 10월 13일까지 6개월간의 실적을 보여줍니다. (시작 날짜는 2021년 4월 13일입니다. 이 날짜의 데이터는 처음에 이전 블로그 게시물에서 10개 주식의 두 세트를 식별하는 데 사용되었기 때문입니다.)

보시다시피, 인플레이션 상승 환경에서 잘 할 것으로 예상했던 10개 종목의 포트폴리오(파란색 선)는 실제로 Nasdaq-100 지수(녹색선)와 우리가 예상했던 10개 종목의 포트폴리오보다 더 나은 성과를 보였습니다. 이러한 환경에서는 더 나빠집니다(분홍색 선). 후자의 포트폴리오(분홍색 선)와 Nasdaq-100 지수의 성과는 6개월 동안 다소 유사했습니다.

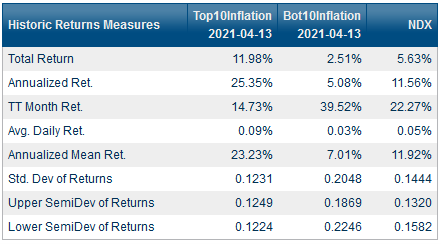

아래 표는 두 포트폴리오와 지수의 수익률 및 위험 특성을 보여줍니다. "상위 10 인플레이션" 포트폴리오는 표준 편차와 더 낮은 반편차 통계로 표시되는 지수보다 위험도 더 낮았는데, 이 포트폴리오가 10개 종목으로 구성된 반면 지수에는 102개 종목이 있다는 점을 고려하면 좋은 성과입니다.

지금까지 우리는 6개월 전에 선택한 주식이 현재까지 어떤 성과를 냈는지 확인했습니다. 다음으로 저는 MacroRisk Analytics 심사 도구를 사용하여 인플레이션이 상승할 경우 잘할 것으로 예상되는 종목과 그렇지 않을 것으로 예상되는 새로운 종목을 식별합니다.

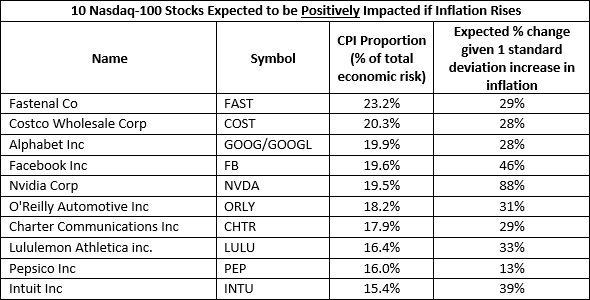

아래 표는 Nasdaq-100 지수 중 가장 큰 긍정적을 보일 것으로 예상되는 10개 종목을 보여줍니다. 2021년 10월 13일 현재 총 경제 위험 대비 인플레이션에 대한 반응

세 번째 열은 인플레이션이 자산에 대해 나타내는 총 경제적 위험의 비율을 나타냅니다. 숫자가 높을수록 인플레이션 변화의 예상 효과가 MacroRisk Analytics 모델의 다른 17개 경제 요인에 비해 자산의 주가에 미치는 영향이 더 중요합니다.

네 번째 열은 인플레이션의 1 표준 편차 증가를 감안할 때 예상되는 주식 가격의 백분율 변화를 나타냅니다.

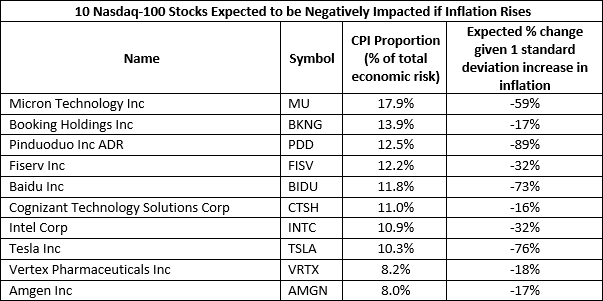

아래 표는 Nasdaq-100 지수 중 가장 큰 부정적을 보일 것으로 예상되는 10개 종목을 보여줍니다. 2021년 10월 13일 현재 총 경제 위험 대비 인플레이션에 대한 반응

요약하면, 이 게시물은 이전 블로그 게시물에서 확인된 두 가지 주식 세트의 성과를 분석했는데, 이는 인플레이션이 상승하는 환경에서 좋은 성과를 거두고 그렇지 않을 것으로 예상했습니다. 그런 다음 가장 최근에 사용 가능한 데이터를 사용하여 새로운 주식 세트를 식별했습니다. 인플레이션은 전체 경제적 위험의 일부일 뿐이며 기타 경제적 위험은 개별 주식 및 포트폴리오의 성과에 큰 영향을 미칠 수 있습니다. MacroRisk Analytics는 이러한 경제적 위험을 측정하는 데 도움이 되는 독점적이고 특허받은 도구를 제공합니다.

이 게시물은 MacroRisk Analytics® 덕분에 가능했습니다. 이 플랫폼은 30,000명 이상의 개인 이름과 투자자 포트폴리오에 대한 투자 조사를 제공합니다. MacroRisk Analytics® 모델은 18가지 거시경제적 요인을 사용하여 경제가 투자 가치에 미치는 영향을 분석합니다. 이 특허 받은 연구를 사용하여 우리 팀은 올해의 ETF/인덱싱 페이퍼로 William F. Sharpe Indexing Achievement Award를 두 번 수상했습니다. 여기를 클릭하세요 오늘 수상 경력에 빛나는 투자 연구에 액세스하십시오! www.macrorisk.com으로 이동하여 다른 블로그 게시물을 찾을 수 있습니다.