2019년 1월 1일은 직접 계획 뮤추얼 펀드(NAV 발행 이전에 투자 가치에서 수수료가 매일 제거되지 않음) 도입 6주년입니다. 이것은 일반 계획(커미션이 제거된 경우)에서 직접 계획으로 전환하지 않음으로써 커미션으로 손실된 수익 및 코퍼스입니다. 여전히 다른 사람이 은행이나 "고문"에 돈을 지불하고 있다고 생각하는 친구에게 이것을 보여주세요.

뮤추얼 펀드 배포자 참고 사항 :이 기사를 읽거나 그것에 대해 작업하는 데 시간을 낭비하지 마십시오. 이 기사 또는 이에 대한 귀하의 화는 직접 계획 AUM에 아무런 영향을 미치지 않습니다. 당신이 반응한다면, 그것은 기사를 대중화하고 저를 더 결단력있게 만들 것입니다. 건배!

저는 2017년까지 직접 계획 기념일 보고서를 게시했습니다. 참조:직접 뮤추얼 펀드 vs. 일반 뮤추얼 펀드:2017 성과 보고서 2018년에 쉬었습니다. 현재 게시물은 SEBI 등록 투자 고문 Avinash Luthria의 멋진 기사에서 영감을 받았습니다. 켄 , 배급업체에 대한 과도한 연회비와 수수료는 인도 뮤추얼 펀드 투자자에게 피해를 주고 있습니다. 해결책이 있지만 지역 유통업체에서 이에 대해 알려줄 것이라고 기대하지 마세요. (읽기 위해서는 지불이 필요하지만 무료 등록을 통해 200단어 요약을 읽을 수 있습니다)

내 생각에 뮤추얼 펀드의 수수료 구조는 사기이며 범인은 SEBI입니다. 그들은 AMC와 영업 사원이 투자자에게 커미션이 진실 대신 수익에서 나온다는 인상을 주도록 했습니다. AMC 수익과 커미션은 총 비용 비율의 다른 구성 요소입니다. AMC는 매일 정기적인 계획에 대한 투자의 현재 가치에서 수익, 비용 및 지불할 커미션이라는 세 가지 구성 요소를 공제합니다. 재투자를 하든 안 하든, 시장이 오르든 내리든 매일 반복하세요.

수수료 계산에는 투명성이 없습니다. 위원회 공개만으로는 충분하지 않습니다. 공제 방법에 대한 지식은 필수적이며 SEBI와 언론을 포함한 누구도 충분하지 않습니다.

이 Economic Times의 기사에서 주장했듯이 트레일 커미션은 금지되고 엔트리 로드로 대체되어야 합니다. 그래서 내가 500만원을 투자한다면 100루피 98이 투자되고 Rs. 2는 수수료로 지급됩니다. 이것은 처음부터 투자자에게 명확합니다. 이것은 선불 커미션을 지불하는 올바른 방법입니다(AMC는 SIP에서 유통업체에게 선불 트레일 커미션을 지불하고 나중에 장부에서 조정할 수 있습니다). 이 일이 일어나기 전에 돼지가 날 수도 있습니다.

뮤추얼 펀드 총 비용 비율과 관련된 두 가지 문제가 있습니다. 우리는 위에서 하나를 논의했습니다. 나는 두 번째를 AMC의 이익 구성 요소와 연관시키며 이것은 손가락을 떼기 어렵습니다. 뭔가 수상한 일이 벌어지고 있다는 것은 누구나 인정하겠지만, 아무것도 증명하기는 어렵습니다. 저는 친구의 도움을 받아 뮤추얼 펀드 지출 비율:직접 계획 대 일반 계획을 시도해 보았습니다. 한 가지 의심은 AMC가 자신과 유통업체의 이익을 위해 비용 비율 구성 요소 간의 대체 가능성을 사용하고 있다는 것입니다. 그러나 이것은 2018년에 삭제되었으며 많은 계획에서 일반 계획과 직접 계획 사이의 격차가 넓어졌습니다.

그러나 투자자가 지불하는 비용을 이해하려면 갈 길이 멉니다. AMC가 이익을 위해 영업사원에게 의존하는 한(Avinash가 설명하는 것처럼) 그런 일은 결코 갑자기 일어나지 않을 것입니다. 유일한 희망은 우리가 올바른 방향으로 나아가는 것입니다.

<노스크립트>

시작하기 전에 FAQ에 답변해 드리겠습니다.

아무도. 2019년입니다. 두뇌를 키울 때입니다.

뮤추얼 펀드에 투자하고 싶은 모든 분들

네, 그래서요? 더 적은 단위가 더 적은 말뭉치와 더 적은 수익을 의미한다고 생각한다면 뮤추얼 펀드의 작동 방식에 대한 이해가 "덜"입니다. 숫자를 원하시면 이에 대한 게시물을 기다리세요. 이 주제를 말리도록 합시다!

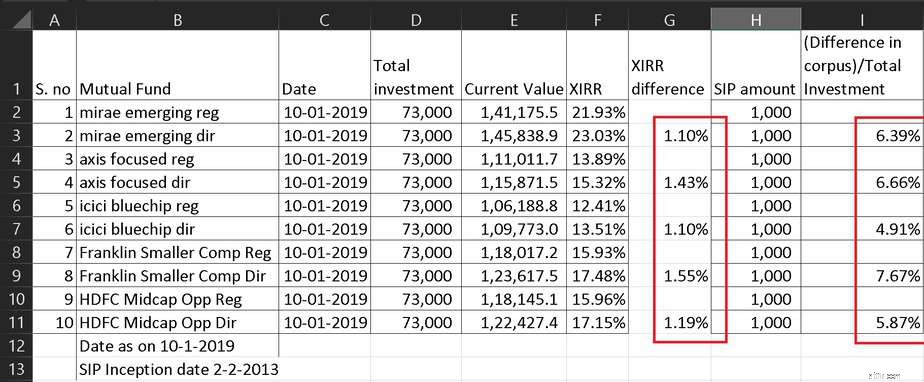

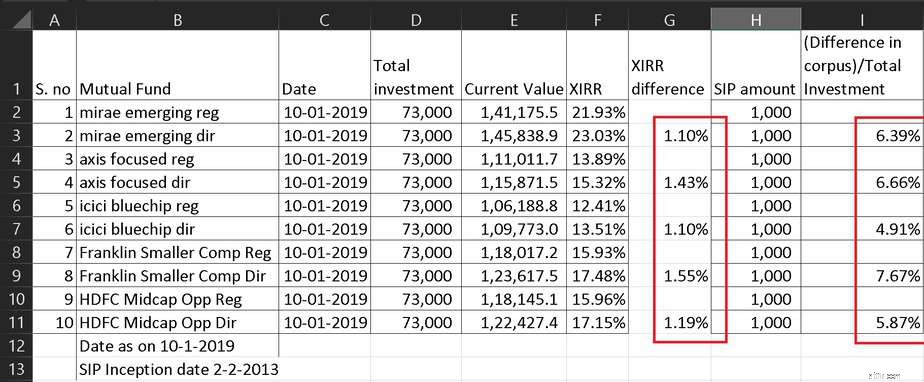

시간이 지남에 따라 작은 차이가 얼마나 커졌는지에 대한 이해도 "덜" 있습니다. 아래 제시된 6년 데이터를 사용하여 추정하면 도움이 될 것입니다.

freefincal 재정 목표와 뮤추얼 펀드 추적기를 사용하면 다음을 쉽게 계산할 수 있습니다.

<노스크립트>

이 수치가 전환해야 하는 이유에 대한 충분한 증거가 되기를 바랍니다. 10년 동안 일반 플랜 펀드에 계속 투자하는 경우. 커미션으로 투자의 10%를 잃게 됩니다. 자본에 대한 장기 자본 이득세는 이득에 대한 10% 세금이 적용되기 전에 100만 면세 한도를 갖습니다. 이 10%(연간 ~ 1%)는 전체 투자금액에 적용되는 점 양해 부탁드립니다.

전환에 도움이 필요하십니까? 읽기:직접 뮤추얼 펀드 계획에 투자하거나 전환하는 방법

출처:가치 연구. 제시된 모든 목록의 전체 데이터 세트는 아래 Excel 파일로 제공됩니다.

ER 차액 =TER(정기 요금제) – TER(직접 요금제)

FundER 차액 %IDFC 코어 에쿼티 펀드 – 다이렉트 플랜2.14Tata India 소비자 펀드 – 레귤러 플랜1.68미래자산 면세 펀드 – 레귤러 플랜1.68Axis 멀티캡 펀드 – 레귤러 플랜1.66Tata 멀티캡 펀드 – 레귤러 플랜1.48Axis Focused 25 펀드 – 다이렉트 플랜1. 47IDFC 멀티캡 펀드 – 다이렉트 플랜1.47HDFC 스몰캡 펀드 – 레귤러 플랜1.45Tata Large &Mid Cap 펀드 – 레귤러 플랜1.43Invesco India Growth Opportunities Fund1.4Axis 블루칩 펀드 – 다이렉트 플랜1.4미래에셋 이머징 블루칩 펀드 – 레귤러 플랜1.39Axis Midcap 펀드 – 다이렉트 플랜1.38HDFC 캐피털 빌더 가치 펀드 – 다이렉트 플랜1.35Kotak Emerging Equity Scheme Regular Plan1.34Franklin Build India 펀드 – 다이렉트 플랜1.34L&T 신흥 기업 펀드 – 다이렉트 플랜1.31ICICI Prudential Pharma Healthcare and Diagnostics(PHD) 펀드 – 다이렉트 플랜1 .28ICICI Prudential Manufacture in India Fund – Direct Plan1.28IDFC Focused Equity Fund – Direct Plan1.24다음은 Value Research Tables를 이용하여 일반 플랜과 직접 플랜 펀드의 수익률 차이를 보여줍니다.

3년 차이 =3년 SIP 반품(직접 플랜) – 3년 SIP 반품(일반 플랜). 여기에서 3Y =지난 3년

Fund3Y 차이 %Tata India 소비자 펀드 – 일반 플랜2.07Invesco India Financial Services Fund – Direct Plan2.07Tata Digital India Fund – 일반 플랜2.01Invesco India Mid Cap Fund – Direct Plan2Invesco India Largecap Fund – Direct Plan1.96Tata 은행 및 금융 서비스 펀드 – Regular Plan1.96Invesco India Infrastructure Fund – Direct Plan1.94Tata Resources &Energy Fund – Regular Plan1.9Indiabulls Value Discovery Fund – Regular Plan1.89DHFL Pramerica Diversified Equity Fund – Regular Plan1.89DHFL Pramerica Long Term Equity Fund – Regular Plan1.87IDBI India Top 100 주식 펀드 – 다이렉트 플랜1.86IDFC 집중 주식 펀드 – 일반 플랜1.86Indiabulls Bluechip 펀드 – 다이렉트 플랜1.83Invesco India 멀티캡 펀드 – 다이렉트 플랜1.83BNP Paribas 멀티캡 펀드 – 다이렉트 플랜1.82Essel Large &Midcap 펀드 – 다이렉트 플랜1.82Invesco India 세금 계획 – 직접 계획1.82IDBI 주식 이점 펀드 – 일반 계획1.81Invesco 인도 성장 기회 기금 – 직접 계획1.81년 차액 =1년 SIP 반품(직접 플랜) – 1년 SIP 반품(일반 플랜). 여기에서 1Y =지난 1년

Fund1Y 차이 %IDBI Focused 30 주식 펀드 – 일반 플랜2.33IDBI 소형 펀드 – 일반 플랜2.28Mahindra 뮤추얼 펀드 Badhat Yojana – 일반 플랜2.12Mahindra 뮤추얼 펀드 Kar Bachat Yojana – 일반 플랜1.96Tata India Pharma &HealthCare Fund – 일반 플랜1.86DHFL Pramerica Diversified Equity Fund – Regular Plan1.82DHFL Pramerica Long Term Equity Fund – Regular Plan1.81IDBI Midcap Fund – Regular Plan1.77Invesco India Financial Services Fund – Direct Plan1.75IDBI India Top 100 Equity Fund – Direct Plan1.74Invesco India Mid Cap Fund – Direct Plan1.71Essel Long Term Advantage Fund – Direct Plan1.7Axis Multicap Fund – Regular Plan1.69Invesco India Largecap Fund – Direct Plan1.69Tata Digital India Fund – Regular Plan1.68Tata Banking and Financial Services Fund – Regular Plan1.65Essel Large &Midcap 펀드 – Direct Plan1.65DHFL Pramerica Global Equity Opportunities Fund – Direct Plan1.64Tata India 소비자 펀드 – Regular Plan1.6IDBI Equity Advantage Fund – Regular Plan1.575년 차이 =5년 SIP 반품(직접 플랜) – 5년 SIP 반품(일반 플랜). 여기서 5Y =지난 5년

Fund5Y DifferenceInvesco India 중형 펀드 – Direct Plan2.09Invesco India 금융 서비스 펀드 – Direct Plan2.08Invesco India Infrastructure Fund – Direct Plan1.99Invesco India Largecap 펀드 – Direct Plan1.96Invesco India Multicap 펀드 – Direct Plan1.92Indiabulls Bluechip 펀드 – Direct Plan1. 89Invesco India Growth Opportunities Fund – Direct Plan1.89Invesco India Tax Plan – Direct Plan1.88BNP Paribas Multi Cap Fund – Direct Plan1.86Invesco India PSU 주식 펀드 – Direct Plan1.85Kotak Infrastructure and Economic Reform Fund – Standard Plan – Direct Plan1.82Invesco India 콘트라 펀드 – 다이렉트 플랜1.79IDFC 집중형 주식 펀드 – 레귤러 플랜1.78BNP 파리바 중형 펀드 – 다이렉트 플랜1.77IDFC 코어 주식 펀드 – 레귤러 플랜1.74IDFC 인프라 펀드 – 레귤러 플랜1.73타타 대형 펀드 – 레귤러 플랜1.71Kotak India EQ 콘트라 펀드 – 일반 계획1.68DHFL 프라메리카 대형 펀드 – 직접 계획1.67Tata 대형 및 중형 펀드 – 일반 계획1.623년 차이 =3년 SIP 반품(직접 플랜) – 3년 SIP 반품(일반 플랜). 여기에서 4Y =지난 3년

펀드3Y 디퍼런스미래에셋하이브리드펀드 – 레귤러플랜1.93바로다하이브리드펀드 – 다이렉트플랜1.58Reliance Equity Hybrid 펀드 – 다이렉트플랜1.55순다람에쿼티하이브리드펀드 – 레귤러플랜1.53코탁에쿼티하이브리드펀드 – 레귤러플랜1.48LIC MF주식하이브리드펀드 – 다이렉트플랜1 .48타타 하이브리드 주식 펀드 – 일반 플랜1.48DHFL 프라메리카 하이브리드 주식 펀드 – 다이렉트 플랜1.47프랭클린 인도 주식 하이브리드 펀드 – 다이렉트 플랜1.46Canara Robeco 주식 하이브리드 펀드 – 일반 플랜1.44ICICI 푸르덴셜 주식 및 부채 펀드 – 다이렉트 플랜1.44Tata 은퇴 – Moderate 플랜 – 일반 플랜1.35Principal Hybrid Equity Fund – Direct 플랜1.33Aditya Birla Sun Life Equity Hybrid '95 Fund – Direct 플랜1.29LIC MF 유닛 연계 보험 – 직접 플랜1.29DSP 주식 및 채권 펀드 – 직접 플랜1.19L&T 하이브리드 주식 펀드 – 직접 계획1.15HDFC 어린이 선물 기금 – 직접 계획1.13SBI 주식 하이브리드 기금 – 직접 계획1.12ICICI 푸르덴셜 보육 기금 – 선물 계획 – 직접 계획0.931년 차액 =1년 SIP 반품(직접 플랜) – 1년 SIP 반품(일반 플랜). 여기서 1Y =지난 1년입니다.

펀드1Y 차액IDBI 하이브리드 펀드 - 레귤러 플랜1.81HDFC 퇴직 적금 펀드 - 하이브리드 펀드 - 레귤러 플랜 1.61순다람 에쿼티 하이브리드 펀드 - 레귤러 플랜1.61미래에셋 하이브리드 펀드 - 레귤러 플랜1.58BNP파리바 실질주식 하이브리드 펀드 - 레귤러 플랜1.56타타 하이브리드 주식 펀드 – 레귤러 플랜1.52IDFC 하이브리드 주식 펀드 – 레귤러 플랜1.49LIC MF 주식 하이브리드 펀드 – 다이렉트 플랜1.31Canara Robeco 주식 하이브리드 펀드 – 레귤러 플랜1.29바로다 하이브리드 주식 펀드 – 다이렉트 플랜1.26Tata 퇴직 적금 펀드 – Moderate 플랜 – 레귤러 플랜1 .25DHFL Pramerica 하이브리드 주식 펀드 – 다이렉트 플랜1.23LIC MF 유닛 연계 보험 – 다이렉트 플랜1.18Franklin India 주식 하이브리드 펀드 – 다이렉트 플랜1.17Kotak 주식 하이브리드 펀드 – 일반 플랜1.14Reliance Equity 하이브리드 펀드 – 다이렉트 플랜1.11ICICI Prudential Equity &Debt Fund – 다이렉트 플랜1.09HDFC 어린이 선물 펀드 – 다이렉트 플랜1.06DSP 주식 및 채권 펀드 – 다이렉트 플랜1HDFC 하이브리드 주식 펀드 – 다이렉트 플랜0.995년 차이 =5년 SIP 반품(직접 플랜) – 5년 SIP 반품(일반 플랜). 여기서 5Y =지난 5년

펀드5Y DifferenceKotak 주식 하이브리드 펀드 – 일반 플랜1.55바로다 하이브리드 주식 펀드 – 다이렉트 플랜1.51프랭클린 인도 주식 하이브리드 펀드 – 다이렉트 플랜1.49Reliance Equity 하이브리드 펀드 – 다이렉트 플랜1.49DHFL Pramerica 하이브리드 주식 펀드 – 다이렉트 플랜1.48Tata 퇴직 저축 펀드 – 보통 플랜 – 일반 플랜1.45ICICI Prudential Equity &Debt Fund – 다이렉트 플랜1.44Aditya Birla Sun Life Equity Hybrid '95 펀드 – 다이렉트 플랜1.32Canara Robeco 주식 하이브리드 펀드 – 일반 플랜1.28LIC MF 주식 하이브리드 펀드 – 다이렉트 플랜1.27Principal Hybrid Equity Fund – 다이렉트플랜1.22타타하이브리드주식펀드 – 레귤러플랜1.2L&T하이브리드주식펀드 – 다이렉트플랜1.2SBI주식혼성펀드 – 다이렉트플랜1.19순다람주식하이브리드펀드 – 레귤러플랜1.17LIC MF단위연계보험 – 다이렉트플랜1.14DSP주식 및 채권펀드 – 직접 계획1.14HDFC 어린이 선물 기금 – 직접 계획1.05ICICI 푸르덴셜 보육 기금 – 선물 계획 – 직접 계획0.94HDFC 하이브리드 주식 기금 – 직접 계획0.81전체 데이터 세트 다운로드:298개의 주식 펀드와 66개의 공격적인 하이브리드 펀드

여기까지 아래로 스크롤했습니까? 그런 다음 당신이 한 증거를 보여주세요! 아래에 댓글을 달거나 @freefcal에 트윗하세요. (22x 10) +2 =?