며칠 전 저는 아들의 미래 균형을 재조정했습니다. 67%의 자기 자본에서 약 54%로 포트폴리오. 이는 주식 뮤추얼 펀드의 큰 덩어리를 매각하고 고정 수입에 재투자하는 것을 의미합니다. 이 기사에서는 ICICI Gilt 펀드를 하나의 구성요소로 선택하는 이유를 설명합니다. 고정 수입 포트폴리오의 이것은 목표 기반 재조정 목적을 위한 부분적 전환이라는 점을 거듭 강조하고 싶습니다. 저는 여전히 ICICI 멀티에셋 펀드에 투자하고 있으며 앞으로도 계속 투자할 것입니다.

포트폴리오는 제 아들이 태어나기 한 달 전인 2009년 12월에 시작되었습니다. 한때 18세의 목표였던 것이 지금은 8세의 목표입니다. "성장 속도"라는 격언은 위험 관리에도 적용됩니다. 솔직히 말해서, 나는 그동안 60%의 자기자본을 유지하는 데 어려움을 겪었고 앞으로 이를 대폭 줄여야 할 필요성을 깨달았습니다.

지난 11년 동안 저는 세 번 균형을 재조정했으며 매번 주식 뮤추얼 펀드에서 PPF로 전환했습니다(하나는 아들 이름으로, 다른 하나는 어머니 이름으로 세금 절약에 도움이 됨). 이 방법으로 나는 그가 오늘 UG 과정을 시작한다면 부채로 충분한 말뭉치를 점차적으로 축적할 수 있었습니다.

이번 도전은 달랐다. 지분 상환 덩어리는 상당했습니다(ICICI MF 관계 관리자가 이를 실수라고 부르기에 충분했습니다). 이제 수익금은 어디에 투자해야 할까요? PPF가 PPF의 가장 훌륭하고 활용도가 낮은 기능 중 하나인 변동 투자에 너무 많은 것을 얽매고 싶지 않았습니다.

PPF 외에도 ICICI Equity Arbitrage Fund로 점진적으로 재조정했습니다(PPF에는 연간 한도가 1.5 lakh). 이번에도 재조정의 일부가 차익거래 펀드로 이루어졌습니다. 하지만 차익거래에 너무 많은 금액을 추가하는 것이 불편했습니다.

우리는 첫 번째 구속까지 약 8년의 시간이 있었고(처음에는 그가 부모처럼 더 공부하고 시간을 낭비할 수 있다고 가정했을 때) 그 다음에는 조금 더 시간을 가졌습니다. 계속해서 나는 자기자본 배분이 50%에 가깝고 그 다음 더 낮아졌으면 합니다. 이것은 내가 PPF와 차익 거래에 투자하는 것 이상을 해야 한다는 것을 의미합니다.

몇 년 동안 보유하고 있는 차익거래 펀드는 펀드의 활용도가 낮은 것일 수 있습니다. 나는 차익 거래보다 조금 더 많은 수익을 낼 수 있는 가능성을 원했습니다. 즉, 변동성은 크지만 자기자본만큼은 아니라는 의미입니다. 정말 피클입니다.

8년 후 상환에 적합한 펀드를 찾으십시오. 하룻밤, 유동적, 단기 자금 시장, 차익 거래 범주보다 더 보람이 있지만 신용 위험 문제가 없고 자본만큼 위험하지 않습니다. 주식형 공격적인 하이브리드 펀드를 제외한 하이브리드 옵션이 있습니다.

예를 들어 균형 이점 또는 동적 자산 배분 기금을 예로 들 수 있습니다. 분산 주식만큼 변동성이 크지는 않지만 주식 시장 하락에 확실히 반응할 것입니다. 더 중요한 것은 전략이 변경될 수 있다는 것입니다. AUM이 유입되지 않으면 AMC는 "기본 속성 순환 변경"을 발표하고 전략을 변경합니다.

그래서 나는 신용 위험을 피하기 위해 주로 금트에 투자하는 부채 펀드에 충실하자고 생각했습니다. 여기에는 10년 돼지와 일반 돼지의 두 가지 범주가 있습니다. 10년 만기는 우리가 가진 부채 인덱스 펀드에 가장 가깝지만 가장 변동성이 큰 펀드입니다.

변동성은 일정합니다. 이전에 입증된 바와 같이 10년이 훨씬 더 지난 목표에는 매우 효과적일 것입니다. SIP를 통해 금트 뮤추얼 펀드에 장기적으로 투자할 수 있습니까? 사실 11년 가까이 된 내 (필수) NPS는 장기 금박에 비축되어 있고 꽤 보람이 있다. NPS에 대한 10년 투자:성과 보고서를 참조하십시오.

그래서 저는 10년 만기 불변 펀드보다 변동성이 덜한 펀드를 원했습니다. 이것은 GOI 채권의 80%에만 투자하면 되며 포트폴리오의 만기 프로필을 변경할 수 있는 금트 펀드에 투자하는 것을 의미합니다. 이는 금리가 하락하거나 일정하게 유지될 때 장기 채권을 구매하고 금리가 다시 오르려고 할 때 단기 채권으로 이동한다는 것을 의미합니다. 이것은 실제로 큰 펀드 매니저 위험이지만 위험한 채권에 20%를 투자하는 것만큼 위험하지는 않습니다.

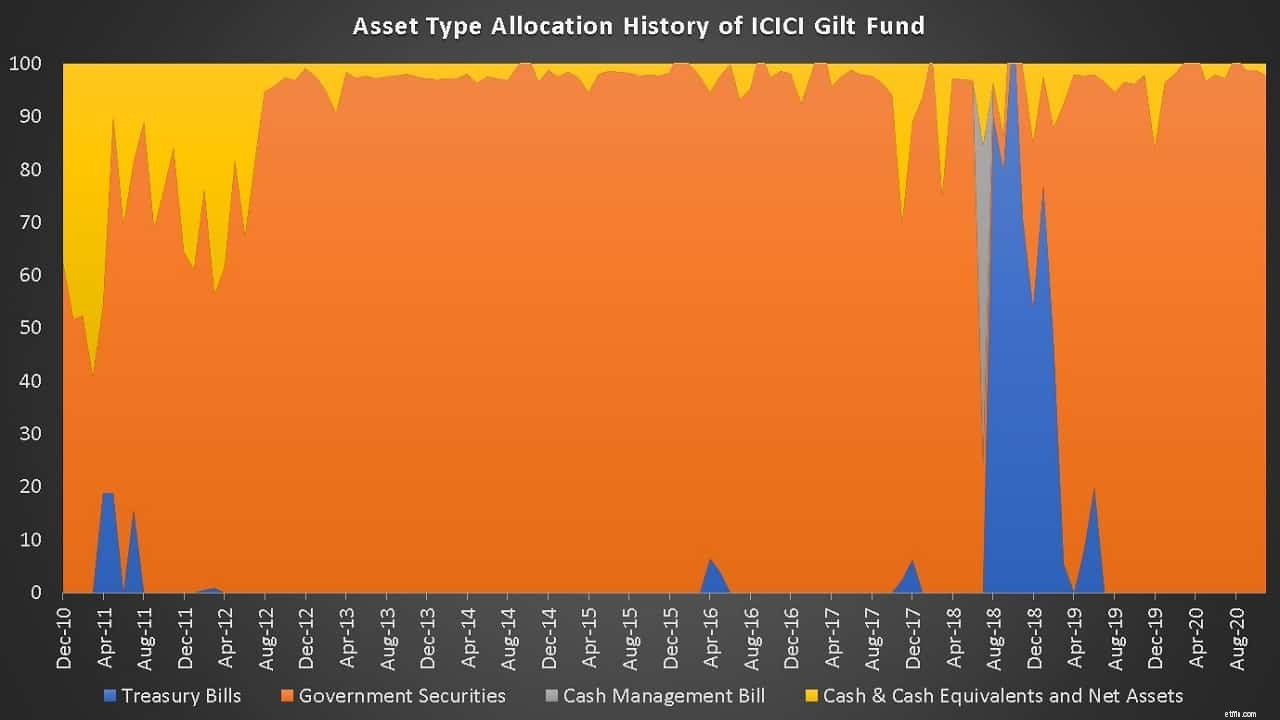

나는 ICICI Gilt Fund에 대해 잠시 동안 눈을 떴다. 첫 번째 점검은 포트폴리오 히스토리를 살펴보는 것입니다. ACE MF를 사용합니다. 다른 사람들은 과거의 무작위 펀드 팩트시트를 확인할 수 있습니다.

<노스크립트>

이 펀드는 금(만기 다양함, 아래 참조)과 현금만 보유하고 있습니다. 파생 상품을 포함한 현금 등가물. 예를 들어 금리 스왑:MF가 금리 위험을 줄이는 방법을 참조하십시오.

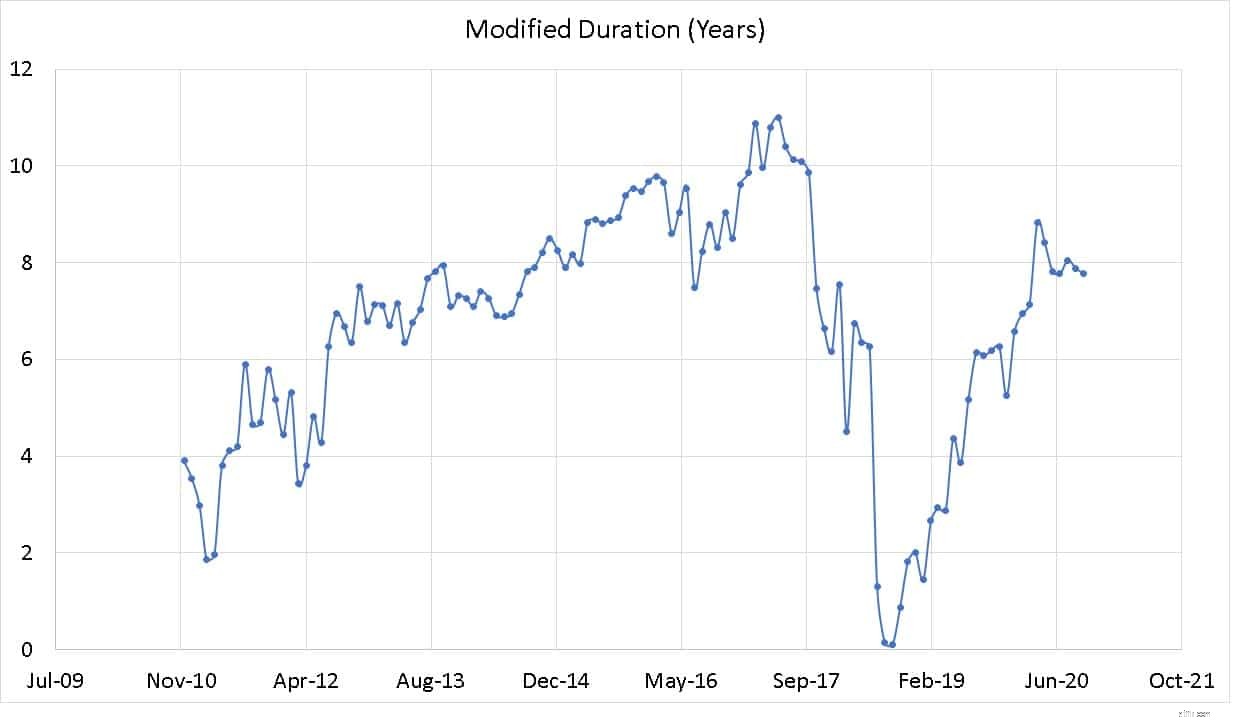

이 체계는 위에서 언급한 것처럼 적극적으로 기간 호출을 수행합니다. 수정된 기간으로 측정할 수 있습니다. 이것은 위험 측정입니다(몇 년 단위로 정량화됩니다!). 간단한 설명은 뮤추얼 펀드가 채권에 투자하는 경우 '기간'에 대해 걱정해야 하는 이유를 참조하세요. 수정된 듀레이션이 높을수록 채권의 듀레이션이 길어지고 이자율 위험이 커집니다. 즉, 금리가 변하면 NAV의 변화가 높을 것입니다. 아래는 펀드의 수정된 듀레이션 내역입니다.

<노스크립트>

관심이 정점에 이르렀을 때(곧 하락할 예정), 펀드 포트폴리오는 수정 듀레이션이 높은 장기 채권을 보유하게 됩니다. 즉, 더 낮은 금리의 새로운 채권이 발행될 때 더 가치가 있는 장기 채권을 보유하게 됩니다.

금리가 바닥에 도달하면(지금처럼!) 펀드는 더 짧은 듀레이션으로 이동할 것입니다. 이는 단기 채권을 보유하는 것을 의미합니다. 이것은 NAV가 덜 떨어지기 때문에 이자율 위험을 낮춥니다. 당연히 전략이 잘못될 위험이 있으므로 대부분의 투자자에게 다이내믹 채권 펀드를 피하라고 조언합니다. 대부분의 투자자는 금리 위험, 특히 금화 펀드를 높이 평가하지 않습니다. 피하는 것이 좋습니다.

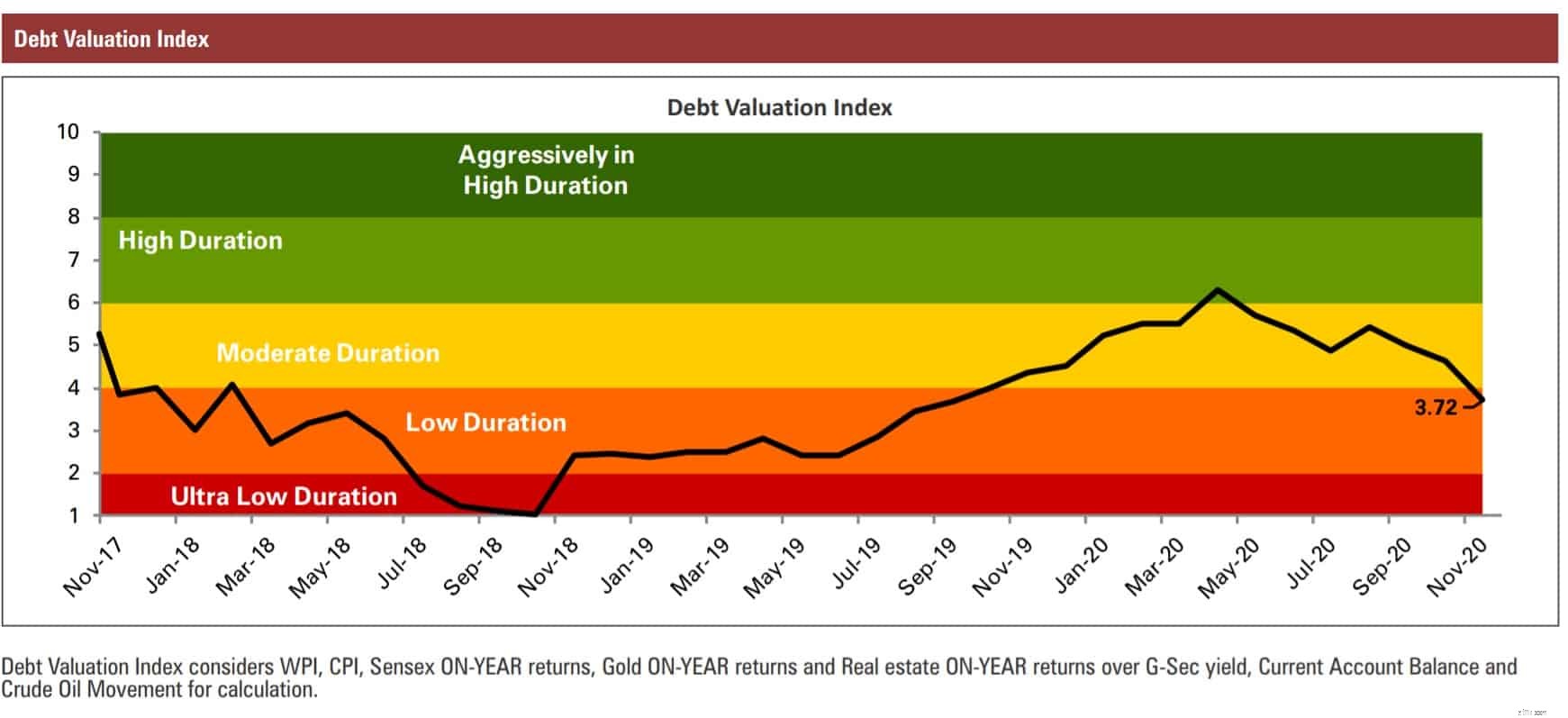

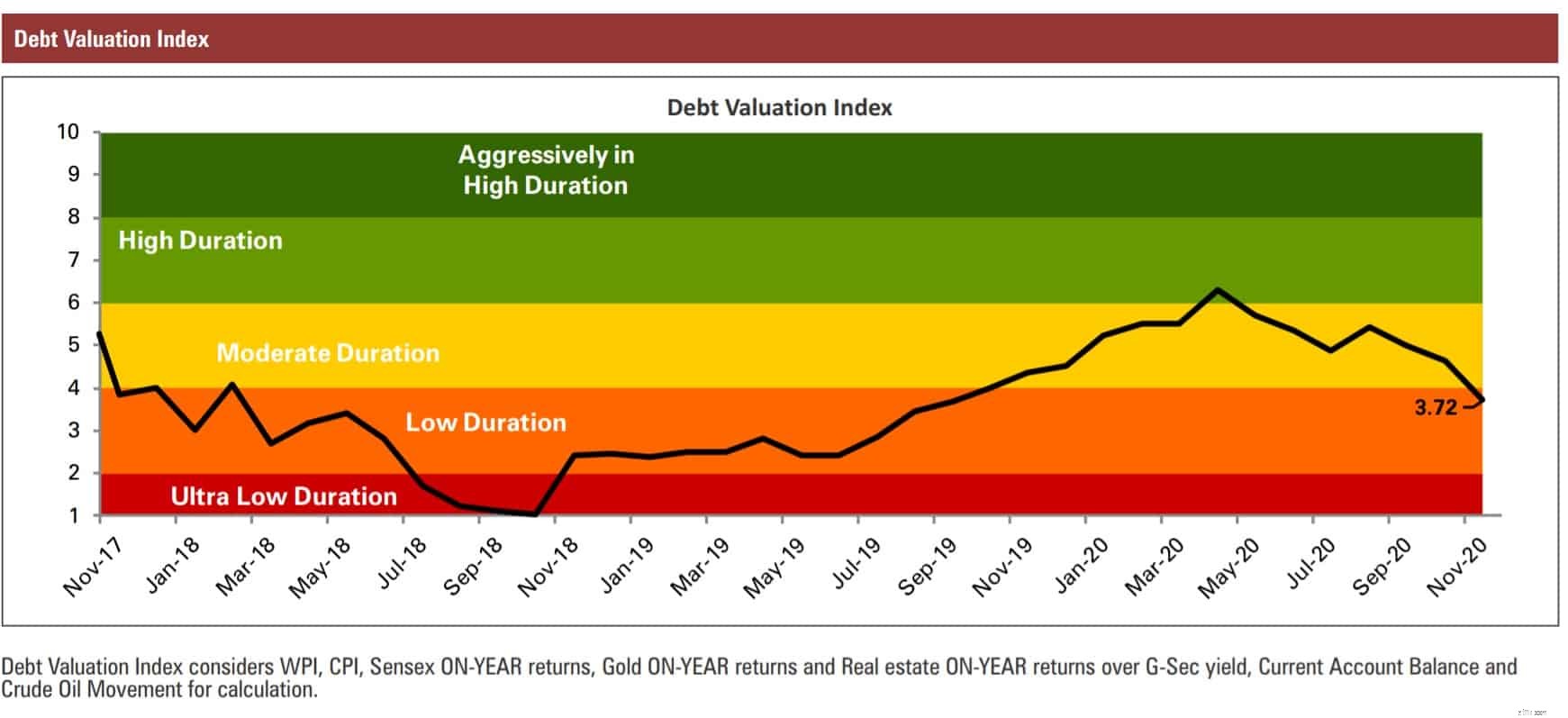

이 펀드는 팩트시트에 매월 발행되는 AMC의 부채 평가 지수를 사용합니다.

<노스크립트>

마지막으로, 10년 금트 지수와 비교하여 5년 동안의 롤링 수익률입니다. 그것은 합리적인 초과 성과입니다 (일반 계획은 기록에 사용되었습니다)

<노스크립트>

계획: 다른 지분 투자와 함께 ICICI Gilt Fund에 각각 투자하십시오. 큰 이익이 있을 때마다 그 중 일부를 차익 펀드로 전환하십시오.

주의: 나는 금트 변동성에 대한 경험이 있기 때문에 ICICI 길트 펀드를 선택했습니다. 나의 재정적 목표는 이러한 변동성을 감당할 수 있습니다. 나는 금리가 오르려고 하고 이 펀드의 수익이 마이너스가 되는 시기에 투자할 여유가 있습니다. 이 글을 보고 펀드를 선택하지 마시기 바랍니다.