ETF는 주식을 고를 시간이나 의향이 없는 투자자들이 주식 시장에 참여하는 것을 간단하게 만듭니다. 그러나 모든 ETF가 동일하게 생성되는 것은 아닙니다.

실적 부진으로 조롱을 받아온 STI ETF에 대해 들어본 적이 있을 것입니다. 미국 상장기업을 추종하는 S&P500 ETF와 홍콩 상장기업을 추종하는 항셍 ETF에 비해 최근 STI ETF의 실적은 정말 저조하다.

자세히 살펴보면 이러한 차이는 이러한 ETF가 주로 은행과 같은 전통적인 주식을 보유하는 STI ETF보다 더 많은 새로운 경제주를 포함하고 있다는 사실에 기인할 수 있습니다.

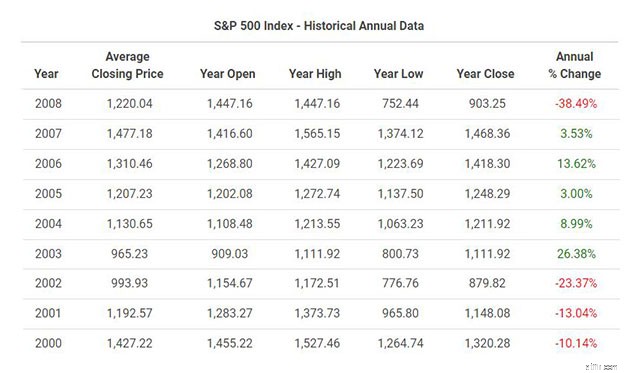

물론 과거의 성과가 미래의 성과를 보장하는 것은 아니며 모든 사람의 위험 감수성이 다르기 때문에 STI ETF에 투자하는 것이 잘못된 것은 아닙니다. S&P500은 최근 몇 년 동안 좋은 성과를 거두었지만 2000년부터 2008년까지의 기간은 이야기가 다릅니다.

그렇다면 새로운 경제를 반영하는 더 많은 싱가포르 기업을 추적하는 ETF가 있다면 어떨까요?

실제로 STI ETF와 비슷하지만 포트폴리오에 SEA Limited와 같은 회사가 포함된 MSCI Singapore ETF가 있습니다. 실제로 SEA는 느리지만 꾸준히 MSCI SG의 가장 큰 구성 요소가 되고 있으며 곧 Grab이 이 지수에 포함되는 것을 볼 수 있습니다.

그렇다면 STI ETF는 MSCI Singapore ETF와 어떻게 비교됩니까?

Straits Times Index(STI)는 싱가포르 거래소에 상장된 상위 30개 기업의 성과를 추적하는 시가 총액 가중 지수이며 싱가포르의 벤치마크 지수 및 시장 지표로 널리 알려져 있습니다. 기본적으로 STI 지수는 시가 총액 기준으로 SGX에 상장된 몇 안 되는 가장 큰 기업으로 구성되며, 시가 총액이 클수록 이 지수가 차지하는 비율도 커집니다.

싱가포르 거래소에는 Straits Times 지수의 성과를 추적하는 Nikko AM STI ETF(SGX:G3B) 및 SPDR STI ETF(SGX:ES3)가 있습니다. 비용 비율이 연간 0.30%로 동일하다는 점을 고려하면 둘 중 하나를 선택하는 것이 좋습니다. 이 기사에서는 S$1,610백만의 AUM이 더 크기 때문에 SPDR STI ETF를 사용할 것입니다.

SPDR STI ETF는 2002년에 출시되었으며 반기 배당을 제공합니다. 현재 배당수익률은 2.64%이며 밸류에이션 측면에서 ETF의 주가수익비율은 15.85이고 장부가비율은 1.10이다.

지수 구성을 보면 금융 부문이 지수의 대부분을 차지하며 특히 3개 지방 은행인 DBS, UOB, OCBC를 구성하고 있음을 알 수 있습니다.

금융 부문의 상당한 비중을 고려할 때, 번창하는 금융 부문을 고려할 때 STI ETF가 종종 싱가포르 경제를 대표한다고 말하는 것은 놀라운 일이 아닙니다.

STI ETF의 상위 10개 종목은 위의 이미지에서 볼 수 있습니다. 이것은 여러분이 잘 알고 있어야 하는 일반적인 가명입니다. 나머지 20개는 아래 표에 나와 있습니다.

| Singapore Exchange Ltd. | Keppel Corporation Limited | Thai Beverage Public Co. Ltd. | 싱가포르 항공 주식회사 |

| Singapore Technologies Engineering Ltd | 메이플트리 물류 트러스트 | 메이플트리 산업 신탁 | 벤처 코퍼레이션 리미티드 |

| 메이플트리 커머셜 트러스트 | 겐팅 싱가포르 리미티드 | 프레이저스 물류 및 상업 트러스트 | UOL 그룹 제한 |

| 시 개발 제한 | Comfortdelgro Corporation Limited | Yangzijiang Shipbuilding (Holdings) Ltd. | 케펠 DC REIT |

| SATS Ltd | Jardine Cycle &Carriage Limited | Sembcorp Industries Ltd. | Dairy Farm International Holdings Limited |

작년에 낮은 베이스로 인해 STI ETF는 2021년에 특별한 한 해를 보냈습니다.

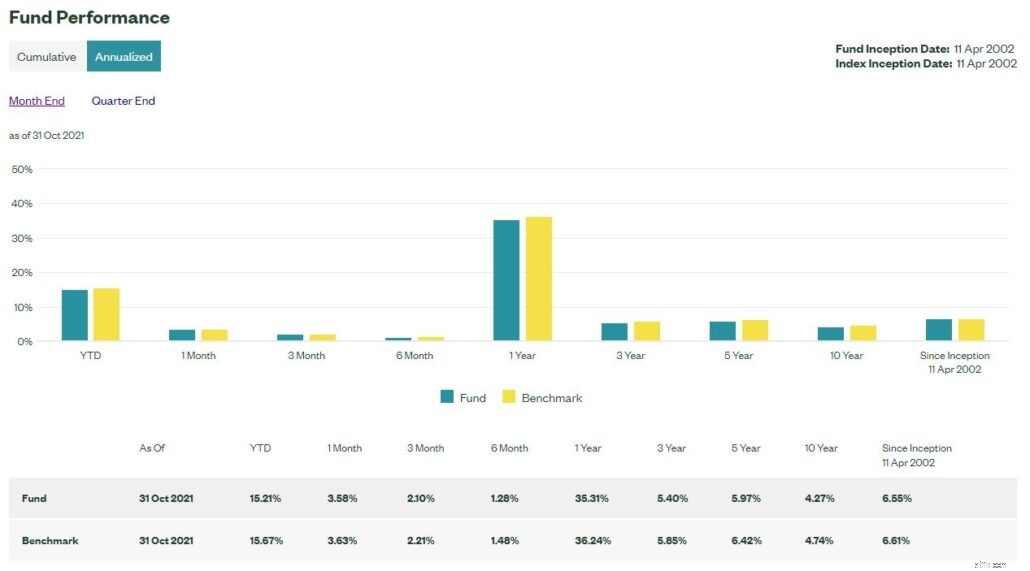

그러나 처음부터 투자했다면 연간 수익률은 6.55%가 됩니다(모든 배당금과 분배금이 재투자된다고 가정). 이 수익률은 10년 동안 4.27%로 떨어집니다.

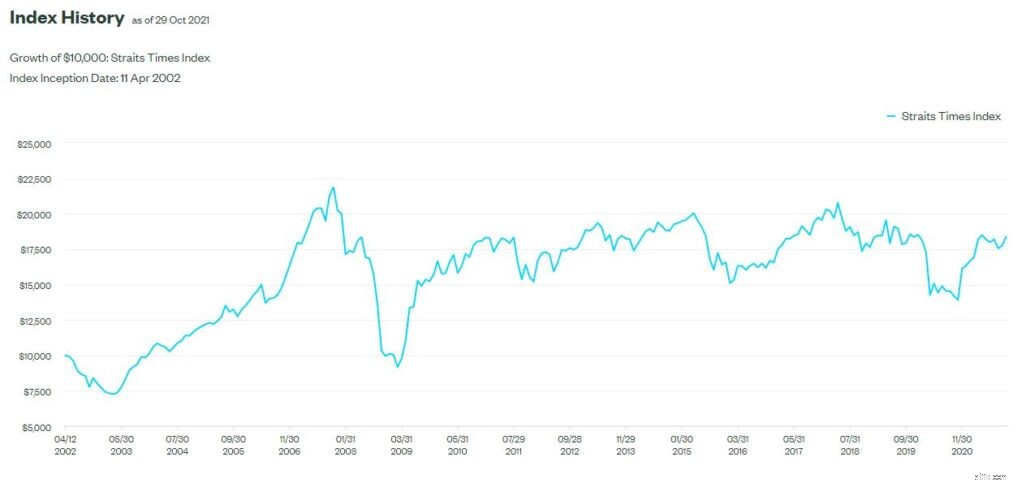

이 그래프는 2002년부터 STI ETF에 투자된 $10,000의 가상 성장을 보여줍니다.

MSCI 싱가포르 지수는 싱가포르 시장의 대기업 및 중형 기업의 성과를 추적하기 위해 만들어졌습니다. 이 지수는 현재 MSCI 글로벌 투자 가능 시장 지수(GIMI) 방법론에 따라 결정되는 19개 종목을 보유하고 있습니다.

이를 추적하는 ETF 중 하나는 미국 최초의 완전 전자 거래소인 NYSE Arca에 상장된 iShares MSCI Singapore ETF(NYSEARCA:EWS)입니다. 뉴욕 증권 거래소에 접근할 수 있는 모든 중개인은 이것을 가지고 있어야 합니다. 티커 기호 EWS를 누르기만 하면 됩니다.

ETF는 현재 운용비율이 0.51%로 STI ETF보다 높으며 배당금은 2.33%의 수익률로 반기 지급되며 STI ETF보다 약간 낮다.

밸류에이션 측면에서 MSCI Singapore ETF는 PER 19.65, PBR 1.47로, 프리미엄이 더 큰 SEA와 같은 종목에 대한 익스포저로 인해 둘 다 STI ETF보다 높습니다. STI ETF에 포함된 기존 경제주보다 밸류에이션이 높습니다.

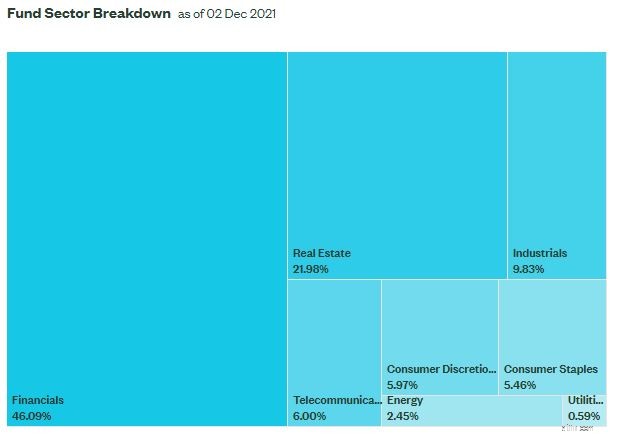

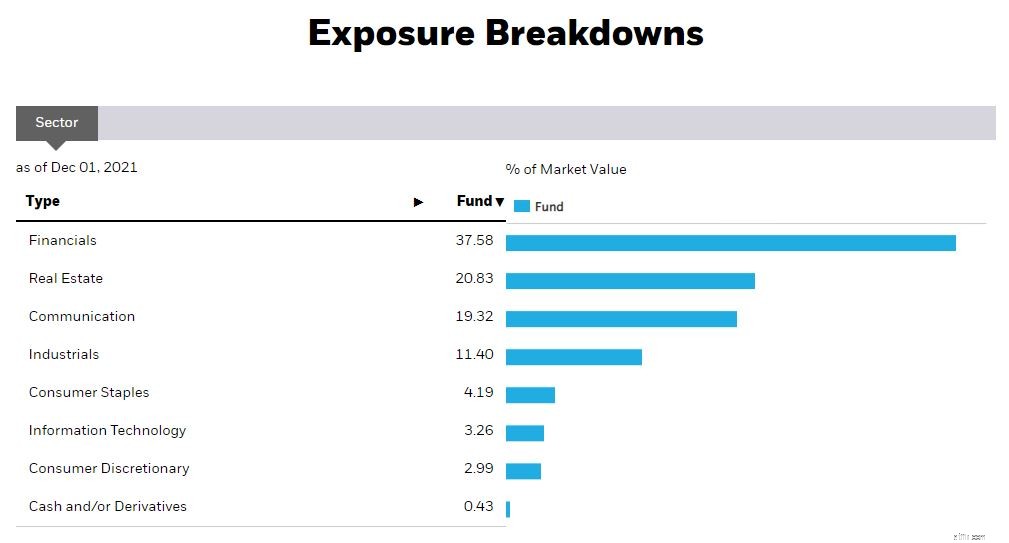

현재 STI ETF와 유사하게 금융산업의 기업들이 지분의 상당 부분을 차지하고 있습니다. 그럼에도 불구하고 여전히 37.6%로 STI ETF의 46%에 비해 낮은 수준이다.

MSCI Singapore ETF의 상위 10개 종목은 위에 표시되어 있으며 나머지 종목은 아래 표에 나와 있습니다.

| 싱가포르 기술 엔지니어링 | 메이플트리 물류 트러스트 | 벤처 코퍼레이션 |

| 메이플트리 커머셜 트러스트 | 겐팅 싱가포르 | UOL 그룹 |

| 캐피탈랜드 통합 상업 신탁 | 도시 개발 | 캐피탈랜드 투자 |

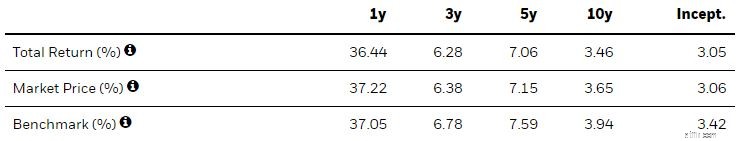

MSCI Singapore ETF는 지난 10년 동안 STI ETF보다 낮은 성과를 거두었으며 STI ETF의 연간 수익률은 4.27%에 불과한 3.46%에 불과합니다. 마찬가지로 처음부터 STI ETF가 더 나은 성과를 보였습니다.

더 흥미로운 점은 기간이 짧아질수록 MSCI ETF가 특히 STI ETF보다 약 1% 높은 5년, 3년, 1년 기간 동안 더 나은 성과를 냈다는 것입니다. 이 결과에서 우리는 MSCI ETF가 새로운 경제를 더 많이 반영하기 시작함에 따라 두 ETF의 성과에 변화를 목격할 수 있습니다.

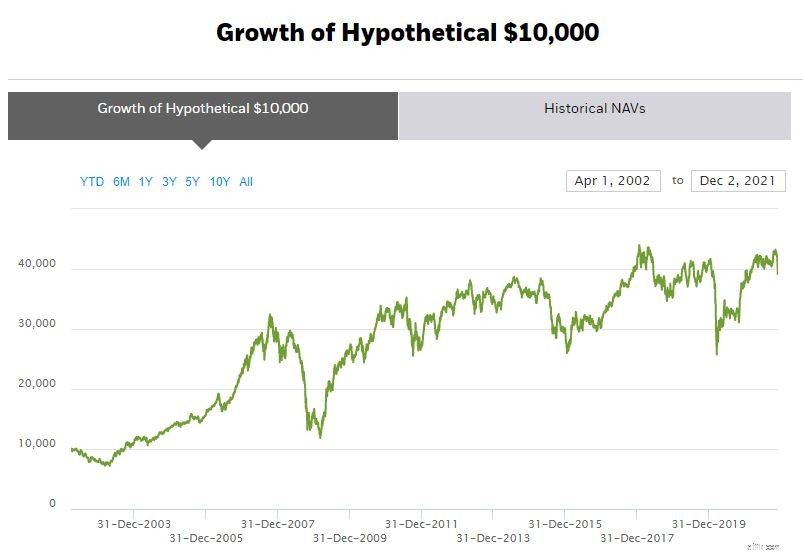

아래 그래프는 STI ETF 도입과 동시에 MSCI Singapore ETF에 $10,000를 투자했다면 얼마나 많은 돈을 벌었을지 보여줍니다.

STI ETF는 싱가포르 경제의 성장에 따라 변동했지만 싱가포르 경제를 정확하게 반영하지 못할 수 있습니다.

아래 표는 2020년 싱가포르 명목 GDP 내역을 보여줍니다. 이는 싱가포르 내에서 생성된 상품 및 서비스의 총 가치를 나타냅니다. 금융 및 보험은 GDP의 15.7%만 차지하지만 금융 부문은 STI ETF의 약 46%를 차지합니다.

다음으로 부동산은 싱가포르 GDP의 3%에 불과하지만 지수에서는 21.98%를 차지합니다. 반면에 싱가포르 GDP의 21.5%를 차지하는 제조업 부문은 STI ETF에서 과소대표되고 있습니다.

금융 및 부동산에서 상당한 비중을 차지하는 MSCI Singapore ETF는 STI ETF와 유사해 보일 수 있습니다. 그러나 이 두 범주 모두 STI ETF보다 MSCI Singapore ETF에서 훨씬 더 낮으며 어떤 면에서 더 대표성이 있음을 의미합니다.

또한, MSCI Singapore ETF가 정체된 지수에 새 생명을 불어넣을 수 있는 Grab과 같은 미래의 새로운 경제를 나타내는 추가 회사를 추가하는 것을 볼 수 있습니다.

요약하자면, 다음은 두 인덱스를 비교한 비교표입니다.

<표>| STI ETF만 보유 | MSCI 싱가포르에서만 보유 |

| Jardine Mathson Holdings Limited | 바다 |

| HongKong Land Holdings Limited | |

| Thai Beverage Public Co. Ltd. | |

| 메이플트리 물류신탁 | |

| 프레이저스 물류 및 상업 트러스트 | |

| Comfortdelgro Corporation Limited | |

| Yangzijiang Shipbuilding (Holdings) Ltd. | |

| 케펠 DC REIT | |

| SATS Ltd | |

| Jardine Cycle &Carriage Limited | |

| Sembcorp Industries Ltd. | |

| Dairy Farm International Holdings Limited |

지금까지 살펴본 바에 따르면 MSCI Singapore는 보다 다양하고 새로운 경제를 대표하기 때문에 싱가포르의 성장에 투자하려는 투자자에게 더 나은 선택인 것 같습니다.

즉, 몇 가지 염두에 두어야 할 사항이 있습니다.

우선 MSCI Singapore ETF의 비용 비율은 STI ETF의 비용 비율보다 훨씬 높습니다. 둘째, MSCI Singapore ETF는 미국에 상장되어 있기 때문에 수령한 배당금에 30%의 원천징수세가 적용됩니다. MSCI ETF가 여전히 주로 배당 ETF라는 점을 감안할 때 현재 시점에서 덜 매력적입니다.

STI ETF는 수익의 대부분이 배당금보다 자본 이득에서 나오는 보다 성장하는 주식 지향 ETF로 전환하기 시작하지 않는 한 둘 중 하나를 선택하는 투자자에게 여전히 더 매력적일 수 있습니다.