Union Budget 2020은 뮤추얼 펀드의 배당금 과세 방식을 변경했습니다. 다음은 변경 사항입니다.

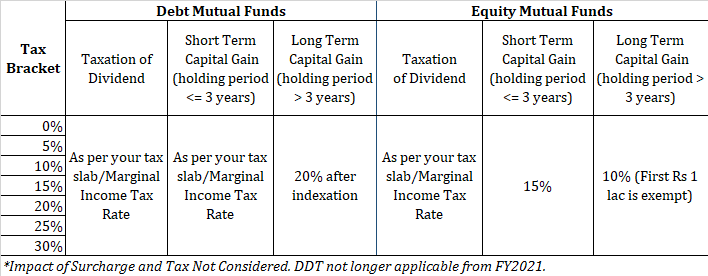

다음은 2020년 4월 1일부터 뮤추얼 펀드의 자본 이득 및 배당금에 과세되는 방식입니다.

분명히, 고소득자와 부유한 사람들은 이것에 그다지 만족하지 않을 것입니다. 이제 배당금에 42.7%의 세금이 부과됩니다(연간 500억 루피 이상을 번 사람들의 경우). 그러나 다양한 MF 계획에서 성장 옵션을 사용할 수 있습니다. 성장 옵션에서 세율은 훨씬 더 낮으며 부채 뮤추얼 펀드의 STCG를 제외하고 소득 수준에 관계없이 동일합니다(부가세 무시 이하).

다른 사람들에게는 유리한 움직임입니다. 세금 슬래브에 따라 성장과 배당 중에서 선택할 수 있으며 DDT의 형태로 암묵적으로 지불하는 것보다 잠재적으로 더 적은 세금을 지불할 수 있습니다.

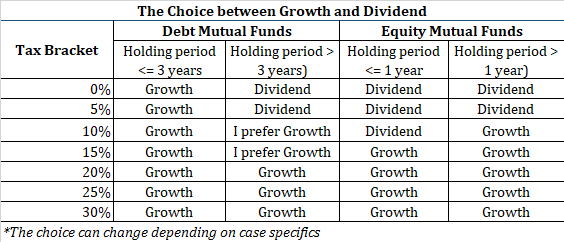

배당 옵션과 성장 옵션 중 하나를 선택해야 한다면 무엇을 선택해야 할까요?

배당 및 성장 옵션에 대한 이전 게시물에서 언급했듯이

조세 제도가 한 종류의 소득(자본 이득 또는 배당금)에 유리한 조세 처리를 제공하는 경우 더 세금 친화적인 옵션에 투자해야 합니다.

자본 이득이 더 나은 대우를 받는다면 성장 옵션이 더 좋습니다.

배당금이 더 나은 세제 혜택을 받는다면 배당금(또는 재투자) 옵션이 더 좋습니다.

지금 어느 것이 더 낫습니까? 알아봅시다.

이러한 자본 이득은 단기 자본 이득에 해당하며 한계 소득세율로 과세됩니다.

단기(3년 미만) 채무 뮤추얼 펀드에 투자했다면 배당금과 성장 옵션 간에 무관심할 수 있습니다. 두 경우 모두 한계소득세율로 세금을 납부해야 합니다.

사실, 배당금은 TDS에서 10%의 대상입니다. TDS가 2020년 4월에 공제되는 시나리오를 고려하십시오. 2020년 7월에 보고서를 제출하고 환불이 있는 경우 몇 개월 후에 환불이 이루어집니다. 한계 세율이 10%를 초과하는 경우에도 세금을 납부해야 했기 때문에 TDS로 여전히 문제가 없을 수 있습니다. 하지만 세금 납부 시기에 대해 만지작거릴 수도 있습니다.

배당금 재투자 옵션에 투자하는 경우 배당금은 여전히 TDS의 적용을 받고 재투자됩니다.

제 생각에는 배당금과 관련된 TDS 문제로 인해 성장이 약간 더 좋습니다.

승자:성장

소득 증가 또는 자본 이득의 양으로 인해 세금 슬래브를 통해 점프를 예상하는 시나리오는 고려하지 않았습니다. 당신의 한계 요율이 다른 연도에 다를 수 있기 때문에 이것을 언급합니다. 6락의 STCG를 성장옵션으로 하고 3년 정도 투자를 했다고 가정해 봅시다. 성장 옵션에서 전체 이익 또는 소득(Rs 6 lacs)은 상환 시점과 동시에 발생합니다. 배당 옵션의 경우 이익이 분산되었을 가능성이 있습니다. 3년에 각각 2천 루피라고 가정해 봅시다.

배당의 형태로 수년간 소득 분포를 확인해야 납세 의무를 줄이는 데 도움이 됩니다.

이것은 약간 까다롭지만 실행 가능합니다. 부채 펀드의 장기 자본 이득은 연동 후 20%의 세금이 부과됩니다. 이제 몇 년 동안 색인 생성 수준이 어떻게 될지 미리 알지 못합니다. 이것은 뒤늦게야 알 수 있습니다.

따라서 배당에 대한 세금을 무엇과 비교하는지 파악하기 어렵습니다. 분석을 위해 연동 후 실효세율이 10%에서 15% 사이라고 가정해 보겠습니다.

따라서 세율이 0% 또는 5%인 경우 배당 옵션을 선택할 수 있습니다. 그리고 자본 이득 세금 부채를 줄입니다(비교적으로 더 높은 세율로 과세됨). 배당금에 대한 TDS와 현금 흐름에 미치는 영향에 유의하십시오.

10% 또는 15% 과세 범위에 속하는 경우 , 답은 불분명하지만 TDS 합병증이 없기 때문에 성장이 승자입니다.

20%, 25% 또는 30%에 속하는 경우 또는 (할증료 및 세금으로 인해) 세금 브래킷보다 높으면 성장 옵션을 선택하는 것이 좋습니다.

보유 기간이 확실하지 않은 경우가 있습니다. 3년 이상, 투자 당시에는 알 수 없습니다. 그런 경우에는 어떻게 합니까? 숫자를 기준으로 0% 및 5% 브래킷을 제외하고 성장이 승자가 될 것입니다.

0% 또는 5% 세금 브래킷의 경우 배당금이 더 좋습니다. 그러나 모든 수입이 배당금으로 지급되는 것은 아니라는 점에 유의해야 합니다. 배당금을 지급한 후에도 이익을 얻을 수 있습니다. 교환할 때 LTCG 또는 STCG(경우에 따라)를 지불해야 합니다. 추가로 주목해야 할 점은 LTCG는 경우에 따라 Rs 2.5lacs(또는 3lacs 또는 5lacs)의 최소 면제 한도에 대해서만 조정할 수 있다는 것입니다. 소득이 한도를 초과하면 전체 LTCG에 LTCG 세율이 적용됩니다. 0% 또는 5% 세율에 해당하는 경우 , 부채 펀드의 LTCG는 연동 후에도 20%의 세금이 부과됩니다. 따라서 이러한 경우 더 높은 세금을 피하기 위해 3년이 끝나기 전에 유닛을 판매하고 며칠 후에 다시 구매할 수 있습니다. 기본적으로 이익이 LTCG가 되지 않도록 하십시오.

주식형 펀드에 1년 미만 투자해서는 안 됩니다. 1년 전에 엑시트하면 대부분의 펀드에도 엑시트 로드가 있습니다. 솔직히 이 섹션에서는 "해당 없음"이라고 써야 합니다.

그래도 완성을 위해 문턱을 낮추겠습니다.

주식형 펀드의 STCG에는 15%의 세금이 부과됩니다(세금 및 추가 요금 제외).

따라서 한계 세율이 15% 미만이면 배당금 계획이 유리합니다.

20% 이상이면 성장 계획이 더 좋습니다.

배당 계획에 투자한다고 해서 자본 이득을 완전히 피할 수 있는 것은 아닙니다. 배당금 옵션은 과세 대상 자본 이득을 줄입니다.

LTCG는 주식형 펀드에 10%의 세금이 부과된다는 것입니다(세금 및 추가 요금 적용 전). 그러나 장기 자본 이득의 처음 Rs 1lac은 세금이 면제됩니다.

배당금에 대한 이러한 구제책은 없습니다.

따라서 제 생각에는 성장이 모든 사람에게 더 나은 선택이라고 생각합니다. 포트폴리오의 크기와 잠재적 배당금 또는 자본 이득의 양이 선택에 영향을 미칩니다.

그러나 요구 사항은 많은 순열과 조합으로 나타날 수 있습니다.

0% 또는 5% 과세 구간에 속해 있다면 배당금이 더 나은 선택입니다. 그러나 이 답변은 예상 배당금 또는 자본 이득의 양에 따라 변경될 수 있습니다.

10% 이상의 세금 브래킷에 속해 있다면 성장이 확실한 승자입니다.